Налог с продаж (Sales tax) - это

налог который является процентом от стоимости товаров, работ или услуг, который включен в цену товара или добавлен к указанной цене непосредственно в точке продаж

Определение налога с продаж и его характерные особенности, ставки налога с продаж в странах мира, налог с продаж в США и Японии, замещение налога с продаж в развитых странах другими налогами

Структура публикации

- Налог с продаж - это, определение

- Характерные особенности налога с продаж

- Ставки налога с продаж в странах мира

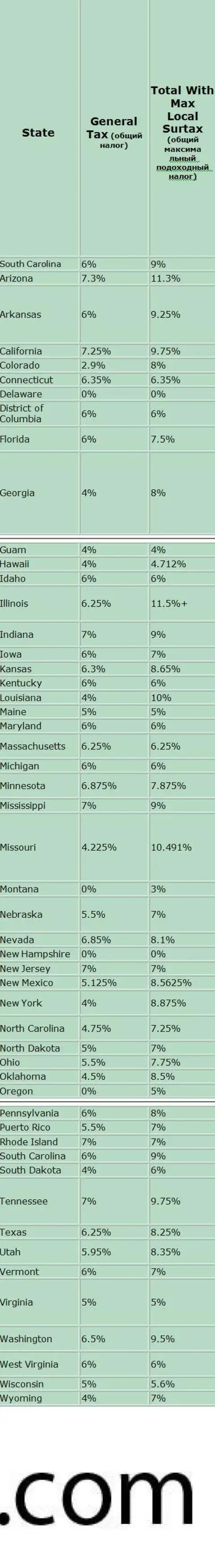

- Налог с продаж в США

- Налог с продаж в штатах США

- Налог с продаж в штате Алабама

- Налог с продаж на Аляске

- Налог с продаж в штате Аризона

- Налог с продаж в штате Арканзас

- Налог с продаж в штата Калифорния

- Налог с продаж штата Колорадо

- Налог с продаж штат Коннектикут

- Налог с продаж в округе Колумбия

- Налог с продаж в Дэлавере

- Налог с продаж во Флориде

- Налог с продаж в штате Джорджия

- Налог с продаж в штате Айдахо

- Налог с продаж на Гавайях

- Налог с продаж в штате Иллинойс

- Налог с продаж в штате Индиана

- Налог с продаж штата Канзас

- Налог с продаж в штате Кентукки

- Налог с продаж в штате Луизиана

- Налог с продаж в штате Мэриленд

- Налог с продаж в штате Массачусетс

- Налог с продаж штата Мичиган

- Налог с продаж в штате Миннесота

- Налог с продаж в штате Миссисипи

- Налог с продаж в штате Миссури

- Налог с продаж в штате Невада

- Налог с продаж в Нью-Гэмпшире

- Налог с продаж в Нью-Джерси

- Налог с продаж в Нью-Йорке

- Налог с продаж в штате Северная Каролина

- Налог с продаж в Северной Дакоте

- Налог с продаж в штате Огайо

- Налог с продаж в штате Оклахома

- Налог с продаж в штате Орегона

- Налог с продаж в штате Пенсильвания

- Налог с продаж в Пуэрто Рико

- Налог с продаж в штате Род-Айленд

- Налог с продаж в штате Южная Каролина

- Налог с продаж в штате Теннеси

- Налог с продаж в штате Техас

- Налог с продаж в штате Юта

- Налог с продаж в Вирджинии

- Налог с продаж в Вашингтоне

- Налог с продаж в штате Западная Верджиния

- Налог с продаж в Висконте

- Налог с продаж в Вайоминге

- Налог с продаж в Японии

- Налог на потребление в Китае

- Налог на добавленную стоимость во Франции

- Налоги на товары Великобритании

- НДС на товары и услуги в Бразилии

- Налог с продаж в России

- Товары подлежащие оплате налога с продаж

- Товары, не подежащие налогобложению с продаж

- Ставка налога с продаж субъектов РФ

- Возвращение налога с продаж, возможно ли это?

- Налоги при продаже товаров и оказании услуг в Италии

- Налог на добавленную стоимость в Индии

- Источники и ссылки

- Источники текстов, картинок и видео

- Ссылки на интернет-сервисы

- Ссылки на прикладные программы

- Создатель статьи

Налог с продаж - это, определение

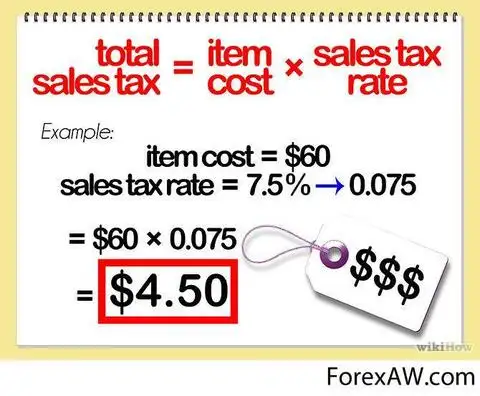

Налог с продаж (Sales tax) - это один из видов налогов, который удерживается с покупателя непосредственно при покупке отдельных видов товаров и услуг, при этом покупатель уплачивает продавцу цену за товар с учетом установленного налога, а продавец обязан перечисляет его в бюджет. Размер данного налога с продаж, как правило, устанавливается в виде процента от стоимости товара или услуги при каждой продаже, при этом некоторые товары и услуги, в виде исключений, могут быть освобождены от этого налога, согласно законодательства,

Налог с продаж (Sales tax) - это единственный способ обеспечения ясного, легко определяемого и просто собираемого источника доходов в бюджет, плательщиком которого является покупатель в цепочке движения товара.

Налог с продаж (Sales tax) - это налог который является одним из типов налога на потребление, который взимается непосредственно в торговой точке при покупке определенных товаров и услуг.

Налог с продаж (Sales tax) - это косвенный налог и его бремя фактически ложится на покупателя товара (работы, услуги). Налог с продаж является региональным налогом и поступает в бюджет субъекта, который его ввел.

Налог с продаж (Sales tax) - это косвенный налог (налог на потребление), взимаемый с покупателей в момент приобретения товаров.. Как правило, налог с продаж рассчитывается как определённая в процентах доля от стоимости реализованного товара (услуги). При этом налоговым законодательством часть товаров и услуг может быть освобождена от налогообложения.

Налог с продаж (Sales tax) - это налог взымаемый с покупателя при покупке товара в торговой точке, который устанавливается в соответствии с федеральным законом и вводится в действие законами субъектов РФ.

Налог с продаж (Sales tax) - это налог который уплачивается со стоимости товаров (работ, услуг), реализуемых в розницу или оптом за наличный расчет, а именно: стоимости подакцизных товаров, дорогостоящей мебели, радиотехники, одежды, деликатесных продуктов питания, автомобилей, мехов, ювелирных изделий, видеопродукции и компакт-дисков; услуг туристических фирм, связанных с поездками за пределы РФ, а также других товаров и услуг не первой необходимости по решению законодательных (представительных) органов субъектов РФ.

Налог с продаж (Sales tax) - это налог взимаемый продавцом или магазином с покупателя в пользу штата, из которого покупатель совершил данную покупку. В случае удаленных покупок, например, через интернет или по телефону, штатом, в пользу которого продавец будет взимать налог, будет тот штат, на адрес в котором будет отправлена совершенная покупка.

Характерные особенности налога с продаж

Налог с продаж имеет древнюю историю, рисунки его сбора, датированные примерно 2000 годом до н.э., можно найти на стенах древних египетских гробниц. В настоящее время этот налог, как правило, устанавливается на местном или региональном уровне, и средства по нему идут в соответствующий бюджет. Плательщиком налога с продаж является конечный покупатель в цепочке движения товара. Покупатель уплачивает продавцу цену с учетом налога, а продавец перечисляет его в бюджет. Размеры ставки налога с продаж устанавливают местные или региональные власти.

Налог с продаж является одним из типов налога на потребление, который взимается непосредственно в торговой точке при покупке определенных товаров и услуг. Размер налога с продаж обычно устанавливается как процент от налогооблагаемой цены при продаже. Некоторые товары и услуги могут быть освобождены от этого налога, потому что законы о налоге с продаж обычно содержат список исключений. Законы, регулирующие порядок администрирования налога, могут требовать, чтобы налог с продаж был включен в цену, либо добавлялся к цене непосредственно в торговой точке. Налог с продаж взимается продавцом с покупателя, а продавец перечисляет полученную сумму правительственной налоговой службе. Налог с продаж обычно взимается пи продаже товаров, но во многих случаях он также взимается и при продаже услуг.

Налог с продаж взимается только при продаже товаров или услуг их конечному потребителю. Чтобы достигнуть этого, покупатель, который не является конечным потребителем обычно обязан предоставлять продавцу «сертификат перепродажи» (англ. Resale Certificate), который подтверждает, что покупатель приобретает товар с целью его перепродажи. В этом случае налог будет взиматься с каждой позиции, которая не обеспечена таким сертификатом.

Налог с продаж действует на уровне отдельных штатов США. С появлением интернет-торговли, когда покупатель находится, к примеру, в одном штате, продавец – в другом, склад товаров – в третьем и т.д., ситуация с администрированием налогов с продаж резко усложнилась. Уже продолжительное время в Америке обсуждается вопрос о введении налога с продаж на федеральном уровне, что, конечно, упростило бы его администрирование.

За рубежом исходят из того, что важнейшей характеристикой любого налога является его устойчивость по отношению к уклонению от уплаты. Если сравнивать возможности уклонения от уплаты налога с продаж и НДС, то можно отметить следующее. В системе обложения налогом с продаж продавец товара постоянно вынужден принимать решение относительно того, действительно ли его покупатель является конечным приобретателем товара или нет. Если да, то с него надо получить налог. Если нет, то товар можно продать без налога. Однако покупатель товара всегда может заявить, что он использует его в производстве другого товара, предназначенного на продажу, хотя на самом деле продавать этот товар никогда не будет. В такой ситуации покупатель товара уклонится от уплаты налога с продаж.

Конечно, если взимать налог с продаж при каждой операции купли-продажи, то уклониться от него за счет подобного маневра становится невозможно, однако, при этом возникает так называемый каскадный эффект нагромождения налогов.

Ставки налога с продаж в странах мира

В современном мире наблюдается тенденция к переходу от обычного налога с продаж на более универсальный налог на добавленную стоимость (англ. Value Added Tax, VAT). Налог на добавленную стоимость обеспечивают приблизительно 20% налоговых поступлений во всем мире, и используется более чем в 140 странах. Однако США являются одной из немногих стран, которые сохранили обычный налог с продаж.

Налоговые системы, в которых применяется налог с продаж, часто способствуют экономическому росту, росту сбережений и инвестиций. Экономисты Организации экономического сотрудничества и развития (англ. Organisation for Economic Co-operation and Development, OECD) изучили влияние различных типов налогов на экономический рост развитых стран в пределах OECD и выяснили, что налоги с продаж являются одним из наименее вредных налогов для экономического роста.

Некоторые экономисты полагают, что налог с продаж является устаревшим в современном мире, поскольку является большим налоговым бременем для лиц с низкими доходами, чем лиц с высокими доходами. Однако этот негативный эффект налога с продаж мог быть предотвращен, например, освобождением от его уплаты товаров первой необходимости, таких как еда, одежда и лекарства. Поэтому в современном мире налог с продаж был заменен другими косвенными налогами.

Универсальные косвенные налоги - это НДС, налог с продаж, налог с оборота, налог на потребление (акцизы).

Косвенные налоги – это налоги, включаемые в отпускную цену товаров. Косвенными они называются потому, что попадают в бюджет не прямо, а косвенно: фактически уплата этого налога осуществляется товаропроизводителями – официальный н/плательщик, а реальным плательщиком налога является отребитель продукции. Он приобретает товар по цене, в которую уже включена сумма косвенных налогов. По своей сути косвенные налоги – один из эффективных способов рассредоточения налоговой нагрузки между н/лательщиками – способ переложения налоговой нагрузки с товаропроизводителя на потребителя продукции.

В настоящее время налог с продаж действует только в двух развитых странах мира в США и Японии, ставка налога с продаж варьируется от 2 % до 11 %.

Налог с продаж в США

Налог с продаж в США распространен как налог с оборота, представляющий собой процент от закупочной цены продукта, включаемый в его цену. Взимают данный налог в тех случаях, когда продавец или магазин имеет физическое присутствие в штате покупателя. Под физическим присутствием компании-продавца на территории штата понимается присутствие локального офиса компании, склада, магазина и т.д.

Таким образом, если покупатель, находящийся в США, зайдет за покупками в какой-либо физический магазин, то он заплатит налог с продаж в любом случае. Если же покупка будет совершена удаленно, через интернет, то он заплатит налог лишь в том случае, если магазин, в котором он совершил покупку, имеет физическое присутствие в штате покупателя.

В некоторых странах налог с оборота устанавливается на государственном уровне. В США налог с оборота взимается властями штатов и муниципальными властями. Налог с оборота является единым для всех. Независимо от уровня доходов население платит строго установленную ставку налога с оборота на любой приобретаемый продукт.

Многие товары, как и в Российской Федерации, в США освобождены от налога с оборота, например, некоторые виды продовольствия, медикаментов и другие предметы первой необходимости.

Налог с оборота имеет фиксированную ставку. Этот налог не является прогрессивным. Иными словами, какой бы объем не составляли покупки, к ним будет применяться одна и та же ставка налога. Все платят этот налог в равной мере, независимо от платежеспособности и материального положения. Данный налог взимается по месту продажи товаров и услуг и поступает в бюджет государства.

Многие экономисты утверждают, что налог с оборота несправедлив, поскольку для малообеспеченных людей он является более тяжким бременем, чем для богатых. Вместе с тем налог с оборота весьма привлекателен для государства, поскольку он легко регулируется и его взимание не представляет большой сложности и затрат. Кроме того, достаточно легко определить размер доходов, обеспечиваемых за счет налога с оборота.

Налог с продаж в штатах США

В различных штатах США, где взимается налог с оборота, муниципальные власти могут дополнительно увеличивать ставку налога с оборота для пополнения муниципальных средств, используемых на местном уровне. Например, в каком-либо городе возможно проведение референдума с целью определения, могут ли городские власти взимать дополнительный налог с оборота и использовать полученные средства на нужды города.

Размер налога сильно варьируется в зависимости от штата, часто комбинируется несколько налогов с продаж, установленных на разных уровнях.

Если покупатель совершит покупку в интернете в магазине Amazon.com, который все свои продажи ведет только через интернет и не имеет физического представительства на территории штата покупателя, то покупатель не будет платить никакого налога с продаж. Если же покупатель совершит покупку в интернет магазине Macys.com, который имеет локальный физический магазин в штате покупателя, то с покупателя, дополнительно к стоимости покупки, будет взиматься налог с продаж. В данном случае 7% - это налог с продаж штата Вайоминг, в котором живет предполагаемый покупатель.

Избежать уплаты налога в конкретно намеченном Вами магазине не удастся. Магазины в США по закону обязаны взимать с покупателя этот налог при продаже.

Местный налог с продаж является дополнением к штатному налогу с продаж. Доходы от этого налога собираются в штате, а затем возвращаются тому органу местного самоуправления, на территории которого они были получены. Кроме того, местные органы вправе вводить собственные налоги с различных видов продаж при условии разрешения законодательством штата. Ставки местных налогов в этом случае ниже ставок налогов штатов и не превышают 2%.

Размер налога с продаж обычно устанавливается как процент от налогооблагаемой цены при продаже. Некоторые товары и услуги могут быть освобождены от этого налога, потому что законы о налоге с продаж обычно содержат список исключений. Законы, регулирующие порядок администрирования налога, могут требовать, чтобы налог с продаж был включен в цену, либо добавлялся к цене непосредственно в торговой точке..

В большинстве стран налогов с продаж взимается продавцом с покупателя, а продавец перечисляет полученную сумму правительственной налоговой службе. Налог с продаж обычно взимается при продаже товаров, но во многих случаях он также взимается и при продаже услуг.

Налог с продаж взимается только при продаже товаров или услуг их конечному потребителю. Чтобы достигнуть этого, покупатель, который не является конечным потребителем обычно обязан предоставлять продавцу «сертификат перепродажи» (англ. Resale Certificate), который подтверждает, что покупатель приобретает товар с целью его перепродажи. В этом случае налог будет взиматься с каждой позиции, которая не обеспечена таким сертификатом.

Величина налоговых ставок налога с продаж варьируется в зависимости от штата.

Налог с продаж в штате Алабама

Алабама имеет государственный общий налог с продаж 4,00%, но на уровне городов и округов возможно обложение и дополнительными налогами на продажу, а также любые дополнительные местные налоги, которые могут квалифицироваться как совокупным налогом с продаж до 12 процентов в некоторых городах.

Алабама является одним из нескольких государств, которые не освобождают готовую пищу от налогов.

Налог с продаж на Аляске

Аляска – на уровне штата не имеет налог с продаж.

Тем не менее, на уровне городов местные органы власти могут установить верхний порог до 7%, и в 95-ти городах поступили именно таким образом. Нормы и льготы во всем штате сильно варьируются.

Налог с продаж в штате Аризона

В данном штате применяется торговый льготный налог, который отличается от «обычного» налога с продаж тем, что он увеличивается с возрастанием дохода торговца, он не применяется по отношению к потребителю.

Налог с продаж в штате Арканзас

Арканзас имеет государственный налог с продажи 6,00%, а также любые дополнительные местные налоги. например, Литл-Рок взимает городской налог с продаж на 1,5%.

Начиная с 1 июля 2011, в Арканзасе государственный налог с продаж на неподготовленную пищу (бакалею) был снижен до 1,5% с 2%. Налоги с продаж на продукты ранее был изменен с 2% на 3% с 1 июля 2009 года и с 3% до 6% с 1 июля 2007 года. местные налоги с продаж на продукты остались неизменными.

Налог с продаж в штата Калифорния

В Калифорнии налоговая ставка составляет 7,25% (на уровне штата), но местные дополнительные налоги могут достигать до 8,75%. В Калифорнии налог с продаж и налог на пользование взимается Управлением по делам стабилизации.

В городах, округах и особых районах может налагаться (после одобрения голосующими) дополнительный налог, составляющий до 0,125%. В результате ставка налога с продаж варьируется от 7,25% (в областях, где нет дополнительных налогов) до 8,75% (в городах Авалон, Санта Саталина Айленд и другие).

Налог с продаж штата Колорадо

В Колорадо налог с продаж составляет 2,9%, в некоторых городах и районах взимаются дополнительные налоги.

В Денвере налоговая ставка составляет 3,5%. Здесь также существует налог на пользование футбольным стадионом и налог на проезд. Многие банковские операции в Денвере и близлежащих районах облагаются налогом, равным 7,6%.

Налог с продаж штат Коннектикут

В Коннектикуте налог с продаж составляет 6,35%, нет никаких дополнительных налогов. Исключение составляет лишь одежда (до 50$ с одной вещи).

Налог с продаж в округе Колумбия

В округе Колумбия Конгресс США не налагает налог с продаж. Тем не менее, в г. Вашингтоне налог с продаж равен 6% м по состоянию на 1 октября 2013 года.. Ставка налога на алкоголь составляет 9%, на еду в ресторанах и на вынос – 10%, содержание отелей и мотелей – 14,5%.

Налог 10% накладывается на спиртное, продаемое для потребления вне помещения, 10% на ресторанные блюда и аренду автомобилей, 18% на стоянку и 14,5% на проживание в гостинице . Продовольственные товары, отпускаемые по рецепту и без рецепта лекарства, и жилые коммунальные услуги освобождаются от налога с продаж.

Налог с продаж в Дэлавере

В Делавэре не взимается налог с продаж.

Государство, однако, собирается ввести налог на валовую выручку большинства компаний. Бизнес и профессиональные услуги имеют налог в диапазоне от 0,096 процента до 1,92 процента, в зависимости от категории деловой активности. Также взымают 3,75% при регистрации автомобилей.

Налог с продаж во Флориде

Во Флориде налог с продаж равен 6%.

Налогом облагаются продаваемые или выдаваемые напрокат товары, а также оказание некоторых видов услуг, как например, борьба с вредителями, уборка, услуги по оказанию защиты. Существуют также товары и услуги, на которые действие данного вида налога не распространяется.

Каждый год во время некоторых дней данный налог отменяется, например, в день «опять в школу» устанавливаются определенные цены на одежду, книги и школьные принадлежности.

Налог с продаж в штате Джорджия

В Джорджии ставка налога с продаж составляет 4%. Еда составляет исключение, но облагается местным налогом с продаж. В районах может также применяться налог от 1% до 3%.

Налог с продаж в штате Айдахо

В Айдахо налог с продаж с 1 октября 2006 увеличился с 5 до 6%. Дополнительных налогов в указанном штате не существует.

Налог с продаж на Гавайях

Гавайи не имеет налог с продаж, но у него есть так называемый Генеральный Акцизный налог и используют его почти во всех сделках (в том числе и услугах) за счет бизнеса а не потребителя.

В отличие от других штатов, аренда, медицинские услуги и скоропортящиеся продукты, подлежат обложению акцизным налогом. Большинство предприятий розничной торговли на Гавайях, однако, перечисляют налог в качестве отдельной строки. 4,0% взимается в розницу с дополнительным 0,5% наценкой в городах и округе Гонолулу ( в общей сложности 4,5%) и 0,5% начисляется на оптовою торговлю.

Налог с продаж в штате Иллинойс

Налоговая схема Иллинойса включает четыре основных подразделения. Каждый из этих налогов находится в ведении штата Иллинойс. Базовая ставка 6,25% разбита следующим образом: 5% государство, 1% - Сити, 0,25% County. Органы местного самоуправления могут устанавливать дополнительный налог в результате комбинированной ставке, которая колеблется от Государственной от 6,25 % до 9,00% по состоянию на май 2013 года.

Город Чикаго имеет один из самых высоких показателей общей суммы налога из всех крупных городов США 9,25%. Это было ранее выше 10,25%, однако, она была снижена, когда Кук Каунти понизила налог с продаж на 0,5% в июле 2010, другой 0,25% в январе 2012 года, и еще 0,25% в январе 2013 года. Чикаго взимает налог продовольственной 2,25 % на регулярных продукты и закупок лекарственных средств , и имеет дополнительный 3% безалкогольный напиток налог ( в размере 12,5% ) . Дополнительный 1 % взимается за подготовленных продуктов питания и напитков покупок в Loop и близлежащих окрестностей.

Иллинойс требует от жителей, которые делают покупки в Интернете или при путешествии вне государства сообщать об этих покупках в их государственной налоговой декларации и оплачивать налог.

Налог с продаж в штате Индиана

Индиана имеет государственный налог с продаж 7%. Ставка налога была повышена с 6% с 1 апреля 2008 года, чтобы компенсировать потерю доходов штата налога на имущественные реформы, которая имели значительно более низкие налоги на недвижимость. Необлагаемые розничные пункты включают лекарства, воду, лед и неприготовленные, сырые основные продукты питания или фруктовые соки. Многие населенные пункты, либо округа или города в штате Индиана также также налог с продаж на ресторанные продукты питания и напитки, потребляемые в ресторане.

Доходы, как правило, используется для проектов экономического развития и туризма. Эта дополнительная ставка налога может быть 1% или 2% или другие суммы, в зависимости от округа, в котором находится компания. Например, в Marion County, налог с продаж для ресторанов составляет 9%. Существует дополнительный налог на ресторанных продаж в Marion County 2%, чтобы заплатить за Lucas Oil Stadium и расширения Indiana Convention Center

Налог с продаж штата Канзас

Канзас имеет государственную ставку налога с продаж 6,3%, на 1 июля 2013 года.

Более 700 юрисдикций в рамках государства (города, округа, а также специальные районы) могут наложить дополнительные налоги. Например, в столице тропика, ритейлеры должны собрать 6,15% для государства, 1,15% для Шони Каунти, и 1% для города, на общую долю 8,45%. По состоянию на июль 2010 года, самый высокий показатель был 8,85%, в Douglas County. На самом деле сейчас в Junction City налог с продаж составляет 9,9% на октябрь 2013 года.

Налог с продаж в штате Кентукки

Кентукки имеет государственную ставку налога с продаж 6%. Большинство основных продуктовых продукты освобождаются. Продажи алкоголя не было ранее освобождены до 1 апреля 2009 года, когда ставка 6% была применена к этой категории, а также. тукки – 6%. Большинство продуктов бакалейного отдела не облагаются данным налогом.

Налог с продаж в штате Луизиана

Луизиана имеет 4% государственного налога с продаж. 3,97% местного налога с продаж и 0,03% от туризма района.

Налог на продажу государством не начисляется на неподготовленную пищу. Есть также налоги на приходы (графства). Батон-Руж имеет налог с продаж 5%. Приходы могут добавить местные налоги до 5%, в то время как местные юрисдикции в рамках приходов могут добавить больше. В Allen налог на продаху до 10% (0,7% для приходского совета, 3% для школьного совета, от 1% до 1,3% для города или города). Новый Орлеан собирает максимальную ставку налогов 5% в общей сложности 9% по пунктам общего назначения.

Налог с продаж в штате Мэриленд

Мэриленд имеет государственный налог с продаж 6% и имеет возможност использовать налог (поднятый с 5% в 2007 году), с исключениями для медицины, энергии, и большинство сырых продуктов. в то время как большинство товаров облагаются налогом, многие услуги (например, ремонт, стрижки). Налог с продаж в штате Мэриленд включает интернет покупоки и другие почтовые отправлений, таких как журнал подписок. Мэриленд имеет налоговые каникулы на ограниченное число потребительских товаров. С 1 июля 2011 года налог с продаж на алкоголь был поднят с 6% до 9%.

С 1 января 2012 года, округ Монтгомери начал взимания 5 центов з сумы на пластиковые пакеты, предоставленные розничной торговлей в точке продажии. Четыре цента этого налога идет в фонд качества воды округа и один цент возвращается продавцу.

Налог с продаж в штате Массачусетс

В Массачусетсе ставка налога с продаж составляет 6,25 % ( поднятая с 5% в 2009 году).

Налог на готовую пищу 6.25 %, однако в некоторых городах, избиратели решили добавить 0,75% ( повышение налогов до 7%), с тем, чтобы рост прибыли возвращался в город. Налог с продаж на алкоголь был отменен на референдуме в 2010. Продажи отдельных предметов одежды стоимостью $175 или менее, как правило, освобождаются по каждому товар, налог с продаж обусловлено только на сумму свыше $175. 16 января 2013 года, губернатор Деваль Патрик предложил сократить налог с продаж до 4,5% , но это осталось просто предложением, ничего официально сделано не было.

Налог с продаж штата Мичиган

В Мичигане ставка налога с продаж составляет 6%.

Продовольственные товары, периодические издания и, отпускаемые по рецепту лекарства не облагаются налогом. Еда продаваемая в ресторанах и других заведениях , облагается налогом по ставке в целом налога с продаж .

Налог с продаж в штате Миннесота

Миннесота в настоящее время имеет ставку штата 6,875 % налога с продаж. Налог состоит из двух частей: 6,5% - это налог с продаж с поступления собирается с государственного Общего фонда и 3/8 от 1 процента налог изымается от искусства и экологических проектов. 3/8 1-процентный налог был принят в масштабе штата референдумом 4 ноября 2008 года и вступил в силу с 1 июля 2009 года. .В целом, продукты питания (не включая приготовленной пищи, некоторые напитки и одежды освобождаются от налога с продаж. Лекарства также освобождаются.

Местные подразделения могут с одобрения законодательной власти, наложить дополнительные общие налоги с продаж . По состоянию на 1 июля 2008 годадополнительно 0,25% налога на улучшение транзита было прекращено в в пяти округах в Миннеаполис. Эти округа являются Хеннепин, Рэмси, Анока, Дакота и Вашингтон. Налог с продаж 0,15% налагается в Хеннепин и Каунти. Несколько городов решили взымать свой общегородской налог с продаж. Saint Paul (0,5%), Миннеаполис (0,5%), Рочестер (0,5%), Дулут (1%) .Эти дополнительные налоги увеличили общий коэффициент налога с продаж. Алкоголь облагаетсядополнительным налогом в 2,5%.

Налог с продаж в штате Миссисипи

В Миссисипи налог с продаж составляет 7%. Города и поселки могут реализовать дополнительный налог на туризм, на ресторанные и гостиничные продажи. Город Тупело имеет налог на 0,25% в дополнение к другим налогам, на ресторан и фаст-фуд налог 9%. Город Hattiesburg также имеет налог с продаж на 9% на ресторан и фаст-фуд.

Налог с продаж в штате Миссури

Миссури налог с продаж составляет 4,225%, может применяться дополнительный налог. На продукты налог с продаж составляет 1,225%.

Миссури предоставляет несколько исключений из налога с продаж, такие как закупки благотворительные организации или некоторых распространенных носителей. Миссури также исключает некоторые покупки от налогов на том основании, что такие продажи не являются продажами в розницу. Верховный суд штата Миссури в августе 2009 года, постановил, что, когда продажа исключается из налогообложения - продавец должен самостоятельно добавляь налог с продаж на приобретение его товаров и перечислить налог за такие покупки.

Хотя покупатель обязан платить налог, продавец обязан перечислить налог, но когда продавец не перчисляет, обязанность по уплате налога падает на покупателя. В качестве компенсации за сбор и перевод налогов и в качестве стимула для своевременной уплаты налогов, продавцы удерживают два процента всех налогов, собранных каждый период. Налог с продаж не производится при покупке автомашины. Вместо этого, покупатель платит налог непосредственно в Департамент налогов и сборов в течение одного месяца после покупки.

Налог с продаж в штате Невада

Государственная ставка налога с продаж в Неваде 6.85%.

Округ может наложить дополнительные налоги с помощью утверждения избирателей. Поэтому, возможно налог с продаж будет варьироваться в зависимости от округа от 6,85% до 8,1% в округе Кларк. Clark County, который включает в себя Лас-Вегас, накладывается четыре отдельных налога в дополнение к общегосударственной ставке - 0,25% для борьбы с наводнениями, 0,50% для массовых перевозок, 0,25% для финансирования водного управления южной Невады и 0,25% для добавления полицейским в этом графстве. В Уошо Каунти, ставка налога продаж 7,725%, для борьбы с наводнениями.

Для путешественников в Лас-Вегас, обратите внимание, что ставка налога типа в некорпоративном округе Кларк, который включает в Лас-Вегас Стрип, составляет 12%. В границах городов Лас-Вегасе и Хендерсон, ставка налога жилье составляет 13%.

Налог с продаж в Нью-Гэмпшире

Нью-Гэмпшир является одним из пяти штатов, в которых нет ни одного государственного налога с продаж или налога на пользование. Но здесь налагается налог на продукты, сигареты, пиво, вино, топливо, электричество и так далее. Так налог на топливо составляет 20,6% за галлон, на сигареты – 80 центов за упаковку, на пиво – 30 центов за галлон.

Налог с продаж в Нью-Джерси

Состояние продаж Нью-Джерси и использование налоговой ставки составляет 7%. Однако, есть исключения В городских предпринимательских зонах, в обоих Салем округах и округе Камберленд, налог с продаж может взиматься по 3,5% (50% от обычного тарифа ) по некоторым пунктам . Кроме того, местные налоги с продаж облагаются по продажам определенных товаров, продаваемых в Атлантик-Сити и Cape May County.

Нью-Джерси не взимает налог с продаж на неподготовленную пищу (за исключением некоторых сладостей и корма для животных), бытовые изделия из бумаги, медицину и одежду. Нью-Джерси не взимает налог с продаж на товары, приобретенные для перепродажи или на капитальный ремонт, но взимает налог с продаж на определенные услуги.

Нью-Джерси не взимает налог с продаж на бензин, но бензин подлежит $0.145 за галлон акцизного налога.

Налог с продаж в Нью-Йорке

В Нью-Йорке налог с продаж составляет 4%. Во всех районах и в некоторых городах существуют местные налоги, которые варьируются от 3 до 5,5%.

Ставка налога продаж в Нью-Йорке 7%, из которых 4% взимается государством. Все регионы, по умолчанию, имеют право собирать налог с продаж 3% в верхней части государственного сбора, под законы о самоуправлении государства. Округа и другие местные муниципалитеты могут взимать только более высокий налог с продаже, если он одобрен Законодательным собранием штата Нью-Йорк и это утверждение должно быть повторено каждые два года. По состоянию на 2012 год, все, кроме пяти округов в Нью-Йорке могли взимать более высокую ставку налога продаж, чем по умолчанию. В Нью-Йорке, общий налог с продаж 8,875 %.

С 1 сентября 2007 года, городом Нью-Йорк установлен государственной налог с продаж 4% на всю одежду и обувь, если один элемент оценивается в $110. Большинство уездов и городов не устранили их местные налоги с продаж на одежду и обувь . Есть однако, 5 городов ( прежде всего Нью-Йорк ) и 11 округов, кто сделал это.

Налог с продаж в штате Северная Каролина

Северная Каролина имеет налог с продаж 4,75%, начиная с 1 июля 2011 года, большинство округов добавили дополнительный налог 2%, на общий налог. Графство Мекленбург взимает дополнительный налог 0,5%, который направлен на оказание помощи железнодорожной системе, в общей сложности 7,25% и налог с продаж в нескольких других стран составляет 7%. Durham County накладывает дополнительный налог 0,5% на тариф для финансирования общественного транспорта 7%, что делает общий коэффициент 7,5%.

Существует налог 37,5 центов за галлон на газ, налог в 45 центов за пачку сигарет, 79 центов налог за на вино и 53 цента налог на пиво. Большинство не подготовленные закупки продовольствия, облагаются налогом по единой ставке графства налога 2%. Алкоголь и некоторые другие товары облагаются налогом по «комбинированной ставке» от 7%, что включает в себя, как государственную пошлину и графства налог на 2.25%.

Конфеты, безалкогольные напитки и полуфабрикаты облагаются налогом по полной комбинированной 6.75% - 7.5% ставке, в некоторых округах взимается дополнительный налог на готовые продукты 1%. Есть налоговые каникулы с продаж в первую пятницу в августе до следующего воскресенья, который включает в себя школьные принадлежности, школьные учебные материалы, одежду обувь, спортивные и оздоровительное оборудование и компьютеры и компьютерные аксессуары.

Налог с продаж в Северной Дакоте

Северная Дакота имеет государственный налог с продаж 5%, но варьируется в зависимости от категории (5%, 7%, 3% и 2%). Эти дополнительные налоги увеличивают общий коэффициент налога с продаж до 7,5% в Фарго и Вэлли-Сити и Пембина; 7.25% в Графтон; 7,0% в Майноте; 6.75% в Гранд-Форкс; 6,5% в Дикинсоне и Уиллистоне; и 6,0% в Бисмарке.

Налог с продаж в штате Огайо

Огайо имеет государственный налог с продаж 5,5 %. Округа могут взимать разрешительный налог с продаж от 0,25% до 1,5%. Округ Cuyahoga имеет самый высокий налог продаж (8%).

Транспортные и складские расходы также подлежат налогообложению. Закон Огайо требует налогообложение практически на все виды бизнеса. Если кто-то продает товары на eBay или в Интернете, то они должны собирать налог с продаж от покупателя и оплатить собранную сумму государству на ежемесячной или ежеквартальной основе. Если кто-то продает меньше, чем $4 миллиона продаж в год, они не должны собирать или платить налог с продаж.

Огайо также имеет валовые налоговые поступления от Коммерческой деятельности (КПП), который применим только для бизнеса, некоторый имеет сходство с налогом с продаж. "Продукты питания для потребления человеком вне помещения, где продаются", освобождается от налога с продаж, за исключением соды и алкогольных напитков, которые облагаются налогами по полной ставке.

Налог с продаж в штате Оклахома

Оклахома имеет ставку налога с продаж 4,5%. Города имеют дополнительный налог с продаж, который изменяется, но, как правило, 3-4% в результате чего общая ставка налога продаж на 7,5% до 8,5%.

Налог с продаж в штате Орегона

В Орегоне нет установленного государством налога с продаж, но местные органы власти могут установить, если посчитают нужным, например, Ashland, накладывает налог 5% на приготовленную пищу.

Налог с продаж в штате Пенсильвания

Пенсильвания имеет 6% ставку налога с продаж.

Дополнительные льготы получают покупки:

- газет;

- учебников;

- одноразовых подгузников;

- женских гигиенических изделий;

- туалетной бумаги;

- влажных салфеток;

- отпускаемых по рецепту лекарств;

- некоторых безрецептурных лекарств и расходные материалы;

- предметов гигиены (в том числе зубные щетки и зубная паста);

- контактых линз и очков;

- оздоровительные заведения;

- пункты захоронения (гробы, урны, и надгробия);

- средств индивидуальной защиты для производственного персонала;

- рабочей униформы;

- ветеринарные службы;

- топлива для использования в жилых помещениях (в том числе угля, дров, топлива нефть, природный газ, древесные гранулы и электричество);

- многие материалы ведения сельского хозяйства и оборудование;

- льда;

- чая.

Облагаемость алкогольных напитков немного сложнее. В Пенсильвании, алкоголь продается предприятиям и потребителям через Совет контроля над алкогольными напитками (PLCB). Поэтому, если потребитель покупает алкоголя в PLCB магазинах, налог с продаж оценивается в момент покупки, но если покупатель приобретает алкоголь в лицензированной бизнеса (например, баре или ресторана), налог с продаж не изымается, потому что это было уже оплачено, когда бизнес приобрел алкоголь из PLCB. PLCB взимает дополнительную 18% налога для ликер и вино, но этот налог всегда включен в цену независимо от места покупки. Пиво подлежит акцизу в размере $ 0,08 за галлон.

Налог с продаж в Пуэрто Рико

Пуэрто Рико имеет налог с продаж 5,5%, что относится ко всем продуктам и услугам (такие как необработанные продукты, отпускаемые по рецепту лекарства и бизнес услуги). Кроме того, большинство муниципалитетов имеют городской налог с продаж в размере 1,5% в общей сложности 7%. Некоторые элементы, которые освобождаются от общего налога с продаж.

Налог с продаж в штате Род-Айленд

Род-Айленд имеет государственный налог с продаж в 7%. Ставка была увеличена с 5% до 6% в качестве временной меры в 1970-х, но с тех пор не был снижен.

Род-Айленд повысила налог с продаж с 6% до 7% в начале 1990-х годов, чтобы заплатить за катапультирования неудачных кредитных союзов штата. Это изменение было первоначально предложено в качестве временной меры, но позже стало постоянным. Прочие налоги могут также применяться, например, 1% ресторанного налога штата. Многие предметы освобождаются от государственного налога с продаж, например, пищевые, лекарств по рецепту, одежда и обувь, газеты, гробы, и оригинальные произведения искусства.

Налог с продаж в штате Южная Каролина

Южная Каролина имеет государственный налог с продаж на 6%, но в некоторых районах может быть добавлено от 1 до 2%.

В Чарльстоне, ставка налога составляет 10,5% с государственной пошлины налога округа. В городе Миртл-Бич утверждают, что ликеры могут иметь налог выше чем на 16,5%. Рестораны могут также взимать дополнительный налог на приготовленную пищу (фаст-фуд или вынос) 1-2% в некоторых местах. Налог с продаж государства на не приготовленную пищу полностью перестал действовать 1 ноября 2007. Существует налог с продаж $300 для большинства автомобилей.

Налог с продаж в штате Теннеси

В Теннеси налог с продаж составляет 6% для продуктов бакалейного отдела, 7% – на другие товары.

Теннесси взимает 7% по большинству товаров. Продовольственные магазины были обложены налогом в 5,5% по состоянию на 1 января 2008 года по 30 июня 2012 года. По состоянию на 1 июля 2013 года продуктовый налог был снижен до 5%. Округа также облагаются до 2,75%.

Налог с продаж в штате Техас

В Техасе ставка налога 6,25 %, но местные юрисдикции (городов, графств, специальные районы назначения и транзитные власти, но не включая школьных округов) могут также наложить налог с продаж и использовать налоги до 2% в общей сложности 8,25 %. Основные статьи, которые освобождаются от налога с продаж включают лекарства (по рецепту и многие без рецепта), пищевые продукты и семена (но готовая пища из ресторана облагается налогом).

Транспортные и лодочные средства облагаются только государственным налогом с продаж 6,25%, нет никаких местных налогов по этим пунктам. Кроме того, транспортное средство или судно приобретеное за пределами государства оценивается по той же ставке, как и приобретенное внутри государства. Налог с продаж рассчитывается на большую либо фактическую цену покупки.

Ставки на жилье составляют в размере 6% на государственном уровне. Местными отделениям разрешено взимать дополнительные суммы. Например, город Остин взимает 9% налога на отель или мотель, в результате чего общее количество налога возрастает до 15%. Хьюстон имеет самый большой налог по всему штату, на уровне 17%.

Техас предоставляет единый налог с продаж в год (как правило, в августе к началу учебного года, работает с пятницы по воскресенье). Одежда менее $100 и школьные принадлежности (за исключением отдельных пунктов, таких как обувь для гольфа).

Налог с продаж в штате Юта

Юта имеет государственной налог с продаж 4,70%. Кроме того, местные власти могут установить свой налог с продаж.

Юта имеет государственной налог с продаж 4,70%. Кроме того, местные власти могут установить свой налог с продаж. В настоящее время совокупные налоги с продаж в штате Юта находятся диапазоне от 5,95% - 8,35%. Юта установил налог с продаж 16,350% на аренду автомобилей в Солт-Лейк-Сити. Налог с продаж на продукты питания и пищевых ингредиентов составляет 3,0% по всему штату.

Налог с продаж в Вирджинии

Вирджиния имеет ставку налога продаж 5% (4% государственной налоговой и 1% местный налог).

Дополнительный 0,7% - госпошлина применяется в Северной Вирджинии и регионе Хэмптон-Роудс. Потребители платят налог на все пищевые продукты. Например, свежая местная продукция, продаемая на фермерских рынках и продуктовых магазинах, ,облагаются налогом 2,5% (1,5% государственный налог и 1% местный налог). Города и уезды также могут взимать дополнительный налог на ресторанные блюда, до 4% в округах и 6,5% в городах. В Вирджинии также есть налог на алкоголь на 11,5%.

Налог с продаж в Вашингтоне

У Вашингтоне налог с продаж составляет 6,5% . Местные налоги могут изменяться в зависимости от расположения покупателя в момент покупки. Кроме того, в связи с большим количеством индейских суверенных штатов, расположенных в пределах государства, ставки налога с продаж, если таковые имеются, могут меняться в зависимости от государственных договоров с каждой нацией.

По состоянию на 2 декабря 2010 года, налог с продаж не может быть применен к продуктам питания и лекарствам. Готовые блюда, лекарства без рецепта и медицинская марихуана не освобождаются от налога с продаж. Продажа или аренда автомобилей для использования на дороге берет на себя дополнительный налог 0,3 %, прокат автомобиля менее чем за 30 дней имеет дополнительный местный налог 8,9%.

Продавец дома или недвижимости платит акцизы на полную продажную цену. Сумма варьируется в зависимости от округа. В King и Snohomish это до 1,78%. Например, продажа дома за $ 500000 повлечет налог в размере $8900. Самый высокий налог с продаж в Вашингтоне на спиртное и составляет 20,5%.

Налог с продаж в штате Западная Верджиния

Западная Вирджиния имеет ставку налога 6%. С 1 января 2006 года налог на продукты был понижен до 5%, за исключением готовой пищи. Не облагаются налогом лекарства.

Западная Вирджиния имеет честь быть первым штатом США, в котором был принят налог с продаж. В настоящее время он находится на уровне 6%. С 1 января 2006 года, налог с продаж на продукты питания был снижен до 5%, а с 1 июля 2007 года, он был снижен дополнительно до 4%. Налог с продаж на продукты питания снова снижен до 3% с 1 июля 2008 года, до 2% с 1 января 2012 года, а затем до 1% с 1 июля 2012 года, и был окончательно ликвидирован 1 июля 2013 года. Тем не менее, пониженная ставка налога не применяется к продаже, покупки и использования потребителями готовой пищи. Лекарства не облагается налогом.

Налог с продаж в Висконте

В Висконсине ставка налога с продаж равняется 5%. В большинстве из 72 округов налагаются дополнительные 5%, «Окружной налог». Не облагаются налогом не готовая к употреблению пища и мясные продукты, молочные продукты.

Муниципалитеты Lake Delton, Wisconsin Dells, Bayfield, Стокгольм (принят законодательным органом в 2013 году), и Eagle River также уполномочены принимать дополнительный 1% налог с продаж, в силу своего статуса как популярные туристические направления. Округ Милуоки также имеет дополнительный местный налог на:

- гостиничные номера;

- аренду автомобилей;

- продукты питания и напитки.

Налог с продаж в Вайоминге

Вайоминг имеет государственный налог с продаж 4%, дополнительный процент налога имеет с уездов 3%, в результате чего максимальный налог составил 7%. Кроме того, курортный район области имеет возможность навязывать дополнительный налог 3%. К исключениям относятся продукты питания, которые не предназначены для потребления на предприятии и продажа сельскохозяйственной техники. В отличие от большинства государств в Вайоминге труд подпадает под юрисдикцию налога с продаж.

Во всех случаях, лекарства по рецептам, большинство продуктов питания (за исключением конфет, биологически активных добавок, безалкогольных напитков, и готовых продуктов) и газеты, среди прочего, освобождаются от налога с продаж; Однако, лекарства без-рецепта, а также некоторые виды ремонтных и монтажных услуг не освобождены от налогов.

Налог с продаж в Японии

В Японии при проведении торговых операций во всех магазинах, кроме беспошлинных, взимается налог с продажи в размере 5% от стоимости товара. Налог с продаж обеспечивает бюджету Японии более 20% всех доходов.

Существует два способа сбора этого налога - он либо включается в стоимость товара, либо берется при расчете в виде дополнительной суммы.

Власти Японии готовятся в скором времени принять очередные поправки, направленные на ужесточение бюджетно-налоговой политики страны, передает Речь идет в первую очередь о повышении налога с продаж. Оппозиционные силы страны долгое время высказывались против подобных изменений. Однако, после того как главная оппозиционная партия - Либерально-демократическая партия Японии - так и не смогла дать задний ход законопроекту и повлиять на премьер-министра Йосихико Ноду, путь к повышению налогов оказался открытым. Таким образом, к 2015 г. текущий уровень налога с продаж будет повышен вдвое и составит 10%.

Премьер-министр Японии Синдзо Абэ заявил, что правительство в новом финансовом году (апрель 2014г.) повышает национальный налог с продаж до 8%, передает Reuters. В настоящее время налоговая ставка находится на уровне 5%. Повышение налогов произойдет впервые с 1997г. Кроме того, С.Абэ заявил, что вскоре будут анонсированы шаги по экономическому стимулированию по меньшей мере на 5 трлн йен (51 млрд долл.), которые помогут сгладить возможный негативный эффект.

Вероятно, это будет не единственный раунд повышения налога. В случае если инициатива окажется успешной в 2014г., власти намерены увеличить национальный налог с продаж до 10% в октябре 2015 г. Не исключено повышение и других видов налогов.

С помощью увеличения налога японские власти намерены снизить темпы роста государственного долга страны.

Между тем аналитики неоднозначно оценивают данную меру и ее возможные последствия. Так, критики налоговой инициативы опасаются, что увеличение налога негативным образом скажется на объемах потребления в стране и замедлит восстановление японской экономики после дефляции. При этом представители японского бизнеса и международные эксперты восприняли новость положительно.

В начале августа японское правительство выступило с прогнозом, согласно которому рост экономики может замедлиться в 2014-2015 финансовом году до 1% в связи с повышением налога с продаж. Частное потребление должно вырасти в Японии в 2014-2015 финансовом году лишь на 0,5%, что заметно ниже прогнозируемого роста показателя на текущий бюджетный год на уровне 2,1%.

Одновременно программа повышения налога с продаж позволит разогнать инфляцию до 3,3% в 2014-2015 фингоду. Безучета этой программы инфляция в будущем фингоду составит лишь 1,2%, сообщили в правительстве. В текущем году рост потребительских цен, согласно прогнозу кабмина, ожидается на уровне 0,5%.

По замыслу японского правительства, программа повышения налога с продаж с 1 апреля 2014г. позволит обеспечить дополнительные 0,2 процентных пункта к динамике ВВП в текущем 2013-2014 фингоду, так как японские потребители массово отправятся в магазины скупать товары до запланированного повышения налога. Однако уже в следующем фингоду (2014-2015) эта же инициатива "съест" 0,6 процентных пункта в динамике ВВП, так как потребительская активность снизится.

Повышение налогов наряду со спадом в промышленности и замедлением роста экономики, а также политические распри в парламенте негативно сказываются на уровне поддержки правительства со стороны населения. Последние данные, приведенные информационным агентством Asahi 6 августа, свидетельствуют о том, что сейчас премьер-министра поддерживают всего 22% населения Японии против 25% в июле 2012 г. В целом уровень поддержки премьера находится на минимальном уровне с сентября 2011 г.

Налог на потребление в Китае

На сегодня, налоговая система Китая состоит из 25 видов налогов, которые по признаку их природы и функций могут быть объединены в 8 групп. Первую группу налогов "Налоги с оборота" входят НДС, налог на потребление (налог с продаж), налог на предпринимательскую деятельность. Как мы видим налог с продаж заменен на налог на потребление.

Ставки налога дифференцируются по товарным группам и внутри отдельных групп. В основном применяются процентные ставки, но к отдельным товарам применяются твердые ставки.

Налогообложению на потребление подлежат следующие группы товаров, производимых или импортируемых на территории территорию КНР:

- табачные изделия - 25%-50%;

- алкогольные напитки - 5%-25%;

- косметика - 30%;

- ювелирные изделия - 5%-10%;

- бензин - 0,2 юаня за литр - 0,28 юаня за литр;

- автотранспортные средства - 3%-10%.

Расчет суммы налога, подлежащей уплате, производится по стоимостному или количественному принципу. Формула расчета следующая:

Налог, подлежащий уплате в бюджет равен объему (стоимости) реализуемых потребительских товаров умноженной на соответствующую ставку налога (процентную или твердую).

Импортируемые потребительские товары облагаются по установленной ставке с их таможенной стоимости. Расчет в данном случае ведется по стоимостному принципу. Экспортируемые потребительские товары освобождены от налога.

Налоги на потребление (акцизы) Германии

Наиболее значимым с фискальной точки зрения в Германии среди налогов на юридических лиц является налог на потребление.

Акцизы в основном направляются в федеральный бюджет (кроме пива). В число подакцизных товаров и услуг входят жидкое и минеральное топливо, игристые вина, кофе, пиво, табак и табачные изделия, спиртоводочные изделия. Эта группа налогов делится на три подгруппы:

- налог на продовольственные товары (налоги на сахар, соль);

- налоги на продукты наслаждения (табак, кофе, пиво);

- другие налоги на потребление (например, налоги на нефтепродукты). Они все, исключая налоги на нефтепродукты, достаточно небольшие. Данные налоги взимаются с производителей, которые включают её в цену и перекладывают тем самым на потребителей.

Налоги на потребление в основном направляются в федеральный бюджет, кроме налога на пиво, идущего в бюджеты земель.

Ставки федеральных акцизов следующие:

- бензин - 0.70-0.77 Евро на литр в зависимости от содержания в нём свинца;

- мазут для отопления - 6.7 цента на 1 кг;

- табачные изделия - 9.3 цента на 1 сигарету;

- кофе - 3.1 Евро на 1 кг;

- крепкие спиртные напитки - 160 Евро на 100 литров;

- шампанское - 1.4 Евро на 0.75 литра;

- на страховые сделки - 12% со страхового полиса.

Налог на нефтепродукты даёт сейчас 7.6% все налоговых поступлений, что представляет собой значительную величину. В начале 1993 г. в Германии развернулась широкая дискуссия по поводу правительственных планов либо повысить этот налог (на автомобильное топливо), либо ввести налог на проезд по автобанам, либо сделать и то и другое, но в меньших размерах. Сырая нефть, равно как и нефтепродукты, которые используются для переработки, налогом на нефтепродукты не облагаются. Но нефтепродукты, которые используются как топлива для автомобилей, на отопление жилья и смазочные материалы, облагаются по разным ставкам.

С разных налогов данной группы наиболее значительным является налог на табачные изделия (2.8-3% всех налоговых поступлений). Другие дают менее 1% каждый, например налог на кофе - 0.3%, налог на пиво - 0.2% и т.д. Но и эти налоги чётко регламентированы. При резком повышении налога на табачные изделия некурящих стало значительно больше, чем при долгой пропагандистской кампании о вреде курения. Таким образом, путём повышения налога была решена социальная задача.

Налог на добавленную стоимость во Франции

Ведущим звеном бюджетной системы Франции выступает налог на добавленную стоимость. Действительно, Франция - родина НДС. Он разработан в этой стране в начале 1950-х годов и действует с 1954 г. Именно во Франции существуют давние богатые традиции теоретического осмысления роли косвенных налогов в финансировании расходов государства.

В современных условиях, когда мы говорим об НДС, речь идет об общем налоге с продаж, который затрагивает все товары и услуги, потребленные или использованные на территории страны.

Операции, связанные с внешним рынком (экспорт), от налога на добавленную стоимость освобождены. Лица, совершившие операции, относящиеся к экспортным, и уплатившие НДС, могут воспользоваться правом на возмещение. Что касается импортных операций, то они подлежат налогообложению согласно внутреннему праву.

Налог на добавленную стоимость зависит от характера совершаемой сделки и не принимает в расчет финансовое состояние налогоплательщика-. Ставка налога не связана с ценой товара. Объектом налогообложения служит продажная цена товара и услуги. Кроме розничной цены сюда включаются сборы и пошлины, без самого НДС. Из общей суммы вычитается размер налога, уплаченного поставщикам сырья и полуфабрикатов.

Основная ставка налога — 18,6%. Повышенная ставка (22%) вменяется к некоторым видам изделий:

- автомобили;

- кинофотовары;

- табачные изделия;

- парфюмерия;

- ценные меха.

Понижен-ная ставка (5,5%) действует для большинства товаров таких как:

- продовольственные товары и продукция сельского хозяйства;

- для книг;

- медикаментов.

Такая же пониженная ставка относится к отдельным видам услуг:

- туристические и гостиничные услуги;

- грузовые пассажирские перевозки;

- зрелищные мероприятия;

- обеды для работников предприятий.

Налоги на товары Великобритании

Налог на добавленную стоимость - это распространённый во всей Европе налог с продаж, хотя каждое Европейское государство применяет его по-разному (с использованием разных ставок).

Налог на добавленную стоимость (НДС, VAT — Value added tax) - косвенный налог, форма изъятия в бюджет части добавленной стоимости, которая создается на всех стадиях процесса производства товаров, работ и услуг и вносится в бюджет по мере реализации. НДС является третьим важным источником доходов государства и составляет 17,5 %. С ноября 2008 года был снижен до 15 %. С января 2011 Великобритания повысила НДС до 20 %.

Однако некоторые категории товаров и услуг не облагаются этим видом налога, сюда входят:

- большинство продуктов, но не еда, которую можно заказать на дом в сфере общественного питания;

- книги;

- транспорт;

- медикаменты;

- детская одежда.

Обычно цена у продавца уже включает в себя НДС (в отличие от США). Это нужно учитывать при назначении цены посредником (при продаже чего-либо за 9,99 фунтов, стоимость самого товара будет составлять только 8,5 фунта). В целом НДС ложится бременем лишь на граждан - конечных получателей товаров и услуг. Большинство Британских бизнесменов могут компенсировать любой НДС, который они заплатили при покупке.

Некоторые предприниматели не могут взимать НДС при своих продажах и не могут получить компенсацию НДС со своих покупок. В число таких предпринимателей входят те, кто занимаются:

- здравоохранением и социальным обеспечением;

- образовательным процессом;

- похоронными церемониями и кремацией;

- финансами;

- страхованием.

НДС возвращается при экспорте товаров из Великобритании.

НДС на товары и услуги в Бразилии

Налоговая система Бразилии является одним из самых сложных в мире, что подтверждено исследованиями Мирового Банка. В Бразилии нет ни налога с розничного оборота, ни налога с продаж. Основной целью большинства бразильских налогов является создание условий для выполнения задач госуправления на всех уровнях. Однако некоторые из них носят преимущественно регулирующий характер, в частности налог на финансовые операции и налог на промпродукцию, которые используются правительством в качестве инструментов денежной и промышленной политики.

Основные положения налоговой системы Бразилии прописаны в конституции 1998 г., которая содержит основные принципы налогообложения, полномочия налоговых органов различных уровней, а также порядок распределения налоговых доходов. По конституции налоги могут быть установлены как федеральным правительством, так и администрациями штатов и муниципалитетов. В этом заключается особенность основного закона Бразилии, который гарантирует право налогового нормотворчества всем субъектам федерации и указывает, какие налоги, сборы и обязательные отчисления могут учреждаться и собираться властями различных уровней.

В Бразилии существуют два вида НДС:

- федеральный (IPI);

- налог штатов (ICMS).

Федеральный НДС распространяется на производство товаров в Бразилии и на импорт. Экспорт не подлежит НДС. Ставка НДС варьируется в зависимости от типа продукта и составляет, в среднем, 19%. НДС штатов варьируется в пределах 17-25%. Ставка НДС в размере 7% применяется к основным продуктам питания, а некоторые товары, например, книги, газеты, фрукты и овощи свобождаются от НДС.

Федеральное правительство устанавливает налоги:

- на внешнеторговые операции - на экспорт и импорт товаров и услуг;

- на промышленную продукцию - исчисляется как НДС;

- на финансовые операции - кредитно-обменные,

- страховые,

- фондовые;

- на земли, используемые в сельском хозяйстве.

Правительства штатов астанавливает налоги:

- на завещанное и дареное имущество;

- на оборот товаров и оказание транспортных услуг по перемещению продукции между штатами и муниципалитетами,

- услуги связи - исчисляется как НДС на товары и ряд услуг;

- на автотранспорт.

Администрации муниципалитетов астанавливают налог:

- на постройки и использование городской территорий;

- на дарение недвижимости.

Налог с продаж в России

Налог с продаж вводился на территории России дважды. Впервые это произошло в 1991 году, когда этот налог был введён законодательством СССР. Ставка налога была установлена в размере 5 процентов. Однако уже в конце того же года одновременно с распадом Советского Союза произошли фундаментальные изменения в российском налоговом законодательстве. В новой системе налогов и сборов, введённой законом «Об основах налоговой системы в Российской Федерации» с 1 января 1992 года, налог с продаж отсутствовал.

Второй раз налог с продаж был введён в России в 1998 году в качестве регионального налога.

Налог с продаж установлен ст. 20 Федерального закона «Об основах налоговой системы в Российской Федерации» в редакции от 31 июля 1998 г. № 150-ФЗ. Суммы платежей по налогу с продаж зачисляются в бюджеты субъектов Российской Федерации и в местные бюджеты в размере соответственно 40 и 60% и направляются на социальные нужды малообеспеченных групп населения.

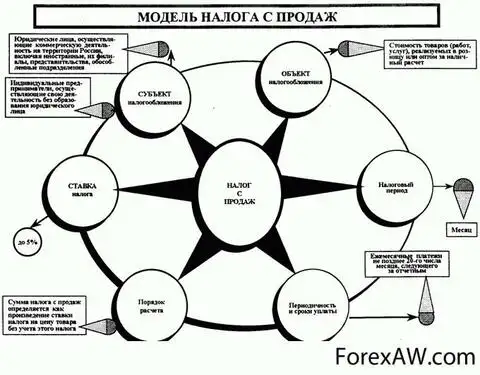

При этом законодательно было установлено, что каждый субъект федерации самостоятельно принимает решение о введении налога на своей территории, а также устанавливает его ставку в пределах максимальной. Максимальная ставка была вновь установлена в размере 5 процентов. Кроме того, налоговым законодательством было установлено, что с введением на территории субъекта федерации налога с продаж прекращается взимание основной части местных налогов. Предусмотрен был также обширный переченьтоваров и услуг, реализация которых налогом с продаж не облагается.

Плательщиками данного налога являются:

- юридические лица, их филиалы, представительства и другие обособленные подразделения;

- иностранные юридические лица, компании и другие корпоративные образования, обладающие гражданской правоспособностью, а также международные организации, их филиалы и представительства, созданные на территории Российской Федерации;

- индивидуальные предприниматели, осуществляющие свою деятельность без образования юридического лица, самостоятельно реализующие товары (работы, услуги) на территории Российской Федерации.

Товары подлежащие оплате налога с продаж

Объектом налогообложения выступает стоимость товаров (работ, услуг), реализуемых в розницу или оптом за наличный расчет. К продаже за наличный расчет приравнивается продажа с проведением расчетов посредством кредитных и иных платежных карточек, по расчетным чекам банков, по перечислению со счетов в банках по поручению физических лиц, а также передача товаров (выполнение работ, оказание услуг) населению в обмен на другие товары (работы, услуги).

При определении налоговой базы стоимость товаров (работ, услуг) включает налог на добавленную стоимость и акцизы для подакцизных товаров. Ставка налога с продаж. устанавливается в размере до 5% (законами субъектов РФ налог обязателен к уплате на территории соответствующих субъектов РФ). Сумма налога определяется как соответствующая налоговой ставке процентная доля цены товара без учета налога с продаж и включается налогоплательщиком в цену товара, предъявляемую к оплате покупателю (заказчику). Суммы платежей по налогу зачисляются в бюджеты субъектов РФ и местные бюджеты (соответственно — 40 и 60%) и направляются на социальные нужды малообеспеченных групп населения.

Подакцизные товары - это товары, в цену которых включается косвенный налог (акциз)

Подакцизными товарами признаются:

- спирт этиловый;

- спирт коньячный;

- спиртосодержащая продукция (растворы, эмульсии, суспензии и другие виды продукции в жидком виде) с объемной долей этилового спирта более 9 процентов;

- алкогольная продукция (спирт питьевой, водка, ликероводочные изделия, коньяки, вино и иная пищевая продукция с объемной долей этилового спирта более 1,5 процента, за исключением виноматериалов);

- пиво;

- табачная продукция;

- автомобили легковые и мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л.с.);

- автомобильный бензин;

- дизельное топливо;

- моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей;

- прямогонный бензин. Под прямогонным бензином понимаются бензиновые фракции, полученные в результате переработки нефти, газового конденсата, попутного нефтяного газа, природного газа, горючих сланцев, угля и другого сырья, а также продуктов их переработки, за исключением бензина автомобильного и продукции нефтехимии.

В соответствии с Законом более расширенный перечень товаров (работ, услуги), подлежащих сбору за их реализацию налога с продаж выглядит следующим образом:

- дорогостоящая мебель,

- радиотехника,

- одежда,

- деликатесные продукты питания,

- автомобили;

- меха,

- ювелирные изделия;

- услуги по рекламе,

- услуги трех-, четырех- и пятизвездочных гостиниц и др.

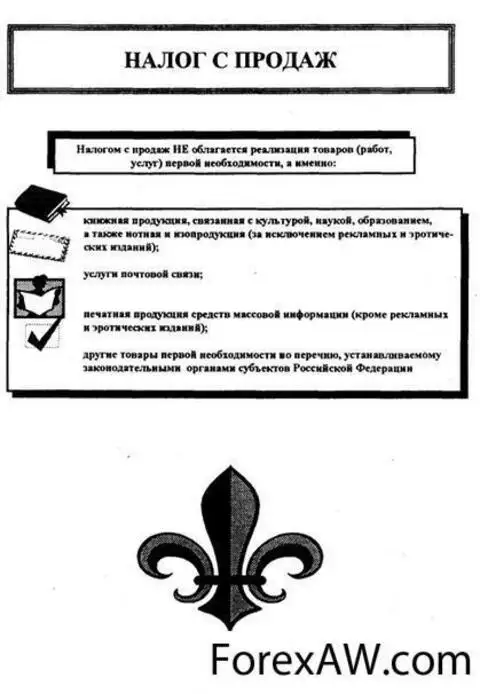

Товары, не подежащие налогобложению с продаж

Вместе с тем Федеральный закон устанавливает круг товаров (работ, услуг) первой необходимости, которые не могут быть объектом налогообложения. Не подлежащие товары налогообложению с продаж:

- хлеб и хлебобулочные изделия;

- молоко и молокопродукты;

- растительное масло;

- маргарин;

- крупы;

- сахар;

- соль;

- картофель;

- продукты детского и диабетического питания;

- детской одежды и обуви;

- лекарства;

- протезно-ортопедические изделия;

- жилищно-коммунальные услуги;

- услуги по сдаче в наем населению государственных или муниципальных жилых помещений;

- предоставление жилья в общежитиях;

- услуг по перевозке пассажиров транспортом общего пользования муниципального образования (за исключением такси);

- предоставление услуг по перевозкам пассажиров в пригородном сообщении морским, речным, железнодорожным и автомобильным транспортом;

- услуг, предоставляемых кредитными организациями;

- страховщиками;

- негосударственными пенсионными фондами,

- услуг, предоставляемых коллегией адвокатов.

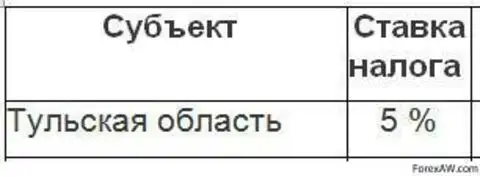

Ставка налога с продаж субъектов РФ

Ставка налога установлена в размере до 5% стоимости подлежащих налогообложению товаров (работ, услуг). При этом в данную стоимость включается налог на добавленную стоимость, а на подакцизные товары - и акцизы. Учитывая установленный предельный размер, законодательные органы субъектов РФ сами определяют ставку налога. Исчисленная по этой ставке сумма налога включается налогоплательщиком в цену товара (работ, услуг), предъявляемую к оплате покупателю (заказчику), который фактически и уплачивает налог. Таким образом, этот налог является косвенным.

Налог с продаж устанавливается в соответствии с федеральным законом и вводится в действие законами субъектов РФ. Помимо уже упомянутых элементов, в них определяется порядок и сроки уплаты налога, льготы и формы отчетности.

Налоговая ставка едина в отношении операций по реализации различных видов товаров (работ, услуг) для всех налогоплательщиков и покупателей (заказчиков, отправителей) товаров (работ, услуг) в регионе. Не допускается установление дифференцированных налоговых ставок.

С 1 января 2002 года порядок взимания налога с продаж регулировался главой 27 Налогового кодекса. При этом основные условия налогообложения остались прежними. Ещё в момент введения в кодекс указанной главы было предусмотрено, что она будет действовать лишь два года.

В 2002 году действовали следующие ставки налога с продаж по отдельным регионам Российской Федерации:

- в Республике Адыгея - 5%, согласно Закону Республики Адыгея от 05.01.1999 N 104 “О налоге с продаж” (в ред. от 30.05.2000):

- в Республике Алтай - 5%, согласно Законау Республики Алтай от 19.02.2002 N 3-33 “О налоге с продаж":

- в Республике Башкортостан - 5%, согласно Законау Республики Башкортостан от 21.12.1998 N 208-З “О налоге с продаж” (в ред. от 21.07.2000);

- в Республике Бурятия - 5%, согласно Законау Республики Бурятия от 29.11.2001 N 864-II “О налоге с продаж";

- в Республике Дагестан - согласно Закону Республики Дагестан от 09.01.2002 N 3 “О налоге с продаж на территории Республики Дагестан";

- в Республике Ингушетия налог на продажу не введен;

- в Кабардино-Балкарской Республике - 5%, согласно Закона Кабардино-Балкарской Республики от 24.03.1999 N 9-РЗ “О налоге с продаж” (в ред. от 30.01.2000);

- в Республике Калмыкия - 5%, согласно Закона Республики Калмыкия от 11.05.1999 N 16-II-З “О налоге с продаж” (в ред. от 25.12.2001);

- в Карачаево-Черкесской Республике - 5%, согласно Закона Карачаево-Черкесской Республики от 28.12.1999 N 713-XXII “О налоге с продаж” (в ред. от 18.01.2002);

- в Республике Карелия - 5%, согласно Раздела 4 Закона Республики Карелия от 30.12.1999 N 384-ЗРК “О республиканских налогах (ставках налогов) и сборах на территории Республики Карелия” (в ред. от 28.12.2001);

- в Республике Коми - 5%, согласно Закона Республики Коми от 30.09.1998 N 27-РЗ “О налоге с продаж” (в ред. от 16.11.2001);

- в Республике Марий Эл - 5%, согласно Закону Республики Марий Эл от 13.11.1998 N 99-З “О налоге с продаж” (в ред. от 29.11.2001);

- в Республике Мордовия - 5%, согласно Закона Республики Мордовия от 28.11.2001 N 54-З “О налоге с продаж”;

- в Республике Саха (Якутия) - 3%, согласно Статьи 10 Закона Республики Саха (Якутия) от 06.07.2001 N 311-II “О налоговой политике Республики Саха (Якутия) на 2002 год” (в ред. от 29.01.2002);

- в Республике Северная Осетия-Алания - 3%, 4%, 5%, согласно Закона Республики Северная Осетия-Алания от 30.12.1998 N 29-З “О налогах с продаж” (в ред. от 13.09.1999);

- в Республике Татарстан - 5%, согласно Закона Республики Татарстан от 17.01.2002 N 1287 “О налоге с продаж”;

- в Республике Тыва - 5%, согласно Закона Республики Тыва от 18.01.1999 N 126 “О налоге с продаж” (в ред. от 28.12.2001);

- в Удмуртской Республике - 5%, согласно Закона Удмуртской Республики от 29.11.2001 N 53-РЗ “О налоге с продаж в Удмуртской Республике”;

- в Республике Хакасия - 5%, согласно Законау Республики Хакасия от 29.11.2001 N 57 “О налоге с продаж”;

- в Чувашской Республике - 5%, согласно Главы 7 Закона Чувашской Республики от 23.07.2001 N 38 “О вопросах налогового регулирования в Чувашской Республике, отнесенных законодательством Российской Федерации о налогах и сборах к ведению субъектов Российской Федерации” (в ред. от 27.12.2001);

- в Алтайском крае - 5%, согласно Закона Алтайского края от 28.11.2001 N 93-ЗС “О налоге с продаж на территории Алтайского края”;

- в Красноярском крае - 5%, согласно Закона Краснодарского края от 26.11.2001 N 415-КЗ “О налоге с продаж”;

- в Приморском крае - 5%, согласно Закона Приморского края от 22.02.1999 N 35-КЗ “О налоге с продаж” (в ред. от 11.02.2002);

- в Ставропольском крае - 5%, согласно Закона Ставропольского края от 29.12.1998 N 45-КЗ “О налоге с продаж” (в ред. от 27.11.2001);

- в Хабаровском крае - 5%, согласно Закона Хабаровского края от 27.11.2001 N 347 “О налоге с продаж” (в ред. от 31.01.2002);

- в Амурской области - 5%, согласно Закона Амурской области от 03.12.2001 N 48-ОЗ “О налоге с продаж на территории Амурской области”;

- в Архангельской области налог с продаж не введен;

- в Астраханской области - 5%, согласно Закона Астраханской области от 28.01.2002 N 1/2002-ОЗ “О налоге с продаж”;

- в Белгородской области - 5%, соглсно Закона Белгородской области от 30.11.1998 N 47 “О налоге с продаж” (в ред. от 23.11.2001);

- в Брянской области - 5%, согласно Закона Брянской области от 18.11.1998 N 45-З “О налоге с продаж” (в ред. от 29.11.2001);

- во Владимирской области - 5%, согласно Закона Владимирской области от 29.11.2001 N 108-ОЗ “О налоге с продаж”;

- в Волгоградской области - 5%, согласно Закона Волгоградской области от 25.12.2001 N 644-ОД “О налоге с продаж”;

- в Вологодской области - 5%, согласно Закона Вологодской области от 30.11.2001 N 723-ОЗ “О налоге с продаж” (в ред. от 04.01.2002);

- в Воронежской области - 5%, соглсно Закона Воронежской области от 28.12.2001 N 37-III-ОЗ “О налоге с продаж”:

- в Ивановской области - 5%, согласно Закона Ивановской области от 29.11.2001 N 78-ОЗ “Об элементах налогообложения по налогу с продаж”;

- в Иркутской области - 5%, соглсно Закона Иркутской области от 19.10.1998 N 44-ОЗ “О налоге с продаж” (в ред. от 22.02.2002);

- в Калининградской области - 5%, согласно Закона Калининградской области от 29.11.2001 N 90 “О налоге с продаж”;

- в Калужской области налог не введен;

- в Камчатской области - 5%, согласно Закон Камчатской области от 26.02.1999 N 31 “О налоге с продаж в Камчатской области” (в ред. от 28.01.2002);

- в Кемеровской области - 5%, согласно Закона Кемеровской области от 28.01.1999 N 13-ОЗ “О налоге с продаж” (в ред. от 29.11.2001);

- в Кировской области - 5%, согласно Закон Кировской области от 18.01.1999 N 74-ЗО “О налоге с продаж” (в ред. от 04.02.2002);

- в Костромской области - 5%, согласно Закона Костромской области от 30.12.1998 N 34 “О налоге с продаж” (в ред. от 29.11.2001);

- в Курганской области - 5%, согласно Закона Курганской области от 26.10.1998 N 167 “О налоге с продаж на территории Курганской области” (в ред. от 27.02.2002);

- в Курской области - 5%, согласно Закона Курской области от 23.02.1999 N 3-ЗКО “О налоге с продаж” (в ред. от 28.12.2001);

- в Ленинградской области налог с продаж не введен;

- в Липецкой области - 5%, согласно Закона Липецкой области от 26.12.2001 N 183-ОЗ “О налоге с продаж в Липецкой области”;

- в Магаданской области - 5%, согласно Закона Магаданской области от 28.12.2001 N 220-ОЗ “О налоге с продаж”;

- в Московской области - соглсно Закон Московской области от 31.12.1998 N 67/98-ОЗ “О налоге с продаж” (в ред. от 24.11.2001);

- в Мурманской области - 4%, согласно Закона Мурманской области от 28.12.1998 N 121-01-ЗМО “О налоге с продаж” (в ред. от 28.11.2001);

- в Нижегородской области - 5%, согласно Закона Нижегородской области от 29.11.2001 N 229-З “О налоге с продаж”;

- в Новгородской области - 5%, согласно Областного закона от 11.12.1998 N 48-ОЗ “О налоге с продаж” (в ред. от 26.12.2001);

- в Новосибирской области - 4%, согласно Закона Новосибирской области от 24.06.1999 N 65-ОЗ “О налоге с продаж” (в ред. от 27.12.2001);

- в Омской области - 5%, согласно Закона Омской области от 28.12.1998 N 167-ОЗ “О налоге с продаж” (в ред. от 29.12.2001);

- в Оренбургской области - 5%, согласно Закона Оренбургской области от 27.12.2001 N 402/348-II-ОЗ “О налоге с продаж”;

- в Орловской области - 5%, согласно Закона Орловской области от 06.08.1998 N 76-ОЗ “О налоге с продаж” (в ред. от 27.11.2001);

- в Пензенской области - 5%, согласно Закона Пензенской области от 23.11.2001 N 322-ЗПО “О налоге с продаж”;

- в Пермской области налог с продаж отменен;

- в Псковской области - 5%, согласно Закона Псковской области от 31.12.1998 N 19-ОЗ “О налоге с продаж” (в ред. от 10.12.2001);

- в Ростовской области - 5%, согласно Областного закона от 29.11.2001 N 192-ЗС “О налоге с продаж”;

- в Рязанской области налог с продаж не введен;

- в Самарской области - 5%, согласно Закона Самарской области от 14.01.1999 N 3-ГД “О налоге с продаж на территории Самарской области” (в ред. от 29.11.2001);

- в Саратовской области - 5%, согласно Закона Саратовской области от 18.12.1998 N 67-ЗСО “О введении на территории Саратовской области налога с продаж” (в ред. от 08.02.2002);

- в Сахалинской области - 5%, согласно Закона Сахалинской области от 20.05.1999 N 110 “О налоге с продаж” (в ред. от 17.12.2001);

- в Свердловской области - 5%, согласно Областного закона от 28.11.2001 N 56-ОЗ “Об установлении и введении в действие налога с продаж на территории Свердловской области”;

- в Смоленской области - 5%, согласно Закона Смоленской области от 29.12.1998 N 41-З “О налоге с продаж” (в ред. от 08.01.2002);

- в Тамбовской области - 5%, согласно Закона Тамбовской области от 28.11.2001 N 222-З “О налоге с продаж в Тамбовской области”;

- в Тверской области - 5%, согласно Закона Тверской области от 21.01.1999 N 44-ОЗ-2 “О порядке исчисления и уплаты налога с продаж” (в ред. от 24.01.2002);

- в Томской области налог с продаж не введен;

- в Тульской области - 5%, согласно Закона Тульской области от 26.11.1998 N 102-ЗТО “О налоге с продаж” (в ред. от 27.02.2002);

- в Тюменской области - 5%, согласно Закона Тюменской области от 19.10.1998 N 46 “О налоге с продаж” (в ред. от 26.11.2001);

- в Ульяновской области - 5%, согласно Закона Ульяновской области от 29.11.2001 N 053-ЗО “О налоге с продаж”;

- в Челябинской области - 5%, согласно Закона Челябинской области от 29.11.2001 N 51-ЗО “О налоге с продаж”;

- в Читинской области - соглсно Закон Читинской области от 17.12.1998 N 146-ЗЧО “О налоге с продаж” (в ред. от 19.12.2001);

- в Ярославской области - 5%, согласно Закона Ярославской области от 30.12.1998 N 39-З “О налоге с продаж” (в ред. от 29.11.2001);

- в городе Москва - 5%, согласно Закона г. Москвы от 09.11.2001 N 57 “О налоге с продаж”;

- в городе Санкт-Петербург - 5%, согласно Закона г. Санкт-Петербурга от 28.12.2001 N 906-114 “О налоге с продаж”;

- в Еврейской автономной области - 5%, согласно Закона Еврейской автономной области от 28.11.2001 N 1-ОЗ “О налоге с продаж в Еврейской автономной области” (в ред. от 26.12.2001);

- в Агинском Бурятском автономном округе налог с продаж не введен;

- в Коми-Пермяцком автономном округе - 2%, согласно Закона Коми-Пермяцкого автономного округа от 29.01.2002 N 1 “О налоге с продаж”;

- в Корякском автономном округе - 2%, согласно Закона Корякского автономного округа от 30.01.1999 N 73-ОЗ “О налоге с продаж” (в ред. от 28.06.2001);

- в Ненецком автономном округе - 5%, согласно Закона Ненецкого автономного округа от 29.12.1998 N 156-ОЗ “О налоге с продаж” (в ред. от 04.01.2002);

- в Таймырском (Долгано-Ненецкий) автономном округе налог с продаж не введен;

- в Усть-Ордынском Бурятском автономном округе - 5%, согласно Закона Усть-Ордынского Бурятского автономного округа от 30.01.1999 N 74-ОЗ “О налоге с продаж” (в ред. от 30.11.2001);

- в Ханты-Мансийском автономном округе налог с продаж не введен;

- в Чукотском автономном округе налог с продаж отменен;

- в Эвенкийском автономном округе - 3%, согласно Закона Эвенкийского автономного округа от 02.10.1998 N 108 “О налоге с продаж” (в ред. от 24.12.2001);

- в Ямало-Ненецком автономном округе налог с продаж не введен;

При введении налога с продаж на территории субъектов Федерации должно прекращаться взимание регионального сбора на нужды образовательных учреждений, а также многих местных налогов и сборов (налога на строительство объектов производственного назначения в курортной зоне, сбора за право торговли, лицензионного сбора за право торговли винно-водочными изделиями и др., всего 16 видов, включенных в ст. 21 Закона РФ «Об основах налоговой системы в Российской Федерации»).

С 1 января 2004 года налог с продаж в России не взимается. Позднее несколько раз высказывались предложения о замене НДС на налог с продаж.

Говоря о налогах с продаж, безусловно, нельзя не упомянуть о том, что налог с продажи квартиры, собственно, как и налог с продажи недвижимости, сегодня имеют особое место быть. В соответствии с законами Российской Федерации, продажа квартиры или какой-либо другой недвижимости, облагаются подоходным налогом, размер которого составляет 13 процентов.