Банкротство (Bankruptcy) - это

Банкротство - это вынужденная и признанная судом невозможность должника возвратить взятые в долг денежные средства

Суть банкротства, его признаки и характеристика, законодательство о банкротстве, управление и пути предотвращения, институт банкротства в других странах, обзор крупнейших банкротств в истории

Структура публикации

- Банкротство - это, определение

- Признаки банкротства

- Развитие института банкротства в России

- Понятие банкротства и несостоятельности

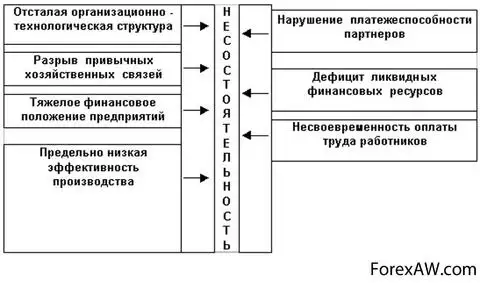

- Причины экономической несостоятельности и банкротства

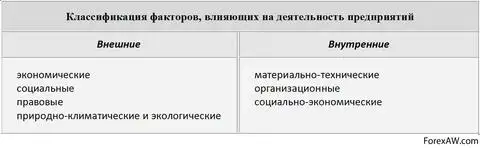

- Факторы, влияющие на деятельность предприятий

- Характеристика глубины состояния банкротства

- Мониторинг управления банкротством предприятий

- Пути предотвращения банкротства предприятий

- Комментарии к ФЗ №127 от 26 октября 2002 года

- Арбитражные управляющие и саморегулируемые организации в РФ

- Определение и учёт требований кредиторов в Российской Федерации

- Процедуры банкротства предприятий в России

- Наблюдение - первая процедура банкротства в Российской Федерации

- Финансовое оздоровление предприятия-банкрота в РФ

- Внешнее управление в процедуре банкротства в Российской Федерации

- Конкурсное производство в процедуре банкротства в России

- Мировое соглашение в деле о банкротстве в Российской Федерации

- Последствия расторжения мирового соглашения в РФ

- Исполнительное производство судебного решения о банкротстве в РФ

- Требования к должнику после банкротства в Российской Федерации

- Состав отношений, возникающих при проведении процедур банкротства в РФ

- Правовой статус должника в процедуре банкротства в России

- Правовой статус кредиторов в процедуре банкротства в России

- Арбитражный управляющий процедурой банкротства в Российской Федерации

- Особенности банкротства отдельных категорий должников в РФ

- Банкротство в Соединенных Штатах Америки

- Американская концепция реорганизации и банкротства

- Законодательство США о банкротстве в системе торгового права

- Общая характеристика Кодекса Банкротства в Соединенных Штатах

- Общие принципы реорганизации или банкротства в Соединенных Штатах Америки

- Принципы правового статуса участников процедуры банкротства в США

- Две идеи банкротства несостоятельного лица в Соединенных Штатах

- Ключевые определения в реорганизации или банкротстве в Соединенных Штатах

- Элементы процедуры реорганизации или банкротства в Соединенных Штатах

- Освобождение от конкурсного иммунитета в Соединенных Штатах Америки

- Освобождение от долгового иммунитета в Соединенных Штатах Америки

- Подтверждение долга в процедуре банкротства в США

- Предотвращение незаконных трансферт имущества в США

- Вопрос приоритетности в процедуре банкротства в США

- Мошеннические действия должника в Соединенных Штатах Америки

- Требование кредитором зачета его задолженности в Соединенных Штатах

- Освобождённые средства должника в Соединенных Штатах Америки

- Первоочередные требования кредиторов в Соединенных Штатах

- Защита кредиторов в суде в Соединенных Штатах Америки

- Договоры, подлежащие исполнению по решению суда в США

- "Замораживание" действий кредиторов против должника в США

- Органы конкурсного управления в Соединенных Штатах Америки

- Конкурсный управляющий в Соединенных Штатах Америки

- Совет кредиторов в Соединенных Штатах Америки

- Распределение конкурсной массы в Соединенных Штатах

- Банкротство в других странах

- Банкротство в Китае

- Банкротство в Германии

- Банкротство во Франции

- Банкротство в Австралии

- Банкротство в Канаде

- Банкротство в Нидерландах

- Крупнейшие банкротства в истории

- Банкротства в эпоху Возрождения (XIV-XVII в.в.)

- Крах банкирского Дома Барди и Перуцци, 1344 год

- История банкротства Жака Кёра, 1451 год

- Банкротство Аугсбургской династии Фуггеров, 1575 год

- Банкротства в XIX - начало XX-го века

- Банкротство Клода Анри де Рувруа Сен-Симона, 1810 год

- Крах уральской династии - потомки Турчанинова, 1861 год

- Банкротство Саввы Ивановича Мамонтова, 1900 год

- Банкротства в период c 1930 по 1970 год

- Крах электрической империи Сэмюэла Инсулла, 1932 год

- Банкротство Ивара Крюгера, 12 марта 1932 года

- Банкротства в период с 1971 по 2000 год

- Банкротство Ларри Кинга, 1978 год

- Банкротство компании Техасо, 4 декабря 1987 года

- Банкротство корпорации Financial Corp. of America, 9 сентября 1988 года

- Банкротство Bank of New England Corp., 1 июля 1991 года

- Банкротство Масаёси Сон, 2000 год

- Банкротства в период с 2001 по 2013 год

- Банкротство корпорации Enron (Энрон), 12 февраля 2001 года

- Банкротство компании WorldCom, 21 июля 2002 года

- Падение компании «Grundig», 14 апреля 2003 года

- Разорение Джеймса Фогала, ноябрь 2003 года

- Крах журнала «Пентхауз» (Penthouse), ноябрь 2003 года

- Банкротство Delta Air Lines (Дельта Эйр Лайнз), 14 сентября 2005 года

- Банкротство компании Refco (Рефко), 17 октября 2005 года

- Банкротство девелопера Martinsa-Fadesa, 17 июля 2008 года

- Банкротство Lehman Brothers (Леман Бразерс), 15 сентября 2008 года

- Банкротство компании Thornburg Mortgage, 5 января 2009 года

- Банкротство General Motors (Дженерал Моторс), 6 января 2009 года

- Банкротство General Growth Properties, 20 апреля 2009 года

- Банкротство компании Chrysler (Крайслер), 30 апреля 2009 года

- Банкротство концерна Arcandor (Аркандор), 9 июня 2009 года

- Банкротство CIT Group (КИТ Гроуп), 1 ноября 2009 года

- Банкротство компании Petroplus, 24 января 2012 года

- Банкротство Детройта, 22 июля 2013 года

- Источники и ссылки

Банкротство - это, определение

Банкротство – это несостоятельность, признанная арбитражным судом неспособность должника в полном объёме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей. Для возбуждения дела о банкротстве необходимо, чтобы должник — юридическое лицо либо гражданин, обладало признаками банкротства. Для гражданина такими признаками является неудовлетворение указанных требований в течение трёх месяцев со дня, когда он должен был их удовлетворить, при этом сумма его обязательств должна превышать стоимость принадлежащего ему имущества. Для юридических лиц таким признаком является только неудовлетворение своих обязательств в течение трёх месяцев.

Банкротство – это признанная уполномоченным государственным органом неспособность должника (гражданина, организации, или государства) удовлетворить в полном объёме требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных государственных платежей.

Под термином «банкротство» также понимается процедура, применяемая по отношению к должнику, направленная на оценку его финансового состояния, выработку мер по улучшению финансового состояния должника, а в случае, если применение таких мер будет признано нецелесообразным или невозможным, — на наиболее равное и справедливое удовлетворение интересов кредиторов несостоятельного должника.

Банкротство – это состояние, когда человек не может заплатить свои долги и суд вынес в отношении его решение о банкротстве (bankruptcy order). Это решение лишает банкрота его имущества, которое идет на оплату долгов.

Банкротство – это, по определению Федерального закона «О несостоятельности (банкротстве)» №127-ФЗ, признанная арбитражным судом неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей.

Банкротство – это (от итальянского bancarotta, буквально сломанная скамья), несостоятельность, отсутствие средств у физического или юридического лица и отказ в связи с этим платить по своим долговым обязательствам.

Банкротство – это юридический термин, характеризующий состояние дел людей, оказавшихся неспособными расплатиться по своим долгам. Дело о банкротстве может быть возбуждено либо самим банкротом, либо его кредиторами. Активы лица, признанного в судебном порядке банкротом, передаются в распоряжение официального ликвидатора (управляющего конкурсной массой) и распродаются; вырученные от продажи средства идут на уплату долгов кредиторам. Банкротам запрещается брать кредиты, не предупредив кредитора о том, что они являются не освобожденными от долгов несостоятельными должниками. Кроме того, на их деятельность в будущем налагаются разнообразные ограничения: например, в Великобритании банкроты не имеют права становиться директорами компаний и членами парламента.

Банкротство – это (от итал. banco - скамья и rotto - сломанный) неспособность должника платить по своим обязательствам, вернуть долги в связи с отсутствием у него денежных средств для оплаты. Банкротство фирм возникает чаше всего в связи с тем, что в течение длительного времени их расходы превышают доходы при отсутствии источника покрытия убытков. Официально, формально предприятие становится банкротом после решения суда о его несостоятельности как должника и неспособности расплатиться с кредиторами. Если с заявлением в суд о своей несостоятельности обращается сам должник, то банкротство считается добровольным. Иногда фирмы идут на такой шаг при фиктивном банкротстве, чтобы утаить долговые деньги и оставить их у себя. Если с заявлением в суд обращаются кредиторы, которым не возвращен долг, то банкротство называют принудительным. По решению суда несостоятельное предприятие может быть реорганизовано, то есть ему дается срок для выхода из состояния банкротства, погашения долгов, а иногда оказывается помощь в этом. Но возможна и ликвидация предприятия с продажей имущества для компенсации задолженности.

Банкротство – это, согласно ст. 3 Закона Кыргызской Республики «О банкротстве (несостоятельности)», признанная судом или объявленная с согласия должника собранием кредиторов неплатежеспособность должника т.е. неспособность должника в полном объеме удовлетворить требования своих кредиторов по денежным обязательствам, включая неспособность обеспечить обязательные платежи в бюджет и внебюджетные фонды.

Банкротство – это в гражданском праве буржуазных государств отказ физического или юридического лица (компании, фирмы) платить кредиторам по своим долговым обязательствам по мотивам отсутствия средств. Произошло от итальянского bancarotta, буквально переводится как "сломанная скамья".

Само слово «банкротство» происходит от латинских слов bancus и ruptus. «Банком» первоначально именовалась устанавливаемая в людных местах, таких как рынки и ярмарки, скамья, на которой менялы и ростовщики проводили свои сделки и оформляли документы. После того как владелец «банка» разорялся, он ломал свою скамью.

Признаки банкротства

Российское законодательство чётко определяет признаки несостоятельности или банкротства. Прежде всего, это минимальный размер задолженности субъекта, в отношении которого инициируется дело о несостоятельности:

- для юридического лица: если требования к должнику не менее 100 тыс. рублей;

- для физического лица: если требования к должнику не менее 10 тыс. рублей

При отсутствии данного минимума механизм защиты прав кредитора неприменим.

Однако, несмотря на кажущуюся чёткость и простоту определения имеются небольшие нюансы:

- данный минимум может быть достигнут не только за счет прав отдельного кредитора, но и за счет совокупного требования кредиторов, размер требований каждого из которых существенно меньше установленной законом нормой. (Согласно Информационному письму ВАС РФ от 25 апреля 1995 г. №С1-7ОП-237 – на стороне заявителя могут выступать несколько кредиторов, если требования каждого из них в отдельности меньше необходимой суммы, установленной законом для возбуждения производства по такому делу. Все кредиторы, чьи требования вошли в общую сумму первоначально заявленного требования, имеют одинаковые процессуальные права, которые закон предоставляет кредитору-заявителю);

- ограничение минимального размера требований касается только требования кредитора-заявителя, необходимого для инициации процедуры банкротства, тогда как после начала осуществления процедуры банкротства может быть использован и для защиты прав иных кредиторов, требования которых менее установленного законодательством минимального размера.

Следующим важнейшими признаками банкротства являются:

- неспособность гражданина или юридического лица удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей в течение трех месяцев с момента наступления даты их исполнения;

- официальное признание несостоятельности судом. При этом размер денежных обязательств по требованиям кредиторов считается установленным, если он подтвержден вступившим в силу решением суда или документами, свидетельствующими о признании должником этих требований.

Денежные долговые обязательства (договорные и внедоговорные): (собственно задолженности за переданные товары, выполненные работы, оказанные услуги, суммы полученного и невозвращенного займа с причитающимися на него процентами, задолженность, возникшая вследствие неосновательного обогащения, а также вследствие причинения вреда имуществу кредиторов).

Состав и размер денежных обязательств и обязательных платежей определяется на момент подачи в арбитражный суд заявления о признание должника банкротом.

Применительно к отдельным процедурам банкротства состав и размер денежных обязательств определяется датой принятия решения арбитражным судом соответствующего решения или определения о введение той или иной процедуры.

Развитие института банкротства в России

Исторические корни института несостоятельности (банкротства) в России достаточно глубоки. Хотя само слово "банкротство" появилось в российском праве значительно позднее, положения, касающиеся несостоятельности, имеются уже в Русской правде (одном из первых русских законодательных актов, действовавшем в Древней Руси в XI - XII вв.).

Анализируя основные положения Русской правды, необходимо отметить, что при определении банкротства Русская правда не склоняется ни к одному из критериев несостоятельности (неоплатности или неплатежеспособности), а говорит лишь о невозможности погашения должником требований кредиторов.

Законодателем того времени выделяются два вида несостоятельности, а именно:

- несчастная (невиновная) несостоятельность, возникшая не по вине должника (имела место в случае наступления различного рода форс-мажорных обстоятельств: пожара, стихийного бедствия);

- злонамеренная (виновная) несостоятельность, которая могла наступить, к примеру, в случае легкомысленного поведения купца (растрата вверенных средств, потеря товара в результате пьянства и других предосудительных действий).

При этом как виновная, так и невиновная несостоятельность были видами коммерческой несостоятельности.

Интересен тот факт, что уже тогда появились "наметки" установления очередности удовлетворения требований кредиторов.

Анализируя ст. 55 Русской правды, ряд ученых (к примеру, А.Х. Гольмстен) приходят к выводу о том, что требования князя удовлетворялись в первую очередь, затем удовлетворялись требования иностранных купцов и только после этого - требования соотечественников.

Но в то время этот вопрос мог быть решен и по-другому. Так, по договору Смоленска с Ригой (1229 г.) иностранные купцы имели право первоочередного удовлетворения своих требований из конкурсной массы. Подход к несостоятельности, обозначенный в Русской правде, сохранился и в более позднем российском законодательстве. Так, в Вексельном уставе 1729 г. понятие несостоятельности связывалось с процедурой акцепта векселя. "Когда приниматель векселя по слухам в народе банкрутом учинился (т.е. в неисправу и убожество впал) и за тем от биржи или публичного места, где торговые люди сходятся, отлучается, то может подаватель чрез публичного нотариуса, а где оного нет, то в таможенном суде просить и взять от него добрых порук, хотя срок того векселя и не пришел; а ежели в поруках откажет, то надлежит за тем протестовать в недаче порук... " – цитирует «Российское законодательство X-XX вв.», стр. 432.

После принятия Вексельного устава развитие института несостоятельности происходило путем появления прецедентов. Так, в 1736 г. по делу одного должника оказалось, что в составе конкурсной массы имеются товары, сданные на комиссию иностранными купцами. При этом часть продукции находилась в нераспакованном после транспортировки виде. Решая данное дело, Коммерц-коллегия указала вернуть нераспакованные товары собственнику, а уже распакованные остались в составе конкурсной массы. Заслуживает внимания казус 1738 г. Товар был куплен несостоятельным должником и сопроводительные документы уже отправлены, но продавец настаивал на возвращении ему товара и предпринял меры по задержке товара, опасаясь неполучения оплаты. По решению Коммерц-коллегии, принимая во внимание ярмарочное время, товар выгрузили и распродали, а вырученные средства поступили в конкурсную массу для удовлетворения требований кредиторов. Важной вехой в развитии института несостоятельности стало принятие 19 декабря 1800 г. Банкротского устава. Это была первая попытка комплексного регулирования несостоятельности путем принятия единого кодифицированного акта.

Данный устав ввел множество новшеств в институт банкротства. В Банкротском уставе виден переход законодателя к более современным понятиям критериев несостоятельности, отказ от категории неоплатности, свойственной Русской правде. Банкротом законодатель того времени признавал лицо, которое не могло сполна заплатить своих долгов. Под несостоятельностью понималось такое имущественное положение лица (физического или юридического), при котором последнее не в состоянии удовлетворить требования своих кредиторов. Оно явилось следствием или очевидной недостаточности имущества, или стечения таких обстоятельств временного расстройства дел, которые дают основание предполагать недостаточность у должника средств и невозможность полной расплаты с кредиторами.

В отличие от Русской правды Банкротский устав выделяет три вида несостоятельности:

- несостоятельность несчастная, которая может быть признана лишь при наличии непредвиденных обстоятельств, нисколько не зависящих от действий должника (пожар, наводнение и т.д.);

- несостоятельность неосторожная, происходившая от вины самого должника;

- несостоятельность злостная, иначе, злонамеренное банкротство (так, злостным банкротом мог быть признан в том числе должник, пришедший к такому положению в силу своей неопытности, но по открытии конкурсного производства предпринявший попытки к сокрытию части или всей конкурсной массы).

Важной новеллой в законодательстве о банкротстве явилось введение мер по обеспечению иска в отношении предполагаемого банкрота. Эти меры применялись как по отношению к личности самого должника, так и по отношению к его имуществу (арест имущества должника, выражающийся в опечатывании не только имущества должника, но и документации, связанной с его деятельностью). После объявления о несостоятельности все имущество должника составляло конкурсную массу, за исключением имущества, сданного должнику на хранение, находящегося у должника по договору комиссии, относящегося к личным вещам и находящегося в залоге. В 1832 г. был принят новый Устав о несостоятельности. Однако он оказался менее удачным, чем Банкротский устав 1800 г. "По полноте постановлений, по ясности положений Банкротский устав (1800 г.) стоит выше Устава о несостоятельности 1832 г., особенно если принять во внимание позднейшее время издания последнего и существование такого образца, как французское Торговое уложение".

Так, новый устав установил сложную систему родов и разрядов долгов, в частности, преимущественное положение имели церкви и монастыри. Во вторую очередь удовлетворялись требования по оплате труда рабочих и лишь затем требования казны и конкурсных кредиторов. В уставе 1832 г. не указаны также точные сроки начала и окончания конкурсного производства. Вместе с тем данный устав ввел ряд новелл по сравнению с ранее действовавшим законодательством. В частности, одним из способов наиболее эффективного удовлетворения интересов кредиторов стало выделение из общего числа кредиторов так называемых кураторов, руководивших работой общего собрания, а также выполнявших некоторые функции по управлению имуществом должника. За кураторами закреплялось право на признание недействительными сделок должника и отказ от исполнения текущих договоров.

Дальнейшая эволюция законодательства о банкротстве характеризуется выходом в свет ряда указов Сената. Так, Указом Сената 1806 г. устанавливался запрет выбора кураторов из посторонних лиц, т.е. лиц, не являющихся кредиторами должника. Указом Сената 1809 г. закреплялось положение, согласно которому конкурсное производство прекращалось при наличии у должника одного кредитора, но требования кредитора при этом удовлетворялись в порядке, предусмотренном Указом. В 1846 г. действие норм о торговой несостоятельности было распространено на дворянство. В связи с проведением судебной реформы и появлением нескольких разновидностей судов возникла потребность в регламентации вопросов подсудности дел о несостоятельности. Данные вопросы нашли решение в Указе Сената 1868 г.

Следует заметить, что на данном этапе развивались и другие категории института банкротства. В частности, достаточно четко были определены критерии разграничения торговой и неторговой несостоятельности, вытекающие из оснований их возникновения. В решении Сената 1899 г. было указано, что для признания несостоятельности торговой необходимо, чтобы хотя бы один долг происходил из торговли. Происхождение долга из торговли подразумевало осуществление должником предпринимательской деятельности. В дальнейшем Сенат сам истолковал данную формулировку: торговая несостоятельность вызвана сделкой по торговле, а не единичной сделкой, каковой является, к примеру, перепродажа. Иными словами, в основу торговой несостоятельности должны были быть положены не единичные действия, а систематические действия, совершаемые должником.

Помимо этого был конкретизирован правовой статус конкурсного управляющего, а также полномочия суда при его назначении. При назначении присяжного попечителя суд не был связан кругом лиц, представленных кредиторами. Это положение закреплялось решением Сената 1876 г. №119: "...суд останавливается в своем выборе на лице, указанном кредиторами, если оно представляется ему благонадежным: это же правило должно применяться и к случаям, когда прежний попечитель по просьбе должника или кредиторов будет оставлен в своей должности. Однако суд вправе его заменить по своему выбору и вопреки желанию кредиторов". Законодательство о банкротстве рассматриваемого периода было трудно не только создавать, но и применять. По свидетельству известного российского цивилиста Г.Ф. Шершеневича, "многие статьи были построены настолько сложно, что затрудняли не только торговых лиц, но и опытных юристов".

Революция 1917 г. внесла коррективы в законотворческий процесс. Основные преобразования происходили в области государственного права. Тем не менее, даже в реформировании правоотношений, регулируемых государственным правом, находили отражение вопросы несостоятельности. Так, например, в Положении о выборах в Учредительное собрание (2 октября 1917 г.) указывалось, что "права участия в выборах лишаются: ... несостоятельные должники, признанные на основании вступивших в законную силу судебных определений банкротами злонамеренными, - до истечения трех лет по таковом признании". Следующим этапом в развитии института несостоятельности (банкротства) было принятие в 1922 г. Гражданского кодекса РСФСР, в 1923 г. - Гражданского процессуального кодекса РСФСР (в 1927 г. в него были введены соответствующие главы, предназначенные для регулирования вопросов несостоятельности). Законодателем были детально регламентированы отдельные положения, в частности, касающиеся условий признания сделок недействительными, правил зачета взаимных требований, отказа управляющего от исполнения неисполненных договоров и т.д.

С 1930-х гг. в России правоотношения, связанные с несостоятельностью предприятий, практически не регулировались. Официальная доктрина не признавала институт банкротства, поскольку при плановой социалистической экономике, как утверждалось, нет места несостоятельности. Более того, в начале 1960-х гг. нормы о банкротстве вообще были исключены из законодательства СССР. В законодательстве Российской Федерации институт банкротства получил правовое закрепление в 1992 г. в Законе РФ от 19 ноября 1992 г. №3929-1 "О несостоятельности (банкротстве) предприятий" (далее - Закон о банкротстве 1992 г.), а затем в ст. ст. 61 и 65 ГК РФ. Между тем следует отметить, что с принятием первой части ГК РФ многие положения Закона о банкротстве 1992 г. устарели, что не могло, в свою очередь, не сказаться на правоприменительной практике: в 1993-1994 гг. федеральное законодательство о несостоятельности (банкротстве) широко не применялось. В качестве подтверждения данного факта достаточно сказать, например, что в 1994 г. во всех арбитражных судах России было рассмотрено около 100 дел о признании предприятий несостоятельными.

Таким образом, главными причинами необходимости реформирования законодательства о банкротстве явилось отсутствие опыта его применения и нецелесообразность заимствования практики у иных, более развитых в экономическом и политическом плане стран без учета российской специфики. За шесть лет применения Закона о банкротстве 1992 г. в нашей стране выявился ряд объективных оснований, способствовавших принятию в 1998 г. нового Закона о банкротстве, учитывающего как опыт ведущих зарубежных стран, так и специфику российской действительности. В результате этого была создана российская правовая система регулирования несостоятельности (банкротства), не уступающая мировым аналогам. Вместе с тем следует заметить, что данный Закон не смог в полной мере обеспечить эффективную правовую защиту интересов субъектов гражданского оборота в области несостоятельности. Федеральный закон от 8 января 1998 г. №6-ФЗ "О несостоятельности (банкротстве)" (далее - Закон о банкротстве 1998 г.) был в большей степени направлен на защиту интересов кредиторов. В результате он из средства оздоровления экономики превратился в источник конфликтов, привел к разорению многих платежеспособных предприятий. Нередко кредиторы были заинтересованы не в осуществлении мер по финансовому оздоровлению предприятий, а в их банкротстве и овладении их имуществом.

Понятие банкротства и несостоятельности

Существуют различные подходы к дифференциации понятий банкротства и несостоятельности. Ряд исследователей, рассматривающих данную проблему с позиций права, считают необходимым разделить эти понятия по принципу отнесения к различным отраслям права: банкротство - к уголовному, а несостоятельность - к частному праву. Хотя в настоящее время и в Беларуси, и в России существует уголовная ответственность за ряд преступлений, связанных с банкротством (ложное и преднамеренное банкротство, сокрытие банкротства, срыв возмещения убытков кредитору), необходимо, по мнению некоторых из них, криминализировать и неосторожное банкротство, т.к. оно является не менее опасным посягательством против чужих имущественных прав и интересов, а их экономические последствия одинаковы.

Очевидно, что из-за существования такой объективной закономерности рыночной экономики как цикличность и кризисы в развитии, риска предпринимательской деятельности возможность разорения самого предпринимателя или его контрагентов является естественной, внутренне присущей рыночной системе чертой, что не должно повлечь за собой уголовного преследования при отсутствии злого умысла предпринимателя (должностных лиц предприятия).

Для определения различий в понятиях банкротства и несостоятельности представляется необходимым обратиться к лексическому анализу. Словарь русского языка С.И.Ожегова определяет значение слова "несостоятельность" как отсутствие денег для оплаты обязательств, что увязывается с понятием неплатежеспособности, т.е. невозможности оплаты. В англоязычных странах понятия неплатежеспособности и несостоятельности обозначаются одним словом -insolvency. Банкротство же трактуется как отказ должника от уплаты долга вследствие отсутствия средств. Таким образом, несостоятельность или неплатежеспособность является необходимой предпосылкой банкротства. Однако, неплатежеспособность - это экономическое явление, которое не может и не должно вызывать каких-либо правовых последствий для должника автоматически. Скорее, она является сигналом, свидетельствующим о недостаточной эффективности ведения бизнеса.

Рассматривая проблему банкротства с экономической точки зрения, необходимо исходить из анализа обстоятельств, возникновение которых приводит предприятие к неспособности оплатить долговые обязательства. В этом отношении представляется целесообразным выделить неплатежеспособность временную и устойчивую, относительную и абсолютную.

Временная неплатежеспособность, т.е. неспособность должника выполнить обязательства в определенное время, тогда как деятельность предприятия и его активы могут позволить сделать это позже, как нам представляется, не может служить основанием для банкротства субъекта предпринимательской деятельности. Гражданское право и многовековая практика его применения выработали множество способов обеспечения обязательств (использование неустойки, залога, поручительства, гарантии и др.), возможность перевода долга, перехода прав требования долга и т.д., поэтому временные проблемы с платежеспособностью вполне могут быть решены в рамках обязательственного права, без использования такого специфического, длительного по действию и дорогостоящего института, как банкротство.

Устойчивая неплатежеспособность, длящаяся в течение некоторого продолжительного периода времени, свидетельствует о хронических проблемах в ведении бизнеса, невозможности урегулирования долгов обычными способами. В данном случае можно вести речь о возможности банкротства предприятия. При относительной неплатежеспособности стоимость имущества должника превышает сумму его обязательств, при абсолютной - ситуация обратная. Абсолютная неплатежеспособность, известная также как неоплатность или сверхзадолженность, использовалась ранее в различных странах в качестве основного или дополнительного признака банкротства. В настоящее время в Германии, Франции, России (для граждан), Беларуси и многих других странах критерий неоплатности используется в качестве субсидиарного или самостоятельного, наряду с критерием неплатежеспособности, признака банкротства.

В современной ситуации, когда стоимость имущества, отраженная в бухгалтерском балансе должника, не соответствует рыночной (причем может быть как значительно выше, так и значительно ниже ее), имеет искусственную природу, представляется, что неоплатность не может служить единственным критерием несостоятельности предприятия. Это подтверждают банкротства последних лет таких завышавших в отчетности стоимость имущества и финансовые результаты деятельности компаний, как Enron Corp. (стоимость активов 65,5 млрд. долларов), WorldCom, Inc. (103,9 млрд. долларов) и ряда других, а также недобросовестное поведение аудиторской фирмы Arthur Andersen. Подобная ситуация наблюдается, в частности, в отношении предприятий, расположенных в большинстве населенных пунктов и нескольких крупнейших городов, балансовая стоимость имущества которых после обязательных переоценок, проводимых, как правило, индексным методом намного превышает рыночную. Невозможность получения адекватной предварительной оценки стоимости имущества должника обусловливает неприменимость в качестве основного критерия признания банкротства признака абсолютной неплатежеспособности или неоплатности.

Что же касается убыточности деятельности предприятий, то, по нашему мнению, было бы неверным прямо и однозначно увязывать ее с банкротством, рассматривать убыточность как фазу несостоятельности, а тем более утверждать, что она является необходимым условием возникновения неплатежеспособности. Имеется немало примеров того, что компании, не имеющие в течение одного или нескольких отчетных периодов прибыли, продолжают в дальнейшем долго и успешно функционировать. Опыт работы многих других предприятий, особенно в условиях инфляции, свидетельствует о том, что они могут быть неплатежеспособными и при получении прибыли. В то же время представляется неоспоримым, что длительное отсутствие прибыли является одной из причин экономической несостоятельности и банкротства субъектов предпринимательской деятельности.

Проведенный анализ позволяет получить научные формулировки понятий экономической несостоятельности и банкротства, которые, по нашему мнению, следует изложить следующим образом. Экономическая несостоятельность - это наступившая или могущая наступить устойчивая неспособность должника исполнить в установленный срок свои обязательства перед кредиторами, работниками, финансово-кредитными организациями и по обязательным платежам.

Под устойчивой следует, по нашему мнению, понимать неплатежеспособность, длящуюся непрерывно в течение не менее 12 месяцев. Банкротство - это признанная судом экономическая несостоятельность, влекущая за собой установление особого правового и экономического статуса должника, проведение мероприятий по реструктуризации долгов, финансовому оздоровлению или ликвидации его предприятия.

Особенности правового и экономического статуса должника-субъекта предпринимательской деятельности могут заключаться в следующем:

- ограничении прав (но не обязательно отстранении) собственников или органов управления должника на управление бизнесом и распоряжение имуществом предприятия;

- возможности передачи функций управления предприятием должника специальному лицу - внешнему управляющему, работающему под контролем суда, кредиторов, работников и собственников предприятия;

- невозможности предъявления имущественных требований к должнику иначе как в процедурах банкротства;

- отсрочке исполнения и уменьшению суммы обязательств должника.

При использование вышеприведенных определений, с таким подходом к разделению понятий экономической несостоятельности и банкротства дало бы возможность избежать неоправданного смешения экономических и правовых понятий, более четко определить сущность и возможные последствия возникновения этих явлений.

Причины экономической несостоятельности и банкротства

К объективным причинам банкротства, не зависящим от воли и действий отдельных людей, компаний и правительств, относятся стихийные бедствия, другие неблагоприятные природные воздействия, а также такие закономерности экономического развития, как цикличность и кризисы. Однако очевидно, что их действие не является абсолютным, безусловно приводящим компании к банкротству. Возможность преодоления кризиса, восстановления деятельности фирмы во многом зависит от эффективности организации ее деятельности, накопленных резервов и правильных, соответствующих обстановке действий менеджмента.

К субъективным причинам банкротства следует отнести ошибочные, исходящие из неправильной оценки ситуации действия менеджмента компании. Если рассматривать людей, их группы и организации (в том числе и государство) как субъекты экономических отношений, то к субъективным причинам несостоятельности отдельных компаний можно отнести и такие действия, например, правительств, которые направлены на достижение общественного блага, но могут стать причиной банкротства отдельных субъектов предпринимательской деятельности. Под общими причинами банкротства следует понимать те из них, которые действуют в отношении всех субъектов предпринимательской деятельности в рыночной экономике, имманентны ей, обусловлены самой природой рынка, его стихийностью и риском предпринимательства.

В то же время, кроме рыночной, преимущественно открытой может функционировать нерыночная, преимущественно закрытая социально-экономическая система, которая в течение длительного времени господствовала и на территории. Основными характеристиками такой системы стали: огосударствление экономики; высокая степень концентрации производства, милитаризация и монополизация экономики; всеобщий дефицит; подавленная инфляция; скрытая безработица; формирование общинной, патерналистской психологии человека. Эти черты, а также некоторые другие специфические явления, возникающие при трансформации такой системы, обусловливают объективное существование особенных причин, которые могут вызывать банкротство субъектов предпринимательской деятельности. К таким причинам банкротства белорусских предприятий можно отнести их крупные размеры, сложившиеся в условиях специализации и разделения труда в рамках СССР и СЭВ; технологическую и техническую отсталость и законсервированность многих предприятий страны, а также значительное сокращение расходов на оборону. Не лишним будет упомянуть и такие факторы, как негативное отношение государства к предпринимательству, замораживание приватизации и рынка ценных бумаг; управленческие традиции, образование и менталитет не собственника и творца, а наемного работника на службе у государства. Выделяют также внешние и внутренние по отношению к субъекту предпринимательской деятельности факторы, оказывающие влияние на его деятельность.

Внешние факторы являются наиболее опасными в связи с тем, что возможности оказания воздействия на них минимальны, а последствия их реализации могут быть разрушительными. К основным из них относят:

- экономические факторы (темпы инфляции, ставки налогов и банковских кредитов, курсы валют, уровень доходов населения и др.);

- политические факторы, обусловленные действиями и намерениями центральных и местных властей, их отношением к различным секторам экономики, регионам страны и формам собственности, наличием различных групп влияния в органах государственного и хозяйственного управления;

- рыночные факторы (тенденции изменения демографической ситуации, жизненные циклы изделий, уровень конкуренции и др.);

- технологические факторы, обусловленные воздействием на экономику научно-технологического прогресса;

- социокультурные факторы, охватывающие такие явления и процессы, как преобладающие в обществе нравы и традиции, отношение людей к работе и уровню благосостояния, уровень образования населения, отношение к частному бизнесу и возможности самостоятельной предпринимательской деятельности;

- международные факторы, связанные с глобализацией экономики, деятельностью транснациональных компаний, экономических и военно-политических объединений.

Внутренние факторы риска наступления банкротства, обусловленные ошибочными действиями менеджмента, как показывает практика стран с развитой рыночной экономикой, являются причинами до 80 процентов случаев экономической несостоятельности компаний. К основным внутренним факторами относят организационные недостатки при создании субъекта предпринимательской деятельности; чрезмерно быстрое расширение бизнеса; самоуспокоенность и отсутствие долгосрочной концепции развития; низкую квалификация управленческого персонала; недостаток собственного капитала; неэффективную производственно-коммерческую и инвестиционную деятельность; низкий уровень используемой техники, технологии и организации производства; неэффективное использование ресурсов; нерациональное распределение прибыли.

Как правило, одна или даже несколько причин не приводят субъект предпринимательской деятельности к банкротству спонтанно. Обычно экономическая несостоятельность наступает вследствие постепенного, достаточно длительного процесса их взаимодействия в условиях отсутствия или недостаточности уделяемого высшим менеджментом внимания угрозам внешней среды и слабым сторонам деятельности компании. Таким образом, основными причинами банкротства являются: низкая эффективность механизмов адаптации субъектов предпринимательской деятельности к изменяющимся условиям внешней и внутренней среды, системы и методов управления финансово-хозяйственной деятельностью; шоки внешней среды и специфические условия хозяйствования в трансформируемой экономике.

Деятельность предприятия подвержена влиянию многочисленных факторов. В целях антикризисного управления деятельностью предприятия необходимо знать характер их влияния. По направлению этих влияний факторы различаются на положительные и отрицательные. Очевидно, несостоятельность предприятий обусловлена влиянием последних. Кроме того, по степени зависимости от субъекта хозяйственной деятельности все факторы делятся на внешние и внутренние. Американские ученые отмечают, что треть вины за банкротство обусловлена отрицательным воздействием внешних факторов; а остальная часть - внутренних. В России - наоборот. Почему? Чтобы ответить на этот вопрос, рассмотрим различия факторов по их содержанию

Факторы, влияющие на деятельность предприятий

Все факторы, влияющие на деятельность предприятий, подразделяются на две группы – внешние и внутренние.

Внешние факторы – это экономические, социальные, правовые и природно-климатические и экологические. Давайте рассмотрим их подробнее.

Экономические:

- уровень доходов и накоплений населения (покупательная способность);

- платежеспособность экономических партнеров, кредитная и налоговая политика государства;

- изменение рыночных ориентаций потребителя, конъюнктуры внутреннего и мирового рынков, государственное регулирование, уровень развития науки и техники, инфляция.

Социальные:

- изменение политической обстановки внутри страны и за рубежом;

- международная конкуренция, уровень культуры предпринимателей и потребителей их продукции, организация досуга населения, нравственные притязания и религиозные нормы, определяющие образ жизни;

- демографическая ситуация.

Правовые:

- наличие законов, регулирующих предпринимательскую деятельность (например, упрощенная и ускоренная процедура регистрации предприятий);

- защита от государственного бюрократизма, совершенствование налогового законодательства, методов учета и форм отчетности, развитие совместной деятельности с привлечением иностранного капитала;

- обеспечение гарантии сохранности прав на собственность и соблюдения договорных обязательств; защита фирм друг от друга, потребителей от недоброкачественной продукции.

Природно-климатические и экологические:

- наличие материальных ресурсов, климатические условия, состояние окружающей среды и т.п.

Внутренние факторы – это материально-технические, организационные и социально-экономические.

Материально-технические — факторы, связанные с уровнем развития техники и технологии, внедрением в производство научных открытий, совершенствованием орудий и предметов труда. К ним относятся:

- замена морально и физически устаревшего оборудования;

- ремонт действующего оборудования; механизация и автоматизация производства;

- электрификация производства;

- химизация производства;

- строительство, реконструкция, увеличение использования производственных площадей;

- создание и внедрение принципиально новых технологий, обеспечивающих сокращение затрат, экономию ресурсов, повышение качества;

- углубление специализации машин;

- экономия материальных ресурсов;

- освоение альтернативных источников энергии и т.п.

Организационные — факторы, обусловленные совершенствованием организации производства, труда и управления; выбором организационно-правовой формы. Все они объединены в три группы:

- организация производства: размещение предприятия по территории страны; организация транспортных связей; специализация, кооперация и разделение, организация материально-технического снабжения и сбыта продукции; организация энергоснабжения, ремонтного обслуживания; организация системы контроля за качеством; организационно-техническая подготовка производства; проведение текущего и капитального ремонта; организация бесперебойной работы оборудования; повышение сменности работы оборудования; организация внутрипроизводственного материально-технического снабжения и т.п.;

- организация труда: рациональное разделение и кооперация труда; организация и обслуживание рабочих мест; улучшение санитарно-гигиенических условий труда, доведение их до комфортных; устранение производственных вредностей и опасностей; внедрение передовых приемов и методов труда; организация рациональных режимов труда и отдыха; укрепление трудовой и производственной дисциплины; развитие коллективных форм труда; совершенствование системы стимулирования труда; нормирование труда; развитие многостаночного и многоагрегатного обслуживания; рациональная расстановка и эффективное использование кадров и т.п.;

- организация управления: формирование организационной структуры; создание экономичной и действенной управленческой структуры; координация работы предприятия внутри страны и за рубежом; привлечение высококвалифицированных специалистов; эффективная организационно-экономическая форма; совершенствование стилей и методов управления; финансовый, кадровый, инвестиционный менеджмент; управление ценовой политикой, издержками, амортизационной политикой и т.п.

Социально-экономические — факторы, связанные с составом работников, уровнем их квалификации, отношением работников к собственности, условиями труда и быта, эффективностью стимулирования труда. К ним относятся:

- материальная и моральная заинтересованность;

- уровень квалификации работников;

- уровень культуры труда;

- отношение к труду;

- изменение форм собственности на средства производства и результаты труда и т.п.

В зависимости от преобладания причин возникновения банкротства предприятий в экономике различают следующие их типы:

- предприятие-банкрот, функционирующее в сбалансированной экономике - это предприятие, которое не могло выполнить ранее взятые на себя обязательства по субъективным причинам;

- предприятие-банкрот, функционирующее в экономике массового банкротства - это предприятие, которое не годится для решения экономических задач в перспективе.

Возвращаясь к поставленному вопросу, следует выделить разницу в экономике России и США. В России в текущем периоде преобладает второй тип банкротства, а в США — первый. Соответственно видна разница в наличии у первого и отсутствии у второго причин, обусловливающих это состояние. В нашей стране доминирует влияние следующих факторов, которое ослаблено в США:

- внешние: бедность населения, обусловливающая его низкую покупательную способность; недостаточная материально-техническая и финансовая ресурсная база предприятий причиной чего является попытка возродить предпринимательство на пустом месте. Кроме того нельзя обойти вниманием и несовершенство законодательной базы из-за отсутствия собственного опыта в этой области в существующих условиях и отсутствие законопослушания. Безусловно, свою лепту вкладывает и несовершенство методического обеспечения проведения мониторинга и антикризисного управления предприятий из-за несовершенства действующей системы учета и отчетности; убыточность производства продукции с длительным производственным циклом и слабая государственная поддержка;

- внутренние: слабое материально-техническое обеспечение с высоким уровнем морального и физического износа основных фондов, доставшихся в наследство от социалистического хозяйства, отсутствие средств на их обновление, ограничение допуска к высоким технологиям; низкий культурно-технический уровень участников предпринимательства.

Следовательно, в российской экономике налицо действие отрицательных факторов, повлекших за собой массовое банкротство предприятий. Это свидетельствует о низком профессионализме управления, осуществляемого на всех уровнях.

Характеристика глубины состояния банкротства

История становления и развития рыночной экономики в развитых странах показывает неравномерность процесса функцио¬нирования предприятия, наличие колебаний значений объемов производства и сбыта продукции. Возникновение спада произ¬водства определяется как кризисная ситуация и рассматривается как некая общая для всех предприятий закономерность, тесно увязанная с характером их жизненного цикла, которая может возникнуть на любой из его стадий. Спад производства обусловливает состояние банкротства, которое характеризуется продолжительностью во времени и длится на протяжении второй фазы жизненного цикла предприятия, различаясь при этом «амплитудой падения» на каждом интервале (этапе) фазы. По глубине банкротства различают его стадии:

- I стадия — допустимое банкротство: характеризует зарождение негативного состояния, возникает на этапе жизненного цикла «реорганизация», когда появляется угроза потери прибыли от предпринимательской деятельности;

- II стадия — критическое банкротство: определяет усиление негативных тенденций на этапе «спад», когда затраты на осуществление деятельности приходится возмещать за счет средств кредиторов;

- III стадия — катастрофическое банкротство: возникает на этапах «банкротство» и «ликвидация» жизненного цикла предприятия, сопровождается его закрытием или принудительной ликвидацией, следствием которых является распродажа имущества для погашения требовании кредиторов. В этом случае должник теряет право самостоятельно управлять и распоряжаться своим имуществом. Это право переходит к ликвидаторам — лицам, назначенным для управления имуществом должника и принудительной его ликвидации.

На каждой стадии развития негативной тенденции состояние предприятия имеет свои отличительные признаки:

- на стадии I: задержки с предоставлением отчетности, снижение ее качества; изменения в структуре баланса: резкое уменьшение денег на счетах; увеличение дебиторской и кредиторской задолженности, их старение и разбалансирование; снижение объемов продаж; необоснованная смена поставщиков; изменения в структуре управления; всевозможные реорганизации предприятия (открытие и закрытие представительств, филиалов, дочерних обществ и т.п.); скрытое снижение цены предприятия, падение курса его акций; снижение доходов (прибыли) от основной деятельности;

- на стадии II: трудности с наличностью; уменьшение поступления денежных средств от хозяйственных операций; конфликты в высшем руководстве; нарушение сроков выплаты заработной платы; рост текучести кадров; ухудшение социально-психологического климата в трудовом коллективе; установление нереальных цен на продукцию; внеочередные проверки финансово-контролирующих органов; затруднения в получении коммерческих кредитов; возникновение убытков;

- на стадии III: неудовлетворительная структура баланса; скопление на складе готовой продукции, которая заведомо не реализуется; падение объема производства; низкая заработная плата; сокращенный рабочий день (неделя); возрастание убытков; недостаток оборотных средств; неспособность погасить срочные обязательства.

Из сказанного следует, что банкротство - хотя и болезненный, но закономерный процесс, а значит, подлежит управлению. Состояние неплатежеспособности предприятий неравномерно по внешним признакам, согласно чему управление им сложно и не универсально. Оно осуществляется как на макроуровне - посредством созданной системы мониторинга, так и на микроуровне хозяйственной деятельности - в результате антикризисного управления

Мониторинг управления банкротством предприятий

Мониторинг управления банкротством предприятий представляет собой сформированную на макроуровне систему сбора данных и расчета показателей о состоянии предприятий, позволяющих диагностировать возникновение банкротства, отслеживать тенденции и динамику происходящих изменений и на этой основе принимать оптимальные управленческие решения по региону и стране в целом.

В нашей стране мониторинг осуществляется на основании распоряжения Федеральной службы России по делам о несостоятельности и финансовому оздоровлению «О введении мониторинга финансового состояния организаций и учета их платежеспособности» от 31 марта 1999 г. №13-р. С этой целью сформирована система управления банкротством предприятий, содержащая следующие элементы: участников системы, государственное регулирование, систему государственных органов и служб, принципы управления банкротством, а также меры, применяемые к банкроту.

Рассмотрим их подробнее.

К участникам системы относятся:

- предприятия-банкроты,

- их кредиторы,

- государство,

- трудовые коллективы,

- руководитель,

- конкурсный (арбитражный) управляющий,

- арбитражный суд,

- инвесторы,

- дебиторы и др.;

Государственное регулирование включает:

- правовое (законодательное, методическое, информационное) обеспечение;

- налоговое регулирование, в том числе установление моратория на уплату обязательных платежей, замораживание начисления пеней, рассрочку и отсрочку погашения долга, налоговый кредит, наделение льготами по налогам;

- реструктуризацию — очистку от несвойственных бизнесу предприятия объектов, выделение самостоятельно функционирующих элементов бизнеса или их продажа;

- приватизацию несостоятельных предприятий;

- обучение административных и арбитражных управляющих;

- финансово-кредитную политику государства, выражающуюся в оказании финансовой поддержки на безвозмездной основе и на условиях льготных кредитов жизненно важным для экономики предприятиям;

- коммерциализацию на основе контрактной системы, в результате которой предприятие остается в государственной собственности;

- социальную защиту работников предприятия-банкрота ,выражающуюся в создании рабочих мест для них, их переподготовке, выплате пособий.

В систему государственных органов и служб на федеральном и территориальных уровнях, обеспечивающих государственное регулирование входят:

- службы по делам о несостоятельности и финансовому оздоровлению;

- арбитражные суды;

- департаменты управления инвестициями;

- службы занятости;

- государственные налоговые службы;

- налоговая полиция;

- внебюджетные фонды.

К принципам управления банкротством относятся:

- создание правовой основы предпринимательских отношений в условиях банкротства;

- уменьшение влияния государственного и административного управления банкротством, т.е. демократический подход к решению судьбы предприятия-должника;

- предоставление честным должникам возможности возобновления своей деятельности;

- введение системы безопасных мер при банкротстве;

- создание мер для возрождения бизнеса;

- защита предприятия от влияний споров, тяжб на ускорение его развала;

- сохранение перспективных предприятий, имеющих временные финансовые трудности;

- защита интересов всех участников банкротства;

- справедливое распределение конкурсной массы, которая составляет все имущество должника, имеющееся на момент открытия конкурсного производства и подлежащее распродаже.

Меры, применяемые к банкроту можно объединить в две группы: оптимистические (реорганизационные) и пессимистические (ликвидационные).

Пути предотвращения банкротства предприятий

Меры по предотвращению банкротства предприятия связаны с эффективным управлением его финансами и производством, правильным определением стратегических целей и тактики их реализации.

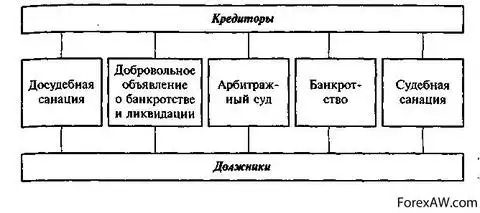

Санация, как досудебная, так и судебная, представляет собой меры по восстановлению его платежеспособности.

Все это в определенной мере связано с реформированием предприятий, под которым понимается их реструктуризация в процессе перехода на принятые в рыночной экономике принципы функционирования при государственной поддержке и стимулировании.

Это предполагает улучшение управления ими, повышение эффективности производства и конкурентоспособности выпускаемой продукции, повышение производительности труда, снижение издержек производства, улучшение финансово-экономических результатов деятельности. Таким образом, успех реформирования предприятия будет определяться двумя группами факторов: эффективностью создаваемых государством условий и стимулов деятельности предприятий и устранением кризисных явлений в экономике, а также эффективностью принимаемых предприятием мер по внедрению и использованию рыночных механизмов и инструментов.

Цели антикризисной стратегии предприятий:

- обеспечение их ликвидности и платежеспособности на основе оптимального сочетания собственных и заемных источников средств;

- получение прибыли и соответствующего уровня рентабельности, достаточного для удовлетворения всех своих потребностей для основной, инвестиционной и финансовой деятельности.

Для этого государство должно провозгласить, что главной целью его являются макроэкономическое регулирование и борьба с инфляцией на основе поддержки национального производства. В этих целях необходимо:

- разработать систему экономических и финансовых показателей на всех уровнях, а также поддержки базовых отраслей экономики;

- создать условия, обеспечивающие возможность предприятиям заработать практически отсутствующие у них собственные оборотные средства;

- принятие экономических мер, расширяющих возможности предприятий по использованию заемных средств в этих целях необходимо снижать учетную ставку Центрального банка до мирового уровня, ввести государственную гарантию по некоторым кредитам для отдельных предприятий;

- принять самые энергичные меры по резкому сокращению неплатежей и в этой связи неэффективных форм расчетов (предоплата, бартер, наличные деньги), по внедрению таких рыночных инструментов, как коммерческий кредит, вексель, чек;

- изменить налоговую политику, направив ее на стимулирование производства и инвестиций;

- направить таможенную политику на защиту национального производителя и конкурентоспособных товаров.

Выбор стратегии предотвращения банкротства и эффективность мер предприятий по внедрению рыночных механизмов будут определяться следующим. Система управления финансами предприятия определяется стратегическими целями и тактическими задачами его деятельности. Основой этой системы должен быть финансовый анализ, по итогам которого предприятие имеет возможность делать регулярную оценку своего финансового состояния. Главные направления этого анализа.

- оценка состояния имущества предприятия и источников его формирования, а также показателей структуры капитала;

- оценка состояния оборотных средств, определение их долгосрочности и на этой основе типа финансового состояния;

- выявление тенденций, связанных с оборачиваемостью средств предприятий;

- определение степени ликвидности и платежеспособности предприятия;

- выявление тенденции рентабельности на основе системы показателей.

Главное в стратегии предотвращения банкротства предприятия, в решении проблем и платежеспособности - профессиональное управление оборотными средствами. С одной стороны, это предполагает оптимизацию источников оборотных средств на основе выработанной стратегии, а с другой - размещение этих средств между материальными активами, а также в сфере производства и сфере обращения. Большую роль здесь играет правильно выбранная кредитная политика, связанная с использованием кредита в качестве финaнcoвoгo рычага. В то же время при существующей учетной ставке это практически невозможно. Частью управления оборотными средствами является управление дебиторской и кредиторской задолженностью. Важнейшим механизмом такого управления является активное использование товарных векселей, что не всегда возможно в современных условиях.

Одной из целей финансовой стратегии предприятий является получение прибыли и обеспечение рентабельной работы. Основу этого составляют анализ и управление взаимосвязью «затраты - выручка - прибыль», что предполагает широкое внедрение на предприятии управленческого учета. Кроме перечисленных направлений финансовой стратегии, предприятия должны уделять серьезное внимание амортизационной, инвестиционной, дивидендной политике, политике на рынке ценных бумаг и другим направлениям своей деятельности.

Основные мероприятия по санации неплатежных предприятий при определенной финансовой поддержке:

- внедрение новых форм и методов управления;

- переход на выпуск новой продукции, повышение ее качества;

- повышение эффективности маркетинга;

- снижение производственных затрат;

- сокращение дебиторско-кредиторской задолженности;

- повышение доли собственных средств» оборотных активах за счет части фонда потребления (особенно в части средств, направляемых на выплату дивидендов) и реализации краткосрочных финансовых вложений;

- продажа излишнего оборудования, материалов, незавершенного производства, готовой продукции на основе инвентаризации, а также продажи дочерних фирм и долей в капитале других предприятий;

- временная остановка капитального строительства;

- конверсия долгов преобразований краткосрочной задолженности в долгосрочную;

- изыскание возможностей расширения эффективности экспорта;

- сокращение численности занятых и другие мероприятия.

Как уже отмечено выше, в развитии любого предприятия просматриваются определенные закономерности, которые могут отличаться скоростью протекания и амплитудой уровня развития. Проследим их по схеме жизненного цикла предприятия. В нем можно выделить следующие стадии:

- стадия I: зарождение;

- стадия II: развитие;

- стадия III: бурный рост;

- стадия IV: стабильное развитие;

- стадия V: появление тенденции спада;

- стадия VI: активный спад;

- стадия VII: банкротство;

- стадия VIII: ликвидация деятельности.

Однако ликвидация деятельности предприятия не всегда совпадает с ликвидацией самого предприятия. Такой жизненный путь характерен для большинства отечественных предприятий, адаптированных к бюджетным ассигнованиям.

Но существует и другой путь. Кризис можно предотвратить, если вовремя переориентировать направление деятельности предприятия. Это означает необходимость выделения финансовых средств из прибыли, получаемой от успешно развивающейся деятельности в период стабильного развития предприятия, на маркетинговые исследо¬вания и перепрофилирование этой деятельности в будущем. Причем стадия развития нового вида деятельности должна совпасть со стадией появления тенденции спада в результатах осуществляемой деятельности. В этом случае скачок в развитии предприятия в переходный период будет сглажен, так как влияние негативной тенденции на жизнедеятельность предприятия будет ос¬лаблено наложением позитивной тенденции в развитии новой деятельности. Таким образом, жизненный цикл предприятия можно продлить. Это идеальная модель жизни предприятия. В действительности предпринимательская деятельность всегда связана с риском. При наступлении рискового случая возникает потребность в финансовом оздоровлении «неудачников».

Различают два вида тактики финансового оздоровления:

- защитная: проведение сберегающих мероприятий, основу которых составляет сокращение всех расходов, связанных с производством и сбытом продукции, содержанием основных фондов и персонала.

- наступательная: проведение мероприятий реформаторского характера, направленных на приток инвестиций извне либо обеспечение условий для их поступлений в любой форме: от реализации производства, венчурного капитала, кредитов, капитала за счет повышения эффективности использования имущества, включая фондовый портфель, истребование государственной поддержки, налоговых льгот, участие в конкурсах инвестиционных проектов.

Из сказанного можно сделать вывод, что основная задача управления банкротством предприятий заключается не в том, чтобы предотвратить кончину какой-либо деятельности его, которая неизбежна в силу объективных обстоятельств, а в том, чтобы при выявлении диагноза этой кончины направить все усилия на качественное преобразование этой деятельности на базе умирающей.

Комментарии к ФЗ №127 от 26 октября 2002 года

В соответствии с новым Законом о несостоятельности под несостоятельностью (банкротством) должника понимается признанная арбитражным судом или объявленная должником неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанности по уплате обязательных платежей. При этом юридическое лицо считается неспособным удовлетворить требования кредиторов по денежным обязательствам или исполнить обязанности по уплате обязательных платежей, если соответствующие обязательства (обязанности) не исполнены ими в течение трех месяцев с момента наступления даты исполнения при условии, что сумма его обязательств превышает стоимость принадлежащего ему имущества (ст. 2, 3 Закона). Как видим, положения о критерии несостоятельности (неплатежеспособность должника) остались неизмененными. Уточнен лишь один из внешних признаков несостоятельности: сумма задолженности должника-юридического лица должна быть не менее 100 тыс. рублей (п. 2 ст. 33 Закона).

В соответствии с п. 3 ст. 40 Закона к заявлению кредитора о признании должника банкротом должны быть приложены вступившие в законную силу решения суда, арбитражного суда или третейского суда, рассматривавших требование кредитора к должнику, а также доказательства направления (предъявления к исполнению) исполнительного документа в службу судебных приставов и его копии должнику. Заявление кредитора, поданное с нарушением данных требований, арбитражный суд не принимает к рассмотрению и возвращает его заявителю (ст. 44 Закона).

В случае вынесения арбитражным судом определения о принятии заявления о признании должника банкротом данный факт более не влечет за собой автоматического введения в отношении должника процедуры наблюдения. Указанная первая процедура банкротства может быть введена только по результатам рассмотрения обоснованности требований заявителя к должнику, за исключением случая возбуждения дела о банкротстве на основании заявления самого должника, когда наблюдение вводится с момента вынесения арбитражным судом определения о принятии такого заявления. В остальных случаях судебное заседание по проверке обоснованности требований заявителя проводится арбитражным судом не менее чем через 15 дней и не более чем через 30 дней с даты вынесения определения о принятии заявления о признании должника банкротом. Если до назначенного арбитражным судом заседания на его рассмотрение поступают заявления о признании должника банкротом от других лиц, все поступившие заявления рассматриваются арбитражным судом в качестве заявлений о вступлении в дело о банкротстве и должны быть рассмотрены в течение 15 дней с даты судебного заседания по проверке обоснованности требований первого заявителя, обратившегося в арбитражный суд (пп.6, 8 ст.42, ст.62 Закона о банкротстве).

Серьезным недостатком содержавшихся в Федеральном законе "О несостоятельности (банкротстве)" 1998 года положений о круге лиц, участвующих в деле о банкротстве, а также лиц, участвующих в арбитражном процессе по делу о банкротстве, было то, что среди них при проведении таких основных процедур, как внешнее управление и конкурсное производство, не оказывалось ни одного лица, заинтересованного в защите прав должника. В частности, акционеры и иные учредители (участники) хозяйственного общества или товарищества — должника, подвергнувшегося банкротству, никак не были представлены среди названных лиц.

Закон о банкротстве исправил эту ошибку в правовом регулировании. Согласно ст. 35 Закона к лицам, участвующим в арбитражном процессе по делу о банкротстве, теперь наряду с представителем работников должника отнесены также представитель учредителей (участников) должника и представитель собственника имущества должника — государственного или муниципального унитарного предприятия.

Для обеспечения прав и интересов должника указанные лица наделены необходимыми полномочиями, в частности:

- правом на обращение в арбитражный суд, рассматривающий дело о банкротстве, с заявлением о признании недействительным решения собрания кредиторов (п. 4 ст. 15);

- возможностью представлять арбитражному суду возражения относительно требований кредиторов (п. 2 ст. 71);

- правом заявлять ходатайство первому собранию кредиторов и арбитражному суду о введении в отношении должника процедуры финансового оздоровления (ст. 77).

Кроме того, при проведении процедур банкротства, введение которых ранее автоматически прекращало полномочия органов управления должника (общего собрания участников, совета директоров, правления), например внешнего управления или конкурсного производства, теперь за указанными органами управления сохраняются определенные правомочия. Так, в случае введения внешнего управления органы управления должника в пределах компетенции, установленной Законом о банкротстве, могут принимать следующие решения:

- о внесении изменений и дополнений в устав общества в части увеличения уставного капитала;

- об определении количества и номинальной стоимости объявленных акций;

- об увеличении уставного капитала акционерного общества путем размещения дополнительных обыкновенных акций;

- об обращении с ходатайством к собранию кредиторов о включении в план внешнего управления возможности дополнительной эмиссии акций;

- о замещении активов должника и некоторые другие (п. 2 ст. 94 Закона).

Вместе с тем не может не настораживать то обстоятельство, что Закон о банкротстве содержит ряд положений о так называемых третьих лицах, которые, не являясь ни лицами, участвующими в деле о банкротстве, ни лицами, участвующими в арбитражном процессе по делу о банкротстве, нередко наделяются полномочиями, аналогичными тем, которые предоставлены учредителям (участникам) хозяйственных обществ и товариществ, а также собственнику имущества должника - унитарного предприятия. К примеру, третье лицо (третьи лица), так же как собственник имущества унитарного предприятия или учредители (участники) хозяйственного общества или товарищества - должника, вправе по согласованию с должником обратиться к собранию кредиторов или в арбитражный суд с ходатайством о введении финансового оздоровления, предложив необходимое обеспечение исполнения должником обязательств в соответствии с графиком погашения задолженности (п. 1 ст. 78 Закона).

Третьему лицу (третьим лицам), как и собственнику имущества унитарного предприятия или учредителям (участникам) корпоративной организации-должника, предоставляется возможность в любое время до окончания внешнего управления в целях прекращения производства по делу о банкротстве удовлетворить требования кредиторов в соответствии с реестром требований кредиторов или предоставить должнику денежные средства, достаточные для удовлетворения всех требований кредиторов (пп. 1 и 2 ст. 113 Закона). При этом кредиторы обязаны принять такое удовлетворение их требований, предложенное третьим лицом, а должник обязан использовать денежные средства, переданные третьим лицом, для удовлетворения требований кредиторов и уполномоченных органов. А на случай отсутствия возможности удовлетворить требования кредиторов подобным образом, например, по причине непредоставления кредитором необходимых сведений или уклонения последнего от принятия исполнения обязательств должника от третьего лица, указанному третьему лицу предоставлено право удовлетворить требования соответствующих кредиторов путем внесения денежных средств в депозит нотариуса (п. 3 ст. 113).

Денежные средства, направленные третьим лицом на удовлетворение требований кредиторов должника, считаются предоставленными последнему на условиях договора беспроцентного займа, срок которого определен моментом востребования, но не ранее окончания срока, на который была введена процедура внешнего управления. Допускается также заключение соглашения между третьим лицом и органами управления должника, уполномоченными в соответствии с учредительными документами принимать решения о заключении крупных сделок, об иных условиях предоставления денежных средств для исполнения обязательств должника (л. 4 ст. 113). В аналогичном порядке третьим лицом могут быть удовлетворены требования кредиторов по обязательствам должника и в ходе конкурсного производства (па 1 ст. 142 Закона). Очевидно, что, направив необходимую денежную сумму на удовлетворение требований кредиторов должника, третье лицо оказывается в положении его единственного кредитора, а должник попадает в полную зависимость от этого третьего лица, единственной мотивацией действий которого (если только оно не является благотворительной организацией) может служить передел собственности: полный контроль над деятельностью должника. Поэтому названные законоположения представляют собой не что иное, как легальный механизма захвата имущества должника.

Арбитражные управляющие и саморегулируемые организации в РФ

Одной из ключевых фигур всякого дела о банкротстве на любой его стадии является арбитражный управляющий, на которого возложено непосредственное проведение процедур банкротства должника, а при осуществлении внешнего управления и конкурсного производства на него возлагаются также обязанности руководителя соответствующей организации.

Новый Закон о банкротстве содержит нормы, превращающие арбитражного управляющего в один из элементов огромного и непонятного механизма, которые способны вовсе погубить эту зарождающуюся профессию. Теперь каждый арбитражный управляющий должен быть членом одной из так называемых саморегулируемых организаций (СРО), которые и будут представлять арбитражному суду и собранию кредиторов кандидатуры этих самых арбитражных управляющих из числа своих членов. Причём представляться будут целым списком( из трёх членов СРО), в каковом списке кандидатуры должны располагаться, как говорится в ст. 45 Закона о банкротстве, "в порядке уменьшения их соответствия требованиям к кандидатуре арбитражного управляющего" или "в порядке снижения уровня их профессиональных качеств". Более того, должник и заинтересованный кредитор наделены правом безмотивно отвести по одной из кандидатур из числа представленных СРО, а на арбитражный суд возлагается обязанность утвердить в качестве арбитражного управляющего оставшуюся кандидатуру. Можно себе представить результаты "управления" со стороны отобранного таким образом арбитражного управляющего! И никакой альтернативы: всё, что было наработано в ходе применения законодательства о несостоятельности, в частности списки независимых арбитражных управляющих, зарегистрированных при арбитражных судах, перечёркиваются.

Нельзя не обратить внимания и на так называемые саморегулируемые организации (СРО) арбитражных управляющих, претендующие на монополизацию услуг в области антикризисного управления, да и самих субъектов, оказывающих такие услуги, - арбитражных управляющих. Согласно Закону о банкротстве ( ст. 21) в таком качестве может выступать некая некоммерческая организация, внесенная в единый государственный реестр саморегулируемых организаций, для чего требуется иметь в своём составе не менее ста арбитражных управляющих, каждый из которых должен внести взнос в компенсационный фонд соответствующей организации в размере не менее 50 тыс.рублей (имущественный ценз).

По всей вероятности, подобные саморегулируемые организации будут создаваться (гласно или негласно) заинтересованными коммерческими структурами, располагающими необходимыми финансовыми ресурсами. А что же арбитражные управляющие? Они попадают в полную зависимость от саморегулируемых организаций (или их хозяев), о чём недвусмысленно сказано в Законе. В частности, согласно п.1 ст. 22 саморегулируемые организации наделяются правом применять в отношении своих членов меры дисциплинарной ответственности вплоть до исключения из числа членов саморегулируемой организации (что для арбитражного управляющего - верная профессиональная смерть), а также заявлять в арбитражный суд ходатайства об отстранении своих членов от участия в делах о банкротстве в качестве арбитражных управляющих.

И это не всё. Арбитражный управляющий, утвержденный арбитражным судом по делу о банкротстве, должен в течение десяти дней обеспечить страхование своей ответственности на страховую сумму не менее 3 млн.рублей в год (п. 8 ст. 20 Закона). Излишне говорить, что выполнение этого требования неминуемо влечет полную финансовую зависимость арбитражного управляющего. К сожалению, в ходе принятия Закона о банкротстве были отвергнуты поправки, согласно которым предлагалось наряду с новой системой саморегулируемых организаций сохранить и существующую систему независимых арбитражных управляющих, не являющихся членами СРО и зарегистрированных при арбитражных судах. Тогда право выбора той или иной системы антикризисного управления должником принадлежало бы его кредиторам, которые решали бы этот вопрос сообразно своим интересам. Такой выбор был бы вполне реальным: либо привлекать к управлению должником саморегулируемую организацию (с аккредитованными при ней страховыми организациями и профессиональными реестродержателями), что влечет за собой утрату значительной части имущества должника, но обеспечивает страхование ответственности арбитражного управляющего; либо доверить управление должника конкретному независимому арбитражному управляющему, имеющему репутацию компетентного и порядочного профессионала.

Кстати, только в таких условиях конкуренции с независимыми арбитражными управляющими можно надеяться на появление действительно самостоятельных в профессиональном отношении саморегулируемых организаций арбитражных управляющих.

Определение и учёт требований кредиторов в Российской Федерации

В отличие от ранее действовавшего законодательства о несостоятельности Закон о банкротстве четко определяет те требования кредиторов, которые могут участвовать в деле о банкротстве. Согласно п. 2 ст. 4 Закона для определения наличия признаков банкротства должника учитываются: размер денежных обязательств, в том числе размер задолженности за переданные товары, выполненные работы и оказанные услуги, суммы займа с учетом процентов, подлежащих уплате должником, размер задолженности, возникшей вследствие неосновательного обогащения, и размер задолженности, возникшей вследствие причинения вреда имуществу кредиторов.

Кредиторы, обладающие названными требованиями, относятся к числу конкурсных кредиторов, которые вправе обращаться в арбитражный суд с заявлением о банкротстве должника, а также участвовать в собраниях кредиторов с правом голоса. Другую категорию требований составляют:

- обязательства должника перед гражданами в связи с причинением вреда жизни или здоровью;

- обязательства по выплате вознаграждения по авторским договорам;

- обязанности должника, вытекающие из трудовых отношений, по выплате выходных пособий и оплате труда лиц, работающих по трудовому договору.

Обладатели указанных требований не признаются конкурсными кредиторами, хотя сами требования подлежат учету в реестре требований кредиторов и в период конкурсного производства составляют первые две очереди требований, подлежащие удовлетворению в привилегированном порядке. К требованиям конкурсных кредиторов приравнены требования о взыскании недоимок по обязательным платежам в бюджет и внебюджетные фонды. Уполномоченные государственные органы, так же как конкурсные кредиторы, могут инициировать дело о банкротстве должника и принимают участие во всех собраниях кредиторов с правом голоса.