Золотой стандарт (Gold standard) - это

Золотой стандарт - это денежная система, в рамках которой наличные деньги могут быть свободно обменены на золото

Введение и последовательность развития форм золотого стандарта, сущность и виды золотого стандарта, существование золотого стандарта в России

Структура публикации

- Золотой стандарт - это, определение

- Понятие и сущность золотого стандарта

- Преимущества системы «золотого стандарта»

- Недостатки системы «золотого стандарта»

- Разновидности золотого стандарта

- Золотомонетный стандарт

- Золотослитковый стандарт

- Золотовалютный стандарт

- История возникновения и развития золотого стандарта

- Введение золотого стандарта

- Приостановка золотого стандарта и изменение валютных курсов

- Эпоха золотого стандарта в США

- Снижение товарных цен

- Критика золотого стандарта со стороны биметаллистов

- Аргументы в защиту золотого стандарта

- Уступки золотого стандарта «серебряной группе»

- Закон Блэнда—Эллисона

- Акт Шермана о закупках серебра 1890 г

- Закон о золотом стандарте 1900 г

- Золотой стандарт в России

- Денежная реформа в России 1897 года

- Денежная реформа в СССР 1922—1924 гг

- Отмена золотого стандарта, 1931-1932 гг.

- Крах золотого стандарта Великобритании в 1931 г

- Отказ Рузвельта от золотого стандарта

- Бреттон-Вудская конференция

- Работа Бреттон-Вудской конференции

- Бреттон-Вудское соглашение

- Решения Бреттон-Вудской конференции

- Итоги Бреттон-Вудской конференции

- Применение золотого стандарта после второй мировой войны

- Привязка к золоту при торговле между странами до 1971 года

- Отказ от золотого стандарта в 1971 году

- Новая мировая валютная система

- Ямайская конференция

- Последствия отказа от золотого стандарта

- Роль золотого стандарта в мировой валютной системе

- Источники и ссылки

Золотой стандарт - это, определение

Золотой стандарт - это денежная система, существовавшая ранее в некоторых странах, в которой золото выступало как всеобщий эквивалент и непосредственная основа денежного обращения. Основной формой золотого стандарта являлся золотомонетный стандарт, который характеризовался неограниченной чеканкой и обращением монет и золота и свободным обменом их на бумажные деньги.

Золотой стандарт - это монетарная система, в которой основной единицей расчётов является некоторое стандартизированное количество золота.В экономике, построенной на основе золотого стандарта, гарантируется, что каждая выпущенная денежная единица может по первому требованию обмениваться на соответствующее количество золота. При расчётах между государствами, использующими золотой стандарт, устанавливают фиксированный обменный курс валют на основе соотношения этих валют к единице массы золота.

Золотой стандарт - это монометаллическая денежная система, существовавшая во многих странах на определённом этапе развития капитализма, при которой только золото выступало всеобщим эквивалентом и непосредственной основой денежного обращения.

Золотой стандарт - это прежняя денежная система, когда единица национальной валюты той или иной страны имела фиксированное золотое содержание. При такой системе валюты свободно обращались в золото, разрешался беспрепятсвенный экспорт и импорт золота. В Великобритании золотой стандарт существовал с начала 19 в. до 1931 г. Большая часть стран вскоре после этого также перестала привязывать свои валюты к стоимости золота.

Золотой стандарт - это система установления валютных курсов (exchange rates) центральным банком или правительством каждой страны таким образом, что национальная валюта свободно обменивается на золото по фиксированной цене.

Золотой стандарт - это денежная система, сложившаяся к концу 19 в. во многих странах, при которой только золото выступало всеобщим эквивалентом и непосредственной основой денежного обращения. Классической формой золотого стандарта был золотомонетный стандарт, характеризующийся неограниченной чеканкой и обращением золотых монет и свободным разменом на них бумажных денег.

Золотой стандарт - это денежная система, в рамках которой наличные деньги могут быть свободно обменены на золото. Соотношение между количеством золота и единицей валюты устанавливается в законодательном порядке.

Понятие и сущность золотого стандарта

Официальное призвание эта система получила на конференции в Париже в 1821 г. Основа – золото, за которым законодательно закреплялась роль главной формы денег. Курс национальных валют жестко привязывался к золоту и через золотое содержание валюты относился друг с другом по твердому курсу; отклонения от фиксированного курса были незначительными ( не более +/- 1% ) и находились в пределах «золотых точек»-максимальных отклонений курса валюты от установленного паритета, определявшихся расходами на транспортировку золота за границу.

Золотой стандарт - система валютных отношений, при которой каждая страна выражала стоимость своей валюты в определенном количестве золота, а центральные банки или правительства обязаны были покупать и продавать золото по фиксированной цене.

Система золотого стандарта основана на нескольких простых принципах:

- каждая валюта определялась весом золота. Англия применяла этот принцип еще с 1816 г., США — с 1837 г., Германия — с 1875 г., а Франция, которая избрала в 1803 г. биметаллическую систему золота-серебра, — с 1878 г.

- конвертируемость каждой валюты в золото обеспечивалась как внутри, так и за пределами национальных границ. Эмиссионные учреждения обменивали банковские бумаги на золотые монеты, и золотые слитки превращали в монеты. В этих условиях эмиссионный институт не мог разрешить себе выпускать слитки без учета объема своего золотого запаса.

- слитки свободно обменивались на монеты; золото свободно импортировалось и экспортировалось на широких международных рынках. Таким образом, рынки золота и валютные рынки были взаимозависимыми.

Органы валютного контроля проводили политику регулирования. Ее основная цель - обеспечение стабильности валюты и внешнее равновесие. Любой внешний дефицит вызывает рост процентных ставок, которые должно замедлить экономическую деятельность (эффект дефляции) и оказывать содействие ввозу капиталов (приведение платежного баланса к новому состоянию равновесия).

«Золотой стандарт» возник с началом ухода биметаллической системы, и прекратил свое существование в течение первого месяца мировой войны. Эра золотого стандарта иногда ассоциируется с быстрой индустриализацией и экономическим процветанием.

Начало золотого стандарта было положено Банком Англии в 1821 г. Юридически эта система была оформлена межгосударственным соглашением на Парижской конференции в 1867 г., которое признало золото единственной формой мировых денег. По месту оформления соглашения эта система называется также как Парижская валютная система.

Золотой стандарт базировался на следующих структурных принципах:

- его основой являлся золотомонетный стандарт.

- каждая валюта имела золотое содержание. Курс национальных валют жестко привязывался к золоту и через золотое содержание валюты соотносился друг с другом по твердому валютному курсу. В соответствии с золотым содержанием валют устанавливались их золотые паритеты. Валюты свободно конвертировались в золото. Золото использовалось как общепринятые мировые деньги.

- сложился режим свободно плавающих курсов валют с учетом рыночного спроса и предложения, но в пределах «золотых точек» (так называют максимальные пределы отклонения курса валют от установленного золотого паритета, которые определяются расходами на транспортировку золота за границу). Если рыночный курс золотых монет отклонялся от паритета, основанного на их золотом содержании, то должники предпочитали расплачиваться по международным обязательствам золотом, а не иностранными валютами.

Такие принципы обеспечивали фактическую тождественность национальной денежной и валютной систем. Разность между ними заключалась главным образом в потому, что на мировом рынке золото как средство платежа принималось на развес.

Обменный валютный курс национальных (бумажных) денег рассчитывался на основе соотношения их золотое содержимого (масштаба цен), что устанавливался государством. Так, если золотое содержимое американского доллара составляло 1/20 унции золота, а английского фунта стерлингов - 1/4 унции, то легко определить, что их обменный курс равнял соотношению 1 до 5 (1/4 : 1/20 = 5). Фунт стерлингов обменивался на 5 долл.

Страны, которые придерживались золотого стандарта, должны были обеспечивать жесткое соотношение между имеющимися запасами золота и количеством денег, которая находилась в обращении, а также свободную миграцию золота - его экспорт и импорт. Благодаря такой миграции золота происходило покрытие пассивного сальдо платежных балансов, чем обеспечивалась соответствующая стабильность системы валютных отношений.

Золотой стандарт играл в известной степени роль стихийного регулятора производства, внешнеэкономических связей, денежного обращения, платежных балансов, международных расчетов.

Преимущества системы «золотого стандарта»

- Обеспечение стабильности, как во внутренней, так и во внешней экономической политике, что объясняется следующим:

- Транснациональные потоки золота стабилизировали обменные валютные курсы и создали тем самым благоприятные условия для роста и развития международной торговли;

- Стабильность курсов валют, что обеспечивает достоверность прогнозов денежных потоков компании, планирование расходов и прибыли.

Недостатки системы «золотого стандарта»

- Зависимость денежной массы от добычи и производства золота (открытие новых месторождений и увеличений его добычи приводило к транснациональной инфляции);

- Невозможность проводить независимую денежно-кредитную политику, направленную на решение внутренних проблем страны.

Разновидности золотого стандарта

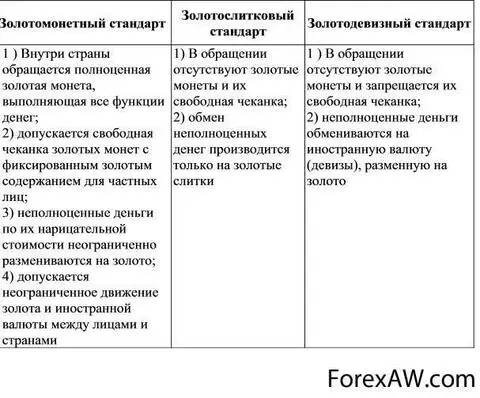

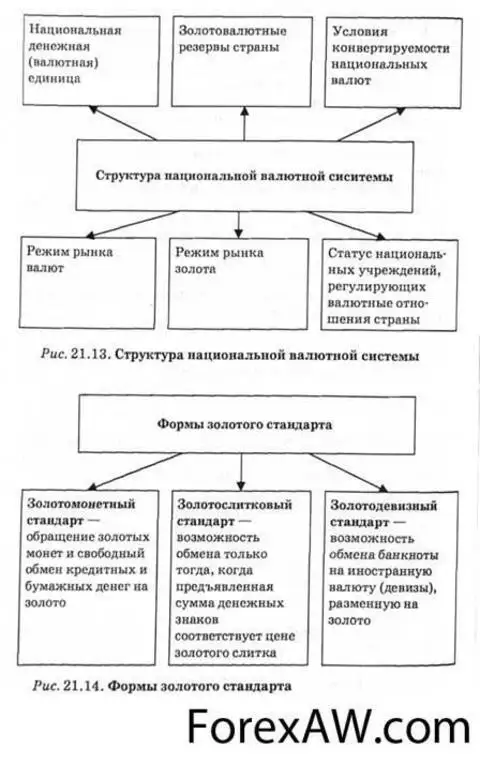

Исторически существовало три формы золотого стандарта:

- золотомонетный стандарт , при котором имело место активное обращение золотых монет, а государство было обязано свободно их продавать;

- золотослитковый стандарт , при котором золотые монеты не находились в обращении, свободная чеканка не осуществлялась, а обязательства денежных властей заключались в продаже золотых слитков;

- золотодевизный стандарт , при котором денежные власти обменивали национальную валюту на иностранную валюту, для которой существовал золотой стандарт.

Золотомонетный стандарт

Основными принципами золотомонетного стандарта являлись следующие:

- установлено золотое содержание национальных денежных единиц;

- золото выполняло функцию мировых денег, а следовательно, всеобщего платежного средства;

- находящиеся в обращении банкноты эмиссионных центральных банков свободно обменивались на золото. Обмен производился на базе их золотых паритетов, то есть весового количества содержащегося в них чистого золота;

- курс валюты мог отклоняться от монетных паритетов в пределах «золотых точек» (?1%, т.е. фактически являлся фиксированным валютным курсом);

- кроме золота, в международном обороте был признан английский фунт стерлингов;

- поддерживалось жесткое соотношение между национальным золотым запасом и внутренним предложением денег;

- дефицит платежных балансов покрывался золотом.

Первым золотым стандартом был золотомонетный стандарт. При этом стандарте цены всех товаров исчислялись в золоте и свободно обращались золотые монеты. Любой владелец золота в слитках или ювелирных изделиях имел неограниченное право отчеканить из металла на государственном монетном дворе золотые монеты. Осуществлялся свободный обмен банкнот на золото по номиналу. Отсутствовали ограничения на ввоз в страну и вывоз золота за границу.

На внутреннем рынке наряду с золотом и банкнотами обращались заместители действительных денег. Они, будучи обменены в процессе товарооборота на банкноты, также могли обмениваться на золото.

Золотомонетный стандарт был наиболее устойчивым, соответствующим потребностям развивающегося капитализма периода свободной конкуренции. Здесь исключалась инфляция, ибо излишние банкноты превращались в золото и уходили из обращения. Золотомонетный стандарт базировался на золотом содержании каждой национальной валюты. Такое содержание объяснялось правительством, которое гарантировало беспрепятственный обмен банкнот на золото.

Великобритания была первой страной, где стал функционировать золотомонетный стандарт. В 1816 г., после победы над Наполеоном, эта страна законодательно закрепила золотой стандарт как национальную денежную систему.

В США золотомонетный стандарт был установлен в 1837 г., в России – в 1895-1897 гг

В период золотомонетного стандарта международные платежи осуществлялись с помощью векселей, а также деньгами в их безналичной форме путем записей по счетам в банках, имеющих корреспондентские отношения.

Платежи взаимно погашались. В результате взаиморасчетов определялся платежный баланс, сальдо которого оплачивалось золотом. Платежный баланс составлялся в разрезе каждой валюты. Он характеризовал соотношение суммы платежей за границу с суммой поступления валюты из-за границы.

Таким образом, в период функционирования золотого стандарта окончательные макроэкономические расчеты между странами по их платежным балансам осуществлялись автоматически – посредством спонтанных переливов золота из страны с дефицитом платежного баланса в страны, у которых возникало активное сальдо. При этом перемещение золота производили частные партнеры по внешнеэкономическим сделкам .

Циркуляция золота осуществлялась стихийно, подобно тому, как стихийно формировались платежные балансы. На движение золота оказывал влияние валютный курс. При золотомонетном стандарте валютный курс колебался вокруг монетного паритета в пределах «золотых точек». Пределы отклонений валютного курса определялись расходами по транспортировке золота за границу с целью обмена его на необходимую валюту. Отклонение от паритета фактически не превышали 1-2% в ту или другую сторону. Если отклонения были больше, то начиналось движение золота из одного иностранного банка в другой иностранный банк.

Золотомонетный стандарт как основная форма организации денежной системы был юридически оформлен Международным соглашение на Парижской конференции в 1867 г., и страны Европы и Америки приняли золото единственной формой мировых денег.

В период золотомонетного стандарта национальная и международная валютная системы были тождественны с той лишь разницей, что монеты данной страны сбрасывали, по выражению К. Маркса, «национальные мундиры» и как слитки переходили в международный платежный оборот, а потом после перечеканки вновь обслуживали внутреннее денежное обращение.

Золотомонетный стандарт исключал инфляцию. Он играл роль стихийного регулятора производства, международных экономических связей, международных расчетов, выравнивания мировых цен и платежных балансов.

Стандарт способствовал развитию товарного производства, банков и международных денежных связей, которые постепенно сложились в первую мировую валютную систему. Этот стандарт явился одной из важнейших предпосылок развития международного разделения труда и экономических связей на рубеже прошлого и нынешнего столетий.

В период золотомонетного стандарта непосредственное участие золотой монеты в обращении нигде не достигло особенно значительных размеров, так как наряду с золотом находились в обращении банкноты и их заместители, а наиболее крупный платежный оборот обслуживался безналичными расчетами. Кроме того, золотая монета вследствие высокой ценности не могла вытеснить из оборота мелкую разменную монету. Однако одновременное обращение золота и его заместителей без возникновения лажа на золото свидетельствовало о том, что общее количество функционирующих средств обращения и платежа не выходит за пределы того количества золота, которое требовалось бы, если только оно одно находилось в обращении. Лаж в данном случае означает превышение рыночной цены золота, выраженной в бумажных деньгах и монетах из дешевых металлов, над номиналом золотой монеты.

С начала первой мировой войны во всех воевавших странах прекратился обмен банкнот на золото. В США он был прекращен в 1933 г. Золотые монеты изымались из обращения в обмен на бумажные деньги. Были приняты различные меры по концентрации золота в государственных запасах – покупались золотые изделии у населения, и новая добыча полностью поступала в государственные резервные фонды. Золото как деньги перешло в распоряжение правительства, и его использование допускалось только для международных расчетов.

Франция тоже отменила золотой стандарт, девальвировала национальную валюту в 1936 г., приказала своим гражданам сдать в казну принадлежащие им золото. За Францией последовали Голландия и Швейцария. Только Бельгия сохранила золотой стандарт вплоть до начала второй мировой войны.

В результате войны золотомонетный стандарт перестал существовать, хотя большинство стран и не изменили золотого содержания своих валют, но прекратили их обмен на золото и запретили вывоз золота за пределы страны. Золото сосредоточивалось в руках государства.

Золотослитковый стандарт

Золотослитковый стандарт ведет свое научное происхождение от предложений Рикардо, представленных им в 1810 г., т.е. в период наполеоновских войн, специальному комитету, известному под названием «Золотослитковый комитет» (Bullion Committee), созданному для изучения условий и методов восстановления золотого режима, который был временно отменен в 1797 г. Предложения Рикардо тогда не были осуществлены. Но они были осуществлены во многих странах после первой мировой войны.

При этом режиме банки обязаны обменивать предъявляемые им банковские билеты только на золото в слитках, но не на золотые монеты, и только для платежей за границей, не ниже установленного минимального предела. Разумеется, что банки покупают и продают золото по фиксированной цене, установленной законом.

При такой системе устраняется не только опасность беспорядочного изъятия золота из обращения, но даже в тех странах, где продажа и покупка золота были неограниченны, т.е. где оно использовалось и для обмена на банкноты при расчетах внутри страны, золото, по существу, устраняется из обращения внутри страны. Его заменяет обращение только одних бумажных денег. Ведь нельзя даже вообразить себе, чтобы ходить с золотыми слитками в кармане весом 1 кг или хотя бы только 100 г, в особенности когда приобретаются товары широкого потребления.

Золотой запас, обеспечивающий обращение банковских билетов, остается в центральном банке. Его можно сохранять, так как он имеет значение только для международных расчетов. Это дает возможность проводить политику «стерилизации золота», т.е. не позволять золоту выполнять свойственную ему функцию автоматического регулятора уровня мировых цен.

Эта политика не допускает, чтобы рост золотого резерва центрального банка, обусловленный, например, более низким уровнем внутренних цен по сравнению с международными ценами, вылился в рост обращения банковских билетов, ибо рост количества банковских билетов в обращении влечет за собой рост внутренних цен. А рост внутренних цен ведет к отливу золота из страны и восстановлению равновесия. С другой стороны, золотослитковый стандарт позволяет накоплять золото и, следовательно, в случае необходимости дает возможность расширять эмиссию банковских билетов сверх пределов, допускаемых золотомонетным стандартом.

Подобной системой и является золотодевизный стандарт. Но последний дает еще больше возможностей накопления золота. При золотодевизном стандарте центральный банк обязан продавать и приобретать золото по фиксированной цене, как и при золотослитковом стандарте. Но он также имеет право вместо золота выдавать девизы, представляющие золото, т.е. девизы тех стран, которые обладают обмениваемой на золото валютой. Естественно, что девизы, представляющие золото, должны иметь фиксированную цену.

Из этого вытекает также, что обязательные резервы центрального банка могут быть представлены не только золотом, но и золотыми девизами. При золотодевизном стандарте в точном значении этого слова центральный банк обязан поддерживать и сохранять фиксированный обменный курс только по отношению к иностранной золотой валюте, например в Индии после первой мировой войны обменный курс рупии по отношению к фунту стерлингов.

Так что в этом случае устанавливается не прямая, а косвенная связь с золотом. Ясно, что такая интегральная форма золотодевизного стандарта свидетельствует об экономическом и политическом подчинении полуколониальной страны господствующей страной. Но возможна и более общая, описанная нами выше форма золотодевизного стандарта, которая предоставляет возможности лучшего использования золота на более широкой экспансии денежного обращения.

Золотовалютный стандарт

В 1944 году на Международной конференции, состоявшейся в Бреттон-Вудсе (США), были согласованы основные принципы нового международного валютно-финансового устройства, ставшем известным как бреттонвудская система. Эти принципы были кодифицированы в принятых на Бреттон-Вудской конференции «Статьях Соглашения» (уставе) Международного валютного фонда (МВФ). Практически формирование получившего таким образом своё правовое оформление международного валютного механизма завершилось на рубеже 50-60-х гг.

Ключевые характерные черты бреттонвудской валютной системы заключались в следующем:

- золото сохраняло монополию на осуществление окончательных денежных расчётов между странами, т.е. на исполнение функции всеобщего платёжного средства, но масштабы использования золота для фактического обслуживания международного обращения и его регулирующая роль в этой сфере существенно уменьшались;

- на золото могли обмениваться резервные валюты. Доллар – в казначействе США за счёт использования американского золотого запаса по официальному установленному в 1934 году соотношению (валютной цене) за 35 долларов за унцию (31,1035 грамм), но только центральными банками и правительственными учреждениями других стран в целях осуществления международных расчётов. Валюты могли обмениваться на частном, в первую очередь, Лондонском рынке золота центральными банками, правительственными учреждениями и частными лицами (последним, если для этого не было запрета со стороны законодательства соответствующих государств);

- взаимный обмен и приравнивание валют друг к другу производились на основе официальных, согласованных странами-членами с МВФ валютных паритетов, выраженных в золоте и долларах США. Эти паритеты были стабильными, а их изменение происходило редко и только в определённых условиях;

- все капиталистические валюты «привязывались» к доллару США, т.е. рыночные курсы валют не должны были отклоняться от зафиксированных официальных долларовых паритетов вверх или вниз более чем на 1 процент;

- национальные валюты, использовавшиеся для текущих, а во многих случаях и для капитальных операций, свободно обменивались на частных валютных рынках, как на доллары, так и друг на друга, по курсам, которые могли колебаться в указанных выше пределах. На основе свободной обратимости валют в области текущих операций производились многосторонние расчёты между сторонами;

- государственные организации вели определённый контроль за функционированием механизма международных расчётов и частным валютным оборотом. Государственные органы регулировали рынок золота, поддерживая цену золота на рынке на уровне официальной цены, не допуская её существенного отклонения, покупая или продавая золото из своих резервов. С помощью валютных интервенций за счёт использования собственных валютных резервов гос. органы постоянно сохраняли допустимые пределы колебаний курсов валют в рамках фиксированных паритетов на рынках своих стран. Также следили за тем, чтобы все операции проводились по официальным курсам и регулировали движение капиталов в целях недопущения таких операций, которые бы подрывали платёжные балансы;

- межгосударственное регулирование валютных связей, согласование валютной политики исполнялось через посредство МВФ и другие двухсторонние и многосторонние каналы. МВФ обеспечивал соблюдение странами-участницами единого кодекса принципов «международного валютного сотрудничества», сохранения ими официальных валютных паритетов, курсов и свободной обратимости валют;

- благодаря обмену золота на валюту или валюты на золото через централизованные каналы либо частные мировые рынки гос. органы фактически производили окончательные расчёты с остальными странами по международным платёжным балансам;

- для смягчения кризисов отдельных валют, поддержания валютных курсов и сохранения свободной обратимости страны прибегали в необходимых случаях к «взаимопомощи», которая осуществлялась путём предоставления ими друг другу через МВФ и другими путями кредитов в иностранной валюте;

- платёжные балансы корректировались в основном с помощью средств внутренней экономической политики, путём воздействия государства на уровень цен и объёмов совокупного платёжеспособного спроса.

В ходе реформы послевоенного валютного механизма отчётливо выделялись три основных этапа.

На первом этапе, который охватывает период 1965-70 годов, речь ещё не шла о перестройке основ бреттонвудской системы золотовалютного стандарта. Цель планировавшихся и исполненных в то время мероприятий заключались в том, чтобы «встроить» в эту систему новые, дополнительные элементы, которые бы помогли стабилизировать её. По мере ухудшения платёжного баланса США начала утверждаться мысль об образовании какого-то наднационального валютно-резервного механизма.

Главная задача, ставившаяся Вашингтоном перед этим механизмом – упрочение серьёзно пошатнувшихся позиций доллара. Аналогичные предложения, но уже имевшие целью укрепление фунта стерлингов, обсуждались в правящих кругах Англии. В свою очередь и Франция предложила выпустить «составную резервную единицу», которая бы дополняла золото. Последовавшие затем переговоры завершились в 1959 году договорённостью о выпуске МВФ с 1 января 1970 года «специальных прав заимствования» - СДР. СДР представляли собой коллективно образованный кредитно-резервный актив, предназначенный для платежей по внешним обязательствам на межгосударственном уровне, урегулирования сальдо платёжных балансов. На Западе их стали называть «бумажным золотом».

На следующем этапе в 1971-74 годах ломка бреттонвудского механизма привела к тому, что в повестку дня был внесён вопрос о преобразовании основополагающих элементов, из которых складывалась послевоенная валютная система. Также прекращение действия бреттонвудского соглашения привело и к появлению современного валютного фьючерсного рынка.

На последнем третьем этапе, который начался на рубеже 1974-75 годов, был принят так называемый «эволюционный подход», которому присущи компромиссные практические решения.

История возникновения и развития золотого стандарта

Более ранние денежные системы базировались на бронзе, а позднее на серебре (Серебряный стандарт). Чистый серебряный стандарт существовал в Центральной Европе в VIII—XIV веках. С увеличением объёма торговых операций в качестве средства платежа всё чаще стали применять золото. Начиная с XV века установился биметаллизм с фиксированным обменом серебра на золото. Из-за постепенного изменения стоимости металлов, обменный курс приходилось пересматривать. Однако отказаться от биметаллизма мешала необходимость иметь серебряную мелкую разменную монету. Устранить это препятствие удалось лишь в XIX веке с переходом на бумажные деньги и монеты из недрагоценных металлов.

Некоторые историки относят начало эры золотого стандарта к окончанию Столетней войны. Использование золота в международных операциях было закреплено Исследовательским комитетом, состоявшим из государственных чиновников монетных дворов, созванным правительством Генуи между 1445 г. и 1446 г. и стабилизировавшим курс золотого флорина на стоимостной основе сорока четырех солей. Однако официальное рождение золотого стандарта как юридического института следует отнести к 1819 г. В этот год Британский парламент принял Закон о восстановлении. Такое название он носил потому, что обязывал Bank of England восстановить прерванную спустя четыре года после начала наполеоновских войн (1799-1815 гг.) практику размена по первому требованию банкнот на золото по фиксированному курсу. В 1875 г. к Великобритании присоединилась Германия. Франция стала использовать золотой стандарт с 1878 г. До этого времени во Франции действовала золотосеребряная биметаллическая система. Через год, в 1879 г. Соединенные Штаты также присоединились к золотому стандарту. А в 1900 г. Американский Закон о золотом стандарте институционально закрепил связь доллара и золота.

Основные причины выбора именно золота в качестве стандартной денежной единицы:

- относительная высокая стоимость,

- долговечность, неизменяемость при хранении,

- делимость и объединяемость,

- возможность идентификации по цвету, весу, степени ковкости, акустическим свойствам.

Это способствовало тому, что уже в античных государствах именно золото использовалось в качестве денег.

Постепенно от непосредственного использования золота стали отказываться. Основные причины этого:

- невозможность быстрой дополнительной эмиссии в соответствии с потребностями денежного обращения (при росте товарооборота для его обслуживания растёт и потребность в денежной массе),

- транспортировка золота, особенно большого количества, является технически трудной и дорогой задачей (золото имеет большую плотность, при транспортировке требуется надлежащая охрана),

- потеря золотых монет приводила к нарушению баланса денежного обращения и для его восстановления требовалось новое аналогичное количество золота,

- изготовление монет из сплавов золота, естественный износ монет приводили к нарушению коэффициентов обмена.

Появление бумажных денег решало именно эти задачи. Золото хранилось в одном месте и строго охранялось. Бумажные деньги являлись, по существу, сертификатом, который предоставлял его владельцу право требования. Рассчитываясь друг с другом бумажными деньгами, люди передавали право собственности на определенное количество золота без передачи самого золота. Это было гораздо удобнее и безопаснее. Впоследствии бумажные деньги стали также использоваться правительствами для того, чтобы контролировать финансовую деятельность на своей территории.

Введение золотого стандарта

В масштабах всемирной истории золотой стандарт был введен сравнительно недавно. Впервые золотой монометаллизм, при котором золото являлось единственным денежным металлом, а серебру придавались функции вспомогательных металлических денег, был официально введен в Англии в 1816 г. Закон Англии 1774 г. (предусматривавший, что серебряная монета может служить законным средством платежа в пределах 25 фунтов единовременно, за исключением случаев, когда платеж свыше 25 фунтов осуществляется серебряными монетами, но по цене слитка) практически закрепил введение золотого монометаллизма, хотя его значение в то время не было полностью осознано. Банк Англии приостановил в 1797 г. размен своих банкнот на золото, однако к 1821 г., когда этот размен был возобновлен, Англия уже полностью осознавала значение золотого стандарта в современном понимании.

США официально начали использовать биметаллизм (золото и серебро по фиксированному соотношению), однако из-за колебаний рыночных цен на золотые и серебряные слитки и наличия права свободной чеканки монет на Монетном дворе из любого из этих двух металлов по фиксированному соотношению биметаллизм на практике обычно был либо золотым, либо серебряным стандартом, в зависимости от того, цена какого из двух металлов на соответствующий момент была завышена Монетным двором по сравнению с рыночными ценами. После изменения офиц. соотношения между золотом и серебром с принятием Закона 1853 г., в соответствии с которым было снижено металлическое содержание вспомогательных серебряных монет, начался отход от биметаллизма; этот процесс продолжался в связи с принятием в 1873 г. Закона о возобновлении размена бумажных денег на металл, в котором было опущено положение о чеканке серебряного доллара; и, наконец, отход от биметаллизма был подтвержден Законом о золотом стандарте 1900 г.

В `золотой век` функционирования золотого стандарта без ограничения (1900-1914 гг.) наиболее влиятельные в финансовом отношении страны использовали золотой стандарт: Великобритания, США, Германия (принят в 1871 г.), Бельгия, Франция, Италия и Швейцария (1874 г.), Нидерланды (1875 г.), Австрия (1892 г.), Россия (1898 г.), Япония (1897 г.), Швеция (1873 г.) и др.

Приостановка золотого стандарта и изменение валютных курсов

В годы первой мировой войны все воевавшие европейские страны оказались не в состоянии поддерживать золотой стандарт без ограничений. Запрет вывоза золота, по сути дела, отменил золотой стандарт. Денежные системы стран стали опираться либо на урезанный золотой стандарт, либо на бумажные деньги. В последующее после первой мировой войны десятилетие многие валюты оказались обесцененными вследствие инфляции, и попытки добиться их стабилизации путем отказа от уплаты долгов, изменения золотого содержания или денежные реформы привели к дальнейшему изменению курсов европейских валют по отношению к доллару США (данные Совета управляющих ФРС).

Австрия: 1923-1924 гг. 1 золотая крона = 0,2026 дол. США;

1925 г. 1 шиллинг = 0,1407 дол. США.

Бельгия: 1913-1925 гг. 1 франк = 0,1930 дол. США;

1926 г. 1 бельга = 0,1390 дол. США.

Болгария: 1913-1926 гг. 1 лев = 0,1930 дол. США;

1927 г. 1 лев = 0,0072 дол. США.

Эстония: 1921-1922 гг. 1 эстонская марка = 0,00238 дол. США; 1924-1927 гг. 1 эстонская марка = 0,00268 дол. США;

1928 г. 1 крона = 0,2680 дол. США.

Финляндия: 1913-1925 гг. 1 марка = 0,1930 дол. США;

1925 г. 1 марка = 0,0252 дол. США.

Франция: 1913-1928 гг. 1 франк = 0,1930 дол. США;

1928 г. 1 франк = 0,0392 дол. США.

Германия: 1913-1923 гг. 1 марка = 0,2382 дол. США;

1924 г., после обмена денег по курсу 1 рейхсмарка на 1 трлн марок, 1 рейхсмарка = 0,2382 дол. США.

Греция: 1913-1928 гг. 1 драхма = 0,1930 дол. США;

1928 г. 1 драхма = 0,0130 дол. США.

Венгрия: 1924 г. 1 крона = 0,2026 дол. США;

1925 г. 1 пенге = 0,1749 дол. США.

Италия: 1913-1926 гг. 1 лира = 0,1930 дол. США;

1927 г. 1 лира = 0,0526 дол. США.

Польша: 1913-1923 гг. 1 польская марка = 0,2382 дол. США;

1924-1926 гг. 1 злотый = 0,1930 дол. США;

1927 г. 1 злотый = 0,1122 дол. США.

Румыния: 1913-1929 гг. 1 лей = 0,1930 дол. США;

1929 г. 1 лей = 0,0060 дол. США.

Россия: 1913-1917 гг. 1 рубль = 0,5146 дол. США;

1922 г. 1 червонец = 5,1460 дол. США.

К концу 1928 г. Золотой стандарт был восстановлен большинством ведущих стран, однако они приняли варианты, которые отличались от золотого стандарта, функционировавшего до первой мировой войны. Отличие состояло в том, что после войны установлены его разновидности - золотослитковый или золотодевизный стандарты с ограниченным разменом банкнот на золото; регулирование золотого стандарта в значительно большей степени осуществлялось такими инструментами, как политика центральных банков и налоговая политика; функционирование золотого стандарта сдерживалось тарифными, торговыми ограничениями, нестабильностью платежных балансов под влиянием факторов, связанных с репарациями, военными долгами и неравномерной миграцией международных инвестиций.

Эпоха золотого стандарта в США

В течение 36 лет, с 1879 г. и до начала Первой мировой войны, американский золотой стандарт функционировал исправно и в полном соответствии со своими принципами, за исключением некоторых компромиссных законодательных мер в отношении серебра и резкого роста ценности золота в первой половине этого периода. Мы вкратце осветим эти моменты, прежде чем перейти к описанию удовлетворительного во всех остальных отношениях функционирования нового золотого стандарта.

Снижение товарных цен

С начала 1880-х годов и до самого конца столетия товарные цены в США демонстрировали тенденцию к снижению, как видно из следующей таблицы.

Цены в США с 1879 по 1900 г.

1879 = 100

Под «общими ценами» понимается взвешенный индекс оптовых цен, розничных цен, курса ценных бумаг и ренты.

Аналогичная тенденция к снижению товарных цен наблюдалась и в других странах, где действовал золотой стандарт, включая Англию, Германию и Францию. Более того, в США ей предшествовал длительный период снижения цен (с 1865 по 1878 г.), сопровождавший дефляцию бумажных денег и повышение их курса по отношению к золоту. Наряду со снижением товарных цен в странах золотого стандарта наблюдалось также и падение цен на серебро с соответствующим изменением рыночного курса серебра к золоту, который в течение столетий оставался в пределах 14 : 1 – 16 : 1, теперь же вырос с 15,93 : 1 в 1873 г. до 18,39 : 1 в 1879 г. и до 34,20 : 1 в 1897 г.

Критика золотого стандарта со стороны биметаллистов

В течение двадцати лет политических баталий по денежному вопросу биметаллисты и иные силы, интересы которых были связаны с серебром, указывали на пагубные последствия падения цен, увязывая это явление в первую очередь с отменой биметаллического стандарта. Они утверждали, что происходивший с начала 1870-х годов переход многих ведущих стран мира с биметаллизма на золотой стандарт привел к постоянному усилению монетарного спроса на золото, в то же время резко снизив монетарный спрос на серебро и уничтожив прежний неограниченный рынок этого металла на монетных дворах. Вызванное этим снижение товарных цен в странах золотого стандарта, по их мнению, повлекло за собой много вредных последствий, среди которых особенно выделялись следующие.

Снижение цен, как полагали биметаллисты, имеет своим следствием возрастающую ценность, или покупательную способность, денежной единицы, в которой уплачиваются все долги, что приводит к непрерывному возрастанию бремени на классы должников, особенно фермеров, которые сталкиваются с хроническим снижением цен на свою продукцию, в то же время выплачивая долги по закладным долларами, ценность которых все время повышается.

Кроме того, биметаллисты утверждали, что постоянное снижение цен оказывает негативное воздействие на бизнес, вызывая безработицу и финансовые кризисы, и что возвращение к биметаллизму, при котором серебро будет дополнять золото в качестве стандартного денежного металла, увеличит денежную массу и тем самым остановит падение цен.

Другой аргумент, к которому прибегали биметаллисты, критикуя замену биметаллизма золотым монометаллизмом, сводился к тому, что последний разрушил так называемый нексус [сцепление] между странами с различным металлическим стандартом. До тех пор пока некоторые страны придерживаются биметаллического стандарта, неограниченно выпуская как золотую, так и серебряную монету при фиксированном монетном коэффициенте, колебания цен на серебро, выраженных в золоте, там, где существовал золотой стандарт, и цен на золото, выраженных в серебре, там, где существовал серебряный стандарт, будут незначительными. Благодаря этому вексельные курсы между странами, придерживавшимися любого из трех этих стандартов – биметаллического, золотого или серебряного – будут сохранять стабильность, как это наблюдалось до 1873 г.

С отменой биметаллизма, говорили биметаллисты, все изменилось. Нексус между золотом и серебром оказался разорван, и каждый из металлов пошел по своему пути. Вследствие этого возможные колебания вексельных курсов между странами золотого стандарта и странами серебряного стандарта могут быть неограниченно велики, что привносит новый существенный элемент риска и спекуляций в торговлю между странами, придерживающимися различных металлических стандартов. Это препятствует развитию торговли между странами золотого и серебряного стандартов, а также потокам инвестиций из одной страны в другую.

Аргументы в защиту золотого стандарта

Самые веские аргументы сторонников золотого монометаллизма, выступавших против того, чтобы отказаться от золотого стандарта и вернуться к биметаллизму, заключались в следующем:

- биметаллизм в течение столетий применялся во многих странах и неизменно заканчивался неудачей. В результате этих фиаско от него повсюду отказались, и после 1874 г. в мире не осталось ни одной страны с биметаллическим стандартом;

- ни одна страна, включая США, недостаточно сильна для того, чтобы в одиночку поддерживать фиксированный курс золота к серебру, без которого невозможен биметаллизм, причем это особенно верно для заниженных курсов, вроде 16 : 1, за которые выступают большинство биметаллистов. Кроме того, сторонники золотого стандарта отмечали, что, как показывает опыт, работоспособное соглашение о международном биметаллизме, заключенное достаточным числом сильных государств, политически недостижимо;

- серебро – материал слишком объемный и неудобный для того, чтобы в современных условиях стать стандартным металлом;

- увеличение добычи золота и все более широкое применение банкнот и чековых депозитов, приводящее к более экономному использованию золота, вскоре остановит падение цен, «значение которого сильно преувеличивается биметаллистами»;

- аргументация в защиту биметаллизма, связанная с необходимостью сохранения фиксированного паритета между странами золотого и серебряного стандарта, быстро теряет свое значение по той причине, что большинство развитых стран мира уже перешли на золотой стандарт, а в большинстве немногих оставшихся стран серебряного стандарта ширится движение за принятие золотого стандарта.

Несмотря на энергичные усилия заключить международное биметаллическое соглашение между ведущими странами, многочисленные попытки, продолжавшиеся на протяжении жизни целого поколения и получавшие значительную поддержку со стороны влиятельных заинтересованных кругов в ведущих странах мира, такое соглашение так и не было достигнуто. Проекты, подобные предложению Уильяма Дженнигса Брайана о национальном биметаллизме, никогда и нигде не получили серьезной научной поддержки.

Уступки золотого стандарта «серебряной группе»

Хотя американский золотой стандарт устоял против усилий тех, кто призывал к возвращению биметаллизма, ему пришлось пойти на уступки «серебряной группе», состоявшей главным образом из международных биметаллистов, национальных биметаллистов, вроде Брайана, и тех, чьи интересы были связаны с собственно серебряной индустрией, особенно в полудюжине штатов, являвшихся главными производителями серебра.

Закон Блэнда—Эллисона

Первой важной уступкой «серебряной группе» стал закон Блэнда—Эллисона, принятый в 1878 г., незадолго до возобновления платежей серебром и сохранявший силу вплоть до его замены законом Шермана 1890 г.

В связи с темой нашей книги нас в первую очередь должно интересовать содержавшееся в законе Блэнда—Эллисона положение о чеканке стандартных серебряных долларов из серебра, которое министру финансов следовало приобретать по рыночным ценам «на сумму не менее двух миллионов долларов в месяц и не более четырех миллионов долларов в месяц с целью ежемесячной перечеканки такового, сразу же по его приобретении, в вышеозначенные доллары…» Любой владелец серебряных долларов, чеканившихся согласно этому акту, имел право сдавать их казначею или любому помощнику казначея США, получая взамен серебряные сертификаты номиналом не менее 10 долларов каждый. Монета, сданная в обмен на сертификаты или предназначенная для их обеспечения, должна была храниться в Казначействе для погашения сертификатов; последние же могли использоваться для уплаты пошлин, налогов и всех государственных сборов, а после возвращения в Казначейство могли снова выпускаться в обращение.

В течение всего срока действия закона Блэнда—Эллисона секретарь Казначейства, исполняя свою обязанность ежемесячно приобретать серебра не менее чем на два и не более чем на четыре миллиона долларов, держался ближе к минимальной цифре. Однако за весь этот период, несмотря на создаваемый этими закупками искусственный спрос на серебро, цена серебра, выраженная в золоте, почти непрерывно снижалась. С 1878 по 1889 г. выпуск стандартных серебряных долларов достиг величины в 345 млн долларов. Тем не менее в большинстве частей страны серебряные доллары не пользовались популярностью. Публика, находя эти монеты неудобными и громоздкими, обозвала их «тележными колесами». Они скапливались в банках, а люди в больших количествах возвращали их государству, выплачивая ими налоги и другие государственные сборы.

Хождение серебряных долларов «по доверенности» обеспечивалось использованием серебряных сертификатов, особенно мелких номиналов, которые выпускались по закону 1886 г. К 1 июля 1890 г. в обращении находилось серебряных долларов лишь на 56 млн долларов, а сертификатов – на 298 млн долларов.

В личном письме Джеймсу Гарфилду от 19 июля 1880 г. министр финансов Шерман писал: «Закон о серебре грозит переходом в течение года с небольшим на единый серебряный стандарт… Путем неограниченного выпуска серебряной монеты я могу в любой момент спровоцировать кризис».

Акт Шермана о закупках серебра 1890 г

В конце 1880-х годов закупки серебра в соответствии с законом Блэнда—Эллисона не вызывали у публики особого интереса, поскольку новые серебряные сертификаты, поступившие в обращение, в течение какого-то времени легко растворялись в обращении благодаря экономическому процветанию и сокращению банкнотного обращения. Однако Уильям Уиндом, первый министр финансов при президенте Гаррисоне, неожиданно привлек к этому вопросу широкое внимание, в своем первом ежегодном докладе президенту рекомендовав новый план по выпуску серебряной монеты, дополняющий закон Блэнда—Эллисона, действие которого Уиндому хотелось продлить. Хотя этот план так и не был принят, он стал основой для закона Шермана о закупках серебра 1890 г., заменившего в том же году закон Блэнда—Эллисона.

Новый закон представлял собой компромисс между требованиями крайних биметаллистов и сторонников золотого монометаллизма. Три принципиальных положения этого закона заключались в следующем.

- На министра финансов возлагалась обязанность ежемесячно закупать 4 500 000 унций металлического серебра или столько, сколько можно было приобрести за ту же сумму по цене, не превышающей 1 доллар за количество серебра, содержащегося в серебряном долларе, т.е. около 77% унции; оплачивать же закупки серебра следовало путем выпуска денег нового типа, которые назывались «казначейскими билетами». Следует отметить, что когда цена на серебро снижалась, то объем выпуска казначейских билетов уменьшался, а когда цена росла, то увеличивался и объем билетов, в то время как согласно закону Блэнда—Эллисона, требовавшему ежемесячно закупать серебра не меньше, чем на два, и не больше, чем на четыре миллиона долларов, когда цена на серебро падала, то количество серебра, приобретавшегося для перечеканки на серебряные доллары, возрастало, а когда цена возрастала, объем закупок сокращался.

- Казначейские билеты подлежали «размену на монету по первому требованию», а после погашения, согласно закону, они могли быть снова пущены в оборот. В свете последующих событий следует отметить положение закона, относящееся к погашению билетов. Оно гласило: «настоящим предусматривается, что по требованию держателя казначейского билета министр финансов обязан по своему усмотрению обменивать таковые облигации на золотую или серебряную монету и в соответствии с установленными им правилами, в силу официальной политики Соединенных Штатов по поддержанию паритета между двумя металлами по текущему узаконенному курсу или такому курсу, который может быть законно установлен».

- В отличие от серебряных сертификатов, предусматривавшихся законом Блэнда—Эллисона, казначейские билеты получали статус неограниченного узаконенного средства платежа.

Начиная с принятия закона Шермана в июле 1890 г. и до его отмены в октябре 1894 г. правительство купило 169 млн унций серебра, оплатив их выпуском казначейских билетов на 156 млн долларов.

В течение большей части этого срока США и значительная часть Европы страдали от экономического кризиса – в такой момент страна едва ли справилась бы со значительным увеличением денежной массы. Публика скептически относилась к разумности такой меры, как выпуск новых казначейских билетов (обеспеченных серебром, которое уже в течение долгого времени обесценивалось по отношению к золоту), предпочитая им золото. Иными словами, в соответствии с законом Грэшема, люди придерживали хорошие деньги, а расплачивались плохими деньгами. Более того, из-за относительного изобилия денег вследствие поступления в обращение огромного количества казначейских билетов, вексельные курсы приблизились к экспортной золотой точке, и золото, для которого за границей имелся хороший рынок сбыта, потекло за рубеж, в то время как фидуциарные американские деньги, включая казначейские билеты, оставались внутри страны.

По словам Дьюи, «до принятия закона Шермана более 90% таможенных сборов на нью-йоркской таможне оплачивались золотом и золотыми сертификатами; летом 1891 г. доля золота и золотых сертификатов упала до 12%, а в сентябре 1892 г. составляла менее 4%. Соответственно возросло использование государственных облигаций и казначейских билетов 1890 г.»

Напомним, что закон Шермана о закупках серебра требовал, чтобы секретарь Казначейства «по своему усмотрению» обменивал казначейские облигации «на золотую или серебряную монету». Однако секретарь всегда выплачивал за предъявленные к погашению облигации так же, как по закону был обязан выплачивать за государственные облигации США – в золоте. За первые четыре месяца 1893 г. объем выплат составил более 50 млн долларов, при том что за соответствующие месяцы 1892 г. эта сумма не превышала 21/4 млн долларов. К апрелю 1893 г. золотой запас Казначейства упал ниже традиционного минимального уровня в 100 млн долларов. Число банкротств в стране в 1893 г. повысилось на 50% по сравнению с предыдущим годом, а общая задолженность по сравнению с 1892 г. увеличилась втрое. Ситуация была настолько отчаянная, что бизнесмены страны начали энергичную кампанию за созыв специальной сессии Конгресса с целью отмены Акта Шермана.

Президент Кливленд, в течение своего первого президентского срока решительно выступавший за массовую чеканку серебряной монеты в соответствии с законом Блэнда—Эллисона, с самого начала своего второго срока столь же решительно встал в оппозицию к закону Шермана. 30 июня 1893 г., через четыре дня после прекращения свободной чеканки серебряной монеты в Индии, Кливленд созвал чрезвычайную сессию конгресса, назначив ее на 7 августа. На следующий день после начала сессии он обратился к конгрессу с энергичным призывом отменить закон Шермана и другие законы, которые «заставляют усомниться или ошибочно оценивать намерения и возможности правительства в смысле выполнения им своих денежных обязательств, общепризнанных во всех цивилизованных странах». Объясняя причины утраты доверия, вызванной массированными закупками серебра, он сказал: «Между 1 июля 1890 г. и 15 июля 1893 г. запасы золота и золотой монеты в нашем Казначействе упали ниже отметки в 132 млн долларов, в то время как за тот же самый период запасы серебра и серебряной монеты в казначействе превысили уровень в 147 млн долларов. Если только не прибегать к непрерывной продаже государственных облигаций с целью пополнения истощившихся запасов золота, которые затем снова истощатся, очевидно, что исполнение закона о закупках серебра приведет к полной замене золота серебром в государственном казначействе, вслед за чем неизбежно начнется оплата всех государственных обязательств обесцененным серебром».

А это, по его словам, равнозначно отказу от золотого стандарта.

Борьба за отмену закона Шермана была тяжелой, однако президент одержал верх, и 30 октября 1893 г. был принят закон об отмене этого закона. Однако только два года спустя, после четырех выпусков облигаций, произведенных правительством с целью поддержания золотого стандарта путем непрерывного пополнения золотого запаса, и лишь после второго поражения Уильяма Дженнингса Брайана на президентских выборах, на которые он шел под лозунгом «Национального биметаллизма по курсу 16 к 1», страна вышла из кризиса и вернулась к надежному золотому стандарту.

Закон о золотом стандарте 1900 г

Его прочность была обеспечена Законом о золотом стандарте 1900 г., который представлял собой четкое юридическое признание золотого стандарта, действовавшего с 1 января 1879 г., и был направлен на его дальнейшее исполнение.

В этом законе содержались два важных положения, а именно: «1) Доллар, состоящий из 258/10 грана золота пробы 9/10… должен стать стандартной единицей ценности, а все прочие виды денег и монет, выпущенные Соединенными Штатами, должны поддерживать паритет ценности по отношению к этому стандарту. Задача поддержания паритета возлагается на министра финансов… 2) Банкноты Соединенных Штатов и казначейские билеты… предъявленные для погашения в Казначейство, должны размениваться на золотую монету… С целью обеспечить своевременное и гарантированное погашение этих облигаций, предусмотренное данным законом, на секретаря Казначейства возлагается обязанность содержать в Казначействе отдельный резервный фонд из золотых монет и золотых слитков на сумму в сто пятьдесят миллионов долларов, каковой фонд следует использовать только в целях таких выплат, и всякий раз, как любые из вышеуказанных облигаций будут погашены из средств вышеуказанного фонда, обязанностью секретаря Казначейства будет использование вышеуказанных облигаций для незамедлительного восстановления и содержания данного фонда в прежних объемах…»

Оставляя в стороне историю длительной, но успешной борьбы с серебром, которую американский золотой стандарт вел в первую половину срока своего действия вплоть до 1914 г., а также обходя проблему повышения цены на золото в этот период, прочие существенные факты, связанные с этим периодом золотого стандарта, можно описать вкратце. С 1896 по 1914 г. наблюдалось умеренное снижение цены золота, выразившееся в повышении товарных цен. Это обесценение было обязано, в частности: 1) стремительному распространению депозитных денег и банкнот, которые заменяли золото в повседневном обороте и в качестве механизма по повышению эффективности существующего предложения золота, и 2) резкому увеличению мировых объемов денежного золота, поступавшего главным образом из новооткрытых золотых месторождений в Южной Африке. С 1896 по 1914 г. официальные цифры ежегодного мирового производства золота выросли с 203 до 408 млн долларов, или на 101%. В течение тех же самых 18 лет оптовые товарные цены в США выросли на 46%, а общие цены – на 41%.

В эти годы действия ортодоксального золотого стандарта чеканка золотой монеты на американских монетных дворах производилась неограниченно и бесплатно. Кто угодно мог доставить золото на Монетный двор и взамен получить такое же количество золота в монете, ничего не платя за процесс чеканки: взимались лишь сборы на покрытие расходов, связанных с «очисткой и разделкой» металла.

С 1879 по 1914 г. золотая монета ежегодно чеканилась в значительных количествах. Данные по общему выпуску монеты разного номинала приведены в таблице .

В течение этого периода экспорт и импорт золота не регулировался в США никакими пошлинами и прочими торговыми ограничениями, и ежегодно в обоих направлениях перемещались значительные объемы золота. Золото всегда пользовалось привилегией неограниченного средства платежа и принималось при уплате любых налогов и прочих государственных сборов. На практике все прочие виды легальных денег, как бумажных, так и металлических, обычно легко обменивались на золото по номиналу.

Выпуск золотой монеты на монетных дворах США с 1879 по 1914 гг.

Рассчитано по ежегодным данным, приведенным в «Ежегодном докладе» директора Монетного двора (Annual Report, 1942, p. 69).

Золотые деньги обращались в значительной степени в виде золотых сертификатов («йеллоубеков»), которые появились согласно закону от 1863 г., наделявшему министра финансов правом выпускать их против вкладов золотыми монетами и слитками, причем размещенное в Казначействе золото, которым обеспечивались сертификаты, следовало в полном объеме хранить в Казначействе для выплат по сертификатам, предъявленным к обмену. Хотя эти сертификаты являлись истинными деньгами и обращались свободно, по своей природе они напоминали складские расписки. Золото принадлежало владельцу сертификата и находилось в обращении «по доверенности» в форме сертификата. В этот период сертификаты не были узаконенным средством платежа. Их количество в обращении составляло около 15 млн долларов в 1879 г., 131 млн долларов в 1890 г., 201 млн долларов в 1900 г. и 1026 млн долларов в 1914 г.

Как мы видели, единицей ценности служил золотой доллар, содержавший 23,22 грана чистого золота. Поскольку в унции содержится 480 гран, из унции золота можно было отчеканить американских золотых монет на 20,67 доллара. Чеканка золотых монет производилась свободно, т.е. кто угодно мог доставить любое количество золота на американский Монетный двор, где оно перечеканивалось в золотую монету, по 20,67 доллара из одной унции (за исключением небольших сборов за определение пробы, очистку, разделку золотых слитков и пр.), а любой, кто переплавлял американские полновесные золотые монеты, получал из золотых монет на 20,67 доллара унцию чистого золота. Таким образом, в Соединенных Штатах того времени говорить, что унция золота стоит 20,67 доллара, было все равно что говорить, что в одном футе насчитывается двенадцать дюймов; 20,67 доллара в реальности представляли собой унцию чистого золота, принявшую форму денег.

В 1914 г. в стране находилось в обращении денег примерно на 3,4 млрд долларов, в том числе около 1,6 млрд долларов в золоте и в золотых сертификатах, а остальная часть денежной массы состояла из различных бумажных денег, а также серебряных, никелевых и медных монет, в отношении которых правительство страны обязывалось поддерживать паритет с золотом. Однако около 90% деловых операций в стране, ежегодный объем которых достигал сотен миллиардов долларов, осуществлялось посредством банковских депозитов, обращавшихся в виде банковских чеков, «депозитной валюты». Тем не менее ценность каждого бумажного доллара в стране, ценность каждой монеты и ценность колоссального объема депозитной валюты выражались в золотых долларах, т.е. в пересчете на ценность 23,22 грана золота. Все, что влияло на ценность золота на мировом золотом рынке, влияло и на ценность золотых долларов, в которых осуществлялись эти колоссальные объемы деловых операций и в которых выражались и оплачивались все наши цены, ставки заработной платы и суммы задолженностей.

Золотой стандарт в России

116 лет назад в России были выпущены первые золотые монеты. 15 января 1897 года Российская империя осуществила переход к золотому монометаллизму. Так началось время экономических денежных реформ министра финансов Витте, в результате которых золотой рубль стал самой твердой валютой в мире, привязанной к золотым запасам российского государства.

Денежная реформа в России 1897 года

Денежная реформа 1895-1897 годов осуществлялась в несколько этапов и состояла из целого ряда мероприятий, ставивших целью установление твердого золотого содержания российской валюты, обеспечение свободного размена банкнот на золото по твердому курсу, внедрение в денежное обращение золотых монет.

С середины 90-х годов с целью подготовки населения к обращению бумажных денежных знаков, разменных на золото, были приняты меры по увеличению выпуска депозитных металлических квитанций. Государственный банк выдавал «депозитки» частным лицам в обмен на золото в слитках, иностранные золотые монеты и разменные на золото иностранные банкноты, квитанции золотодобывающих шахт и приисков на золото, тратты на заграницу, оплачиваемые золотом.

Депозитные металлические квитанции выпускались достоинством в 5; 10; 25; 30: 50; 100; 500 и 1000 рублей. В основном они имели такое же оформление, как и аналогичные квитанции, выпущенные в 1886 году. При расчетах между частными лицами эти денежные знаки принимались при взаимном согласии сторон.

В 1887-1895 годах в денежном обращении находились государственные кредитные билеты новых образцов. Были выпущены следующие банкноты -1; 3; 5; 10; 25 рублей.

В 1892, 1894 и 1895 годах были выпущены в обращение государственные кредитные билеты номиналом соответственно 25; 10 и 5 рублей. Все кредитные билеты, выпущенные в 1887-1895 годах, имеют текст, что по предъявлении оного из разменной кассы Госбанка выдается золотая или серебряная монета. Однако на практике никакого обмена бумажных денег на металл не производилось.

Решительным шагом к золотому обращению стал закон, утвержденный Николаем II 8 мая 1895 г. В нем было два основных положения: всякие дозволенные законом письменные сделки могут заключаться на российскую золотую монету; по таким сделкам уплата может производиться либо золотой монетой, либо кредитными билетами по курсу на золото в день платежа. В последующие месяцы правительство разрешило конторам и отделениям Государственного банка покупать золотую монету по определенному курсу, а столичным - продавать и производить платежи по тому же курсу; затем были введены правила приема Государственным банком золотой монеты на текущий счет. Вскоре эта же операция вводится и в частных коммерческих банках, объявивших, что они будут принимать золото по текущим счетам и по всем обязательствам.

Несмотря на указанные меры, золотая монета очень медленно утверждалась в качестве приоритетного платежного средства. Стремясь ускорить этот процесс, Государственный банк 27 сентября 1895 г. объявил, что он будет покупать и принимать золотую монету по цене не ниже 7 руб. 40 коп. за полуимпериал, а на 1896 год покупной курс был определен в 7 руб. 50 коп. Эти решения привели к стабилизации соотношения между рублем золотым и кредитным в пропорции 1:1,5. Для стабилизации рубля Министерство финансов признало необходимым девальвировать кредитную денежную единицу на основе монометаллизма. Паритет между бумажным рублем и кредитным устанавливался исходя не из нарицательного обозначения, а в соответствии с реальным курсом обращения.

2 января 1897 г. на заседании финансового комитета решено было ввести в Российской империи металлическое обращение, основанное на золоте". Первый закон "О чеканке и выпуске в обращение золотых монет" был подписан Николаем II на следующий день после совещания - 3 января 1897 г.

Новая денежная система, построенная на принципе золотого монометаллизма, включала следующие элементы:

- сохраняются в обращении золотые империалы (старый номинал 10 руб.), полуимпериалы (5). На них чеканится новый номинал (соответственно, 15 и 7.50), т.е. произведена девальвация рубля (на треть, если считать к текущему, и на 50%, если считать к базе);

- операции Государственного банка по покупке и продаже золота утратили временный характер;

- в качестве денежной единицы установлен золотой рубль, содержащий 0.774235 г. золота (равно 17.424 долям). Монеты в 10 рублей и 5 рублей - полноценные золотые деньги, т.е. пятирублевая монета содержала 5*17.424=87.12 долей золота, а десятирублевая - 1 золотник 78.24 доли золота (1 золотник = 96 долям);

- золотые монеты - законное платежное средство без ограничения суммы;

- свобода чеканки (любой предъявитель 1 золотника 78.24 долей золота получал от государства 10- рублевую монету, передавая государству золото для перечеканки) - для гарантии того, что 10- рублевая монета не могла стоить больше заключенного в ней металла;

- терпимость в весе (2/1000 части выше или ниже законного веса в 10- рублевой монете) и терпимость в пробе (1/1000 части выше или ниже законной пробы), установление предельного веса, при котором монета признавалась полновесной (для гарантии содержания чистого металла);

- золотой монометаллизм: полноценные золотые деньги и неполноценные серебряные и медные. Это означает, что серебряное и медное содержание в соответствующих монетах, скажем в рублевых, было меньше, чем можно было купить на рынке за один рубль;

- эмитент золотых (полноценных), серебряных и медных монет (разменных, т.е. с ограничениями к приему по суммам и типам касс, так только правительственные кассы обязаны были принимать серебряную монету без ограничения) - казначейство. Монетный доход, который образовывался в силу неполноценности серебряных и медных денег, вносился в роспись доходов госбюджета. При этом действовали жесткие ограничения на выпуск неполноценных монет: количество выпущенной серебряной монеты не должно было превышать установленный норматив (3 руб. на человека), а на выпуск медных монет министр финансов испрашивал разрешения.

Для завершения денежной реформы требовалось создать новый механизм эмиссии кредитных билетов. 29 августа 1897 г. император подписал указ о порядке выпуска кредитных билетов и их обеспечении. Им было определено, что государственные кредитные билеты выпускаются государственным банком в размере, строго ограниченном настоятельными потребностями денежного обращения под обеспечение золотом; сумма золота, обеспечивающего билеты, должна быть не менее половины общей суммы выпущенных в обращение кредитных билетов, когда последняя не превышает 600 млн. руб. Кредитные билеты, находящиеся в обращении свыше 600 млн. руб., должны быть обеспечены золотом по крайней мере рубль за рубль, так, чтобы каждым 15 р. в кредитных билетах соответствовало обеспечение золотом на сумму не менее 1 империала.

Таким образом, указ установил очень жесткие условия обеспечения кредитного рубля, закрепил его девальвацию и демонетизацию серебра, которое перестало рассматриваться как обеспечение бумажных денег.

Золото было переоценено в отношении 1 старый рубль был равен 1 рублю 50 копейкам нового чекана. Прибыль от переоценки золота, принадлежавшего Казначейству, была использована для погашения долга казны Банку за кредитные билеты. В результате этой операции 8 сентября 1897 г. кредитным билетам в обращении на сумму 1069 млн. руб. противостояло 862,5 млн. руб. разменного фонда, то есть существовал почти 100-миллионный резерв эмиссии кредитных билетов. Это придавало денежной системе необходимую прочность.

Формирование нового эмиссионного механизма было завершено императорским указом от 14 ноября 1897 г., декларировавшим неограниченный размен кредитных билетов на золото. В соответствии с этим законом надписи на кредитных билетах новых выпусков гласили: “Государственный банк разменивает кредитные билеты на золотую монету без ограничения суммы (1 рубль=1/15 империала, содержит 17,424 доли чистого золота). Государственные кредитные билеты имеют хождение по всей империи наравне с золотой монетой”.

В июне 1899 году вышел новый Монетный устав Российской империи, который учитывал изменения, внесенные реформой в денежно-валютное устройство страны. В нем прямо указывалось, что российская монетная система основана на золоте.

В связи с введением в России системы золотомонетного стандарта серебряные монеты были превращены во вспомогательное средство платежа, причем расчеты высокопробным серебром между частными лицами ограничивались 25 рублями, а низкопробным - 3 рублями на душу населения.

В результате денежной реформы 1895-1897 годов на всей территории Российской империи в обращении находились следующие денежные знаки:

- золотые монеты с правом свободной чеканки достоинством в 15; 10; 7,5 и 5 рублей (соответственно весом 12,9; 8,6; 6,45; 4,3 грамма) из золота 900-й пробы.

- кредитные билеты, свободно размениваемые на золото и обратно достоинством в 500; 100; 50; 25; 10; 5; 3 и 1 рубль.

- серебряные монеты, изготовленные в условиях закрытой чеканки (т.е. частные лица не могли сдавать серебро для чеканки монет), делившиеся на полноценные - 1 рубль, 50 и 25 копеек (весом 20; 10 и 5 граммов) из серебра 900-й пробы и неполноценные - 20; 15; 10 и 5 копеек (3,6; 2,7; 1,8; 0,9 грамм) из серебра 500-й пробы;

- медные монеты мелких номиналов - 5; 3; 2; 1; 1/2 и 1/4 копейки, чеканившиеся по 50-рублевой монетной стопе, то есть из 16 кг меди изготавливалось монет на сумму 50 рублей.

Очень быстро стали заметны результаты денежной реформы. В конце XIX - начале XX века золотая единица преобладала в составе российского денежного обращения и к 1904 году на нее приходилось почти 2/3 денежной массы. На первое января 1900 года металлическое обеспечение составляло 189% суммы кредитных билетов, а на золотую монету уже приходилось 46,2% всего денежного обращения.

Введение золотой валюты укрепило государственные финансы и стимулировало экономическое развитие. В конце XIX века по темпам роста промышленного производства Россия обгоняла все европейские страны. Этому в большой степени способствовал широкий приток иностранных инвестиций в индустрию страны. Только за время министерства С.Ю. Витте (1893-1903 гг.) их размер достиг колоссального размера - 3 млрд. рублей золотом.

С 90-х годов XIX в. началась эпоха интенсивного прилива иностранного капитала в производственной его форме в угольную, металлургическую, нефтяную промышленность, транспорт и в другие отрасли.

В условиях подъема 1890-х годов система Витте способствовала развитию промышленности и железнодорожного строительства; к 1900 году Россия вышла на 1 место в мире по добыче нефти. Казавшийся стабильным политический режим и развивавшаяся экономика завораживали мелкого европейского держателя, охотно покупавшего высокопроцентные облигации русских государственных займов и железнодорожных обществ. В конце 1890-х годов казалось, что Витте доказал своей политикой невероятное: жизнеспособность феодальной по своей природе власти в условиях индустриализации, возможность успешно развивать экономику, ничего не меняя в системе государственного управления.

«Таким образом, накопленный золотой запас, подкрепленный удачно заключенными внешними займами, положительный внешнеторговый баланс и благоприятная экономическая конъюнктура, давшая новые поступления средств в бюджет, позволили России не только без особых потрясений перейти на новое денежное обращение, но и придать последнему устойчивость и надежность. Золотая валюта способствовала интеграции страны в мировую рыночную систему и резко ускорила ее индустриально – капиталистическую модернизацию».

Довольно быстро реформа Витте укрепила внешний и внутренний курс рубля, в страну стали стекаться капиталы (как российские, так и заграничные) благодаря оздоровленному инвестиционному климату. Плюсом преобразований также стало ослабление негативных последствий промышленного кризиса начала XX века, который сопровождался массовыми банкротствами российских предприятий.

Так, за 1900-1903 годы на территории империи закрылись до 3 тысяч фабрик, что повлекло за собой рост безработицы. Промышленность начала преодолевать кризис лишь в 1903 году, когда Российская империя стояла на пороге русско-японской войны. Впрочем, экономическая мощь и стабильность государства помогла ему пережить и войну. И даже поражение Российской империи в столкновении с Японской не отвратило иностранных банкиров и промышленников от сотрудничества с нашими предками, они по-прежнему были уверены в твердости российского золотого рубля. Свободный размен бумажных денег на золото прекратился в Российской империи с началом Первой мировой войны.

29 июля 1914 года началась мобилизация в пограничные с Австро-Венгрией военные округа и тогда же министр финансов Витте отдал распоряжение № 2096, ознаменовавший прекращение размена билетов на золото. В результате 629 миллионов золотых монет осело в закромах населения Российской империи, которое не пожелало отдавать государству червонцы из благородного металла.

Следствием жадности россиян до золота стал кризис наличности, которому особенно способствовало отсутствие купюр, которые ранее заменяли золотые монеты. Впрочем, сбалансированный бюджет последних лет позволил России накопить к началу Первой мировой войны свыше 5800 миллионов свободной наличности, что помогло стране с достоинством пережить Первую мировую войну прошлого столетия.

Денежная реформа в СССР 1922—1924 гг

Денежная реформа 1922—1924 годов — реформа в РСФСР (затем в СССР) направленная на обмен старых обесцененных рублей («совзнаков») путем деноминации на новые и внедрения твёрдой, обеспеченной золотом валюты — червонца.

Гражданская война и политика «военного коммунизма» привели к сильнейшей гиперинфляции. Эмиссия денег резко возросла, поэтому из года в год рос дефицит бюджета (в 1920 году он составил 1055 млрд рублей), усилилось обесценение денег, которое вызвало у населения стремление превращать деньги в материальные ценности, что увеличило скорость их обращения, но ещё больше — снижение их стоимости. В 1921 году реальная стоимость 100 тыс. совзнаков равнялась стоимости одной дореволюционной копейки. В обращении находились царские кредитные билеты, пятаковки, «керенки», и «совзнаки», многочисленные суррогаты и местные выпуски.

Страну поглощала натурализация хозяйственных отношений, ведущей к окончательному расстройству денежной системы. Была введена карточная система, что свидетельствовало о нарушении принципа эквивалентности обмена, когда деньги уже не могли нормально выполнять главную свою функцию — меру стоимости. На местных рынках появились натуральные эквиваленты (зерно, соль и др.), что подрывало финансовую базу государства. Оздоровление финансов было признано одним из элементов новой экономической политики. 10 октября 1921 года ВЦИК принял декрет «О мерах по упорядочению финансового хозяйства». Основную роль в оздоровлении финансов должен был сыграть Государственный банк, заново основанный 12 октября 1922 года.

Была проведена в 1922—1924 годах под руководством наркома финансов Г. Я. Сокольникова.

Первым шагом реформы было проведение двух деноминаций и унификация денежного обращения.

Первая деноминация была проведена на основании декрета Совнаркома от 3 ноября 1921 года. С 1 января 1922 года были выпущены государственные денежные знаки РСФСР образца 1922 года. Выпуск выпускавшихся ранее расчётных знаков РСФСР образца 1921 года был прекращён. Все находившиеся в обращении денежные знаки, в т.ч расчётные знаки РСФСР образца 1919 и 1921 годов (совзнаки), государственные кредитные билеты образца 1905—1912 годов («романовские»), казначейские знаки образца 1917 года («керенки»), государственные кредитные билеты образца 1918 года («пятаковки»), обращавшиеся в качестве денег различные ценные бумаги и купоны к ним обменивались на новые денежные знаки в соотношении 10 000:1.

Деноминация позволила унифицировать денежное обращение, но не укрепила «совзнак». В марте—апреле 1922 года на IX съезде РКП(б) было принято решение о том, что экономическая и финансовая политика должна ориентироваться на восстановление золотого обеспечения денег. Декретами Совнаркома от 25 июля и 11 октября 1922 года Госбанку было предоставлено право эмиссии банкнот в червонцах. 22 ноября того же года был начат выпуск банковых билетов Государственного банка РСФСР в червонцах. Таким образом в СССР была введена в обращение твёрдая валюта — «червонец», приравненная к 10-ти рублёвой золотой монете царской чеканки и обеспеченная на 25 % своей стоимости золотом, другими драгоценными металлами и иностранной валютой и на 75 % — легко реализуемыми товарами и краткосрочными обязательствами. Однако параллельно с ней продолжал обращаться и совзнак.

24 октября 1922 года был принят декрет Совнаркома о проведении второй деноминации. В соответствии с декретом в обращение выпускались государственные денежные знаки РСФСР образца 1923 года. 1 рубль 1923 года был равен 100 рублям дензнаками 1922 года или 1 млн рублей дензнаками, выпускавшимися до 1922 года. Вторая деноминация также не привела к стабилизации совзнака.

Весной 1924 года в обращение поступили казначейские билеты. Началась чеканка серебряной разменной и медной монеты. В 1925 году советский червонец официально котировался на биржах ряда стран (в том числе Австрии, Турции, Италии, Китая, Эстонии, Латвии, Литвы), а операции с ним проводились в Великобритании, Германии, Голландии, Польше, США и многих других странах.

Металлические червонцы в основном использовались советским правительством для внешнеторговых операций, однако часть монет имела обращение и внутри России. Монеты обычно выпускались в Москве[источник не указан 602 дня] и оттуда распространялись по всей стране. С началом выпуска металлических золотых червонцев для расчётов с зарубежными странами связан такой казус: западные страны решительно отказывались принимать эти монеты, поскольку на них была изображена советская символика. Для решения данной проблемы в 1925—1927 годах на Ленинградском монетном дворе были отчеканены золотые монеты образца Николая II номиналом 5 и 10 рублей (с указанием года на реверсе «1911», и, возможно, «1898»), безоговорочно принимавшиеся за рубежом. Таким образом, советское правительство закупало необходимые ему товары за рубежом за монеты с изображением свергнутого и расстрелян царя.

Отмена золотого стандарта, 1931-1932 гг.

В 1929 и 1930 гг. лишь несколько стран отказались от золотого стандарта, а всеобщий отказ произошел в 1931 г. После напряженного десятилетия после первой мировой войны, когда Великобритания поддерживала довоенный золотой паритет своей валюты, в 1931 г. она положила начало всеобщему отказу от золотого стандарта.

Крах золотого стандарта Великобритании в 1931 г

Мировой экономический кризис 1929—1933 г. ослабил позиции Англии на внешних рынках и вызвал массовый отлив капиталов из страны. 21 сентября 1931 г. размен фунтов стерлингов на золотые слитки был прекращен и была проведена девальвация. Денежная система утратила связь с золотом, а эмиссия бумажных денег стала полностью фидуциарной. Банк Англии перестал поддерживать курс фунта стерлингов, и он был фактически девальвирован. Золотой запас Банка Англии был передан в распоряжение Уравнительного валютного фонда, созданного при казначействе в 1932 г. для регулирования курса фунта стерлингов.

Англия активно включилась в валютную войну с США и Японией, используя в качестве метода борьбы за внешние рынки понижение курса фунта стерлингов.

После отмены Великобританией 2 сентября 1931 г. расчетов золотом, волна отказа от золотого стандарта немедленно охватила весь мир в конце 1931 г. и первой половине 1932 г. Более 40 стран отказались от золотого стандарта официально или путем введения жесткого регулирования или контроля за экспортом золота и операциями с инвалютой в этот период. Страны Золотого блока остались единственными странами, занимавшими значительные позиции в международных финансах, которые продолжали использовать золотой стандарт; в США отмена в 1933 г. расчетов золотом явилась составной частью политики, направленной на восстановление экономики, а не мерой, вызванной крайней необходимостью.

Отказ Рузвельта от золотого стандарта