Фьючерс (Futures) - это

Фьючерс - это срочный биржевой контракт на покупку рыночного актива

Что такое фьючерс, фьючерсный контракт, рынок фьючерсов, торговля фьючерсами, стратегия фьючерс, виды ценных бумаг на фьючерсном рынке, хеджирование рисков с помощью фьючерсов

Структура публикации

- Фьючерс - это, определение

- Предпосылки образования рынка фьючерсов

- Общие сведения о фьючерсной торговле

- Фьючерс, как разновидность срочного финансового инструмента

- Спецификация фьючерсного контракта

- Фьючерсные биржи

- Крупнейшие мировые фьючерсные биржи

- NYSE, Нью-Йоркская Фондовая Биржа

- NASDAQ, автоматизированная американская биржа

- AMEX, Американская Фондовая Биржа

- CME, Чикагская товарная биржа

- NYMEX, Нью-Йоркская товарная биржа

- NYBOT, Нью-Йоркская торговая палата

- BSE, Бостонская фондовая биржа

- CHX, Чикагская Фондовая Биржа

- PHLX, Филадельфийская фондовая биржа

- EURONEXT, европейская фьючерсная биржа

- EUREX, европейская фьючерсная биржа

- ММВБ, Московская межбанковская валютная биржа

- РТС, Российская Торговая Система

- Организационная структура и управление биржей

- Функции фьючерсных бирж

- Преимущества и особенности фьючерсных бирж

- Электронные фьючерсные биржи

- Трейдинг на рынке фьючерсов

- Исполнение фьючерсного контракта

- Фьючерсная цена

- Маржа на фьючерсных сделках

- Депозитная маржа при торговле фьючерсами

- Вариационная маржа при торговле фьючерсами

- Виды вариационной маржи на фьючерсных сделках и порядок ее расчета

- Особенности и последствия расчета вариационной маржи на фьючерсных сделках

- Хеджирование на фьючерсном рынке

- Хедж-фонды и фьючерсный рынок

- Спекуляция на фьючерсном рынке

- Фьючерсный спрэд

- Налогообложение фьючерсных сделок

- Товарные фьючерсы

- Фьючерсы на энергоносители

- Фьючерсы на цветные и драгоценные металлы

- Фьючерсы на сельскохозяйственную продукцию и продовольствие

- Валютные фьючерсы

- Фьючерсные контракты на ценные бумаги

- Фьючерсные контракты на процентные ставки

- Фьючерсные контракты на фондовые индексы

- Из истории фьючерсного рынка

- Фьючерсы в России

- Первые сделки на Российских фьючерсных рынках

- Становление фьючерсных рынков в России

- Товарные фьючерсы в России

- Падение рынка фьючерсов в России

- Участники рынка фьючерсов

- Фьючерс - скальпель для трейдера

- Погодные фьючерсы

- Метеорология и ее влияние на фьючерсный рынок

- Зависимость прибыли на фьючерсах от метеорологии

- Мнение спекулянта на погодных фьючерсах

- Погодные фьючерсы ищут потребителя

- Фьючерс на погоду в России не приживается

- Гидрометцентр с иронией относится к фьючерсам на погоду

Фьючерс - это, определение

Фьючерсный контракт - это производный финансовый инструмент, биржевой контракт на совершение торговой сделки купли-продажи биржевого товара по заранее обусловленной цене с отсрочкой поставки до заранее оговоренного срока. При заключении фьючерсного контракта участники сделки (покупатель и продавец) договариваются о фиксированной цене и сроках совершения сделки в будущем.

Фьючерс - это обязательство покупателя приобрести, а продавца продать какой-либо биржевой товар в определённый срок в будущем по фиксированной цене, оговорённой в день заключения договора. Согласно фьючерсному договору продавец принимает обязательства осуществить поставку биржевого товара в установленный срок, а покупатель обязуется оплатить этот товар по заранее оговоренной цене и принять его.

Фьючерс – это разновидность форвардного контракта, при котором реальная поставка биржевого товара (ценных бумаг, валютных средств) может не производиться

Фьючерс (фьючерсный контракт) – это стандартный срочный биржевой контракт купли-продажи базового актива, при заключении которого стороны (продавец и покупатель) договариваются только об уровне цены и сроке поставки. Остальные параметры актива (количество, качество, упаковка, маркировка и т.п.) оговорены заранее в спецификации биржевого контракта. Стороны несут обязательства перед биржей вплоть до исполнения фьючерса.

Фьючерс – это обязательство покупателя приобрести, а продавца продать какой-либо товар (акцию) в определённый срок в будущем по фиксированной цене, оговорённой сегодня. То есть продавец обязан осуществить поставку, а покупатель - оплатить и принять поставленный актив. Здесь обязательство лежит и на продавце и на покупателе.

Фьючерс – это соглашение о купле или продаже некоторого актива в определенном количестве в зафиксированный срок в будущем по цене оговоренной сегодня.

Фьючерс – это сделки в биржевой торговле с поставкой товара в будущем (через несколько месяцев, даже свыше 1-2 лет). Заключаются обычно не с целью поставки товара, а в расчете на перепродажу (ликвидацию) биржевых контрактов до на¬ступления срока поставки и извлечения прибыли за счет постоянного колебания цен на бирже. Владельцы контрактов на срок не связаны обязательствами перед продавцами и покупателями, а имеют отношения только с расчетной палатой биржи. Разница между ценами при заключении контракта и его ликвидации составляет премию в биржевых сделках.

Фьючерсный контракт – это торговая биржевая сделка по образцам еще не произведенного товара.

Предпосылки образования рынка фьючерсов

С развитием международной торговли и импортно-экспортных операций большинство участников рынка стали в большей или меньшей степени подвержены рискам, связанным с изменениями обменных курсов валют, изменениями процентных ставок по кредитам, колебаниями ставок по облигациям и курсов акций.

Для того, чтобы избежать этих рисков, пришлось бы перейти практически к натуральному хозяйству - фирма должна пользоваться финансами исключительно в пределах своего капитала, без кредитов, не использовать банки для хранения финансов, для производства пользоваться местным сырьем, и здесь же, по месту, сбывать произведенную продукцию. Естественно, что в реальной жизни это практически невозможно.

Поскольку участники бизнеса оказались уязвимыми перед различными финансовыми рисками, это повлекло за собой разработки стратегий управления рисками, которые, в свою очередь, вызвали стремительное развитие сегментов финансового рынка, которые обеспечивали защиту от рисков. Одним из наиболее ярких представителей этого сегмента является фьючерсная торговля финансовыми активами.

Общие сведения о фьючерсной торговле

Фьючерс представляют две стороны покупатель и продавец. Покупатель берет на себя обязательство произвести покупку в оговоренный заранее срок. Продавец берет на себя обязательство произвести продажу в оговоренный заранее срок. Эти обязательства определяются наименованием актива, размером актива, сроком фьючерса и ценой, оговоренной сегодня.

Фьючерсная торговля основана на том факте, что огромное количество товаров постоянно продают и покупают миллионы трейдеров во всем мире, и все они пытаются провести сделки выгоднее, купив товар дешевле и продав его дороже. Это, в свою очередь, ведет к колебаниям цен на товары, и, в свою очередь, к возможности спекуляции на этих изменениях. Торговля фьючерсами осуществляется, в основном, со спекулятивной целью, и очень редко трейдеры покупают фьючерсы, собираясь реально получить или отдать указанный во фьючерсе товар.

Фьючерсная торговля по сравнению с торговлей реальным товаром на товарной бирже отличается преимущественно спекулятивным характером сделок, косвенной связью с рынком реального товара через хеджирование, полной унификацией всех условий контракта, кроме цены, участием клиринговой палаты в расчётах между покупателем и продавцом, широким распространением торговли с использованием кредита, предоставляемого под залог торгуемого товара (маржинальной торговли).

Несмотря на трансформации, которые продолжают происходить на финансовых рынках, первичная цель срочных рынков остается неизменной: обеспечить эффективный механизм для управления ценовыми рисками. Покупая или продавая фьючерсные контракты, устанавливающие цену покупки или продажи базового актива на определенный момент в будущем, участники рынка способны застраховаться от неблагоприятных ценовых изменений. Это называется хеджированием, а игроки, действующие таким образом - хеджерами. Одновременно, на срочном рынке действуют другие участники - спекулянты. Покупая или продавая фьючерсный контракт в зависимости от того, какого направления ценового движения они ожидают. Спекулянты надеются получить прибыль от скачков цен, которых хеджеры стремятся избегать. Везде, где имеются хеджеры, которые нуждаются в снижении ценовых рисков, имеются спекулянты, желающие выборочно принять риски ради прибыли. Взаимодействие хеджеров и спекулянтов, каждый из которых преследует свои собственные цели, помогает обеспечивать активность, ликвидность и конкурентность рынка.

Цены фьючерсных контрактов увеличиваются или уменьшаются в значительной степени из-за бесчисленных факторов, которые влияют на ожидания покупателей и продавцов относительно того, сколько определенный товар будет стоить в определенное время в будущем. По мере того, как рынку становится доступной новая информация, могущая повлиять на цену базового актива, цена фьючерсного контракта может двигаться вверх или вниз, и этот процесс переоценки контракта непрерывен. Конкурентоспособное ценовое движение - главная экономическая функция и главная экономическая выгода биржевой торговли по срочным сделкам. Вся доступная информация относительно будущей стоимости товара непрерывно переводится на язык цен, обеспечивая динамический барометр спроса и предложения. Прежде чем решить, участвовать ли в торгах срочными инструментами, вы должны прояснить для себя ряд вопросов, а именно: получить информацию относительно инвестиций и внутренних рисков, выяснить, насколько легко и быстро ваша позиция может быть ликвидирована, если такое действие необходимо или желательно, кем являются другие рыночные участники, какие существуют альтернативные методы вложения капитала, каковы затраты торговли, включая комиссионные, каковы формы регулирования и защиты инвестора существуют, опыт и честность вашего брокера или советника, финансовое положение фирмы, через которую вы торгуете.

Фьючерс, как разновидность срочного финансового инструмента

Срочный рынок (рынок производных финансовых инструментов) — это рынок, на котором происходит заключение срочных контрактов (форварды, фьючерсы, опционы, свопы).

Срочный рынок может быть как биржевым (например — рынок фьючерсов), так и внебиржевым (рынок, на котором заключаются форвардные контракты).

Фьючерс можно рассматривать как стандартизированную разновидность форварда, который обращается на организованном рынке и взаимными расчётами, централизованными внутри биржи.

Форвард (форвардный контракт) – представляет собой биржевой договор производный финансовый инструмент, по которому одна сторона (продавец) обязуется в определенный договором срок передать товар (базовый актив) другой стороне (покупателю) или исполнить альтернативное денежное обязательство, а покупатель обязуется принять и оплатить этот базовый актив, и (или) по условиям которого у сторон возникают встречные денежные обязательства в размере, зависящем от значения показателя базового актива на момент исполнения обязательств, в порядке и в течение срока или в срок, установленный договором.

Форвард может быть расчетным или поставочным. Расчетный (беспоставочный) форвард (NDF) не заканчивается поставкой базового актива. Поставочный форвард (DF) заканчивается поставкой базового актива и полной оплатой на условиях сделки (договора). Срочная внебиржевая сделка (сделка с отсроченными обязательствами) является поставочным форвардом. Форвардом с открытой датой называется форвардный контракт, по которому не определена дата расчетов (дата исполнения). Форвардная цена актива – текущая цена форвардных контрактов на соответствующий актив.

Поставочный фьючерс предполагает, что на дату исполнения контракта покупатель должен приобрести, а продавец продать установленное в спецификации количество базового актива. Поставка осуществляется по расчётной цене, зафиксированной на последнюю дату торгов. В случае истечение данного контракта, но отсутствия товара у продавца биржа накладывает штраф.

Расчётный (беспоставочный) фьючерс предполагает, что между участниками производятся только денежные расчёты в сумме разницы между ценой контракта и фактической ценой актива на дату исполнения контракта без физической поставки базового актива. Обычно применяется для целей хеджирования рисков изменения цены базового актива или в спекулятивных целях.

Хеджирование (от англ. hedge – страховка, гарантия) – позиция по срочным сделкам, устанавливаемая на одном рынке, для компенсации воздействия ценовых рисков равной, но противоположной срочной позицией (позицией по срочным сделкам), на другом рынке. Хеджирование осуществляется с целью страхования рисков изменения цен путем заключения сделок на срочных спотовых рынках.

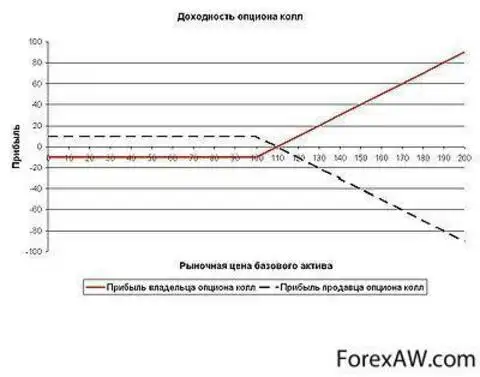

Опцион (англ. option ) — договор, по которому покупатель получает право (но не обязанность) совершить покупку или продажу актива по заранее оговорённой цене.

Своп (англ. swap) — производный финансовый инструмент, соглашение, позволяющее временно обменять одни активы или обязательства на другие активы или обязательства. Используется для улучшения структуры активов и обязательств, снижения рисков, получения прибыли.

Своп состоит из двух частей — первая часть — когда происходит первичный обмен, вторая часть — когда происходит обратный обмен (закрытие свопа).

Форвард-форвардным свопом называется своп, у которого расчёты по первой и второй части удалены во времени от даты заключения.

Спецификация фьючерсного контракта

Спецификацией фьючерса называется документ, утвержденный биржей, в котором закреплены основные условия фьючерсного контракта.

Спецификация фьючерса - обязательный компонент фьючерсного контракта. Обычно в спецификациях фьючерсных контрактов указываются следующие параметры: размер контракта или единица торговли; месяцы поставки; день поставки; первый и последний день уведомления при физической поставке; последний день торговли; пособ котировки цены; минимальная флуктуация цены; размер шага цены; множитель; часы торговли; способ поставки; расчетная цена поставки; ограничения. Спецификация фьючерсного контракта устанавливается биржей, на которой этот фьючерс обращается и является единой для всех участников торгов.

Фьючерсы являются достаточно ликвидным финансовым инструментом благодаря тому, что все параметры и характеристики базового актива, лежащего в основе фьючерса, жестко зарегулированы биржей. Контракты на любой актив являются стандартизованными, благодаря чему они взаимозаменяемы и легко переходят из рук в руки.

Свод характеристик, строго определяемых биржей, как для базового актива, так и для самого контракта, обычно доступен инвесторам в виде таблицы, называемой спецификацией фьючерса. Понимание спецификации крайне важно для грамотного и безопасного процесса трейдинга. Подробный разбор данных, входящих в биржевую спецификацию фьючерсов, приведен ниже.

Базовый актив. Товар или финансовый инструмент, составляющий основу фьючерса. Например, нефть, золото, британские фунты, индекс S&P500, кукуруза, государственные облигации и так далее.

Качество актива. Учитываются все возможные характеристики. Если это нефть, оговариваются ее марки, допустимые уровни примесей, места физической отгрузки. У золота оговаривается проба и вес слитков, наличие серийных номеров и штампов хранилищ.

Объем контракта. Оговаривается количество базового актива в одном фьючерсном контракте – 500 баррелей нефти, 100 унций золота, 62.500 британских фунтов.

Месяцы поставки. Параллельно торгуются несколько фьючерсов на один базовый актив, все они отличаются только сроком поставки. Например, кукуруза имеет следующие месяцы поставки – март, май, июль, сентябрь и декабрь.

Тип поставки. Что происходит при истечении срока фьючерсного контракта – исключительно финансовые расчеты (расчетный фьючерс) или физическая поставка базового актива (поставочный фьючерс).

Период поставки. Оговаривается временной интервал возможной поставки. Например, с первого по последний рабочий день поставочного месяца.

Часы проведения торгов. Например, британский фунт: торги в форме открытого аукциона – с 7:20 до 14:00 по чикагскому времени, электронные торги – с 17:00 до 16:00 следующего дня (круглосуточно с часовым перерывом).

Валюта контракта. Как правило, американские фьючерсы котируются в долларах, но бывают редкие исключения – евро, иена.

Котировка контракта. Что именно показывает текущая цена фьючерса – количество центов за бушель пшеницы, количество долларов за унцию палладия и так далее.

Минимальное изменение цены. С каким шагом будет меняться цена на актив. Например, 0.01 цента (за швейцарский франк) или 10 центов (за унцию платины).

Максимальное изменение цены. В качестве примера – при изменении цены нефти на 10 долларов в течение дневной сессии, торги приостанавливаются на пять минут. При изменении цены на значительную величину торги по некоторым контрактам могут быть закрыты до следующей торговой сессии.

Лимиты по открытым позициям. В целях защиты рынка от влияния крупных игроков биржа ограничивает количество контрактов, которые могут быть на руках у одного игрока. Например, не более 1.500 контрактов платины на любой из месяцев поставки и не более 150 контрактов при подходе к первому дню принятия поставки.

Последний торговый день. Биржей фиксируется конкретный день поставочного месяца, после которого торги по контракту прекращаются. Обычно это записано в таком виде: фьючерс на медь – торги заканчиваются в конце третьего рабочего дня с конца месяца, предшествующего поставке.

Фьючерсные биржи

Фьючерсная биржа – это биржа, торговля на которой ведётся фьючерсными контрактами, то есть контрактами на поставку биржевых товаров или ценных бумаг в будущем.

Фьючерсной биржей (иногда биржей деривативов) называется место, где покупатели и продавцы собираются и торгуют фьючерсами. Если бы биржи не существовало, то торговцы физическим товаром были бы вынуждены самостоятельно контактировать друг с другом в поисках лучших цен и условий сделки.

Конечно, фьючерсные биржи, это более чем просто здание, где торговцы собираются для совершения сделок. Это огромное количество персонала, обслуживающего процесс торговли, это брокерские фирмы, которые обслуживают клиентов – посредников, спекулянтов, хеджеров, это компании, поставляющие рыночную информацию и новости по всему свету.

Кроме всего, биржа – это корпорация, имеющая свой устав, владельцев (членов биржи), многостраничные и детальные правила, законы, она регулируется правительственными и общественными организациями (CFTC – Commodities Futures Trading Commission, NFA – National Futures Association). Внутренние правила биржи устанавливаются биржей и все члены и клиенты, совершающие сделки на бирже, обязаны следовать этим правилам.

Крупнейшие мировые фьючерсные биржи

Фондовые и товарные биржи, основным предметом деятельности которых является обеспечение нормальных условий для оборота ценных бумаг и различных товаров, а также установка цен на рынках и распространение информации о них, наибольшее распространение получили в Соединенных Штатах Америки. На биржах США торгуются не только американские ценные бумаги и товары. Сюда стараются попасть компании со всего мира, так как именно американские биржи пользуются наибольшим доверием у инвесторов.

За день на крупнейших фондовых биржах мира осуществляются операции с десятками миллионов акций. Основными видами биржевых операций являются непосредственная купля и продажа акций, а также заключение срочных сделок. Как и любой другой рынок, биржа не только опосредует обращение капиталов, инвестированных в ценные бумаги, но является одновременно и ареной спекулятивных махинаций. Значительная часть биржевых операций ориентирована на получение спекулятивной прибыли в связи с использованием постоянных колебаний рыночных цен (курсов) ценных бумаг.

Фондовая биржа представляет собой наиболее организованную часть рынка ценных бумаг. Для нее характерны унифицированные правила проведения операций с ценными бумагами. По своему правовому статусу фондовые биржи могут являться ассоциациями (США), акционерными обществами (Великобритания, Япония) или правительственными органами, подчиненными министерству финансов (Франция). Членами биржи могут быть только специализированные на операциях с ценными бумагами биржевые (брокерские) фирмы. Ключевые позиции на крупнейших фондовых биржах обычно занимает 10-15 ведущих брокеров, каждый из которых обладает огромным собственным капиталом.

Ниже приводится краткое описание крупных фьючерсных фондовых и товарных бирж, работающих в США и на Европейском континенте.

NYSE, Нью-Йоркская Фондовая Биржа

Фондовая площадка NYCE – самая крупная биржа в мире, олицетворение мощи финансовой индустрии Соединенных Штатов. NYCE создана в 1792 году, на сегодняшний день на ней обращаются ценные бумаги более 3500 компаний из различных стран мира. На фондовой бирже NYSE обращаются акции крупнейших компаний и корпораций, имеющих международное влияние.

NYSE – это крупнейшая торговая площадка в мире по биржевому обороту (около $60 млрд. в день) и старейшая в США, на ней обращается около 2700 акций с суммарной капитализацией компании $21 трлн.

Торги на NYSE в отличие от NASDAQ ведутся по принципу аукциона. Ключевое лицо в процессе торгов - специалист, который ведет торги по одной или нескольким акциям (обычно до четырех). Специалист работает в одной из семи фирм с крупным капиталом. Задача специалиста - вести торги, определять цену, по которой открывается рынок акции с утра, обеспечивать ликвидный и стабильный рынок. Если временно возникает дисбаланс спроса и предложения, то специалист обязан использовать капитал фирмы и занять противоположную сторону, чтобы сгладить возможные резкие колебания цен.

Доля оборота с участием капитала специалистов составляет около 10%. В настоящее время активно внедряется технология NYSE Hybrid Market, которая еще больше увеличивает возможности интернет-трейдеров, увеличивает быстроту и объемы электронной торговли, ограничивает власть специалистов.

NASDAQ, автоматизированная американская биржа

NASDAQ (National Association of Securities Dealers Automated Quotations) – это крупнейшая биржа не только в США, но и во всем мире. По биржевым меркам она имеет совсем небольшой возраст, так как создана в 1971 году. Однако развитие современных технологий позволило Nasdaq Composite за столь короткий срок войти в тройку крупнейших рынков акций США вместе с NYCE и AMEX.

NASDAQ – крупнейшая электронная биржа, специализирующаяся на акциях высокотехнологичных компаний (производство электроники, программного обеспечения, связь, биотехнологии и т. п.), также там торгуются другие отрасли.

NASDAQ – Одна из трёх основных фондовых бирж США, наряду с NYSE и AMEX, является подразделением NASD, контролируется SEC. На NASDAQ торгуется около 3200 компаний (в том числе есть несколько российских) с суммарной капитализацией $4 трлн. В средний день оборот рынка составляет 1,8 млрд. акций.

NASDAQ, в отличие от NYSE, является нецентрализованной биржей и по своей структуре представляет собой электронную сеть, соединяющую участников торгов. Вместо одного специалиста котировки поддерживают множество крупных фирм маркет-мейкеров. Маркет-мэйкеры обязаны выставлять двухсторонние котировки, они зарабатывают на спрэде и конкурируют между собой, способствуя сужению спрэда. В среднем с каждой акцией работает 14 маркет-мэйкеров.

AMEX, Американская Фондовая Биржа

Американская фондовая биржа AMEX (American Stock Exchange) является одной из наиболее крупных региональных фондовых бирж, работающих в США. Начала свою работу в 1911 году. По объемам оборота ценных бумаг с учетом их стоимости в долларовом эквиваленте считается второй по размеру фондовой биржей Соединенных Штатов. На сегодняшний день на AMEX оборачивается около 10 процентов всех акций в мире. В отличие от Нью-Йоркской фондовой биржи, на Американской фондовой бирже осуществляется торговля ценными бумагами небольших и средних компаний.

AMEX специализируется на торговле ETF и HOLDRS, также благодаря более либеральным требованиям по сравнению с NYSE и NASDAQ , на ней обращаются акции мелких и средних компаний.

HOLDRS - депозитарные расписки, покупка которых равносильно покупке нескольких акций определенной индустрии (Oil Service HOLDRS, Semiconductor HOLDRS, Retail HOLDRS, Biotech HOLDRS и др.)

CME, Чикагская товарная биржа

Товарная биржа в Чикаго CME (Chicago Mercantile Exchange) считается одной из крупнейших в мире бирж, и одновременно является наиболее диверсифицированной (предлагающей самый большой ассортимент товаров) площадкой. Товарная биржа в Чикаго основана в 1874 году брокерами, обслуживающими интересы производителей сельскохозяйственной продукции. В настоящее время биржа во многом сохранила свою специфику, но к ассортименту предлагаемых на ней контрактов также добавились фьючерсные контракты на Драгоценные металлы и различные ценные бумаги, обращающиеся в США.

В 1982 году на CME успешно была введена торговля фьючерсом на наиболее известный американский индекс S&P 500. В 1992 году на CME создали первую глобальную электронную торговую платформу - Globex, торги на которой проходят круглосуточно с часовым перерывом, 5 дней в неделю. На Globex представлены наиболее популярные контракты, торгуемые на CME. По многим товарам введены электронные мини контракты (e-mini) - по сути то же самое, что и обычные но с меньшим номиналом. Это дало возможность торговать на бирже с гораздо меньшими первоначальными инвестициями.

Сегодня объем торгов на CME составляет 524,2 млн. контрактов и 326,7 млн. на Globex. К наиболее известным инструментам, торгуемым на CME, относятся: Фьючерсы на валюты - евро, мини-евро, британский фунт, японскую Йену; индексы - S&P 500, NASDAQ 100 и мини контракты на них; процентные ставки; товарные фьючерсы на свинину, крупный рогатый скот, древесину.

NYMEX, Нью-Йоркская товарная биржа

Товарная биржа в Нью-Йорке NYMEX (New York Mercantile Exchange) основана в 1872 году с целью организации цивилизованного товарного рынка Нью-Йорка и стандартизации условий контрактов. До 1882 г. она называлась Butter, Cheese and Egg Exchange. Спустя годы специализация биржи поменялась и сейчас это крупнейший мировой центр торговли энергоресурсами и металлами. NYMEX занимает лидерскую позицию во всем мире по объемам продаж нефтяных фьючерсных контрактов.

На бирже действует два подразделения - NYMEX, на котором торгуются все энергоресурсы (нефть, бензин, мазут, природный газ, электричество и др.), а так же платина и палладий, и COMEX (commodity exchange) где ведется торговля остальными металлами (золото, серебро, медь, алюминий) На NYMEX так же организована торговля мини контрактами - NYMEX miNY. В электронной версии представлено большинство инструментов биржи, что дает небольшим инвесторам и трейдерам возможность присутствовать на рынке энергоресурсов.

NYBOT, Нью-Йоркская торговая палата

NYBOT (New York Board of Trade) – это крупнейший мировой рынок фьючерсов и опционов на несколько популярных сельскохозяйственных товаров: какао, кофе, хлопок, замороженный апельсиновый сок, сахар. Больше века товарная индустрия объединяет трейдеров и инвесторов на NYBOT в поисках лучшей цены, большей ликвидности и наименьших рисков при торговле этими товарам.

История биржи начинается с момента основания в 1870 году New York Cotton Exchange (NYCE), на которой первоначально торговали хлопком. В 1882 году была создана кофейная биржа - Coffee Exchange of the City of New York, к которой в 1916 добавили сахар - Coffee and Sugar Exchange. В 1925 году начала работать биржа какао - The New York Cocoa Exchange, которая объединилась с Coffee and Sugar Exchange в 1979 году и стала называться Coffee, Sugar & Cocoa Exchange, Inc. (CSCE)

Только в 1998 году начался процесс слияния CSCE с NYCE, закончившийся в 2004 году, когда и была сформирована New York Board of Trade или NYBOT. Сегодня на объединенной бирже помимо перечисленных классических для нее инструментов, торгуется и ряд других, не товарных - фьючерсы и опционы на индексы (Russell, Continuous commodity index), мировые валюты, этанол.

BSE, Бостонская фондовая биржа

Бостонская фондовая биржа (Boston Stock Exchange), основана в 1834 году и считается третьей по возрасту фондовым рынком, осуществляющей свою деятельность в Соединенных Штатах Америки. В 2003 году Бостонская фондовая биржа стала приносить убытки, поэтому ее в 2007 году за 61 миллион долларов приобрел Nasdaq Composite. За счет данной покупки Nasdaq Composite получил собственную площадку для клиринга, на проведение которого у BSE имелась соответствующая лицензия.

Бостонская фондовая биржа является первой американской биржей, разрешившей зарубежным брокерам становиться ее членами. Единственная биржа США, имеющая связи с зарубежной биржей - с Фондовой биржей Монреаля, которые были установлены в 1984 г. В 1994 г. введена система конкурентных торгов "специалистов" на аукционах. Сделки урегулируются на третий рабочий день. Биржа работаете понедельника по пятницу с 9:30 до 16:00 и до 17:00 - для связи с другими биржами, в том числе часть времени совпадает со временем первой сессии Нью-Йоркской фондовой биржи.

BSE Открыта 13 октября 1834 г.; эта биржа почти бесперебойно функционирует до наших дней. Единственное исключение составил период с 30 июля 1913 г. по 10 декабря 1914 г., когда Б.ф.б., как и Нью-Йоркская фондовая биржа и др., временно приостановила свою деятельность в связи с хаосом, вызванным началом первой мировой войны. Первоначально она называлась Бостон Сток энд Иксчейндж Борд (Boston Stock and Exchange Board).

CHX, Чикагская Фондовая Биржа

Чикагская фондовая биржа (Chicago Stock Exchange), основана в 1882 году и на сегодня находится на третьем месте по активности в рейтинге торгов на биржах Соединенных Штатов Америки. Кроме того, Чикагская фондовая биржа является крупнейшей биржей США, расположенной за пределами Нью-Йорка, а также самой крупной биржей по торговле опционами в стране.

Биржа не имеет собственного индекса, так как она не проводит собственный листинг компаний, а предоставляет доступ к эмитентам, разместившим свои акции на NYSE, NASDAQ и AMEX. Зато среди рассчитываемых в Чикаго второстепенных 22 индексов имеется VIX – индекс биржевой волатильности, помогающий оценить степень неопределенности среди инвесторов на фондовом рынке.

Чикагская фондовая биржа является передовой компанией в сфере автоматизированной торговли. CHX является акционерным обществом. Соответствующее решение было принято в 2005 году, когда около 200 брокерских компаний, являющихся членами биржи, создали холдинг CHX Holding, Inc. Торговля на чикагской площадке осуществляется посредством торговой системы CHX Matching System. На автоматизированную систему торговли биржа перешла одна из первых в мире в 1982 году.

PHLX, Филадельфийская фондовая биржа

Филадельфийская фондовая биржа (Philadelphia Stock Exchange) считается наиболее старым рынком акций Соединенных Штатов, так как создана в 1790 году. PHLX вместе с Чикагской фондовым рынком и Американской рынком акций входит в тройку крупнейших опционных бирж США. С 2007 года принадлежит Nasdaq Composite.

Филадельфийская фондовая биржа – одна из трех основных опционных бирж – Чикагской опционной биржи (Chicago Board Options Exchange, СВОЕ), Американской фондовой биржи (АМЕХ) и Филадельфийской фондовой биржи (PHLX). Хотя на Филадельфийской бирже котируется небольшое количество ценных бумаг, здесь заключаются опционные сделки на популярные индексы, в том числе на индекс полупроводников (SOX), индекс золото/серебро (XAU), банковский индекс Кифи, Бруетт и Вудс (ВКХ) и коммунальный индекс (UTY). Индекс полупроводников, в частности, включает 16 ведущих компаний-дизайнеров, разработчиков, производителей и дистрибьюторов микропроцессорной техники. Этот инструмент торговли и анализа особенно полезен для инвесторов, чей портфель целиком составлен из акций высокотехнологичных компаний.

Индекс Филадельфийской фондовой биржи золото/серебро (XAU) включает акции девяти золотодобывающих компаний. Он очень популярен среди инвесторов как индикатор направления курсов акций в данной отрасли. Банковский индекс (ВКХ) составлен из акций 24 крупнейших банков, географически удаленных друг от друга.

На европейском пространстве крупными биржевыми площадками являются:

EURONEXT, европейская фьючерсная биржа

Euronext объединяет в себе рынок производных финансовых инструментов, акций и фьючерсные биржи таких стран как Великобритания, Португалия, Франция, Бельгия и Нидерланды.

Euronext была создана в 2000 году и на то время являлась единственной платформой для спотового рынка. После того, как фьючерсные биржи - Лондонская международная биржа финансовых инструментов и опционов (LIFFE) и Euronext были объединены (в 2004 году), последняя стала новой платформой для LIFFE CONNECT (срочного рынка).

Сегодня Euronext представляет следующие продукты - акции, опционы и фьючерсы на акции, варранты и сертификаты, всевозможные индексы и фьючерсы на них (CAC 40, FTSE 100), облигации (государственные и корпоративные), свопы, фьючерсы на облигации, иностранную валюту, товарные фьючерсы и опционы на какао, кукурузу, картофель, сахар и другие.

EUREX, европейская фьючерсная биржа

EUREX – это крупнейшая мировая биржа для номинированных в евро фьючерсных и опционных контрактов.

EUREX не совсем правильно относится в разряд фьючерсных бирж, так как она по большому является электронной торговой системой, обеспечивающей 24-х часовой доступ к большому количеству международных финансовых программ: фьючерсные сделки, акции, опционы. Более 700 местных подключений к торговой системе биржи обеспечили в 2004 году объем торгов около 1,07 млрд. контрактов.

Eurex - сравнительно новая биржа. Создана Eurex была в 1998 году, когда слились фьючерсные биржи – швейцарская биржа опционов и финансовых фьючерсных сделок Swiss Options and Financial terminal transactions Exchange (SOFFEX) и немецкая биржа Deutsche Terminborse (DTB). Спустя всего один год, Eurex стала одной из крупнейших бирж на рынке деривативов и продолжает расти по сегодняшний день.

Eurex объединяет единой электронной системой биржи, находящиеся в Цюрихе, Франкфурте (Eurex Bonds), Чикаго (Eurex US). На бирже торгуются всевозможные индексы (DAX, Dow Jones EURO STOXX 50), опционы на акции ведущих компаний Европы, международные долговые инструменты (Euro-bond), а так же ETFs. В Чикаго на Eurex US идет торговля фьючерсами на мировые валюты и на популярные валютные пары (EUR/USD, GBP/USD и другие).

ММВБ, Московская межбанковская валютная биржа

Московская межбанковская валютная биржа (ММВБ) стала первой российской торговой площадкой. На сегодняшний день – это крупнейшая российская биржа, посредством которой можно торговать на всех основных сегментах финансового рынка: валютный, фондовый, фьючерсный. Группа ММВБ - крупнейшая биржевая структура в России, странах СНГ, Центральной и Восточной Европы

Группа ММВБ - интегрированная биржевая структура, предоставляющая услуги по организации электронной торговли, клирингу, осуществлению расчетов по сделкам, депозитарные и информационные услуги. В Группу входят ЗАО ММВБ, ЗАО "Фондовая биржа ММВБ", ЗАО "Национальная товарная биржа", Небанковская кредитная организация закрытое акционерное общество "Национальный расчетный депозитарий", ЗАО АКБ "Национальный Клиринговый Центр", региональные биржевые и расчетные центры, а также другие организации. Они обслуживают более чем 1700 участников биржевого рынка - ведущие российские банки и брокерские компании в Москве и других крупных финансово-промышленных центрах России. Главной задачей биржи является развитие рыночных механизмов определения курса национальной валюты и эффективного инвестиционного оборота капитала в экономике России на основе передовых биржевых и информационных технологий.

В настоящее время в рамках Группы ММВБ функционируют несколько ключевых сегментов финансового рынка: валютный - с 1992 г., рынок государственных облигаций - с 1993 г., рынок производных финансовых инструментов - с 1996 г., рынок акций - с 1997 г., рынок корпоративных и региональных облигаций - с 1999 г., денежный рынок - с 2004 года. Внедрив в процессе развития современную электронную торгово-депозитарную систему, Группа ММВБ стала универсальным объединением финансовых организаций, на основе которой создана современная и многофункциональная система торгов, клиринга и расчетов на всех сегментах организованного финансового рынка России. Это и стало основой для формирования Группы ММВБ, главная цель которой - способствовать созданию рыночных механизмов определения репрезентативного курса российского рубля, повышения уровня капитализации российских предприятий-эмитентов, привлечения инвестиций в экономику страны.

ММВБ была создана в 1992 году по инициативе Центробанка РФ, Правительства Москвы и Ассоциации российских банков.

История группы ведет отсчет с начала 1990-х годов, когда в ходе рыночных реформ ведущими российскими банками и Банком России была учреждена Московская межбанковская валютная биржа (ММВБ), изначально ориентированная на организацию торгов иностранной валютой. С первых дней работы биржевого валютного рынка и поныне курс доллара на ММВБ является одним из индикаторов проводимых в стране экономических реформ.

ММВБ занимает достойное место среди ведущих бирж мира. По совокупному объему торгов (в 2010 г. - 175,7 трлн. руб. или 5,8 трлн. долл., среднедневной объем сделок - 708,6 млрд. руб. или 23 млрд. долл.) она является крупнейшей биржей в России, странах СНГ, Центральной и Восточной Европы. По биржевому обороту ценных бумаг Группа ММВБ вошла в двадцатку ведущих фондовых бирж мира.

Торги иностранной валютой на ММВБ проходят в системе электронных торгов (СЭЛТ), которые объединяют в рамках единой торговой сессии (ЕТС) региональные валютные биржи. С 1992 года Центральный банк РФ устанавливает официальный курс российского рубля с учетом результатов валютных торгов на ММВБ. На бирже проходят ежедневные торги по доллару США, евро, украинской гривне, казахскому тенге, белорусскому рублю, а также проводятся сделки с валютными свопами. Суммарный объем биржевых сделок с иностранной валютой в 2010 г. составил 79,5 трлн. руб. или 2,6 трлн. долл. США (около 45,2% в совокупном биржевом обороте Группы ММВБ). В настоящее время на валютном рынке ММВБ создана эффективная система управления рисками, позволяющая гарантировать своевременное исполнение обязательств всеми участниками торгов.

РТС, Российская Торговая Система

Российская Торговая Система (РТС) - (ныне Некоммерческое партнерство развития финансового рынка РТС) - одна из ведущих российских бирж до объединения предприятий с фондовым рынком «ММВБ» в декабре 2011 г.

Фондовая биржа РТС является одной из ведущих и крупнейших биржевых (торговых) площадок в мире. Несмотря на глобальный финансовый кризис и его последствия в 2008-2010 годах, уникальная структура управления рисками, равно как качественный контроль совершения сделок и реализация политики модернизации технологий торгов, позволили Группе РТС не снижать темпов развития. Даже в непростых экономических условиях биржа не только сохранила текущих клиентов, но и смогла увеличить свою долю на рынке.

Сегодня РТС занимает лидирующие позиции в сфере предоставления полного комплекса биржевых продуктов и услуг в Российской Федерации, странах СНГ и Восточной Европы. Совокупное количество участников торгов РТС и их клиентов, за счет которых заключаются договоренности, составляет почти 200 тыс. по всему миру.

В состав Группы РТС входят: ОАО "РТС", ЗАО "Клиринговый центр РТС", НКО "Расчетная палата РТС" (ЗАО), ЗАО "Депозитарно-Клиринговая Компания", ОАО "Украинская биржа" (Украина, Киев), ООО "Украинский центральный контрагент" (Украина, Киев), АО "Товарная биржа "ЕТС" (Казахстан, Алматы), ТОО "КЦ ЕТС" (Казахстан, Алматы), ОАО "Санкт-Петербургская биржа". Центром Группы РТС является Открытое акционерное общество "Фондовая биржа РТС". РТС первая начала расчет и публикацию фондового индикатора России - Индекса РТС, первая ввела технологию Центрального контрагента по сделке, объединила клиринг на спот - и срочном рынках, а также создала площадку для торгов ценными бумагами без 100 % депонирования активов. Помимо этого, РТС - единственная биржа в России, где торги проходят с 10:00 до 23:50 мск.

Уникальная система риск-менеджмента РТС продемонстрировала свою надежность во время кризиса 2008 года. РТС успешно передает свой опыт и технологии для развития финансовых рынков стран ближнего зарубежья. А также РТС - единственная российская биржа, которая создала дочернюю компанию в Европе. Рынок фьючерсов и опционов FORTS по итогам 2010 года остается крупнейшей площадкой по торговле производными финансовыми инструментами. На его долю приходится более 95 % всех сделок со срочными контрактами в России. В рейтинге независимой ассоциации деривативных бирж Futures Industry Association, одной из крупнейших в мире, FORTS второй год подряд входит в Топ-10 ведущих мировых фьючерсных бирж.

Сочетание в торговых сделках элементов купли продажи и кредита и заинтересованность торговце скорее получить деньги на как можно большую часть стоимости товара, независимо от его фактической реализации, явились важнейшими факторами организации нового типа биржевой торговли - фьючерсной.

Организационная структура и управление биржей

Товарная биржа представляет собой самостоятельное специализированное учреждение, юридическое лицо, выражающее интересы добровольного объединения коммерческих посредников и их служащих для проведения торговых операций в специальном месте, по совместно разработанным и соблюдаемым правилам.

С юридической точки зрения биржи во всех странах являются официально зарегистрированными объединениями, создаваемыми в различных правовых формах. Чаще всего используется форма товарищества с ограниченной ответственностью, общества с ограниченной ответственностью либо акционерного общества.

По отношению к общему биржевому имуществу все члены биржи выступают как совладельцы, но одновременно являются собственниками внесенных вкладов и извлекаемых доходов. Они образуют коллектив (сообщество или ассоциацию) в западных странах чаще всего физических, но иногда и юридических лиц, т.е. отдельных граждан и организаций, получающих торговую прибыль в специфической форме - комиссионных, биржевых и брокерских сборов. Таким образом, фьючерсные биржи в большинстве случаев организованы как корпорации, управляемые своими членами. В США исключением является Нью-Йоркская фьючерсная биржа, которая принадлежит Нью-Йоркской фондовой бирже. В развитых государствах товарные биржи функционируют как бесприбыльные учреждения. Причем, как и благотворительные и религиозные организации, такие биржи имеют некоммерческий статус и зачастую пользуются существенными налоговыми льготами.

Сама биржа не осуществляет торговых операций от своего имени за исключением таких, которые необходимы для поддержания ее функционирования. В США отдельные биржи, в особенности крупнейшие, для поднятия своего престижа иногда указывают в своих годовых отчетах чисто символическую прибыль, например, 500-1000 долл. при оборотах в миллиарды. Биржам разрешается также продавать и покупать на других, в основном фондовых, биржах ценные бумаги товарных бирж. Конечно, современный некоммерческий статус ведущих бирж не является чем-то извечно данным. В эпоху становления биржевой торговли их коммерческий характер не вызывал сомнения и в развитых странах. Однако в дальнейшем произошло изменение в понимании функции биржи для ее членов.

Деятельность биржи как коммерческой организации предполагает, что ее участники являются инвесторами и ожидают доходов на вложенный капитал. Возможным способом увеличения доходов инвесторов в таком случае становится удорожание биржевой торговли для ее клиентов путем увеличения различного рода платежей, сборов и т.д. Однако на определенном этапе это начинает тормозить дальнейшее увеличение операций на бирже и тем самым ограничивает возможности получения прибыли членами биржи от их торговой деятельности, т.е. в виде комиссионных с клиентов. В итоге члены биржи пришли к пониманию того, что более рациональным является существование самой биржи как бесприбыльного предприятия, основной целью которого является обеспечение торговой деятельности своих членов, а прибыль от членства на бирже обеспечивается активной работой с клиентами.

Хотя прибыль не является целью для самих фьючерсных бирж, но предоставление возможностей для своих членов получать прибыль за счет торговли либо исполнения приказов клиентов является главной целью фьючерсной биржи. Именно в связи с тем, что членство на фьючерсной бирже дает возможность получения прибыли, индивидуальные лица и организации соглашаются платить за привилегию быть членом фьючерсной биржи.

Функции фьючерсных бирж

Фьючерсные биржи выполняют специфические для экономики в целом функции: перенос риска, выявление цены, повышение ликвидности и эффективности, увеличение потока информации.

Перенос риска был основной причиной развития фьючерсных контрактов и фьючерсных бирж. Обычно хеджеры используют фьючерсные контракты для уменьшения риска ценовых колебаний, в то время как спекулянты принимают этот риск в надежде на прибыль от точного предвидения этих колебаний. Таким образом, нежелательный для одного риск становится привлекательной возможностью для другого.

Необходимо понимать, что ценовой риск является фактом обыденной жизни, он существует независимо от того, хочет кто-то этого или нет. Вопрос лишь в том, кто примет этот риск и как он будет поделен. Фьючерсные биржи и создают такой механизм.

Выявление цены. Фьючерсные цены представляют собой точку зрения рынка на то, какова будет цена лежащего в основе фьючерсного контракта товара в момент наступления срока контракта. Рынок включает тысячи участников, которые продают и покупают в зависимости от того, считают ли они цены высокими или низкими . Конечно, существуют солидные прогнозы динамики цен практически для всех товаров.Однако существенная разница состоит в том, что каждый из участников фьючерсного рынка подкрепил свое мнение о фьючерсной цене наличными деньгами в виде залога. Кроме того, если из-за действий неинформированной части фьючерсного рынка цены отойдут от уровня, на котором они должны быть, этим могут воспользоваться с прибылью для себя информированные участники.

Реальным фактом является постоянные колебания фьючерсных цен . Однако эти колебания просто отражают постоянно изменяющуюся точку зрения различных участников рынка в процессе анализа новой информации, что показывает значительную чувствительность фьючерсного рынка к этим постоянным информационным потокам.

Ликвидность и эффективность. Фьючерсные биржи являются самыми ликвидными и эффективными рынками. Эффективность может быть измерена скоростью и простотой совершения фьючерсной сделки. Фьючерсные биржи весьма доступны, и любой, имеющий счет в брокерской фирме, и телефон, в течение нескольких минут сможет узнать текущие цены, дать приказ на сделку и получить подтверждение о его выполнении. Это выгодно для всей экономики, так как освобождает производителей, потребителей и торговцев от поиска партнеров и тем самым позволяет им сосредоточиться на своем основном бизнесе.

Рыночная информация. Дополнительной важной функцией фьючерсных бирж является улучшение потока информации. Поскольку биржи и их члены заинтересованы в максимально активной торговле (так как это увеличивает их доходы), они активно побуждают участников к фьючерсным операциям. Одним из эффективных путей для этого является сбор и распространение деловой информации. Интенсивная конкуренция между брокерами и биржами обеспечивает обилие доступной информации по любому товару, являющемуся объектом торговли на фьючерсной бирже.

Выше было приведено, какие функции выполняют фьючерсные биржи. Однако надо также указать функции, которые они не выполняют. Фьючерсные биржи не определяют цены на товары, которыми ведется торговля. Фьючерсные биржи только лишь обеспечивают место, на котором рыночные силы совместно определяют эти цены.Потребители часто ругают фьючерсные биржи, когда цены слишком высоки, а производители - когда слишком низки. Это все равно, как если бы болельщик винил стадион, на котором проиграла его команда.

Для выполнения указанных функций биржа должна обеспечить наличие определенных организационно-финансовых условий: соответствующим образом оборудованное помещение для совершения операций, средства связи и информации, разработка такой процедуры, которая обеспечит быстрое и аккуратное заключение сделок, эффективная система клиринга и сбора депозитов для обеспечения финансовой целостности фьючерсного контракта, правила, соответствующие законодательству и соблюдаемые всеми участниками рынка, продуманные фьючерсные контракты.

Преимущества и особенности фьючерсных бирж

Срочные (фьючерсные) биржи - это торговые площадки, где торгуют не продуктом, а контрактами на поставку товаров в будущем. Это могут быть закрытые срочные биржи, где непосредственно торгуют лишь профессионалы и преобладают договоренности страхования цен контрактных товаров от риска их снижения или, наоборот, роста в будущем; открытые срочные биржи, где, кроме профессионалов участвуют продавцы и покупатели контрактов. Фьючерсная торговля на бирже - один из наиболее динамичных секторов капиталистического хозяйства. В современных условиях именно фьючерсная торговля является господствующей формой торговли на бирже.

Фьючерсные биржи позволяют не только быстрее реализовывать продукт, но и ускорить возврат авансированногокапитала в денежной форме в количестве, максимально близком первоначально авансированному капиталу плюс соответствующая прибыль. Кроме того, фьючерсная биржа обеспечивает экономию резервных средств, которые предприниматель держит на случай неблагоприятной конъюнктуры.

Основными признаками фьючерсной торговли являются: фиктивный характер сделок, то есть осуществление купли-продажи, при которой обмен товаров почти отсутствует (реальные поставки составляют 1-2% всего товарооборота), так как обязательства сторон по сделке прекращаются путем обратной операции с выплатой разницы в ценах; преимущественно косвенная связь с рынком реального товара (через хеджирование, а не через поставку товара); заранее строго определенная и унифицированная, лишенная каких-либо индивидуальных особенностей потребительная стоимость товара, определенное количество которого потенциально представляет биржевой контракт, используемый в качестве носителя цены, непосредственно приравниваемого к деньгам и обмениваемого на них в любой момент (в случае поставки товара по фьючерсному контракту продавец имеет право поставить товар любого качества и происхождения, предусмотренных правилами биржи).

К свойствам и признакам фьючерсной биржевой торговли относятся также полная унификация условий в отношении количества разрешенного к поставке товара (например, 5 тысяч бушелей пшеницы или 1 тысяча баррелей нефти), места и сроков поставки и обезличенность сделок и заменимость контрагентов по ним, так как они заключаются не между конкретным продавцом и конкретным покупателем, а между ними (а чаще их брокерами) и расчетной палатой - специальной организацией при бирже, играющей роль гаранта выполнения обязательств сторон при покупке или продаже ими биржевых контрактов. При этом сама биржа не выступает в качестве одной из сторон в контракте или на стороне одного из партнеров.

Во фьючерсных операциях сохранена полная свобода сторон только в отношении цены и ограниченная в выборе срока поставки товара; все же остальные условия строго регламентированы и не зависят от воли участвующих в сделке сторон. В связи с этим фьючерсные биржи иногда называют “рынком цен” (то есть меновых стоимостей), в отличие от рынков товаров (совокупности и единства), например бирж реального товара, где покупатель и продавец могут согласовать между собой любые условия контракта.

Именно как рынок цен биржа соответствует требованиям, предъявляемым крупным производством на высшей ступени развития капитализма. Превращение биржи из рынка реального товара в своеобразный институт обслуживающий и удешевляющий торговлю и кредитно-финансовые операции произошло в результате усиления концентрации сбыта, производства и потребления биржевых товаров (но при сохранении конкуренции), возникновения и эволюции форм финансового капитала. В настоящее время фьючерсные биржи служат удовлетворению потребностей как мелких, так и крупнейших компаний.

Электронные фьючерсные биржи

В последние годы по мере развития средств связи и электронной вычислительной техники создаются электронные биржи. В частности на Бермудских островах организована такая биржа, на которой кольцо или яму заменил мощный компьютер, связанный терминальными устройствами брокеров, находящихся в различных странах. Однако объем операций на этой бирже не велик и особой популярностью электронная биржа не пользуется, хотя, на мой взгляд, за ней большое будущее, во многом благодаря функции торговли в ночное время.

Трейдинг на рынке фьючерсов

Трейдингом называется покупка и продажа фьючерсов/опционов. Трейдинг – это деятельность по заключению сделок на финансовых рынках, основной целью которой является извлечение прибыли. Трейдинг имеет схожие черты с инвестированием, однако отличается от него по ряду параметров. В отличие от инвестирования, трейдинг – более активный процесс. Продолжительность сделок, при трейдинге, как правило, существенно меньше, чем при инвестировании. Трейдинг распространяется на большее количество инструментов. Например, нельзя инвестировать в Forex. А заниматься трейдингом на Forex можно. В основе принятия решений при инвестициях лежит фундаментальный анализ. При трейдинге круг мотивов для заключения сделок существенно шире. Главная основа – это, как правило, технический анализ. Могут также использоваться фундаментальный анализ, новости, арбитражные возможности и прочее.

Сам процесс торговли ведётся методом свободного выкрика (Open Outcry) - это метод торговли, совмещающий в себе элементы аэробики, вольной борьбы, американского футбола и языка глухонемых. Строго говоря, выкрикивать можно не всё что угодно, а только заявки на покупку/продажу (на отвлечённые темы можно говорить обычным голосом). Но даже в тематических выкриках свободы не так уж и много - если Вы хотите что-то продать или купить, есть смысл позаботиться о том, чтобы Вас правильно поняли, поэтому существуют определённые правила относительно того, что и как надо кричать.

И всё-таки, есть ли какой-то секрет? Если Вы покупаете "что-то" и потом продаёте это "что-то" дороже, Вы делаете деньги. Если Вы продаёте "что-то" и потом покупаете обратно за меньшую цену, Вы снова делаете деньги. Во всех остальных случаях Вы их теряете.

Заметьте, что покупать и продавать Вы можете в любой последовательности – вовсе не обязательно иметь что-то, чтобы продавать. Главная задача трейдера в том, чтобы цена покупки оказалась ниже цены продажи.

Каждый трейдер занимает вполне определённое место в пите. Встав задолго до открытия рынка на одну из ступенек пита, Вы практически гарантированно займёте чьё-то место и неизбежно переживёте несколько неприятных мгновений, когда появится хозяин этого места (трейдеры общаются не только жестами). Проводя в питу каждый день по 7-8 часов, трейдеры знают всех его обитателей и их привычное расположение наизусть.

Однако в процессе торговли необходима формальная идентификация всех её участников. Каждый член биржи (т.е. потенциальный участник сделки) обязательно имеет бэдж – металлический значок на пиджаке, на котором указан короткий уникальный никнейм и номер клиринговой фирмы, которая обрабатывает трейды этого человека. По цвету бэджа легко узнать, к какому классу принадлежит тот или иной член биржи (человек без бэджа есть клерк, существо, несомненно полезное, но совершенно неинтересное с точки зрения совершения сделки и оттого принадлежащее к низшему классу обитателей торгового пола).

Золотой бэдж обозначает полного члена СМЕ, зелёный - члена IMM, члены IOM носят синие бэджи и чёрный бэдж отличает члена GEM.

При совершении транзакции участники торговли записывают детали сделки (контракт, количество лотов, цену, сторону сделки) на торговую карточку и указывают, с кем совершена сделка - никнейм, который указан на бэдже. Крупные трейдеры часто имеют рядом с собой одного-двоих клерков и не утруждают себя записями, всецело концентрируясь на торговле. Обязанность клерков - вести учёт сделок и отслеживать нетто-позицию трейдера, а также транслировать приходящие клиентские ордера, если трейдер имеет лицензию на брокерскую деятельность и обслуживает клиентов.

Компании, осуществляющие биржевые операции по срочным сделкам, подчинены регулированию Комиссии по торговле товарными фьючерсами (Commodity Futures Trading Commission - CFTC) и Национальной фьючерсной ассоциации (NFA).

Все Американские фьючерсные биржи регулируются CFTC. NFA - уполномоченная Конгрессом саморегулируемая организация под надзором CFTC. Она осуществляет регулирование полномочий таких организаций, как Futures Commission Merchants, Introducing Brokers, Commodity Trading Advisors, Commodity Pool Operators и Associated Persons. Штат Национальной фьючерсной ассоциации включает почти 150 выездных аудиторов и аналитиков. Кроме того, NFA ответственна за регистрацию людей и фирм, которые хотят быть зарегистрированными в CFTC, включая биржевых брокеров. Фирмы и индивидуумы, которые нарушают правила профессиональной этики NFA или которые не в состоянии исполнять строго предписанных финансовых требований или требований ведения записей, могут быть наказаны Ассоциацией в виде запрета осуществлять профессиональную деятельность на фьючерсном рынке.

Полномочия CFTC подобны полномочиям других главных федеральных регулирующих органов, включая полномочия осуществлять судебное преследование Министерством юстиции, если обстоятельства вызывают такую необходимость. Брокеры, которые являются членами биржи, подчинены регулированию не только CFTC и NFA, но и регулированию биржи, членами которой они являются.

Регулирующие органы биржи, подчиненные надзору CFTC, следят за операциями и финансовой отчетностью фирм - членов биржи. Нарушения правил биржи могут кончаться существенными штрафами, приостановкой членства или исключением из членов биржи.

Исполнение фьючерсного контракта

Термин фьючерс происходит от английского слова Future (будущее), и означает, что контракты заключаются относительно поставок товаров не в настоящее время, а в будущем. Во фьючерсных контрактах указывается дата истечения контракта, до которой контракт может быть продан, избавив его владельца от принятых обязательств, или куплен, соответственно, с принятием его обязательств.

В зависимости от вида товара, дата истечения фьючерсного контракта может сильно отличаться, поэтому трейдеры принимают решения об использовании определенного фьючерса в зависимости от своей тактики и стратегии на финансовом рынке. Наиболее близкий к дате исполнения фьючерс является более ликвидным, и естественно, что им торгует большое количество трейдеров. Близость фьючерса к исполнению предполагает более реальную цену и снижает вероятность ее больших скачков.

Ограничений, действующих на количество контрактов, которыми можно торговать, не существует, так что крупные трейдеры, компании, инвесторы и банки могут проводить операции с несколькими сотнями фьючерсных контрактов в одно и то же время. Фьючерсные контракты стандартизированы биржей, которая определяет качество и количество товара, указанного во фьючерсе.

Исполнение фьючерсного контракта осуществляется по окончании срока действия контракта либо путем выполнения процедуры поставки, либо путем уплаты разницы в ценах (вариационной маржи).

Исполнение фьючерсного контракта выполняется по расчетной цене, зафиксированной в день Исполнения данного контракта. Поставка базового актива часто проводится через ту же биржу (а иногда и через ту же секцию), на которой торгуется данный фьючерсный контракт.

Российские суды рассматривают расчётный фьючерс как разновидность "игровых сделок" и отказывают требованиям, возникающим из их неисполнения, в правовой защите (см. Постановление Президиума Высшего арбитражного суда Российской Федерации № 5347/98 от 8 июня 1999 года).

Фьючерсная цена

Фьючерсная цена – это текущая рыночная цена фьючерсного контракта, с заданным сроком окончания действия. Если цена фьючерса на товар выше текущей цены товара, а цена дальних фьючерсных позиций выше цены контрактов с ближними сроками, то фьючерсы находятся в контанго; в противоположном случае - в бэквордации.

Контанго (англ. Contango) – термин рынка фьючерсов; надбавка в цене, взимаемая продавцом за отсрочку расчёта по сделке. Ситуацией контанго обычно называют ситуацию, при которой биржевая цена фьючерса в будущем выше, чем его текущая цена (при немедленном выкупе), или же цена фьючерса в отдалённом будущем выше, чем в ближайшем будущем. Контанго является нормальным для рынка не скоропортящихся продуктов с определенной стоимостью перевозки, включающую оплату складских помещений.

Рынок фьючерсов скоропортящихся продуктов по определению не может находиться в контанго, так как разные даты поставки по сути дела означают разные продукты (например, сегодняшние свежие яйца через шесть месяцев будут непригодны к употреблению).

Днем контанго называют первый день двухнедельного расчетного периода на Лондонской фондовой бирже.

Бэквордация или бэквардейшн (от англ. Backwardation – «запаздывание»), также называется депорт – ситуация на растущем рынке фьючерсов, при которой цены на реальный товар (например, акции) оказываются выше котировок по фьючерсным контрактам, а цены на фьючерсы с ближними сроками выше котировок дальних позиций. То же самое возможно на снижающемся рынке.

Бэквардация часто наблюдается на рынке скоропортящихся товаров, таких, как сельскохозяйственная продукция. Она прямо противоположна ситуации контанго.

В Великобритании термином «бэквардейшн» также называют возможность и стоимость (комиссия плюс проценты) отсрочки платежа (поставки) по «короткой» продаже на Лондонской фондовой бирже.

Маржа на фьючерсных сделках

Маржа – это сумма денег, которая берется одной из сторон биржевой сделки в качестве гарантии выполнения обязательств другой стороной. Идея заключается в том, что если сторона, выплатившая маржу, окажется не в состоянии (по любой причине) выполнить взятые на себя обязательства, сторона, принявшая маржу, может погасить с ее помощью свою открытую позицию. Маржа, таким образом, является весьма важным средством, с помощью которого расчетная палата, клиринговые и не клиринговые члены могут управлять часто значительным риском, связанным с торговлей деривативами.

Маржа включает два компонента: начальная (депозитная) маржа и вариационная маржа.

Депозитная маржа при торговле фьючерсами

Депозитная маржа на фьючерсном рынке представляет собой специальный возвратный взнос, производимый каждым Клиринговым Членом при открытии им позиций в Секции для обеспечения исполнения обязательств данного Клирингового Члена по срочным сделкам в Секции в случаях возникновения ситуации его несостоятельности. Производится в рублях и частично в иных финансовых инструментах.

Депозитная (начальная, Initial margin) маржа или гарантийное обеспечение – это возвращаемый страховой взнос, взимаемый биржей при открытии позиции по фьючерсному контракту. Как правило составляет 2-10% от текущей рыночной стоимости базового актива.

Депозитная маржа взимается как с продавца, так и с покупателя.

После того как продавец и покупатель заключили на бирже фьючерсный контракт, какая-либо связь между ними теряется, и стороной сделки для каждого из них начинает выступать расчетная палата биржи. Таким образом, начальная маржа призвана гарантировать расчетную палату и ее членов от риска, связанного с неисполнением одним из клиентов своих обязательств по контракту, то есть обеспечить финансовую состоятельность расчетной палаты биржи в условиях изменяющейся рыночной конъюнктуры.

На ведущих биржах мира для расчета гарантийного обеспечения используется методика SPAN (The Standard Portfolio Analysis of Risk), которая позволяет рассчитывать совокупное значение гарантийного обеспечения по портфелю фьючерсов и опционов на основании анализа общего риска такого портфеля. SPAN анализирует гарантийные обязательства при различных условиях рынка. Многие портфели содержат позиции, которые компенсируют друг друга. В таких случаях минимальные требования SPAN могут быть ниже, чем в других системах расчета гарантийного обеспечения.

В настоящее время начальная маржа взимается не только биржей с участников торгов, но также существует практика взимания дополнительного гарантийного обеспечения брокера со своих клиентов (т.е. брокер блокирует часть средств клиента в обеспечение его позиций на срочном рынке). Биржа оставляет за собой право увеличивать ставки гарантийного обеспечения. В некоторых случаях увеличение ставок приводит к падению стоимости контракта. Это происходит из-за того, что у мелких участников рынка становится недостаточно средств для покрытия увеличенного требования по марже, и они начинают закрывать свои позиции, что в конечном счете приводит к снижению цен на них. Исполнение фьючерсного контракта осуществляется при окончании срока действия контракта либо путем выполнения процедуры поставки, либо путем уплаты разницы в ценах.

Для того чтобы принять участие в торгах, продавец или покупатель должен заранее внести на расчетный счет биржи т.н. «депозитную маржу» - гарантийный возвратный взнос, вносимый каждым участником для обеспечения ис¬полнения своих обязательств в случае заключения фьючерсной сделки.

Если фьючерсная сделка не заключена в течение времени, определяемом самим участником, то «депозитная маржа» возвращается этому участнику. Если сделка заключена, то «депозитная маржа» блокируется на расчетном счете биржи и возвращается участнику после исполнения им своих обязательств. Если участник не исполнил своих обязательств по поставке или покупке товара, то «депозитная маржа» перечисляется на счет «пострадавшей» стороны.

Вариационная маржа при торговле фьючерсами

Вариационная маржа – это ежедневно начисляемая маржа, рассчитываемая как прибыль или убыток от открытых или закрытых фьючерсных контрактов. В случае если в торговой сессии произошло только открытие контракта – вариационная маржа равна разнице между расчётной ценой этого торгового дня и ценой сделки (с учётом знака операции), если в торговой сессии произошло только закрытие ранее открытого контракта – вариационная маржа равна разнице расчётной цены предыдущего торгового дня и цены сделки закрытия контракта (с учётом знака операции), если в торговой сессии произошло открытие и закрытие контракта – вариационная маржа равна разнице цен этих сделок (по сути это окончательный финансовый результат операции), если в торговой сессии не было сделок с контрактом – вариационная маржа по ранее открытым и не закрытым ещё позициям равна разнице расчётных цен за текущий торговый день и предыдущий.

В итоге финансовый результат любой сделки с фьючерсными контрактами точно равен сумме значений вариационной маржи, начисленной по этому контракту за все торговые дни, в которых происходили сделки с контрактом (покупка и продажа).

Вариационная маржа - денежное выражение изменения обязательств участника биржевых торгов, учитывающее изменение котировки срочного контракта.

Вариационная маржа исчисляется ежедневно по итогам торговой сессии для каждой открытой позиции клиента по заданным формулам.

Вариационная маржа увеличивает или уменьшает требуемую сумму залоговых средств (маржу) и является потенциальным выигрышем или проигрышем клиента.

Для обеспечения условия выполнения поставки по той цене, по которой была заключена сделка несколько месяцев назад, применяется вариационная маржа.

Идея заключается в том, что если к моменту выполнения поставки цена на товар, к примеру, увеличилась на 300 руб. за тонну, то со счета продавца на бирже по мере постепенного роста цены списываются постепенно же эти 300 руб. за тонну, а на счет покупателя эти же 300 руб. за тонну начисляются. В случае падения цены на товар, деньги аналогичным образом перекачиваются со счета покупателя на счет продавца.

Таким образом, заключая договор поставки непосредственно перед вы¬полнением своих обязательств по текущей рыночной цене на момент поставки, участники сделки фактически рассчитываются по той цене, по которой была за¬ключена фьючерсная сделка, так как к текущей рыночной цене ранее уже была добавлена или отнята «набежавшая» вариационная маржа.

Вариационная маржа – это сумма денег, начисляемая каждый раз по итогам клиринга, т.е. это и есть ежедневная прибыль или убыток на фьючерсном счету трейдера. Другими словами, это отражение финансового результата по итогам одной торговой сессии срочного рынка ФОРТС. Если в результате фьючерсных торгов была получена прибыль, то вариационная маржа будет положительной и зачислится на торговый счет. Если трейдер получил убыток, то маржа будет отрицательной и по итогам клиринга спишется со счета.

На рынке акций деньги поступают на счет в тот момент, когда происходит продажа, а на фьючерсах деньги поставляются, либо списываются ежедневно, без факта продажи.

Например, торговый счет на рынке акций составляет 100р. и трейдер покупает одну акцию Газпрома за 100р. Вскоре цена выросла до 120р., но пока акция не будет продана, реально денег на счете не прибавится – это так называемая бумажная прибыль. У трейдера просто есть акция, которая стала дороже, но ему еще нужно ее продать, чтобы получить реальную прибыль.

В случае с рынком ФОРТС ситуация иная. Трейдер покупает один фьючерс на акции Газпрома в тот момент, когда цена Газпрома на рынке ценных бумаг составила 100р. Стоимость фьючерса в таком случае составит примерно 10 000р. (один фьючерсный контракт идет на 100 акций). При этом для покупки фьючерса трейдер вносит гарантийное обеспечение 12% от 10 000р. или 1 200р. и становится владельцем одного фьючерса на 100 акций Газпрома.

В конце дня цена Газпрома выросла до 120р., соответственно стоимость фьючерса вырастет до 12 000р. Разница 2 000р. (12 т.р. – 10 т.р.) зачисляется на фьючерсный счет трейдера, хотя фьючерс еще не продан и позиция не закрыта – эта разница и есть вариационная маржа, в данном случае положительная. На следующий день отсчет начинается с цены фьючерса 12 000р. (вчерашнее закрытие) и если рынок закроется на уровне 11 300р. – по отношению к предыдущему дню это минус 700р., то со счета будет списано 700р. (отрицательная вариационная маржа). И так каждый день, если рынок будет идти в нужную сторону, то деньги будут ежедневно плюсоваться и плюсоваться. Если рынок пойдет в противоположную сторону, то деньги начнут списываться.

Положительная сторона вариационной маржи на фьючерсном рынке в том, что прибыль поступает сразу еще до продажи фьючерса (в отличие от фондового рынка, где прибыль поступает только после того, как акция продана). Отрицательная сторона в том, что если цена двигается в проигрышную для трейдера сторону, вариационная маржа будет постоянно списываться и списываться, до тех пор, пока деньги на счету не закончатся. Для того чтобы продолжать удерживать этот фьючерс, брокер может потребовать довнести денег на счет, в противном случае он имеет право принудительно закрыть позицию в убыток трейдеру.

В случае с акциями такой ситуации не возникнет, т.к. для их покупки вносится полная стоимость пакета ценных бумаг, т.е. за 100 акций трейдер заплатит 10 000р. (покупая фьючерс, трейдер платит только гарантийное обеспечение в размере примерно 12% от 10 000р.). Официальный алгоритм расчета вариационной маржи по любому фьючерсному контракту можно найти в спецификации соответствующего фьючерса.

Вариационная маржа – ежедневно начисляемая маржа, рассчитываемая как расчетная цена на день T минус расчетная цена на день T-1.

При заключении сделки, после завершения торгов, по ней рассчитывается вариационная маржа отдельно от маржи по открытым на утро позициям. Величина маржи для сделок покупки равна разнице котировки и цены сделки, умноженная на количество контрактов. Величина маржи для сделок продажи рассчитывается как разница цены сделки и котировки, умноженная на количество контрактов. Вариационная маржа определяется как произведение курсовой разницы, стоимости базисного пункта и числа позиций, заключенных и удерживаемых на момент окончания торговой сессии и отражается на торговом счете участника торгов в расчетной организации в момент проведения расчетов.

Операционная маржа определяется в порядке расчета вариационной маржи немедленно после заключения каждой сделки и отражается на клиринговом счете участника торгов в торговой системе путем изменения остатка гарантийных средств участника торгов с учетом следующих коэффициентов: 0.5 - для положительной операционной маржи; * 1.0 - отрицательной операционной маржи.

В качестве операционного курса принимается котировочная цена (курс) сессии, ограниченная интервалом допустимого изменения котировочной цены. Если сделка повлекла за собой изменение или возникновение операционного курса, перерасчет операционной маржи производится для всех участников торгов, имеющих на этот момент открытые позиции, в противном случае перерасчет производится только для участников торгов, участвующих в сделке.

Виды вариационной маржи на фьючерсных сделках и порядок ее расчета

По критерию вида стандартного контракта вариационная маржа подразделяется на виды: вариационная маржа фьючерсная и вариационная маржа опционная.

По критерию относительности параметров, служащих для определения курсовой разницы вариационной маржи подразделяется на типы: вариационная маржа фьючерсная на начало торговой сессии (начальная); вариационная маржа фьючерсная в ходе торговой сессии (операционная); вариационная маржа фьючерсная при исполнении расчетного фьючерсного контракта (итоговая); вариационная маржа опционная при исполнении опциона на фьючерсный контракт (страйк); вариационная маржа опционная при исполнении расчетного фьючерсного контракта (итоговая).

Формула расчета вариационной маржи по фьючерсным контрактам, образующаяся по позициям, удерживаемым на начало торговой сессии (начальная) имеет вид:

Формула расчета вариационной маржи по фьючерсным контрактам, образующаяся по позициям, открытым в ходе торговой сессии (операционная), имеет вид:

Формула расчета вариационной маржи по фьючерсным контрактам, образующаяся при исполнении расчетного фьючерсного контракта (итоговая) имеет вид:

Формула расчета вариационной маржи по опционным контрактам, образующаяся при исполнении опциона на фьючерсный контракт (страйк) имеет вид:

Формула расчета вариационной маржи по опционным контрактам, образующаяся при исполнении расчетного опциона (итоговая) имеет вид:

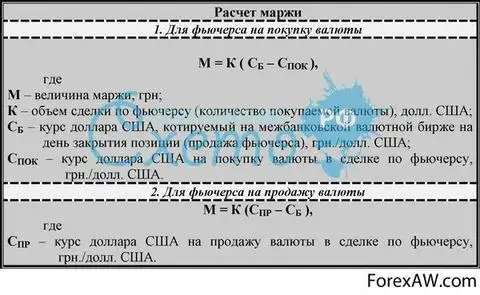

Расчет вариационной маржи для фючерсного контракта на покупку или продажу валюты производится по следующим формулам:

Особенности и последствия расчета вариационной маржи на фьючерсных сделках

Результаты расчета вариационной маржи на фьючерсных сделках используются для приведения текущей котировочной цены (в том числе цены закрытия позиции) к цене заключения сделки (открытия позиции) в каждый момент времени, в который происходит изменение котировочной цены до момента исполнения контракта путем удержания и начисления вариационной маржи.

Покупателю фьючерсных контрактов, покупателю колл опционов и продавцу пут опционов положительная вариационная маржа начисляется на торговый счет, а отрицательная – списывается со счета.

Если величина, рассчитанная по вышеуказанным формулам, получается некратной базисному пункту, то она округляется до величины, кратной базисному пункту, по правилам арифметического округления.

Вариационная маржа – это денежное выражение изменения обязательств участника биржевых торгов, учитывающее изменение котировки срочного контракта. Вариационная маржа исчисляется ежедневно по итогам торговой сессии для каждой открытой позиции клиента, увеличивает или уменьшает требуемую сумму залоговых средств и является потенциальным выигрышем или проигрышем клиента.

Хеджирование на фьючерсном рынке

Хеджированием (от англ. hedge – страховка, гарантия) называется открытие сделок на одном рынке для компенсации воздействия ценовых рисков равной, но противоположной позиции на другом рынке. Обычно хеджирование осуществляется с целью страхования рисков изменения цен путем заключения сделок на срочных рынках.

Наиболее часто встречающийся вид хеджирования – хеджирование фьючерсными контрактами. Зарождение фьючерсных контрактов было вызвано необходимостью страхования от изменения цен на товары. Первые операции с фьючерсами были совершены в Чикаго на товарных биржах именно для защиты от резких изменений конъюнктуры рынка. До второй половины XX века хеджирование (данный термин был уже тогда закреплен в некоторых нормативных документах) использовалось исключительно для снятия ценовых рисков. Однако, нужно заметить, что целью хеджирования является не снятие рисков, а их оптимизация.

Одной из целей, преследуемых участниками фьючерсных сделок при заключении сделок на бирже, является страхование от возможного изменения цен (хеджирование).

Такие операции проводятся как с реальным товаром, так и с фьючерсными контрактами, но при спекулятивных операциях с фьючерсными контрактами между продавцом и покупателем нс производится непосредственно никаких расчетов. Как уже отмечалось, для каждого из них противоположной стороной сделки является расчетная палата биржи. Она выплачивает выигравшей стороне и соответственно получает от проигравшей стороны разницу между стоимостью контракта в день его заключения и стоимостью контракта к моменту исполнения. Фьючерсная сделка может быть ликвидирована (не обязательно по окончании срока контракта, а в любой момент) путем уплаты разницы между продажной ценой контракта и текущей ценой в момент его ликвидации. Это называется выкупом ранее проданных или продажей ранее купленных контрактов. Спекулянтов, которые играют на срочной бирже на повышении цен, называют "быки", а спекулянтов, которые играют на понижении, "медведи".