Сделки слияний и поглощений (Mergers and acquisitions) - это

комплекс операций, направленных на объединение нескольких компаний в одну, с передачей ей всех прав собственности объединенных компаний, с целью получения максимальной прибыли, за счет увеличения мощностей компании

Определение термина сделки слияния и поглощения, исторические моменты слияний и поглощений и их сущность, типы и виды слияний и поглощений и их мотивы, механизмы и процессы слияний и поглощений, методы оценки бизнеса в условиях слияния и поглощения, влияние сделок слияния и поглощения на экономику стан мира, крупнейшие слияния и поглощения, российский и мировой рынки слияний и поглощений

Структура публикации

- Сделки слияний и поглощений - это, определение

- Исторические моменты слияний и поглощений

- Слияния и поглощения компаний в 1887-1904 гг

- Cлияния компаний в 1916-1929 гг

- Bолна слияний в 60-70-х годах

- Слияния и поглощения в 80-х годах

- Cлияние компаний во второй половине 90-х годов

- Слияния и поглощения 2000 годы

- Сделки слияния и поглощения и их сущность

- Дружественные слияния и поглощения

- Недружественные слияния и поглощения

- Типы слияний и поглощений

- Корпоративные алянсы

- Корпорационные слияния

- Производственные слияния

- Финансовые слияния

- Мотивы сделок слияний и поглощений

- Мотив диверсификации производства

- Экономия масшатабов

- Повышение эффективности работы с поставщиками

- Ликвидация дублирующих функций

- Кооперация в области НИОКР

- Уменьшение налогов и иных сборов

- Преимущество на рынке капитала

- Устранение неэффективности управления

- Взаимодополнение ресурсов

- Приобретение крупных контрактов

- Мотив монополии

- Доступ к информации (ноу-хау)

- Мотив разницы в рыночной цене

- Разница между ликвидационной и текущей стоимостью

- Личные мотивы менеджеров

- Защита от поглощения

- Укрепление мощности компании (too big to fail)

- Виды сделок слияний и поглощений

- Горизонтальные слияния и поглощения

- Вертикальные слияния и поглощения

- Родовые слияния и поглощения

- Конгломератные слияния и поглощения

- Механизмы слияний и поглощений компаний

- Процесс прохождения сделки слияния и поглощения

- Процесс дружественного слияния компаний

- Процесс дружественного поглощения компаний

- Процесс дружественного присоединения

- Процесс недружественного поглощения

- Процесс недружественного слияния

- Оценка бизнеса в условиях слияния и поглощения

- Доходный подход

- Затратный подход оценки бизнеса

- Сравнительный подход оценки бизнеса

- Этапы сделок слияний и поглощений

- Определение стратегии сделки слияния и поглощения

- Подбор команды для осуществления сделки

- Определение конечных результатов сделки слияния

- Определение критериев сливаемой компании

- Поиск целевой фирмы

- Переговорный процесс слияний и поглощений

- Анализ приобретаемой фирмы

- Осуществление сделки слияния и поглощения

- Интеграция компаний

- Оценка результатов слияния или поглощения

- Методы финансирования слияний и поглощений

- Анализ эффективности слияний и поглощений компаний

- Экономические выгоды от слияния и поглощения

- Последствия слияния и поглощения компаний

- Механизмы защиты компаний от поглощений

- Российский рынок сделок слияний и поглошений

- Мировой рынок сделок слияний и поглощений

- Сделки слияний и поглощений в банковской сфере

- Слияние JP Morgan Chase и Bank One

- Сделка слияния банков Chase Manhattan и J.P. Morgan

- Слияние Citicorp и Travelers Group

- Сделка слияния банков New York и Mellon Financial

- Слияние Bank of America и Merrill Lynch

- Слияния и поглощения в химической промышленности

- Сделка слияния компаний Huntsman и Rockwood

- Слияние крупных химических корпораций Германии

- Слияние BASF и компании Becker Underwood

- Слияния и поглощения в IT-отрасли

- Слияние Netscape и America Online

- Поглощение Microsoft компании Groove Networks

- Сделка слияния и поглощения Microsoft и Nokia

- Слияние Compaq и Hewlett-Packard

- Сделка слияния и поглощения компаний HP и Palm

- Поглощение Symantec VeriSign

- Слияние IBM и Sterling

- Слияние IBM и Netezza

- Сделка слияния HP и 3PAR

- Поглощение Philips производителя ТВ Magnavox

- Слияния и поглощения в горной промышленности

- Слияние компаний Glencore International и Xstrata

- Сделка слияния Уралкалий и Сильвинит

- Слияния и поглощения в электроэнергетике и ТЭК

- Слияние Standard Oil и Gulf Oil

- Слияние Royal Dutch Petroleum и Shell Transport

- Формирование British Petroleum (BP)

- Сделка слияния МОЭК и Газпром энергохолдинг

- Сделка слияния Hitachi и Mitsubishi Heavy Industries

- Слияние Schneider Electric и британской Invensys plc

- Слияние Carnegie Steel и Federal Steel

- Поглощение Inco Electric Storage Battery

- Слияния и поглощения в машиностроительной отрасли

- Слияние Daimler-Benz Chrysler Corp

- Слияние компаний Volkswagen AG и Scania

- Сделка слияния Volkswagen и Porsche

- Сделка слияния Tata Motors и Jaguar Land Rover

- Слияние Renault и АвтоВАЗ

- Слияние КАМАЗ с немецким Daimler AG

- Слияния авиакомпаний Republic Airlines и Northwest

- Слияния и поглощения на мировом фарм рынке

- Слияние компаний Sanofi и Genzyme

- Сделка слияния компаний Takeda и Nycomed

- Слияние Gilead Sciences Inc и Pharmasset Inc

- Слияние Bristol-Myers и AstraZeneca с Amylin

- Сделка слияния компаний Watson и Actavis

- Поглощеие GlaxoSmithKline компании Human

- Слияние Boston Biomedical и Dainippon Sumitomo Pharma

- Слияние Medicis Pharmaceutical и Valeant Pharmaceuticals

- Слияние компаний Inhibitex и Bristol-Myers Squibb

- Сделка компаний Novartis AG и Fougera Pharma

- Слияние компаний Ardea Biosciences и AstraZeneca

- Образование компании Imperial Chemical Industries

- Слияния и поглощения продуктовых компаний

- Слияние компаний Kraft и General Foods

- Поглощение Kraft Foods Cadbury

- Поглощение Nestle Macintosh Rowntree

- Поглощения компании Nestle на российском рынке

- Сделка слияния Margarine Unie и Lever Brothers

- Перспективы на рынке сделок слияний и поглощения

- Самые популярные слияния и поглощения

- Слияние Imperial Tobacco и American Tobacco

- Слияние Edison General Electric и Thomson-Houston

- Сделка слияния America Online и Time Warner

- Сделка слияния компаний AOL и Time Warner Cable

- Слияние компании Vodafone и Mannesmann

- Сделка слияния Verizon Communication и Vodafone

- Слияние компаний Altria и Phillip Morris International

- Слияние компаний Royal Bank of Scotland и ABN Amro

- Поглощение Pfizer Warner компании Lambert

- Слияние компаний AT&T и Bellsouth

- Слияние SBC и AT&T

- Сделка слияния Exxon и Mobil

- Слияние Royal Dutch Shell и Shell Transport & Trading

- Слияние Comcast и AT&T

- Сделка слияния Intel и McAfee

- Слияние Sanofi и Aventis

- Слияние компаний Роснефть и ТНК-ВР

- Самые неудачные слияния и поглощения

- Неудачное слияние Vodafone и концерна Mannesmann

- Продажа Opel консорциуму Magma и Сбербанка

- Источники и ссылки

- Источники текстов, картинок и видео

- Ссылки на интернет-сервисы

- Ссылки на прикладные программы

- Создатель статьи

Сделки слияний и поглощений - это, определение

Сделки слияний и поглощений - это мероприятия, направленные на совместную производственно-хозяйственную деятельность двух и более компаний, с созданием нового управляющего органа, с целью увеличения прибыли, за счет уменьшения количества дублирующих функций сотрудников, экономии затрат и стоимости закупок на содержание аппарата сотрудников нескольких компаний, а также увеличения производственного потенциала и продуктивности вновь созданного предприятия, сокращенно данные сделки называют M&A сделки.

Сделки слияний и поглощений - это комплекс мероприятий, направленных на объединение двух и более компаний в одну корпорацию с единым управляющим органом, который сопровождается передачей контроля по управлению бизнесом от одной компании к другой.

Совершение сделки слияний и поглощений - это особый вид инвестирования, основанный на принципах добровольного согласия всех участников процесса и взаимной выгоды. Такое явление как сделки слияния и поглощения возникли вследствие применения мирового опыта корпоративного менеджмента в области реструктуризации компаний.

Слияния и поглощения - это класс экономических процессов укрупнения бизнеса и капитала, происходящих на макро- и микроэкономическом уровнях, в результате которых на рынке появляются более крупные организации взамен нескольких менее значительных.

Сделки слияний и поглощений - это сделки, которые наряду с переходом прав собственности подразумевают, как правило, и смену титульного списка собственников.

Сделки слияний и поглощений - это приобретение готовых компаний посредством покупки их финансовых активов Позволяют увеличить масштабы деятельности. Могут оказаться более дешевыми и менее рисковыми, в зависимости от целей и способов (перекупка, выкуп контрольного пакета акций)

Слияния и поглощения - это один из самых распространенных путей развития, к которому прибегают в настоящее время большинство даже самых успешных компаний. Этот процесс в современных условиях становится явлением обычным, практически повседневным.

Сделки слияний и поглощений - это сделки, которые наряду с переходом прав собственности подразумевают, прежде всего, смену контроля над предприятием (CorporateControl). Следовательно, приобретение незначительных, в т.ч. ориентированных исключительно на получение спекулятивного дохода, пакетов акций со стороны частных лиц и/или институциональных инвесторов (портфельные инвестиции) к ним не относится.

Сделки слияний и поглощений - это комплекс мероприятий, направленных на объединение двух и более компаний в одну корпорацию с единым управляющим органом, который сопровождается передачей контроля по управлению бизнесом от одной компании

Сделки слияний и поглощений - это создание нового предприятия с передачей ему всех прав и обязанностей двух или нескольких предприятий и прекращением деятельности последних. Реорганизация в форме слияния предприятий считается завершенной с момента государственной регистрации вновь возникшего предприятия - правопреемника. С этого момента, создавшие его предприятия считаются прекратившими свое существование.

Сделки слияний и поглощений - это сделки, которые наряду с переходом прав собственности подразумевают, прежде всего, смену контроля над предприятием следовательно, приобретение незначительных, в т.ч. ориентированных исключительно на получение спекулятивного дохода, пакетов акций со стороны частных лиц и/или институциональных инвесторов (портфельные инвестиции) к ним не относится.

Процесс слияний и поглощений - это создание нового предприятия с двух или нескольких предприятий и прекращением деятельности последних с передачей ему всех прав и обязанностей. Реорганизация в форме слияния предприятий считается завершенной с момента государственной регистрации вновь возникшего предприятия - правопреемника. С этого момента, создавшие его предприятия считаются прекратившими свое существование.

Сделки слияний и поглощений) - это действие активов двух или нескольких предприятий, совокупный результат которого намного превышает сумму результатов отдельных действий этих компаний.

Слияние и поглощение - это устоявшийся термин, обозначающий сферу деятельности, связанную с обменом активами между коммерческими организациями.

Сделки слияний и поглощений) - это сделки, которые сопровождаются переходом прав собственности и контроля над компанией от прежних акционеров к новым. При этом частное лицо или компания-покупатель являются аутсайдерами по отношению к компании-цели.

Слияние компаний - это это превращение двух компаний в одну, абсолютно новую и передачей ей всех прав соб ственности.

Исторические моменты слияний и поглощений

Слияния и поглощения компаний на протяжении всей своей истории носили волнообразный характер. Можно отметить пять наиболее выраженных волн в развитии этих процессов:

- волна слияний 1887-1904 гг.;

- слияния компаний в 1916-1929 гг.;

- волна конгломератных слияний в 60-70-х годах нашего столетия;

- волна слияний в 80-х годах;

- слияния во второй половине 90-х годов;

- слияния и поглощения в 2000 годы.

Все эти периоды отмечены своими характерными особенностями/

В исторической ретроспективе очень интересен всплеск слияний компаний, занятых в разных видах бизнеса, т.е. слияний конгломератного типа. Бум крупных диверсифицированных компаний, т.е. конгломератов, пришелся на 60-е годы нашего столетия, хотя крупные конгломераты создавались еще в 20-е годы. Но тогда их создание инициировалось задачами милитаризации экономики, а в 60-е же годы формирование конгломератов происходило на чисто коммерческой основе.

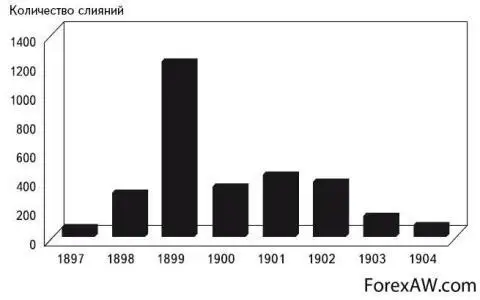

Слияния и поглощения компаний в 1887-1904 гг

Первая волна слияний началась после депрессии 1883 г., достигла пика между 1898 и 1902 гг. и закончилась в 1904 г. Хотя эти слияния затронули все главные добывающие и производственные отрасли промышленности, некоторые отрасли явно демонстрировали более высокий уровень активности слияний. По данным профессора Ральфа Нельсона из Национального бюро экономических исследований (National Bureau of Economic Research), наибольшее число слияний произошло в следующих восьми отраслях: металлургия, нефтепродукты, производство продуктов питания, химическая промышленность, транспортное оборудование, производство металлопроката, машиностроение, добыча каменного угля. На эти отрасли пришлось приблизительно 2/3 всех слияний в этот период.

Большинство слияний осуществлялось по принципу горизонтальной интеграции. Практически во всех отраслях господствовали монополии, т.е. единственные доминирующие фирмы. Далее появились предприятия, которые можно считать предшественниками современных вертикально интегрированных корпораций. Отличительной чертой большинства слияний в этот период явился множественный характер: в 75% от общего количества слияний было вовлечено по крайней мере по 5 фирм, в 26% из них участвовало 10 и более компаний. Иногда объединялись несколько сотен фирм.

Cлияния компаний в 1916-1929 гг

В связи с действием антимонопольного законодательства слияние компаний в отраслях приводит уже не к господству монополии, а олигополии, т.е. к доминированию небольшого числа крупнейших фирм. Для этой волны больше, чем для предшествующей, характерны вертикальные слияния и диверсификация.

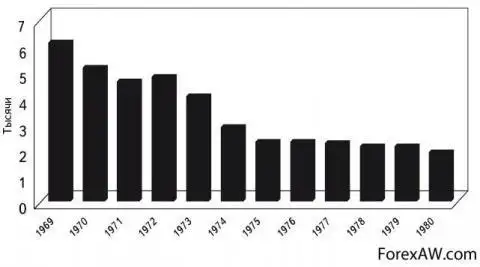

Bолна слияний в 60-70-х годах

В 70-е годы активная деятельность крупных компаний по их диверсификации продолжилась и она была связана, прежде всего, со стремлением приобретения активов в сферах электроники и телекоммуникаций.

Для этого этапа характерен всплеск слияний фирм, занятых в разных видах бизнеса, т.е. слияний конгломератного типа. По оценке Федеральной торговой комиссии США, с 1965 по 1975 г. 80% слияний привели к образованию конгломератов. Число чистых конгломератных слияний возросло с 10,1% в 1948-55 гг. до 45,5% в 1972-79 гг. Жесткое антимонопольное законодательство ограничило горизонтальную и вертикальную интеграцию. Количество горизонтальных слияний сократилось с 39% в 1948-55 гг. до 12% в 1964-71 гг.

Слияния и поглощения в 80-х годах

В этот период удельный вес слияний конгломератного типа сократился. Более того, создание новых объединений сопровождалось разрушением ранее созданных конгломератов. Заметной становится тенденция враждебных поглощений. Учитывая смягчение антимонопольной политики, в этот период наиболее распространены горизонтальные слияния.

Но в 80-е годы прибыли конгломератов стали неуклонно снижаться. Компании, входившие в конгломераты, показывали худшие результаты, чем независимые предприятия в тех же отраслях, а новые поглощения приносили лишь колоссальные убытки. По расчетам Майкла Портера, в первой половине 80-х годов поглощения конгломератами компаний в несвязанных отраслях заканчивались неудачей в 74% случаев.

В восьмидесятые годы удельный вес слияний конгломератного типа существенно сократился. Более того, создание новых корпораций сопровождалось разрушением конгломератов, возникших 10-20 лет назад. В этот период преобладали поглощения конкурентов путем покупки их акций, в том числе очень заметными среди них стали враждебные поглощения. С учетом смягчения антимонопольного законодательства активизировались горизонтальные слияния. Так, случаи горизонтальных слияний можно найти, например, в авиации: компания Northwest в 1986 году поглотила фирму Republic.

Еще раз подчеркнем, что слияния с образованием конгломератов сейчас наименее популярны. Однако среди компаний, акции которых в настоящее время обращаются на Нью-Йоркской фондовой бирже, сорок компаний официально классифицированы как конгломераты. В их число входят и такие хорошо известные компании, как “General Electric”, американские конгломераты “Textron Inc” и “United Technologies Corp”, британский “Hanson”, голландский “Philips Electronics”, итальянский “Montedison” и т.д. Но все эти конгломераты переориентировали свою деятельность на те сегменты, в которых они лидируют. В настоящее время они приобретают компании в ключевых сферах бизнеса и продают все неключевые активы.

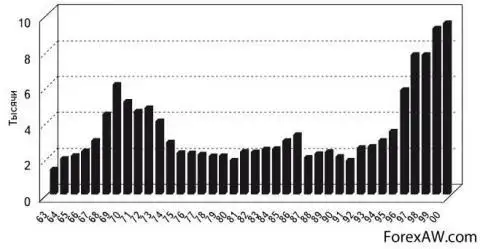

Cлияние компаний во второй половине 90-х годов

В девяностые годы одной из причин слияний стало стремление обеспечить стабильность в условиях меняющихся рынков. На Западе в результате жесткой конкуренции и неопределенности внешней среды стал популярным горизонтальный тип слияния. Так, в сталелитейной промышленности, например, вследствие избытка предложения произошло сокращение количества предприятий отрасли. То же самое можно сказать и о компаниях, предоставляющих услуги по доступу в Интернет. В этой отрасли неопределенность ситуации привела к слиянию фирм America Online и CompuServe. В 1997–98 годах бум слияний охватил, прежде всего, финансовые институты.

С точки зрения экспертов, причины всплеска слияний в 1998 году связаны с общими процессами глобализации в экономике, ожидаемым созданием европейского экономического и валютного союза. Впрочем, существуют и специфические факторы в каждой конкретной области бизнеса. Например, на рост числа слияний компаний, специализирующихся на финансовой деятельности, повлиял рост спроса на услуги этих фирм, а также сближение ранее принципиально разных секторов рынка, банковского и страхового.

В 1998 году было заключено 26 200 сделок по слиянию и поглощению компаний, что на 1700 сделок превысило данные за прешлествующий год и в 2,3 раза больше, цем в 1990 году. Объем заключенных сделок в 1998 году возрос по сравнению с 1990 годом почти в 5 раз.

Слияния и поглощения были характерны для автомобильной промышленности на протяжении всего последнего столетия. Но нелишне вспомнить, что, например, Генри Форд дважды был готов продать свою фирму компании General Motors (за 8 млн. долларов в 1909 году). Однако General Motors не смогла собрать требуемую сумму наличными и, таким образом, два ведущих автомобилестроителя остались независимыми.

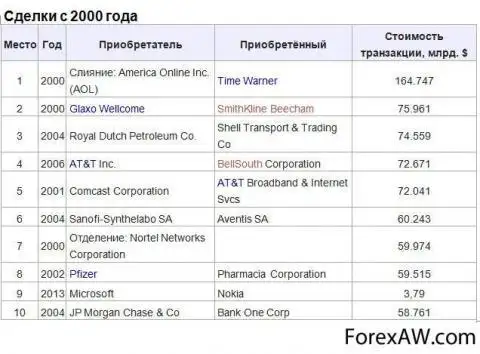

Слияния и поглощения 2000 годы

Шестая волна подкатила в 2000 годы и отхлынула в разгар кризисного 2008-го. Основное отличие от предыдущих - еще большая глобализация и еще большие масштабы. Активными игроками на рынке M&A внезапно себя проявили Франция, Италия и Россия. Если в 2002 году общий объем сделок составил $1,2 трлн, то в 2006-м он вырос до $3,4 трлн. Еще одна особенность шестой волны — активность частных инвестфондов, таких как:

- KKR;

- Apollo Management;

- Blackstone Group;

- Carlyle Group;

- Texas Pacif.

Третья особенность - консолидация банковской сферы; произошла настоящая «сезонная распродажа» подпорченных ипотечным кризисом банков.

Сделки слияния и поглощения и их сущность

Сделки слияний и поглощений среди компаний прочно зарекомендовали себя в международной практике как один из ключевых инструментов стратегии форсированного развития бизнеса.

Слияния и поглощения (Mergers & Acquisitions, М&As) представляют собой сделки, которые наряду с переходом прав собственности подразумевают, прежде всего, смену контроля над предприятием (CorporateControl). Следовательно, приобретение незначительных, в т.ч. ориентированных исключительно на получение спекулятивного дохода, пакетов акций со стороны частных лиц и/или институциональных инвесторов (портфельные инвестиции) к ним не относится.

Слияние - это объединение двух или более хозяйствующих субъектов, в результате которого образуется новая, объединённая экономическая единица, слияния классифицируются на:

- слияние форм представляет объединение, при котором слившиеся компании прекращают своё автономное существование в качестве юридического лица иналогоплательщика, новая компания берёт под свой контроль и непосредственное управление все активы и обязательства перед клиентами компаний — своих составных частей, после чего последние распускаются;

- слияние активов представляет объединение с передачей собственниками компаний-участниц в качестве вклада в уставный капитал прав контроля над своими компаниями и сохранением деятельности и организационно-правовой формы последних, вкладом в данном случае могут быть исключительно права контроля над компанией;

- присоединение - в этом случае одна из объединяющихся компаний продолжает деятельность, а остальные утрачивают свою самостоятельность и прекращают существование, оставшаяся компания получает все права и обязанности ликвидированных компаний.

Поглощение - это сделка, совершаемая с целью установления контроля над хозяйственным обществом и осуществляемая путём приобретения более 30 % уставного капитала (акций, долей, и т. п.) поглощаемой компании, при этом сохраняется юридическая самостоятельность общества.

Основное отличие сделок по слияниям и поглощениям от сделок по купле-продаже пакетов акций (интеграционных сделок) со стороны частных лиц иили институциональных инвесторов заключается в размере приобретаемого пакета акций. Если в первом случае речь идет о приобретении крупного пакета акций, позволяющего установить контроль над компанией-целью (в России размер такого пакета должен быть не менее 50% +1 акция), то во втором случае размер приобретаемого пакета существенно ниже.

Следует отличать сделки по слияниям и поглощениям от консолидации пакета акций в руках собственника-инсайдера (укрепление чего-либо, объединение, сплочение отдельных лиц, групп, организаций для усиления борьбы за общие цели, слияние двух или нескольких фирм, компаний). Подобного рода сделки, как правило, проводятся за счет скупки акций у мелких владельцев одним из действующих собственников компании и могут привести к установлению контроля над ней с его стороны. Но они не являются при этом поглощением компании.

Одним из отличительных признаков сделок по слиянию и поглощению является увеличение масштабов бизнеса нового собственника.

Поглощение предполагает приобретение всей поглощаемой компании, ее частей или же стратегическое участие в капитале компании-цели. Слияние – это особая форма поглощения, при которой обе участвующие в процессе компании – компания-цель и компания-покупатель лишаются своей юридической самостоятельности и на их месте образуется новое юридическое лицо, которое может при этом сохранить название одного из участников сделки.

Примером такого рода сделки может служить слияние двух российских банков АКБ «Анимабанк» и ОАО КБ «Инкасбанк». «Инкасбанк» выступал в качестве цели при проведении поглощения и прекратил свое юридическое существование. «Анимабанк», выступавший покупателем, успешно провел сделку и также прекратил свое существование. Вновь созданный в результате сделки АКБ «Инкасбанк» сохранил по решению собственников наиболее узнаваемое название.

Одной из форм поглощения может выступать присоединение поглощаемой компании к компании покупателю. В результате поглощаемая компания прекращает свое существование. Примером такого рода сделки является поглощение компанией Coca-Cola компании Мултон.

Отличительными признаками поглощения, проводимого в форме слияния или присоединения, являются:

- установление контроля над приобретаемым бизнесом;

- устранение хозяйственной самостоятельности приобретаемой компании;

- устранение юридической самостоятельности приобретаемой компании;

- устранение договорных отношений с приобретаемой компанией;

- создание единой финансовой структуры.

Заметим, что большинство сделок на рынке слияний и поглощений как в мире, так и в России редко заканчиваются описанным образом. Как правило, поглощенная компания переходит под контроль компании-покупателя, сохраняя при этом юридическую самостоятельность.

В широком смысле под слиянием и поглощением подразумевают также создание стратегических союзов с другими обществами и отделение активов (Divestitures). Наиболее часто стратегические союзы создаются на основе взаимного участия в капитале, либо с основанием совместных предприятий (Joint Ventures) за счет взносов в общее дочернее общество.

Наиболее распространенной формой отделения активов является продажа существующего дочернего общества другой компании. Иногда часть предприятия выделяется отдельно в качестве самостоятельной компании («отпочкование») и доли участия в ней пропорционально распределяются между акционерами материнской компании (Spin-Off).

Если при этом речь идет о ликвидации всего материнского предприятия, говорят о дроблении (Split-Up).

Также возможно юридическое выделение части предприятия путем обмена акционерами материнской компании своих акций на акции новой компании (Split-Off).

При этом материнская компания может продавать акции выделенной компании третьей стороне и тем самым получить дополнительный капитал (EquityCarve-Out).

Покупка предприятия обычно осуществляется путем приобретения акций (ShareDeal), которые предлагаются либо в биржевой, либо во внебиржевой торговле. При покупке юридически несамостоятельных долей участия альтернативой служит переход соответствующих имущественных предметов (AssetDeal). В противоположность Share Deal при Asset Dealимеется определенная возможность провести сделку без ее одобрения общим собранием акционеров.

В настоящее время значительное количество крупных слияний и поглощений имеет международный характер и осуществляется в связи с этим часто в соответствии с международными, главным образом, англосаксонскими обычаями.

По аналитическим подсчётам в мире ежегодно заключается около пятнадцати тысяч сделок по M&A. Лидирующее место по суммам и объёмам сделок занимает США. Очевидные причины: на сегодняшний день экономика США переживает едва ли не самый благоприятный период (на данный момент положение ухудшается в связи с экономическим кризисом). Все свободные денежные средства грамотные люди вкладывают в бизнес. Логично то, что инвесторы стремятся сохранить и стабилизировать непосредственный контроль за использованием своих финансов. Оптимальным вариантом для этого служит непосредственное участие в управлении компанией. Следовательно, соединение компаний - это одна из возможностей инвестора управлять своими капиталами лично.

Все сделки по слияниям и поглощениям можно разделить на две большие группы:

- дружественные;

- недружественные.

Дружественные слияния и поглощения

Дружественные слияния – это слияния, при которых руководящий состав и акционеры приобретающей и приобретаемой (целевой, выбранной для покупки) компаний поддерживают данную сделку;

Под дружественными поглощениями понимают сделки, в которых обе стороны - и поглотитель, и поглощаемая компания заинтересованы в осуществлении сделки или как минимум не противодействуют ей. При этом стороны достигли согласия по существенным условиям сделки, включая стоимость поглощаемой компании, а также порядок расчетов.

В последние годы благодаря общему позитивному развитию ситуации в стране, а также кропотливой работе инвестиционных банков и IB-структур приоритеты стали постепенно склоняться в сторону западного, или классического, подхода. Все чаще самые крупные сделки слияния и поглощения, заключаемые сейчас в разных отраслях экономики, основаны именно на классическом, дружественном подходе, когда обе компании - и поглощающая, и поглощаемая - проявляют обоюдную заинтересованность в достижении успеха.

Недружественные слияния и поглощения

Недружественные слияния - это слияния и поглощения, при которых руководящий состав целевой компании (компании-мишени) не согласен с готовящейся сделкой и осуществляет ряд противозахватных мероприятий. В этом случае приобретающей компании приходится вести на рынке ценных бумаг действия против целевой компании с целью ее поглощения.

. Следует отметить, что в понятие недружественное поглощение вкладывается совсем иной смысл, нежели это принято в международной практике.

Исключительно популярные в 1990-х гг. в России действия по внедрению поглотителя в компанию (через скупку долгов и другими методами, через последующую инициацию банкротства и захват контроля) довольно сложно классифицировать как недружественное поглощение в классическом понимании. Поэтому, чтобы избежать путаницы, я предлагаю подобные действия по российскому поглощению компаний называть корпоративным захватом.

Типы слияний и поглощений

В зависимости от способа объединения потенциала можно выделить следующие типы слияния:

- корпоративные алянсы;

- корпорации;

- производственные слияния;

- финансовые слияния.

Корпоративные алянсы

Корпоративные альянсы – это объединение двух или нескольких компаний, сконцентрированное на конкретном отдельном направлении бизнеса, обеспечивающее получение синергетического эффекта только в этом направлении, в остальных же видах деятельности фирмы действуют самостоятельно. Компании для этих целей могут создавать совместные структуры, например, совместные предприятия;

Стратегические альянсы в международном маркетинге предполагают, что компании-участники, оставаясь независимыми, заключают соглашение о сотрудничестве в рамках четко оговоренных сфер деятельности, в основном с целью совместного завоевания новых рынков сбыта и продвижения продукции и услуг. При этом одна компания может одновременно иметь альянсы с несколькими десятками других компаний.

Корпорационные слияния

Корпорации - этот тип слияния имеет место тогда, когда объединяются все активы вовлекаемых в сделку фирм. В свою очередь, в зависимости от того, какой потенциал в ходе слияния объединяется, можно выделить.

Корпорации представляют собой объединение с экономическими целями деятельности. Правовой статус и правоспособность корпорации определяется местом её создания. Термин "корпорация" применяется как синоним термину "акционерное общество". Связано это с тем, что в настоящее время является популярным создание предприятий в форме акционерного общества.

Производственные слияния

Производственные слияния – это слияния, при которых объединяются производственные мощности двух или нескольких компаний с целью получения синергетического эффекта за счет увеличения масштабов деятельности;

Финансовые слияния

Финансовые слияния - это слияния, при которых объединившиеся компании не действуют как единое целое, при этом не ожидается существенной производственной экономии, но имеет место централизация финансовой политики, способствующая усилению позиций на рынке ценных бумаг, в финансировании инновационных проектов.

Слияния могут осуществляться на паритетных условиях (“пятьдесят на пятьдесят”). Однако накопленный опыт свидетельствует о том, что “модель равенства” является самым трудным вариантом интеграции. Любое слияние в результате может завершиться поглощением.

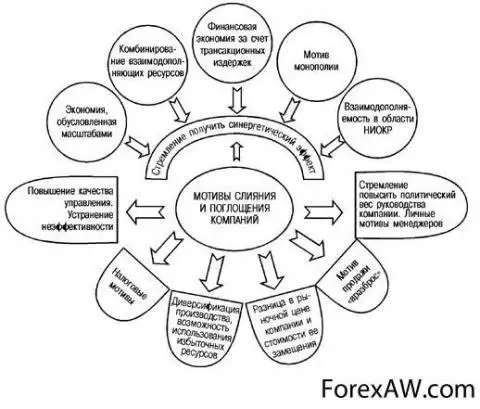

Мотивы сделок слияний и поглощений

Теория и практика современного корпоративного менеджмента выдвигает достаточно много причин для объяснения слияний и поглощений компаний. Выявление мотивов слияний очень важно, именно они отражают причины, по которым две или несколько компаний, объединившись, стоят дороже, чем по отдельности. А рост капитализированной стоимости объединенной компании является целью большинства слияний и поглощений.

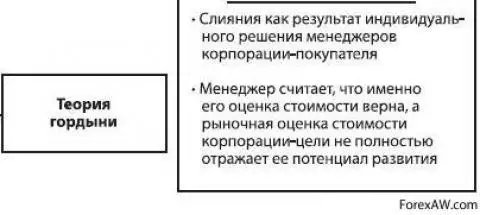

С конца 1980-х годов широкую известность получила «теория гордыни» (англ. hubris theory) Ричарда Ролла, согласно которой поглощения компаний часто объясняются действиями покупателей, убеждённых в том, что все их действия правильны, а предусмотрительность безупречна. В результате они платят слишком высокую цену за достижение своих целей.

Теория агентских издержек акцентирует внимание на конфликте интересов собственников и менеджеров, который существует, конечно же, не только в слияниях и поглощениях. Наличие собственных интересов может порождать у менеджмента особые мотивы слияний и поглощений, противоречащие интересам собственников и не связанные с экономической целесообразностью.

Можно выделить следующие основные мотивы слияний и поглощений компаний:

- экономия масштабов;

- мотив повышения эффективности работы с поставщиками;

- диверсификация;

- мотив ликвидации дублирующих функций;

- мотив кооперации в области НИОКР;

- мотив уменьшения налогов, таможенных платежей и иных сборов;

- мотив монополии;

- мотив преимуществ на рынке капитала;

- мотив устранения неэффективности управления;

- мотив взаимодополняющих ресурсов;

- мотив приобретения крупных контрактов;

- мотив преимуществ на рынке капитала;

- мотив доступа к информации;

- мотив разницы в рыночной цене компании и стоимости ее замещения;

- мотив разницы между ликвидационной и текущей рыночной стоимостью;

- личные мотивы менеджеров, стремление увеличить политический вес руководства компании;

- мотив защиты от поглощения;

- мотив «too big to fail».

Мотив диверсификации производства

Важным источником положительной синергии является увеличение диверсификации (как в отношении предлагаемых товаров и услуг, так и географической), что снижает общую рискованность операций и гарантирует средний объем поступлений. Это само по себе является стимулом для слияний компаний, специализирующихся в разных областях. Диверсификация помогает стабилизировать поток доходов, что выгодно и работникам данной компании, и поставщикам, и потребителям (через расширение ассортимента товаров и услуг).

В результате слияния увеличиваются активы компании, что позволяет расширить масштабы операций и мобильнее перераспределять имеющиеся средства. Общемировая тенденция дерегулирования заметно усиливает стремление к универсализации. По признанию специалистов ведущих консультационных агентств, содействующих операциям слияния, успех организаций будущего главным образом зависит от расширения спектра предоставляемых ими услуг, что, несомненно, требует консолидации капиталов.

Экономия масшатабов

Экономия, обусловленная масштабами, достигается тогда, когда средняя величина издержек на единицу продукции снижается по мере увеличения объема производства продукции. Один из источников такой экономии заключается в распределении постоянных издержек на большее число единиц выпускаемой продукции.

Основная идея экономии за счет масштаба состоит в том, чтобы выполнять больший объем работы на тех же мощностях, при той же численности работников, при той же системе распределения и т.д. Иными словами, увеличение объема позволяет более эффективно использовать имеющиеся в наличии ресурсы. Однако существуют определенные пределы увеличения объема производства, при превышении которых издержки на производство могут существенно возрасти, что приведет к падению рентабельности производства.

Отклонения от оптимального с точки зрения издержек на единицу продукции объема производства возможны в обе стороны. Недопроизводство из-за недостатка заказов и перепроизводство из-за недостатка мощностей (например, если вследствие срочности заказа станок работает на предельной скорости, потребляя больше ресурсов на единицу выпускаемой продукции). Оба отклонения могут быть выровнены после удачного слияния/поглощения.

Следует отметить, что данный мотив особенно характерен для горизонтальных слияний. Тем не менее, для транснациональных компаний он не играет значительной роли, т.к. их производство, в основном, и так масштабно. Возможно, в некоторых регионах, где действую обе сливающиеся компании, данная сделка и приведет к экономии на масштабе, но а целом по миру это менее актуально.

Повышение эффективности работы с поставщиками

Объединяясь, компании приобретают дополнительный рычаг снижения закупочных цен. Это может быть достигнуто как путем увеличения совокупного объема закупок и приобретения тем самым возможности пользоваться дополнительными скидками, так и путем прямой угрозы смены поставщика. Одна лишь централизация закупок канцелярских принадлежностей может сэкономить новообразованной компании массу денежных средств. Данный мотив имеет место для ТНК, например, в автомобильной промышленности.

Ликвидация дублирующих функций

Данный мотив тесно связан как с мотивом экономии на масштабах, так и с повышением эффективности использования имеющихся ресурсов. Смысл заключается прежде всего в сокращении управляющего и обслуживающего персонала и расширении функций за счет устранения дублирования функций различных работников и централизации ряда услуг.

Многие компании добиваются значительной экономии в краткосрочной перспективе за счет:

- централизации маркетинга;

- централизации сбыта;

- возможности предлагать дистрибьюторам более широкий ассортимент продуктов;

- использовать общие рекламные материалы.

Получение экономии путем ликвидации дублирования особенно характерно для горизонтальных слияний. Но и при образовании конгломератов порой возможно ее достижение. В этом случае добиваются экономии за счет устранения дублирования функций различных работников и централизации ряда услуг в таких сферах, как бухгалтерский учет, финансовый контроль, делопроизводство, повышение квалификации персонала и общее стратегическое управление компанией. Кроме того, отпадает необходимость дублирования программного обеспечения, приобретение лицензий на использование которого требует, как правило, затраты немалых средств.

Например, в результате слияния компаний Procter&Gamble и Gillette произошло снижение количества маркетинговых контрактов. По данным отчета банка JPMorgan, Procter&Gamble сможет сэкономить на сокращении издержек в результате слияния с Gillette не менее $1 млрд за ближайшие три года.

Кооперация в области НИОКР

Выгоды от слияния могут быть получены в связи с экономией на дорогостоящих работах по разработке новых технологий и созданию новых видов продукции. С помощью слияний и поглощений могут быть соединены передовые научные идеи и денежные средства, необходимые для их реализации.

Одна фирма может иметь выдающихся исследователей, инженеров, программистов, но не обладать соответствующими производственными мощностями и сетью реализации, необходимыми для извлечения выгоды от новых продуктов, которые ими разрабатывались. Другая компания может иметь превосходные каналы сбыта, но ее работники лишены необходимого творческого потенциала. Вместе же компании способны плодотворно функционировать.

Молодые, передовые в технологическом отношении отрасли, связанные с производством и использованием наукоемкой продукции, технологических новинок, сверхсложной техники, становятся главной сферой интересов слияний.

Следует отметить, что данный мотив пересекается с мотивами ликвидации дублирования, мотивом взаимодополнения и эффекта масштабов, однако его важность для будущего предприятия позволяет выделить его в отдельную группу.

Уменьшение налогов и иных сборов

Нередко одной из веских причин слияний и поглощений является сокращение налоговых платежей. Например, высокоприбыльная фирма, несущая высокую налоговую нагрузку, может приобрести компанию с большими налоговыми льготами, которые будут использованы для созданной корпорации в целом. У компании может иметься потенциальная возможность экономить на налоговых платежах в бюджет благодаря налоговым льготам, но уровень ее прибылей недостаточен, чтобы реально воспользоваться этим преимуществом.

В США если фирма выплачивает дополнительные дивиденды, то владельцы акций должны заплатить налоги по их получении. Вместе с тем использование свободных денежных средств для приобретения другой фирмы не повлечет немедленных последствий по уплате налогов покупающей фирмой или ее акционерами.

Интенсивное лоббирование собственных интересов позволяет транснациональные компании добиваться изменения налогового и таможенного законодательства, получать исключительные лицензии на провоз определенных товаров и т.п.

Преимущество на рынке капитала

Крупные транснациональные компании добиваются более выгодных условий кредитования. Размер компании нередко сам по себе является гарантом стабильности и позволяет получать более высокий кредитный рейтинг, что, как правило, открывает доступ к более дешевым кредитам.

Размер компании, будучи гарантом стабильности, позволяет получать необходимые кредитные средства, от которых зависит дальнейшее развитие компании. Кроме того, у компании появляется больше возможностей оптимального использования капитала внутри нее самой. Использование трансфертных цен, внутренняя диверсификация капитала, установление в рамках концерна регулируемой конкуренции за капитал - лишь некоторые из возможных сценариев оптимизации работы с капиталом внутри компании.

Устранение неэффективности управления

Распространение качественного менеджмента на поглощаемую компанию и привнесение более совершенных технологий управления способны стать важным фактором успехов объединенной структуры.

При желании всегда можно найти компании, в которых возможности снижения затрат и повышения объемов продаж и прибыли остаются не до конца использованными, компании, страдающие от недостатка таланта или мотивации руководителей, т.е. компании, имеющие неэффективный аппарат управления. Такие компании становятся естественными кандидатами на поглощение со стороны фирм, имеющих более эффективные системы управления. В некоторых случаях «более эффективное управление» может означать просто необходимость болезненного сокращения персонала или реорганизации деятельности компании.

Практика подтверждает, что объектами большинства успешных поглощений, как правило, оказываются компании с невысокими экономическими показателями. Исследования показывают, что в поглощенных компаниях фактические нормы доходности были относительно низкими в течение нескольких лет до их присоединения к другим фирмам.

Взаимодополнение ресурсов

Слияние может оказаться целесообразным, если две или несколько компаний располагают взаимодополняющими ресурсами. Эти компании после объединения будут стоить дороже по сравнению с суммой их стоимостей до слияния, так как каждая приобретает то, чего ей не хватало, причем получает эти ресурсы дешевле, чем они обошлись бы ей, если бы пришлось их создавать самостоятельно.

Слияния с целью получения взаимодополняющих ресурсов характерны как для крупных фирм, так и для малых предприятий. Зачастую объектом поглощения со стороны крупных компаний становятся малые предприятия, так как они способны обеспечивать недостающие компоненты для успешного функционирования первых. Малые предприятия создают подчас уникальные продукты, но испытывают недостаток в производственных, технических и сбытовых структурах для организации крупномасштабного производства и реализации этих продуктов.

Крупные компании чаще всего сами в состоянии создать необходимые им компоненты, но можно гораздо дешевле и быстрее получить к ним доступ, поглотив компанию, которая их уже производит. Примерами могут служить поглощения крупнейшими мировыми транснациональных компаний в области IT компаний по производству мелких составляющих в странах Юго-Восточной Азии.

Приобретение крупных контрактов

У новой компании появляется достаточно мощностей, чтобы конкурировать за крупные, в том числе государственные, контракты - возможность, которой не обладала ни одна из объединявшихся компаний. Получение такого контракта обеспечивает оптимальную загрузку мощностей и позволяет реализовать экономию масштабов. Крупнейшие транснациональные компании обладают также достаточной экономической мощью, чтобы лоббировать свои интересы, тем самым становясь еще сильнее.

Мотив монополии

Порой при слиянии, прежде всего горизонтального типа, решающую роль (гласно или негласно) играет стремление достичь или усилить монопольное положение.

Крупная организация обладает большим рыночным влиянием (market power), что исключительно важно в современных условиях, когда господствуют различные модели несовершенной конкуренции вплоть до монополии (особенно на относительно замкнутых региональных рынках).

Слияние в данном случае дает возможность компаниям обуздать ценовую конкуренцию. Однако антимонопольное законодательство ограничивает слияния с явными намерениями повысить цены. Иногда конкуренты могут быть приобретены и затем закрыты, потому что выгоднее выкупить их и устранить ценовую конкуренцию, чем опустить цены ниже средних переменных издержек, заставляя всех производителей нести существенные потери.

Доступ к информации (ноу-хау)

Информация как ресурс играет все большую роль в деятельности компаний. Приобретая компанию, вместе с видимыми активами предприятие получает в свое распоряжение дополнительные знания о продуктах и рынке. Как правило, новая компания приносит с собой и наработанную сеть клиентов, которые связаны с ней личными отношениями. Внутрифирменные культуры могут как взаимообогатить друг друга, так и стать камнем преткновения в совместной деятельности. Получение доступа к новой, более дешевой информации ноу-хау (о рынке, продуктах, менеджменте) в ходе слияния или поглощения избавляет компанию от необходимости тратить огромные средства на консалтинговые услуги третьих фирм, тем самым экономя денежные средства.

Мотив разницы в рыночной цене

Зачастую проще купить действующее предприятие, чем строить новое. Это целесообразно тогда, когда рыночная оценка имущественного комплекса целевой компании-мишени значительно меньше стоимости замены ее активов.

Разница в рыночной цене компании и стоимости ее замещения возникает из-за несовпадения рыночной и балансовой стоимости приобретаемой фирмы. Рыночная стоимость фирмы базируется на ее способности приносить доходы, чем и определяется экономическая ценность ее активов.

Если говорить о справедливой оценке, то именно рыночная, а не балансовая стоимость будет отражать экономическую ценность ее активов, практика же показывает, что рыночная стоимость очень часто отклоняется от балансовой (инфляция, моральный и физический износ и т.п.). Этот мотив характерен для поглощения крупными транснациональными компаниями небольших компаний в странах базирования их филиалов для расширения своей деятельности в этих странах (вместо того, чтобы строить новые предприятия).

Разница между ликвидационной и текущей стоимостью

Иначе этот мотив можно сформулировать следующим образом: возможность «дешево купить и дорого продать». Нередко ликвидационная стоимость компании выше ее текущей рыночной стоимости. В этом случае фирма, даже при условии приобретения ее по цене несколько выше текущей рыночной стоимости, в дальнейшем может быть продана по частям, с получением продавцом значительного дохода (если активы фирмы могут быть использованы более эффективно при их продаже по частям другим компаниям, имеет место подобие синергетического эффекта).

Положительным моментом данной схемы можно назвать уничтожение технологически старых и физически изношенных фондов. Однако заранее не известно, начнется ли инвестирование в новые фонды после очистки от старых.

Личные мотивы менеджеров

Безусловно, большинство деловых решений относительно слияния или поглощения компаний основываются на экономической целесообразности. Однако есть примеры, когда подобные решения базируются скорее на личных мотивах управляющих, чем на экономическом анализе. Это связано с тем, что руководители компаний любят власть и претендуют на большую оплату труда, а границы власти и заработная плата находятся в определенной связи с размерами корпорации.

Иногда причиной слияния компаний является самоуверенность руководителей, считающих, что предполагаемая сделка совершенна. Они проникаются азартом охоты, на которой добыча должна быть настигнута любой ценой. В итоге такие покупатели очень дорого платят за свои приобретения.

Еще один мотив осуществления поглощений, в отличие от перечисленных выше, нерационален с точки зрения чисто экономической логики, будучи связан со спецификой эгоистического поведения менеджеров. Время от времени захваты осуществляются с целью создать иллюзию процветания в глазах акционеров. Волна слияний и поглощений в американской банковской индустрии в 80-е годы частично объясняется стремлением управляющих продемонстрировать хорошие показатели (рост курсов акций, оборотов и капиталов). Как правило, в таких ситуациях принятые решения оказываются неудачными, что, однако, окончательно выявляется обычно лишь через несколько лет после поглощения.

Иногда имеет место спекулятивный мотив. В период биржевых бумов инвесторы часто рассматривают приобретение акций сливающихся компаний как средство получения прибыли от продолжающегося роста их цен. Это, в частности, обусловлено тем соображением, что в результате слияния или поглощения конкуренция в отрасли может быть исключена или ослаблена и, следовательно, прибыль должна вырасти, что увеличит доход инвесторов. Пользуясь такими настроениями инвесторов, финансовые посредники часто сами организуют и подталкивают слияния, надеясь на этом заработать.

Защита от поглощения

Помимо традиционных мотивов интеграции могут встречаться и специфические. Так, слияния для некоторых, в том числе российских, компаний представляют собой один из немногих способов противостояния экспансии на российский рынок более мощных западных конкурентов. В качестве последней попытки защититься от поглощения некоторые фирмы прибегают к объединению с «дружественной компанией», которую обычно называют «белым рыцарем». Нередко в качестве метода защиты производится покупка активов, которые не понравятся захватчику или которые создадут антимонопольные проблемы (подробнее об этом в следующем параграфе).

Укрепление мощности компании (too big to fail)

Как показывает опыт большинства стран, размеры корпорации сами по себе являются гарантией ее надежности (так называемый эффект «too big to fail» — слишком велик, чтобы обанкротиться). Поскольку государство в силу целого ряда социально-экономических причин вынуждено «опекать» наиболее крупные компании, они получают дополнительные преимущества в конкуренции с более мелкими.

Следует отметить, что на практике одним из наиболее часто приводимых мотивов слияний или поглощений является экономия на дорогостоящих работах по разработке и созданию новых видов продукции, а также на капиталовложениях в новую технологию. За ним следует мотив экономии от сокращения административных расходов на содержание чрезмерно большого управленческого аппарата. Сравнительно меньшее значение имеет экономия на масштабах производства (снижение текущих издержек производства), хотя и она существенна.

Виды сделок слияний и поглощений

Мировой опыт показывает, что даже четко структурированные, обеспеченные соответствующими финансовыми ресурсами, прошедшие все необходимые финансовые и юридические проверки сделки слияния и поглощения могут потерпеть неудачу, если в процессе их реализации отсутствует звено эффективной коммуникации. Комплексный характер сделок слияния и поглощения обусловливает комплексность инструментов связей с общественностью, применяемых в рамках процесса M&A, основной задачей которых является консолидация интересов сторон, участвующих в сделке.

В современном корпоративном менеджменте можно выделить множество разнообразных видов слияния и поглощения компаний.

Остановимся на наиболее часто встречающихся видах слияния компаний. В зависимости от характера интеграции компаний целесообразно выделять следующие виды:

- горизонтальные слияния;

- вертикальные слияния;

- родовые слияния;

- конгломератные слияния.

Горизонтальные слияния и поглощения

Горизонтальные слияния - это объединение компаний одной отрасли, производящих одно и то же изделие или осуществляющих одни и те же стадии производства.

Горизонтальные слияния предполагают объединение компаний, функционирующих и конкурирующих в одной области деятельности. Такой тип слияний обеспечивает достижение конкурентных преимуществ по сравнению с другими участниками данного конкретного сегмента рынка за счет экономии от масштаба и наращивания капитала. Здесь необходимо отметить, что подобного рода слияния как ограничивающие конкурентную борьбу могут регулироваться со стороны государства через систему антимонопольных мер. В числе наиболее ярких недавних примеров слияний такого типа можно отметить слияние банков Chase Manhattan и Chemical Bank, объединение гигантов пищевой индустрии Guinness и Grand Metropolitan.

Вертикальные слияния и поглощения

Вертикальные слияния - это объединение компаний разных отраслей, связанных технологическим процессом производства готового продукта, т.е. расширение компанией-покупателем своей деятельности либо на предыдущие производственные стадии, вплоть до источников сырья, либо на последующие – до конечного потребителя. Например, слияние горнодобывающих, металлургических и машиностроительных компаний.

Вертикальными слияниями называются объединения компаний, относящихся к разным стадиям одного производственного процесса. При этом слияние принимает форму "интеграции вперед" или "интеграции назад". Например, комбинат по производству металлопроката объединяется со станкостроительным заводом ("интеграция вперед", то есть объединение с компанией, относящейся к следующей стадии производственного процесса) или, допустим с компанией, занимающейся добычей железной руды ("интеграция назад", то есть слияние с компанией предыдущего этапа производственного процесса).

Наиболее яркие примеры российской практики – приобретение НК "ЛУКОЙЛ" в 1998 г. контрольного пакета румынского нефтеперерабатывающего завода "Петротел".

Формирование холдинга "Сибирский Алюминий" вокруг Саянского Алюминиевого Завода (куда вошли заводы по выпуску алюминиевого проката, производству алюминиевой фольги и алюминиевых банок).

Данный тип слияния обеспечивает повышение технологической экономичности производства, снижению трансакционных издержек (участники таких вертикально интегрированных схем поставляют друг другу объект промежуточного производства по гораздо меньшим ценам или вообще бесплатно), лучший обмен информацией в пределах объединенной компании, что в итоге приводит к значительному снижению промежуточных затрат и, в конце концов, совокупных затрат производства конечной продукции.

Родовые слияния и поглощения

Родовые слияния - это объединение компаний, выпускающих взаимосвязанные товары. Например, фирма, производящая фотоаппараты, объединяется с фирмой, производящей фотопленку или химреактивы для фотографирования.

В качестве примера можно привести слияние корпорации Sigma с компанией Foveon Inc. Так, производитель фотокамер и объективов, корпорация Sigma, приобрела 100% акций компании Foveon Inc. - производителя трехслойных матриц, используемых в технике Sigma. Компании вели совместную работу с 2000 г., направленную на повышение эффективности DSLR и компактных камер. В результате сделки была достигнута главная цель - Sigma получила возможность разработки новых типов датчиков и улучшения интеграции между датчиками и объективами, что привело к созданию новых продуктов, отвечающих высоким требованиям.

Конгломератные слияния и поглощения

Конгломератные слияния - это объединение компаний различных отраслей без наличия производственной общности, т.е. слияние такого типа – это слияние фирмы одной отрасли с фирмой другой отрасли, не являющейся ни поставщиком, ни потребителем, ни конкурентом. В рамках конгломерата объединяемые компании не имеют ни технологического, ни целевого единства с основной сферой деятельности фирмы-интегратора.

Конгломератные слияния предполагают объединение компаний из различных, несвязанных отраслей или географических регионов. Существуют три разновидности конгломератных слияний:

- слияние для расширения спектра продуктов Происходит объединение компаний, производящих различную продукцию, обладающую, тем не менее, схожими признаками, и способных расширить ассортимент выпускаемой друг другом продукции. Тем самым значительно повышается конкурентное превосходство образовавшейся структуры. Примером может служить слияние Boeing, крупнейшего мирового производителя в области гражданской авиации, и McDonnel Douglas, лидера в области оборонно-космической индустрии США;

Объединение двух компаний-гигантов, работающих в сфере финансовых услуг – всемирно известного инвестиционного банка Morgan Stanley и обладающей сильно развитой дистрибьюторской сетью компании Dean Whitter Discovery. В результате образовалась мощная финансовая структура, работающая одновременно с частными и крупными институциональными клиентами.

- слияние для географического расширения В данном случае объединяются компании, выпускающие однотипную продукцию, но осуществляющие свою деятельность в различных регионах. Данная схема позволяет значительно снизить уровень риска через географическую диверсификацию и расширить свое присутствие, а значит, и приобрести конкурентные преимущества, обеспечить себя дополнительным спросом на различных географических рынках. В качестве примера можно привести приобретение германским концерном Volkswagen 70% пакета акций чешского завода Skoda, что позволило ему воспользоваться преимуществами быстрорастущего и перспективного восточноевропейского рынка.

- собственно конгломератное слияние Предполагает объединение компаний из совершенно несвязанных и неродственных отраслей. Пример – слияние табачной компании R.J. Reynolds и производителя пищевых продуктов Nabisco Brands, в результате чего образовалась компания RJR Nabisco.

Механизмы слияний и поглощений компаний

Для того, чтобы слияние или поглощение прошло успешно, необходимо:

- правильно выбрать организационную форму сделки;

- обеспечить четкое соответствие сделки антимонопольному законодательству;

- иметь достаточно финансовых ресурсов для объединения;

- в случае слияния быстро и мирно решить вопрос “кто главный”;

- максимально быстро включить в процесс слияния не только высший, но и средний управленческий персонал.

Возможны следующие организационные формы слияний и поглощений компаний:

- объединение двух или нескольких компаний, которое предполагает, что одна из участниц сделки принимает на свой баланс все активы и все обязательства другой компании. Для применения такой формы необходимо добиться одобрения сделки не менее, чем 50% акционеров компаний, которые участвуют в сделке (уставы корпораций и законы иногда устанавливают более высокую долю голосов, необходимых для одобрения сделки);

- объединение двух или нескольких компаний, которое предполагает, что создается новое юридическое лицо, которое принимает на свой баланс все активы и все обязательства объединяемых компаний. Для применения такой формы, также как и для предыдущей, необходимо добиться одобрения сделки не менее, чем 50% акционеров объединяемых компаний;

- покупка акций компании либо с оплатой в денежной форме, либо в обмен на акции или иные ценные бумаги поглощающей компании. В этом случае инициатор сделки может вести переговоры с акционерами интересующей его компании на индивидуальной основе. Одобрение и поддержка сделки менеджерами поглощаемой компании в этом случае не обязательны;

- покупка некоторых или всех активов компании. При этой организационной форме в отличие от предыдущей необходима передача прав собственности на активы, и деньги должны быть выплачены самой компании как хозяйственной единице, а не непосредственно ее акционерам.

Сделки по слиянию и поглощению компаний могут быть осуществлены следующим образом:

- компания Х покупает активы компании У с оплатой в денежной форме;

- компания Х покупает активы компании У с оплатой ценными бумагами, выпущенными компанией-покупателем;

- компания Х может купить контрольный пакет акций компании У, став при этом холдингом для компании У, которая продолжает функционировать как самостоятельная единица;

- проведение слияния компании Х и компании У на основе обмена акциями между ними;

- компания Х сливается с компанией У и в результате образуется новая компания Z. Акционеры компаний Х и У в определенной пропорции обменивают свои акции на акции компании Z..

Для того, чтобы слияние прошло успешно, еще при его планировании необходимо учесть требования антимонопольного законодательства. Все крупные слияния и поглощения подвергаются контролю уже на самых ранних этапах.

В США, например, и Министерство юстиции, и Федеральная торговая комиссия наделены правом требовать постановления суда, приостанавливающего слияние. Правда, за последние годы на основе антимонопольного законодательства было отменено всего несколько сделок по слиянию, но такая угроза существует постоянно.

Поглощение компании может оказаться сделкой как подлежащей налогообложению, так и освобожденной от налогов. Если акционеры поглощаемой компании рассматриваются налоговыми органами как продавцы акций, то они должны платить налог на приращение капитала. Если же акционеров поглощаемой компании рассматривают как лиц, обменивающих старые акции на такие же новые, то ни прирост, ни потери капитала в этом варианте не принимаются во внимание.

Налоговый статус данной сделки оказывает влияние и на величину налогов, которые компания платит уже после поглощения. При признании сделки налогооблагаемой происходит переоценка активов присоединенной компании, и возникающее повышение или понижение их стоимости рассматривается как прибыль или убыток, подлежащие налогообложению. В случае признания самой сделки не подлежащей налогообложению объединенная компания рассматривается так, как если бы обе слившиеся компании существовали вместе вечно, поэтому сама сделка уже ничего не меняет в применении к ним налогового механизма.

Процесс прохождения сделки слияния и поглощения

В самом общем виде процесс слияния и поглощения можно определить как совокупность этапов по реорганизации и реструктуризации предприятий (юридических лиц) в форме слияния и поглощения. Вряд ли можно сказать, что существует единая, повторяющаяся из раза в раз схема по реализации рассматриваемых сделок. Тем не менее, анализируя опыт иностранных и российских компаний, можно выделить ряд фаз, в совокупности формирующих программу «успешного слияния (поглощения)».

Сделки слияния и поглощения происходят по следующим сценариям:

- дружественное слияние компаний;

- дружественное поглощение компаний;

- дружественное присоединение;

- недружественное поглощение;

- недружественное слияние.

Процесс дружественного слияния компаний

Происходит, если руководители компаний приходят к обоюдному решению, что совместив капиталы и ресурсы, всем будет проще строить бизнес и работать в условиях жесткой конкуренции. Слияние компаний подразумевает ликвидацию каждого отдельного участника процедуры слияния и регистрацию абсолютно нового юридического лица, но со старым руководством, имуществом, правами, обязанностями и прочими ресурсами.

То есть, необходимым условием для сделки слияния компаний является появление абсолютно нового юридического лица, которое возьмет под свой контроль и управление все активы и обязательства всех компаний – составных частей. Процесс слияния можно продемонстрировать в виде формулы: если компания А объединяется с компаниями В и С, то в результате на рынке появляется новая компания D.

Процесс дружественного поглощения компаний

Этот процесс можно определить как взятие одной компанией другой под свой контроль, управление ею с приобретением частичного права собственности на нее. При этом все участники остаются действовать при своих прежних хозяйственно-правовых формах.

Поглощение компании осуществляется без процедур ликвидации или реорганизации участников, как субъектов предпринимательской деятельности: когда компания-инвестор приобретает контрольный пакет акций инвестируемой компании, получив, таким образом, корпоративный контроль без существенных изменений.

Процесс дружественного присоединения

Дружественное присоединение - это бъединение нескольких компаний, в результате которого одна из них продолжает свое существование, а остальные утрачивают свою самостоятельность и ликвидируются с передачей всех их прав и обязанностей организации, к которой они присоединяются.

По сути, это процедура покупки или продажи готового бизнеса, путем передачи капиталов определенному юридическому лицу, на базе которого планируется создать новою организацию с дальнейшей ликвидацией всех остальных участников.

Какой метод объединения капиталов не был бы избран, главное, чтобы любая процедура имела место только в том случае, когда руководящий состав и акционеры поддерживают данную сделку.

Процесс недружественного поглощения

Что такое «недружественное поглощение», что содержит это понятие и в каких случаях его можно употреблять в научном обороте и деловом лексиконе. В англосаксонской трактовке недружественное поглощение означает банальную скупку акций на рынке, осуществляемую против воли неэффективного менеджмента и нерасторопных крупных акционеров. В общем смысле поглощение – это процесс, в результате которого активы компании становятся собственностью покупателя. Заметьте, покупателя, а не захватчика. Поглощение происходит, когда одна компания приобретает контроль над другой. Именно приобретает, а не перехватывает.

Процесс недружественного слияния

Недружественное слияние - это тендерное предложение, которое менеджмент компании-покупателя выдвигает на фондовом рынке на акции предприятия-цели (обычно, контрольный пакет акций).

Тендерное предложение - это предложение на покупку определенного пакета акций определенной компании, по определенной цене, в течение определенного периода времени. Информация является общедоступной, т.е. известной все заинтересованным участника фондового рынка.

Признание сделки враждебным поглощением зависит скорее от действий управляющих и акционеров компании-цели, в случае, если атакующая компания выполнила все требования органов регулирования об афишировании своих действий.

Оценка бизнеса в условиях слияния и поглощения

Слияния и поглощения - это самый драматический раздел корпоративных финансов. Сделки могут объявляться и отзываться, длиться месяцами, превращаться в корпоративные войны. По сути, это инструмент, используемый в конкурентной борьбе для образования альянсов и новых компаний в ходе структурных изменений под действием конкуренции и изменения макроэкономических условий.

Необходимо рассматривать данный инструмент, сделки слияния и поглощения, как одну из возможностей, которые должны быть постоянно в арсенале корпоративных менеджеров, постоянно входить как вариант в стратегические планы компаний. Наряду с внутренними инвестициями они должны рассматривать совместные с другими фирмами инвестиционные возможности. Выбор стратегии интеграции, форм и методов объединения и реструктуризации зависит от структуры рынка, инвестиционных целей участников сделок и многих других обстоятельств.

Требуется тщательный анализ изменения конкурентной среды, технологий, последствий ответов конкурентов, чтобы обеспечить выгодность сделок слияния и поглощения. Анализ выгодности должен основываться на доходности инвестиций, прогнозируемости бизнеса, и не подменять это целью достижения полного контроля.

К оценке бизнеса можно использовать три подхода:

- доходный;

- затратный (имущественный);

- сравнительный.

Доходный подход

Доходный подход к оценке бизнеса основан на сопоставлении будущих доходов инвестора с текущими затратами. Сопоставление доходов с затратами ведется с учетом факторов времени и риска. Динамика стоимости компании, определяемая доходным подходом, позволяет принимать правильные управленческие решения для менеджеров, собственников.

Для оценки предприятий по доходу применяют два метода: метод капитализации и метод дисконтирования дохода:

- метод капитализации используется в случае, если ожидается, что будущие чистые доходы или денежные потоки приблизительно будут равны текущим или темпы их роста будут умеренными и предсказуемыми. Причем доходы являются достаточно значительными положительными величинами, т.е. бизнес будет стабильно развиваться. Суть метода капитализации заключается в определении величины ежегодных доходов и соответствующей этим доходам ставки капитализации, на основе которых рассчитывается цена компании;

- метод дисконтированных денежных потоков наиболее широко применяется в рамках доходного подхода. Этот метод позволяет более реально оценить будущий потенциал предприятия. В качестве дисконтируемого дохода используется либо чистый доход, либо денежный поток. При этом денежный поток по годам определяется как баланс между притоком денежных средств (чистого дохода плюс амортизация) и их оттоком (прирост чистого оборотного капитала и капитальных вложений). Годовой чистый оборотный капитал определяется как разность между текущими активами и текущими пассивами.

Затратный подход оценки бизнеса

Затратный (имущественный) подход в оценке бизнеса рассматривает стоимость предприятия с точки зрения понесенных издержек. Балансовая стоимость активов и обязательств предприятия вследствие инфляции, изменений конъюнктуры рынка, используемых методов учета, как правило, не соответствует рыночной стоимости. В результате перед оценщиком встает задача проведения корректировки баланса предприятия. Для осуществления этого предварительно проводится оценка обоснованной рыночной стоимости каждого актива баланса в отдельности, затем определяется текущая стоимость обязательств и, наконец, из обоснованной рыночной стоимости суммы активов предприятия вычитается текущая стоимость всех его обязательств. Результат показывает оценочную стоимость собственного капитала предприятия.

Затратный (имущественный) подход в оценке бизнеса включает в себя следующие расчеты:

- расчет методом стоимости чистых активов:

- метод ликвидационной стоимости;

- метод стоимости замещения, в данном случае оценка бизнеса производится исходя из затрат на полное замещение активов, и применяется в качестве максимальной цены, на которую может расчитывать поглощаемая компания;

- метод восстановительной стоимости заключается в расчете затрат, необходимых для создания точной копии оцениваемой фирмы.

Сравнительный подход оценки бизнеса

Сравнительный подход представляет собой совокупность методов оценки бизнеса, основанных на сравнении оцениваемого предприятия с ценами продаж либо аналогичных предприятий в целом либо с ценами продаж акций аналогичных предприятий.

Данный подход включает в себя:

- метод продаж, или метод сделок, основан на использовании цены приобретения предприятия – аналога в целом или его контрольного пакета акций. Технология применения метода продаж практически полностью совпадает с технологией метода рынка капитала, различие заключается только в типе исходной ценовой информации: метод рынка капитала в качестве исходной использует цену одной акции, не дающей никаких элементов контроля, а метод продаж - цену контрольного или полного пакета акций, включающую премию за элементы контроля. Соответственно, метод продаж и используется для оценки полного или контрольного пакета акций предприятия;

- метод сравнимых продаж более трудоемок. Он заключается в анализе рыночных цен контрольных пакетов акций компаний-аналогов;

- метод мультипликаторов («цена акции к доходу фирмы») целесообразно использовать для оценки закрытых компаний, акции которых не котируются на бирже. Для них используют данные о прибылях и ценах на акции аналогичных компаний, чьи акции котируются на фондовом рынке. Для получения достоверного результата прежде всего производят тщательный финансовый анализ акционерных компаний-аналогов. Анализ состоит из определения коэффициентов рентабельности и ликвидности, структуры капитала, темпов роста компании. Затем оценивается закрытая компания, как если бы ее акции котировались на фондовом рынке, путем сравнения ее с компаниями-аналогами.

Этапы сделок слияний и поглощений

Продавец заинтересован в максимизации выручки от продажи бизнеса и, следовательно, имеет стимул устанавливать будущий денежный поток слишком высоко. В связи с этим роль консультанта при подготовке сделки состоит в проверке на достоверность различных данных предприятия (баланс, отчет о прибылях и убытках, планируемый денежный поток) и приведение их в соответствии с реальностью.

Кроме того, консультант занимается обеспечением доступности информации о предложении продажи бизнеса для третьих лиц. Важно, чтобы предоставляемые данные о продаваемом предприятии не противоречили прочим сведениям о рыночной позиции и стратегии компании. Затем консультант определяет стоимость компании, которая учитывается клиентом при расчете потенциальной синергии (Synergy) и служит основой предстоящих переговоров об общей стоимости сделки.

На практике консультант оформляет с клиентом соглашение таким образом, что риск ответственности за ошибки или неудовлетворительные результаты подготовки сделки во многих случаях перекладывается на плечи продавца. Это, безусловно, способствует повышению качества предоставляемых клиентом сведений.

Затем консультант составляет в сотрудничестве с клиентом информационный меморандум (на отраслевом жаргоне Equity Story), который содержит ключевые статьи баланса и описание рыночной позиции предприятия, его стратегические преимущества, а также возможные направления развития бизнеса для потенциальных покупателей. Центральные качественные критерии – достоверность, полнота и убедительность сведений, в т.ч. представление возможных сценариев развития компании.

Целью клиента является выявить и оповестить группу возможных покупателей наиболее полно. Поэтому при определении возможных заинтересованных в покупке, консультант пользуется широким спектром профессиональных источников информации, в том числе различные базы данных, отраслевые издания, выставок, справочных агентств и интернета.

Консультант подготавливает первоначальный перечень потенциальных покупателей (так называемый Long List), в т.ч. составляется их профиль, оцениваются финансовые возможности для инвестирования капитала, стратегическая совместимость, а также для каждой конкретной сделки учитываются иные важные критерии в зависимости от объема данного перечня компаний.

Затем совместно с клиентом осуществляется их классификация по группам с использованием определенных выбранных критериев, наиболее привлекательные компании заносятся в отдельный перечень (Short List). При этом целесообразно ориентироваться на потенциал реализации синергии, поскольку это в рамках последующих переговорах будет способствовать достижению более высокой цены продажи бизнеса.

Отобранным потенциальным покупателям высылается предложение с обезличенными ключевыми данными продающегося предприятия (так называемый короткий профиль) для определения их возможного интереса к приобретению компании.

При положительном ответе заинтересованные в покупке компании получают информационный меморандум. Предварительно они подписывают соглашение о конфиденциальности (Confidentiality Agreement), в котором оговаривается обязательство сторон о неразглашении сведений, полученных в рамках переговорного процесса. Так, например, оговаривается, что в случае досрочного прекращения переговоров необходимо вернуть или уничтожить все полученные документы.

Потенциальным покупателям после получения информационного меморандума предлагают в течение определенного срока представить свои предложения (без обязательств) по совершению сделки, на основании которых продавец предварительно определяет наиболее привлекательных кандидатов. При этом продавец должен следить за тем, чтобы не снижалась конкуренция между потенциальными покупателями и, соответственно, предлагаемая цена покупки компании.

На следующем этапе потенциальные покупатели получают возможность более подробного изучения компании (Due Diligence), в т.ч. проводится осмотр предприятия, организуется встреча с менеджментом, а также им предоставляется помещение (Data Room) с доступом к фактической (юридической, финансовой и прочей) информации о предприятии.

Объем и качество предоставляемых продавцом сведений на данном этапе, безусловно, имеет существенное значение, поскольку укрытие им важной информации, как правило, воспринимается негативно и снижает заинтересованность покупателей в сделке. С другой стороны, высокая прозрачность может привести к доступности важных сведений конкурентам.

После окончания подробного изучения компании, потенциальные покупатели уточняют и вновь представляют свои предложения по сделке, которые служат исходной базой для дальнейших переговоров. Как правило, организуется закрытый аукцион (Sealed Bid Auction), при этом поступившие заявки публично не оглашаются, количество покупателей и степень конкуренции между ними в конце торгов продавцом также не объявляется. Продавец сообщает о наивысшем предложении, затем проводится новый торг. Как правило, подобная форма торгов способствует улучшению прежнего предложения покупателей, соответствующему представлению продавца об уровне (или выше) минимальной цены сделки.

В результате торгов продавец выбирает наилучшее предложение и обязуется приостанавливать переговоры с другими покупателями. Кроме того, возможно, что потенциальный покупатель устанавливает привлекательное предложение предложения уже в ходе торгов. Если же с самого начала исключена возможность конкуренции с другими покупателями за более лучшее предложение, продавец непосредственно переходит к заключительному этапу сделки.

Потенциальный продавец на заключительном этапе сделки, как правило, поручает своим аудиторам и юристам проведение дальнейшей экспертизы (Due Diligence), с целью перепроверки полученных ранее сведений, которые представляют основу для окончательного договора купли-продажи. При этом анализируется актуальная информация в сравнении с данными первой экспертизы, дается характеристика финансово-экономического положения приобретаемого предприятия. Потенциальный покупатель в этот период сохраняет свободный доступ ко всей внутрифирменной информации.