Карл Целиан Айкан (Carl Celian Icahn) - это

Карл Целиан Айкан - это известный американский финансист, предприниматель, корпоративный рейдер, сделавший свое состояние на гринмейле

Корпоративный рейдер и инвестор-активист Карл Целиан Айкан, биография Карла Айкана, инвестиционная деятельность хедж-фонда Айкана, Карл Целиан Айкан и компания Apple

Структура публикации

- Карл Целиан Айкан - это, определение

- Кто такой Карл Айкан?

- Биография Карла Целиана Айкана

- Состояние К. Айкана, построенное на мусорных облигациях

- Корпоративный рейдер Карл Целиан Айкан

- Пять фактов о рейдере-миллиардере Карле Айкане

- Хедж-фонд Карла Целиана Айкана

- Карл Айкан - один из самых успешных глав хедж-фондов

- Инвестиционная деятельность фонда Карла Айкана

- Карл Айкан ликвидирует собственный хедж-фонд

- Карл Айкан и его интересы в компании Apple

- Начало отношений Карла Айкана с компанией Apple

- Акционером Apple оказался миллиардер Карл Айкан

- Акции Apple резко подорожали с приходом Айкана

- Зачем Айкану понадобилась компания Apple?

- Карл Айкан - защитник держателей акций Yahoo

- Инвестор-активист Карл Айкан и компания Dell

- Интересы Карла Айкана в компании Motorola

- Битва Карла Целиана Айкана за Herbalife

- Карл Айкан вступил в борьбу за Herbalife

- Противостояние Карла Айкана и Уильяма Экмана

- Карл Айкан и Джордж Сорос вложились в Herbalife

- Падение акций Herbalife в цене

- Интервью с миллиардером Карлом Айканом

- Неизвестная сторона жизни Карла Целиана Айкана

- Карл Айкан вошел в десятку самых богатых евреев планеты

- Источники и ссылки

Карл Целиан Айкан - это, определение

Карл Целиан Айкан - это известный американский финансист, предприниматель, корпоративный рейдер, сделавший свое состояние на гринмейле. Сам Карл Айкан не любит, когда его называют корпоративным рейдером, и считает себя инвестором-активистом. Тактика его работы заключается втом, что он постепенно скупает акции компании, приобретая таким образов влияние в совете директоров, а затем требует, чтобы у него выкупили эту самую долю акций по завышенной цене. В противном случае, он всячески мешает правлению компании работать, и те просто вынуждены пойти на условия К. Айкана. В настоящее время Карл Целиан Айкан практически отшел от дел. Его фонд уже не занимается управлением чужих инвестиционных средств.

Карл Целиан Айкан - это известный американский финансист, предприниматель и брокер. Этот миллиардер является угрозой для предпринимателей, так как, ведя активную акционерную политику, Айкан любит вмешиваться в дела разных компаний, акции которых имеет.

Карл Целиан Айкан - это американский предприниматель, финансист, корпоративный рейдер, состояние которого на 2011 год оценивается в 12.5 млрд. долл. США. Карл Айкан родился в Бруклине и вырос в районе Бэйсуотер, Куинс, Нью-Йорк. Он получил степень бакалавра философии в Принстонском университете (1957) и затем поступил в медицинскую школу при Нью-Йоркском университете, откуда он ушёл не получив диплома. Айкан пришёл на Уолл-Стрит в 1961 году. Как и многие другие в 1980-х годах, он начал делать своё многомиллиардное состояние с помощью мусорных облигаций финансиста Майкла Милкена. Айкан считается одним из первых, кто начал специализироваться на гринмейле.

Карл Целиан Айкан - это известный американский финансист, предприниматель и брокер. Этот миллиардер является угрозой для предпринимателей, так как, ведя активную акционерную политику, Айкан любит вмешиваться в дела разных компаний, акции которых имеет.

Карл Целиан Айкан - это американский миллиардер, инвестор-активист, один из самых крупных акционеров Apple Карл Айкан вновь поднял перед пайщиками вопрос о выкупе компанией ее акций. Свое предложение он выдвинул 26 ноября, за три дня до голосования о планах американского производителя на ежегодной встрече акционеров. Об этом он официально заявил в интервью для журнала Time.

Карл Целиан Айкан - это американский финансист, называющий себя инвестором-активистом и защитником интересов акционеров, тогда как эксперты обычно именуют его корпоративным рейдером. С мая 2008 года добивается смещения совета директоров компании Yahoo!, которая, по его мнению, должна быть продана корпорации Microsoft. По данным журнала Forbes на 2008 год, вошел в число пятидесяти самых богатых людей в мире.

Карл Целиан Айкан - это американский предприниматель, финансист и известный инвестор. В этом году Карл Айкан празднует своё 77-летие. Его богатство даёт ему право считаться 26 в списке самых богатых людей на планете. Свои нынешние $20 млрд. он заработал во многом таким вот спорным образом. Если совет директоров Apple пойдёт у него на поводу, то акции компании действительно могут подорожать, но только за счёт мелких держателей, которые скинут их в погоне за живой копейкой.

Карл Целиан Айкан - это один из самых известных биржевых спекулянтов. Структуры миллиардера Карла Айкана, известного в финансовом мире как корпоративный рейдер, инвестировали 2 млрд долл. в акции компании Apple. Отметим, что 77-летний инвестор уже является вторым по величине акционером другой IT-компании - Dell. Только за последний год рейдер развернул корпоративную войну против более 10 компаний.

Карл Целиан Айкан - это известный американский финансист, предприниматель и брокер. Айкан является инвестором свыше десяти крупных технологических компаний, в том числе Yahoo!, Dell, Blackberry и Netflix. Летом 2013 года он вел борьбу за будущее производителя компьютеров Dell, которого в итоге выкупил у акционеров ее основатель Майкл Делл.

Карл Целиан Айкан - это американский миллиардер и инвестор. Карл Айкан пользуется большим уважением среди инвесторов технологического рынка. Вместе с тем, многие считают, что, прикрываясь заботой об акционерах, он занимается корпоративным рейдерством. По оценке журнала Forbes, состояние Айкана составляет $20,3 млрд. Журнал Time назвал бизнесмена «человеком года».

Кто такой Карл Айкан?

Карл Айкан - известный американский финансист, предприниматель и брокер. Этот миллиардер является угрозой для предпринимателей, так как, ведя активную акционерную политику, Айкан любит вмешиваться в дела разных компаний, акции которых имеет.

Карл Айкан родился 16 февраля 1936 года в Бруклине. Рос в районе Бэйсуотер, Куинс (Нью- Йорк). В 1957 году стал бакалавром по философии. Окончил Принстонский университет. После чего поступил в медицинскую школу Нью-Йорского университета, так и не окончив её. На Уолл-стрит Карла Айкан впервые увидели в 1961. Для начала карьеры он приобрел место на фондовой бирже Нью-Йорка, денег на которое взял взаймы у своего дяди. Сначала акционер проделывал свою схему захвата на небольших предприятиях, скупая их акции, количество которых позволяло ему вмешиваться в судьбу компаний. Увеличивая количество акций и их стоимость, Айкан постепенно вынуждал владельцев продавать свои предприятия. Первыми его жертвами были компании, которые специализировались на недвижимости.

В начале восьмидесятых такие компании Anchor Hockings, American Can, Owen-Illinois, Dan River прошли через его власть, от которой можно было, откупится достойным вознаграждением. Именно таким методом Айкан заработал свое состояние. Поднявшись, он решил сменить тактику. Доводя битву до конца, он менял или сам замещал руководство компании. Известной жертвой была Trans World Airlines в начале девяностых. Авиакомпания принимала все возможные меры, чтоб защитить себя от краха, но даже формирование анти-Айканвского лобби в конгрессе и поддержка профсоюзов оказались безрезультатными.

В течение трех лет Айкан завладел всеми акциями компаний. Но уходя, сделал, не характерный для своей политики поступок оставив компании 190 млн. долларов. Но вскоре выяснилось, что такой ход позволил Карлу покупать авиабилеты компании Trans World Airlines с огромной скидкой. Это натолкнула Карла на создание Global Discount Travel , компанию по продаже билетов через телефонную связью. Спустя некоторое время был открыт сайт Lowestfare.com для продажи услуг авиакомпании через Интернет.

Серьезную неудачу Карл потерпел с General Motors, с этим гигантом не удался его известный трюк с откупными. Предчувствуя завершение своей политики, на что ему указывал антимонопольный комитет США, Айкан перешел к прямому бизнесу. Основными достоинствами Айкан в работе были сумасшедшая скупость, грубость в отношении с подчиненными, которая подкрепилась частой сменой настроения.

Не так давно, Айкан завладев 5% акций Yahoo, тем самым проник в совет директоров компаний. Также одним из последних приобретений акционера является 10,2 миллиона акций Motorola. По статистике журнала Forbes Карл Айкан имеет состояние 14 миллиардов долларов США.

Биография Карла Целиана Айкана

Стоимость ценных бумаг на фондовом рынке напрямую зависит от положения, занимаемого эмитентом в своем секторе бизнеса. Но кроме чисто финансовых показателей, существует еще множество нерыночных факторов: репутация, история компании, личность управляющего, партнеры и конкуренты. Однако до сих пор кажется невероятным, что проявление интереса одного биржевого игрока к компании автоматически влечет за собой резкий скачок цен на ее акции.

Гроза средних и крупных корпораций - Карл Айкан - начал свою деятельность в 1967 году. К тому времени у юного Карла за плечами уже был Принстонский университет, служба в армии и небольшой опыт работы в брокерской конторе своего дяди Dreyfus and Company. И уже тогда у Айкана были большие амбиции и серьезные намеренья их удовлетворить. Для начала карьеры независимого брокера Карлу было необходимо купить место на Нью-Йоркской фондовой бирже. Вся его предыдущая деятельность не позволила скопить $400 тыс. (стоимость брокерского места на NYSE), и Карлу пришлось просить их у своего дяди.

Уже в то время Айкан проявляет те черты своего характера, которые составят его имидж в будущем: склонность к азартным играм, необычайную грубость по отношению к подчиненным и подверженность быстрой смене настроения. К этим «достоинствам» можно еще добавить частую беспричинную ярость и невероятную скупость. Благодаря этим качествам об Айкане сложилась не самая лестная репутация, которую он, к тому же, старательно подтверждал своими действиями. Простые брокерские операции его мало интересовали. Однажды Карл со свойственной ему прямолинейностью заявил, что больше всего его интересуют деньги и власть. Из множества стратегий биржевых игр он выбрал одну из самых жестоких - уничтожение.

Сначала он испробовал свою тактику на не очень крупных инвестиционных фондах, специализирующихся на недвижимости. Схема захвата компаний была проста - Айкан скупал достаточное количество акций, позволяющее влиять на правление компании. Наращивая количество акций, Айкан параллельно увеличивал их стоимость. Накопив достаточный пакет (как правило, не менее 15%), Карл вынуждал управляющих к продаже предприятий. Первыми его жертвами стали фонд Baird and Warner и компания Tappan, на которой он заработал $3 млн. «Пройдясь» таким образом по рынку недвижимости, Айкан заработал себе имя, услышав которое в связи со своей компанией, менеджеры принимались лихорадочно искать способы сопротивления. Многие компании не придумали ничего лучшего, как предложить Айкану выкупать у него акции с хорошей премией в обмен на гарантию «ненападения». Теперь «захватчик» компаний «снимал сливки»: лишь стоило ему начать скупку акций компании, как тут же он получал выгоднейшее предложение о выкупе акций плюс щедрый бонус. Но даже в случае неудавшегося захвата Айкан не оставался в проигрыше - как акционер он получал отличные проценты с подорожавших акций. Так произошло, например, с компанией Hammerhill Paper. Руководство этой компании смогло дать отпор кровожадным планам Айкана, ему даже пришлось подписать соглашение о прекращении всяческих нападок. Но благодаря прошедшей борьбе и появившемуся вокруг компании ажиотажу ценные бумаги Hammerhill Paper резко поднялись в цене, и спустя год Айкан продал свои акции с прибылью $9 млн.

В начале 80-х годов Айкан решает перейти на более высокий уровень. Правда, на крупномасштабные захваты не всегда хватало средств, и если крупная компания, попавшая в поле зрения «захватчика», не пугалась его репутации, то Айкан отступал. Однако многие независимые финансисты, разглядев перспективность сотрудничества с ненасытным Карлом, с готовностью предоставляли ему свои средства. Так в 1982 г. Айкан с несколькими единомышленниками-финансистами осуществил «захват» ритейловой компании Mar-shall Field. Эта сделка принесла ему на тот момент самую большую прибыль - $100 млн. Теперь Айкан мог подумывать и о более крупных прибылях. Через его руки прошли такие компании, как Anchor Hockings, American Can, Owen-Illinois, Dan River. Все они были во владении Карла не более одной недели. Именно столько времени требовалось их руководителям для сбора средств на выкуп своих акций и неотъемлемой «откупной» премии. Крупнейшую выплату Карл получил от компании Phillips Petroleum. Айкан предложил за нее $8,1 млрд. и после длительной борьбы милостиво согласился принять $25 млн. «компенсации» в обмен на собственный отказ от своего же захватнического плана (умудрившись, к тому же, выгодно продать принадлежавшие ему акции компании).

Поднаторев на таком своеобразном шантаже и заработав достаточное количество средств, Айкан сменил тактику. Он уже не соблазнялся на «отступные», а доводил захваты до победного конца и после менял руководство компаний. Более того, в некоторых компаниях он лично осуществлял руководство, что никоим образом не облегчало участь компании-жертвы. Так в 1985 г. Айкан напал на Trans World Airlines, воспользовавшись плачевным положением авиакомпании. Понимая, чем грозит их фирме внимание Карла Айкана, управляющие Trans World Airlines принялись лихорадочно принимать контрмеры. Была предпринята попытка воспрепятствовать будущему захвату с помощью законодательства, было даже сформировано анти-Айкановское лобби в конгрессе. К защите компании присоединились профсоюзы, однако все оказалось безрезультатным. Тогда руководство Trans World Airlines призвало на помощь одного из опытнейших генеральных директоров того времени - Фрэнка Лоренцо, работающего в Texas Air Corp. Началась серия переговоров, и Айкан уже почти согласился с предложением отступиться от компании за $95 млн., как вдруг Лоренцо (по неизвестным причинам) резко уменьшил цифру «откупа» - на $7 млн. Переговоры провалились, и Айкан довел захват до своего логического завершения.

За три последующих года Айкан завладел всеми акциями авиакомпании, сделав ее частной. Айкан управлял компанией исключительно в потребительских целях: его личные доходы росли прямо пропорционально убыткам компании. Уже сразу после захвата Айкан получил $469 млн. прибыли, а долг компании увеличился на $540 млн. В 1993 г. компания объявила о своем первом банкротстве, в большинстве своем обусловленном действиями Айкана. Кредиторы Trans World Airlines, понимая, что Айкан не будет предпринимать никаких действий для возрождения компании, потребовали его отставки, к этим требованиям присоединились и работники фирмы. Не в состоянии противиться давлению столь массовой оппозиции, Айкан был вынужден покинуть пост управляющего Trans World Airlines. Уходя, Карл сделал на первый взгляд не свойственный ему жест - он ссудил авиакомпании $190 млн. - для «поддержания ее на плаву». Весь коварный замысел «великого комбинатора» стал ясен спустя два года, когда пришло время Trans World Airlines погасить ссуду. Как и рассчитывал Айкан, денег у компании не оказалось, и в качестве компенсации ему была предложена следующая комбинация: Карл через одну из своих компаний получал право покупать со значительной скидкой, с последующей перепродажей, билеты Trans World Airlines на все рейсы в течение 99 месяцев.

Тогда же Айкан создал компанию Global Discount Travel (GDT),предоставляющую услугу продажи авиабилетов по бесплатному телефону, а позже - и через всемирную сеть Интернет.

В октябре 1996 г. GDT открыла свой сайт Lowestfare.com, на котором можно было приобрести билеты по наиболее низким ценам. Спустя два года Lowestfare.com стала акционерным обществом, а Карл Айкан - председателем правления и главным акционером. Несмотря на сильно заниженные цены, Lowestfare.com процветала, продолжая приносить убытки Trans World Airlines. Так длилось вплоть до 2000 г., когда авиакомпания была выкуплена корпорацией American Airlines за $742 млн. и было расторгнуто соглашение с Lowestfare.com.

Начало нового тысячелетия ознаменовалось новыми попытками Айкана по захвату крупных компаний. И если в начале карьеры Карл не скрывал своих стремлений к обогащению, то в новом столетии Айкан провозгласил себя «борцом за права акционеров». По его убеждению, управление корпорациями осуществляется недостаточно хорошо, а интересы подлинных владельцев компаний - акционеров - большей частью игнорируются. Поэтому, как крупный держатель акций многих корпораций, Айкан, по его мнению, вправе использовать свои возможности для реформации стиля работы компаний.

Крупную схватку биржевой оккупант провел с компанией RJR Nabisco. Продуктово-табачный холдинг оказал достойное сопротивление агрессору - захват Айкана провалился. Единственное, чего он добился - это разделение RJR Nabisco на два направления: табачное и пищевое. Айкан попробовал было овладеть пищевым подразделением, но не смог тягаться с таким гигантом как Philip Morris, предложившим $14,9 млрд. Айкан смирился с поражением, но тем не менее умудрился заработать $589 млн. по старой схеме - на поднявшихся в цене акциях холдинга.

Следующим отчаянным шагом была атака на General Motors. Намеревался ли всерьез Айкан напасть на гиганта автомобилестроения или просто надеялся провернуть свой старый испытанный трюк с получением «откупных», сейчас не известно, но первоначальное намерение скупить акции на общую сумму $15 млн. сменилось другим, не менее шокирующим сообщением - Карл Айкан не только не купил новые акции GM, но и продал все имеющиеся у него ценные бумаги компании. Карл отказался комментировать свой поступок, однако выразил недовольство тем, что менеджеры GM преждевременно заявили о предстоящей операции, что повлекло за собой поднятие цен на акции компании.

После неудачи с General Motors, славящийся своей «всеядностью» Айкан предпринял попытку взять под контроль компанию Visx, производящую лазерные системы для коррекции зрения (возможно, на выбор специализации компании повлияли два года, проведенные в медицинской школе). Одна из его фирм - Icahn Associates - представила в Комиссию по ценным бумагам и биржам США (SEC) заявку на приобретение уже ставших традиционными 15% акций Visx на сумму более $15 млн. И хотя репутация Айкана ничуть не изменилась, а приобретение этого пакета фактически открывало компанию для приобретения, SEC не смогла найти причин для отказа.

Тогда Совет директоров Visx предпринял ответные меры: на внеочередном собрании правления было одобрено осуществление плана по защите прав акционеров, названного «отравленная пилюля». План подразумевал выпуск новых привилегированных акций и предоставление возможности акционерам приобретать обыкновенные акции компании по низкой цене. Эти меры делали компанию менее привлекательной для захватчика. План сработал -после продолжительной борьбы за контрольный пакет Айкан был вынужден уйти с поля боя, продав все принадлежащие ему акции Visx. Потом была попытка захватить телекоммуникационную компанию XO Communications. В борьбе за медиа-компанию Карл столкнулся с достойным соперником в лице генерального директора XO Communications Тэдом Форстманном. Компания находилась в сложном финансовом положении, и Айкан не преминул этим воспользоваться.

Однако Тэд Форстманн разработал план вывода компании из кризиса, который параллельно заблокировал все действия Айкана, и тот потерял всякую возможность безболезненного приобретения XO Communications. Спустя год Айкан вновь вернулся к медицине, на этот раз его внимание привлекла ImClone Systems, акции которой резко поднялись (на 70%) после получения от FDA (Food Drug Administration - Управление по контролю качества лекарственных препаратов и продуктов питания США) лицензии на препарат Erbitux, предназначенный для терапии некоторых онкологических заболеваний. Айкан сумел доказать антимонопольному комитету при Правительстве США, что в случае приобретения крупного пакета акций предприятия он не станет сильно влиять на политику компании и не будет предпринимать попыток захвата. По его словам, ценные бумаги компании интересуют его исключительно из-за своей высокой доходности.

Вероятно, предчувствуя скорое завершение своей «пиратской» карьеры, Айкан решил заняться «прямым» бизнесом. Имея в своем арсенале компанию по распространению авиабилетов Lowestfare, было бы целесообразно обзавестись и авиакомпанией. В принципе Айкан мог позволить себе и создать новую компанию с нуля, но тогда потребовалось бы затратить много времени на получение лицензии и другой разрешающей документации соответствующих органов. Проще было приобрести авиаперевозчика, уже все это имеющего. Наиболее приемлемым кандидатом на покупку являлась даллаская Legend Airlines, которую Айкан и приобрел за $400 млн.

На сегодняшний день есть все основания предполагать, что «гроза финансовых морей» и «пират фондовой биржи» если не прекратил, так хотя бы приостановил свою захватническую деятельность. За последний финансовый год Карл Айкан не совершил ни одного захвата, полностью сконцентрировавшись на инвестированных проектах.

Состояние К. Айкана, построенное на мусорных облигациях

Для завоевания места на финансовом рынке высокодоходным, или, как их чаще называли, мусорным, облигациям пришлось пройти немалый путь - от почти полного игнорирования до фантастического взлета популярности в 80-х годах прошлого века. При этом формированием этого рынка финансовый мир во многом обязан энергии одного человека - Майкла Милкена.

Мусорными, или бросовыми, облигациями (junk bonds) называются корпоративные облигации с высоким уровнем доходности. Обычно это облигации компаний, не обладающие инвестиционным рейтингом, то есть ниже BBB по шкале рейтинговых агентств S&P и Fitch или ниже Baa по шкале агентства Moody`s. И чем ниже этот рейтинг, тем выше вероятность неисполнения обязательств по этим бумагам. Подобные инструменты существовали на рынке довольно давно - несколько десятков лет, однако до начала 80-х годов прошлого века они не пользовались большой популярностью. Дело в том, что выпускать их в публичное обращение не имело смысла, так как многие институциональные инвесторы по закону не имели права владеть инструментами с рейтингом ниже инвестиционного уровня. Ориентироваться на частных клиентов было неразумно, поскольку спрос был ограничен и организация такого выпуска дорого обходилась эмитенту.

Небольшой объем мусорных облигаций в обращении всегда присутствовал. Это были так называемые "падшие ангелы" - облигации тех компаний, рейтинг которых был понижен после их выпуска, или облигации, выпущенные по схеме частного размещения. Такие выпуски не требовалось регистрировать в регулирующих органах, но число покупателей облигаций, как и возможность их дальнейшей перепродажи, было ограниченно.

Слабость рынка высокодоходных облигаций объяснялась и общей экономической ситуацией в США. На протяжении 70-х годов инвесторы были не расположены покупать облигации, причем даже надежные. Спад производства дополнялся достаточно сильной инфляцией, из-за чего инструменты с фиксированной доходностью теряли привлекательность. Страдали от этого и сами компании: банки все неохотнее давали кредиты, а ставки по ним были все выше и выше. Фактически для небольших компаний внешнее финансирование было ограничено краткосрочными дорогими банковскими кредитами.

Почва для расцвета индустрии мусорных облигаций была подготовлена общим изменением экономической ситуации. Немалую роль сыграло и проведенное во второй половине 70-х годов ослабление регулирования рынка. И все же главную роль в этом процессе сыграл конкретный человек - Майкл Милкен.

Фигура Майкла Милкена в финансовой истории является весьма неоднозначной. В 1990 году он был оштрафован и отправлен в тюрьму за массу нарушений законодательства, в том числе за инсайдерскую торговлю. Судебные органы запретили Милкену и близко подходить к рынку ценных бумаг, но многие и по сей день считают его гением фондового рынка. По крайней мере его выдающуюся роль в создании рынка мусорных облигаций никто не подвергает сомнению. Идея создания такого рынка у Милкена появилась гораздо раньше, чем он начал над ней работать. Еще в университете он изучал облигации с высокой доходностью. Вопреки сложившемуся среди крупных инвесторов мнению он полагал, что ничего плохого в них нет. По его подсчетам, портфель основательно диверсифицированных мусорных облигаций давал соотношение прибыли к риску выше, чем портфель облигаций с инвестиционным качеством.

Практическое воплощение своих идей Милкен начал в стагнирующей инвестиционной компании Drexel Burnham Lambert в 1977 году. Эта компания была одним из крупнейших операторов рынка мусорных облигаций, контролировавшим почти четверть всего объема совершаемых на нем сделок. Милкен устроился как раз в отдел по продаже таких облигаций. Вскоре обнаружилось, что убежденность Милкена в достоинствах мусорных облигаций никто не разделяет. И Майкл принял решение лично заняться перевоспитанием инвесторов. Он тратил много времени на поездки к потенциальным инвесторам, пробовал убедить их купить облигации, продаваемые Drexel Burnham Lambert.

Его деятельность стала приносить скромные плоды. Последним доводом, обнадеживающим инвесторов, стала гарантия Drexel Burnham Lambert ликвидности проданных облигаций. Впрочем, гарантом выступал сам Милкен, и поначалу было непонятно, каким образом он это осуществит. Тем не менее в конце 1977 года ему удалось провести размещение нескольких новых выпусков высокодоходных облигаций. К счастью, эмитентов убеждать в выгодности таких облигаций не было надобности: мелкие компании мечтали о таком виде финансирования. Фактически же эмитенты не только выпускали собственные бумаги, но и становились нередко инвесторами других выпусков.

Одной из первых компаний, привлекших такое финансирование, была небольшая нефтяная фирма Texas International. Благодаря этому она в скором времени смогла настолько окрепнуть, что даже поглотила более крупную компанию Phoenix Resources Company.

Пользуясь своим возросшим влиянием внутри фирмы, Милкен уже в 1978 году добился перевода своего отдела из Нью-Йорка в Калифорнию. Одновременно он получил должность вице-президента компании. В таком экзотическом для инвестиционной деятельности месте Милкен создал автономную структуру с собственным штатом сотрудников и собственной организацией дела. Все это ему понадобилось для дальнейшего продвижения на рынок мусорных облигаций.

Реализация идеи Милкена вылилась в простую формулу. Фактически он был единственным маркетмейкером всего рынка, он сам и его отдел обеспечивали этому рынку ликвидность. То есть инвесторы, купившие у него облигации, в любой момент могли вернуть (продать) их Милкену. И хотя эта цена могла существенно отличаться от цены приобретения, она существовала, а за бумаги можно было всегда получить деньги.

Идея оказалось успешной, с ростом доверия инвесторов рос и рынок. С уровня близкого к нулю в начале деятельности Милкена рынок в 1981 году достиг объема $800 млн. В 1983 году более 30% находившихся в обращении облигаций имели неинвестиционный рейтинг. В 1985 году новых мусорных облигаций было эмитировано на сумму $8,5 млрд, а к 1987 году объем достиг $53 млрд. Более 60% этого оборота контролировала команда Милкена.

В конце 80-х годов Милкен имел уже репутацию короля рынка мусорных облигаций: ему удавалось размещать облигаций на $100 млрд в год. Экономический эффект от этого был тоже потрясающий. За счет услуг Милкена финансировались многие новые компании Силиконовой долины. Более $25 млрд было привлечено для таких компаний, как McCow, Viacom, MCI, Cablevision Systems. Благодаря им была создана первая оптико-волоконная сеть, первая система беспроводной телефонии, а также сформирована первая сеть кабельного телевидения. Не гнушались такими облигациями и компании традиционного сектора - Walt Disney, Time Warner и Revlon.

И все бы было хорошо, но империя мусорных облигаций стараниями Милкена обнаружила себя с очень непривлекательной стороны - облигации нередко использовались для враждебных поглощений. Схема была довольно простой. Приближенный к Милкену человек создавал компанию, которая нацеливалась на крупную дичь - компанию с большими доходами, но недооцененную в инвестиционном плане. Поглощение крупной компании финансировалось за счет выпусков, порой многомиллиардных, мусорных облигаций. Теоретической почвой для таких операций служил фундаментальный тезис о неэффективной работе старого менеджмента компании и распыленности средств акционеров. Приход же новой команды должен был гарантировать рост капитализации и доходов акционеров. Однако нередко судьба поглощенной компании решалась путем банальной распродажи ее по частям. Жертвами подобных махинаций стали такие гиганты, как Philips Petroleum и Union Carbide.

Разумеется, для таких сделок использовалась лишь небольшая часть мусорных облигаций. Например, в конце 80-х на эти цели было пущено не более 20% облигаций, а для враждебных поглощений - не более 5%. Но недовольных было слишком много. Владельцы крупных и, как правило, старых компаний боялись поглощения, а менеджеры инвестиционных компаний были недовольны монопольным положением Милкена на этом рынке. Кроме того, приближалось ужесточение регулирования рынка со стороны законодательных органов.

Ближе к концу 80-х начал раскручиваться и процесс против Милкена. Беспрецедентное расследование длилось четыре года. В ходе него на Милкена ополчилась общественность - в глазах обывателей он стал олицетворением "десятилетия алчности". В конце концов он вынужден был признать себя виновным. В ноябре 1990 года ему был вынесен приговор: десять лет тюремного заключения и штраф в размере $600 млн. Это был крупнейший штраф на том момент, вынесенный одному лицу (в общей сложности за десять лет - начиная с 1990 года - он заплатил около $1 млрд штрафов). Впрочем, в заключении он провел лишь 22 месяца. Условием его досрочного освобождения стал пожизненный отказ от любых операций с ценными бумагами.

С окончанием эпохи Милкена в одночасье спал и рынок мусорных облигаций. Произошло это в результате потери обеспечивавшейся им ликвидности и прокатившейся волны дефолтов по этим ценным бумагам. Эти процессы были взаимосвязаны: пока Милкен контролировал рынок мусорных облигаций, доля дефолтов по ним не превышала 2%; в 1990 году, по подсчетам Bond Investors Association, дефолт объявили 38% эмитентов мусорных облигаций.

Однако теория Милкена насчет превосходства портфеля мусорных облигаций над портфелем обычных облигаций уже была проверена временем. По подсчетам экономистов, за пять лет до 1992 года, то есть включая обвал рынка после ареста Милкена, средний портфель мусорных облигаций давал 8,3% годовых, а средний портфель из государственных краткосрочных облигаций - 8,2% годовых. Всего через год после осуждения Милкена рынок высокодоходных облигаций начал восстанавливаться.

На этот раз развитие рынка протекало в более цивилизованных формах. Увеличилось количество операторов, а ликвидность перестала зависеть от одной компании. Уже в 1995 году в США мусорные облигации занимали около 10% общего объема облигаций, а к 2000 году этот показатель дошел до 25%. Одновременно с этим мусорные облигации приобретали популярность в Европе. К 2000 году их объем превысил 10% общего объема облигаций.

В новом веке рынку высокодоходных бумаг были приготовлены новые испытания. Серьезные проблемы начались в секторе высокотехнологичных компаний. Лишившись источника финансирования на рынке акций, они стали объявлять дефолты и на рынке облигаций. Чуть позже к этому добавилось общее замедление мировой экономики. Худшие времена пришлись на начало 2002 года. По подсчетам Moody`s, за первые пять месяцев 2002 года в Европе 12% эмитентов мусорных облигаций объявили по ним дефолт на общую сумму 24 млрд евро - это больше, чем за весь период с 1985 года по 2001 год. В США о дефолте заявили 10,3% эмитентов мусорных облигаций.

Но к этому времени мусорные облигации стали полноправной частью финансового мира, и их состояние регулировалось рыночными факторами. Как только наметился рост экономики, а учетная ставка после долгого снижения была готова увеличиться, ситуация начала выправляться. Уже в 2003 году, по подсчетам Moody`s, дефолт был объявлен не более чем по 5% мусорных облигаций. А повышенный спрос на мусорные облигации вновь заставил вспомнить об их потенциальной доходности.

Икан, Карл - американский финансист, специализирующийся на корпоративном рейдерстве. Американский финансист, называющий себя инвестором-активистом и защитником интересов акционеров, тогда как эксперты обычно именуют его корпоративным рейдером. С мая 2008 года добивается смещения совета директоров компании Yahoo!, которая, по его мнению, должна быть продана корпорации Microsoft. По данным журнала Forbes на 2008 год, вошел в число пятидесяти самых богатых людей в мире.

Карл Селиан Икан (Carl Celian Icahn) родился 16 февраля 1936 года в Бруклине, а вырос в городке Фар-Рокавей (Far Rockaway), расположенном в другом районе Нью-Йорка - Квинс. Он был единственным ребенком в семье. Его отец Майкл Икан (Michael Icahn) готовился к карьере оперного певца, но в итоге стал кантором синагоги на Лонг-Айленде, хотя являлся, по словам своего сына, убежденным атеистом, а затем был нештатным преподавателем в средней школе. Мать Белла Икан (Bella Icahn) работала учителем в бесплатной государственной начальной школе. Икан считал своего отца странным человеком, а из всех родственников восхищался лишь Эллиотом Шноллом (Elliot Schnall) - дядей с материнской стороны, который закончил Йельский университет, стал предпринимателем и сколотил достаточное состояние, чтобы к сорока пяти годам поселиться в Палм-Бич.

Во время учебы в средней школе Икан увлекался боксом и отличался вспыльчивым характером. Другим его увлечением был покер. Летом, после окончания школы в Фар-Рокавее, Икан прислуживал на пляже в Лидо-Бич (Lido Beach). Там он наблюдал, как состоятельные люди играют в карты, и понял, что знает о покере гораздо больше, чем они. Тем летом Икан выиграл более тысячи долларов, которых хватило на оплату половины срока обучения в Принстонском университете.

В 1957 году Икан окончил Принстонский университет, получив степень бакалавра гуманитарных наук по философии, и поступил в медицинскую школу Нью-йоркского университета, как и хотела его мать. Через два с половиной года он разочаровался в профессии, бросил университет и на шесть месяцев ушел служить в американскую армию. В 1961 году Икан начал карьеру на Уолл-стрит, куда он пришел с четыремя тысячами долларов в кармане, вырученными за несколько месяцев игры в покер. С помощью своего дяди Эллиота он устроился брокером фондовой биржи в фирму Dreyfus & Company.

В 1968 году Икан решил вложить заработанные сто пятьдесят тысяч долларов в собственное дело, попросив помощи у дяди Элиота. Тот согласился поддержать инициативу племянника и выписал ему чек на четыреста тысяч долларов. Вскоре Икан купил торговое место на Нью-йоркской фондовой бирже для собственной брокерской фирмы Icahn & Company.

Через десять лет, в 1978 году, Икан провернул первую операцию по получению ключевых управленческих позиций в частной компании, впоследствии сколотив на подобных сделках состояние. Еще в 1977 году он начал постепенно скупать недооцененные акции семейной компании Tappan, производившей кухонное оборудование: ее ценные бумаги можно было приобрести за половину их учетной стоимости. Икан сумел собрать крупный пакет акций - достаточный, чтобы потребовать места в правлении. Он нашел покупателя, который был готов предложить за акции вдвое больше, чем финансист заплатил за них ранее, и вынудил руководство продать компанию. В итоге Tappan была приобретена шведской компанией Electrolux, благодаря чему та проникла на американский рынок, а глава поглощенной компании Дик Таппан (Dick Tappan) удивил совет директоров не только похвалой в адрес Икана, но и тем, что стал одним из инвесторов Icahn & Company.

По мнению экспертов, с тех пор Икан, позиционировавший себя как защитник интересов акционеров и инвестор-активист, не остающийся безразличным к судьбам компаний, в которые он вкладывал деньги, стал одним из корпоративных рейдеров, занимавшихся недружественными поглощениями. При этом при захватах недооцененных компаний рейдеры действовали строго в рамках законности, используя несовершенство корпоративного права.

Кроме того, Икана называли одним из первых, кто начал специализироваться на "гринмейле" (greenmail) - скупке значительного пакета акций и последующем шантаже представителей руководства компании, находящегося под угрозой поглощения, с целью заставить их выкупить собственные акции по завышенной цене.

Все свои "атаки" Икан начинал с приобретения пакета акций недооцененной, по его мнению, компании, который позволял ему рассчитывать на получение одного или нескольких мест в совете директоров. Затем он разворачивал борьбу за контроль над компанией (proxy fight), пытаясь убедить большинство акционеров в необходимости сместить действующих топ-менеджеров и добиться утверждения его кандидатов. В случае успеха Икан добивался принятия своего плана реструктуризации и продажи компании, для которой часто сам находил покупателя, а в случае неудачи пытался продать свои акции самой компании, избавляя ее от своего внимания.

При этом Икан всегда заявлял, что действует в интересах акционеров, помогая избавить от неэффективных менеджеров и увеличить стоимость компании. Одним из главных препятствий на пути к достижению поставленных целей Икан называл противодействие менеджеров компании, которые, по его словам, порой забывали, что являются лишь наемными работниками и должны действовать в интересах акционера. При этом его оппоненты считали, что у Икана была одна главная задача - выручить как можно больше денег за минимальный срок, а не долгосрочные инвестиции и перспективы развития компаний.

За тридцать лет, прошедших со времен борьбы за Tappan, Икан вместе с другими рейдерами участвовал в схватках за многие фирмы, среди которых были авиакомпания Trans World Airlines, нефтяные компании Texaco, Phillips Petroleum, Gulf & Western, медиа-компания Viacom, финансовая и коммуникационная компания Western Union, сталелитейная компания USX, биофармацевтическая компания ImClone, корпорация Federal-Mogul и корейская компания Kerr-McGee, занимавшаяся производством табачных изделий и женьшеня.

Икан работал не только на свою выгоду, в 2004 году он основал хедж-фонд Icahn Capital, который в некоторые год приносил инвесторам свыше 30 процентов годовых.

В 2006 году Икан попытался добиться разделения медиахолдинга Time Warner на четыре части - теле- и кинокомпании, кабельное подразделение, издательский бизнес и поглощенную ранее интернет-компанию America Online (AOL), но генеральный директор Ричард Парсонс (Richard D. Parsons) сумел сохранить свой пост, заручившись поддержкой большинства акционеров. В январе 2008 года Икан продал корпорации Oracle крупного разработчика программного обеспечения BEA Systems, а в марте добился принятия решения о том, что в 2009 году Motorola будет разделена на две компании, только одна из которых продолжит заниматься убыточным бизнесом - изготовлением сотовых телефонов.

В мае 2008 года стало известно о том, что Икан начал скупать акции Yahoo!, руководство которой незадолго до этого отказалось от слияния с Microsoft, несмотря на то, что та предложила купить акции по цене, которая была выше рыночной. К середине июля 2008 года у Икана уже было около пяти процентов акций Yahoo!. На ежегодном собрании акционеров Yahoo!, намеченном на 1 августа 2008 года, он собирался добиться поддержки большинства акционеров и отправить в отставку руководство компании, чьи места должны занять лояльные Икану менеджеры. Впрочем, полностью сместить совет директоров компании Икану не удалось. Он согласился на то, что совет будет расширен, и кроме самого Икана в него войдут еще два дружественных ему директора. Икану не удалось провести сделку о продаже Yahoo! компании Microsoft, и уже через год, в октябре 2009 года Икан ушел с поста директора Yahoo!, сконцентрировавшись на спасении финансовой группы CIT Group, чьим главным кредитором он являлся.

В марте 2011 года Икан заявил, что закрывает Icahn Capital для посторонних инвесторов. Он обещал вернуть всем своим клиентам деньги в апреле того же года, сумма должна была составить 25 процентов, или 1,75 миллиарда долларов от активов фонда. В открытом письме Икан объяснял свое решение тем, что он не хочет отвечать за чужие потери в случае возможного кризиса.

Согласно рейтингу, опубликованному журналом Forbes в марте 2008 года, Икан с состоянием в 14 миллиардов долларов занимал 46 место среди самых богатых людей в мире.

Икан женат вторым браком. Его первой супругой была бывшая чешская балерина Либа Трейбал (Liba Trejbal), на которой он женился в 1978 году. В 1993 году они расстались, а бракоразводный процесс завершился лишь в 1999 году. Вскоре после этого Икан женился на своей ассистентке Гейл Голден (Gail Golden), которая раньше работала биржевым брокером. От первого брака у Икана двое детей - дочь Мишель (Michelle) и сын Бретт (Brett), с которым он любит играть в шахматы, но не проигрывать.

Сравнивая борьбу с менеджментом за контроль над компанией с войной, Икан находил ее такой же увлекательной, как и игру в покер. По мнению экспертов, он обожает всего две вещи - "делать деньги и издеваться при этом над менеджментом".

Корпоративный рейдер Карл Целиан Айкан

О слияниях и поглощениях как об отдельной индустрии заговорили сравнительно недавно, во второй половине XX века. Но для бизнеса они были актуальны всегда. Активность в этой сфере обуславливается особенностями законодательства, появлением новых финансовых инструментов и просто сильных личностей. Первая заметная волна слияний наблюдалась на рубеже XIX-XX веков. Это были преимущественно горизонтальные слияния, то есть в них участвовали близкие по роду деятельности компании. Отсутствие серьезного антимонопольного законодательства способствовало их объединению в виде отраслевых монополий. Широко известны войны за контроль над железными дорогами в США. Наиболее распространенной формой поглощения была скупка акций этих дорог на фондовой бирже, причем в процесс вовлекалось несколько компаний. По подсчетам экономистов, в 75% случаев слияний было задействовано пять и более компаний одновременно.

Одним из ярких примеров создания монополии считается история Standard Oil. Компания была создана Джоном Рокфеллером, который разбогател на спекулятивной продаже товаров противоборствующим сторонам во время гражданской войны в США. Сначала компания развивалась за счет увеличения добычи. В 70-х годах XIX века ее капитализация оценивалась в $5 млн, а в 80-х она выросла до $18 млн. Именно тогда Рокфеллер, уже один из 20 богатейших людей страны, приступил к экстенсивному расширению своего бизнеса за счет поглощений. Особый путь Рокфеллера был таким: он договорился с рядом железнодорожных компаний, чтобы они резко подняли тарифы на перевозку нефти. Мелким компаниям такие расценки были не по зубам, и они соглашались на предложения Рокфеллера о покупке. Став таким образом монополистом на нефтяном рынке США, Standard Oil уже могла диктовать цены. На рубеже веков Рокфеллер был признан самым богатым человеком своего времени в мире, его состояние оценивалось в $5 млрд.

Еще одним заметным игроком на рынке слияний в то время был Джон Пирпонт Морган. При его (и его банка) непосредственном участии образовалась, например, General Electric, которая стала монополистом в производстве электрического оборудования в 1891 году. В 1901 году Морган участвовал в объединении Federal Steel, Steel Co. и других сталелитейных компаний в US Steel - первую в мире корпорацию стоимостью $1 млрд. В 1902 году Морган объединил несколько фирм-лидеров в производстве сельхозоборудования в компанию International Harvester. Также он организовал слияние ряда компаний-владельцев трансатлантических пароходных линий.

Волна слияний пошла на убыль после избрания президентом США Теодора Рузвельта (он проводил политику, направленную против монополий, защищавшую мелкий бизнес) и сошла на нет в 1907 году, знаменательном биржевым крахом. И больше никогда в истории США горизонтальные слияния с целью создания монополий не доминировали в сфере объединений, так как законодательство уже не разрешало создавать такие грандиозные бизнес-структуры.

Затишье продолжалось десять лет, вторая волна слияний пришлась на период между концом первой мировой войны и началом Великой депрессии. К тому времени уже действовало жесткое антимонопольное законодательство, поэтому слияния шли в основном вертикальные. То есть компании объединялись по принципу товарной цепочки, начиная с добычи ресурсов и заканчивая реализацией конечной продукции. Особенно заметной была концентрация капитала в пищевой, металлургической, химической и транспортной отраслях. Кстати, в это же время была создана General Motors, которая впоследствии поглотила компании Oldsmobile, Cadillac и Pontiac. За десять лет до Великой депрессии было зафиксировано более 1 тыс. сделок слияния, в ходе которых более 6 тыс. независимых компаний были поглощены. К началу депрессии 200 компаний контролировали половину всей экономики США.

После Великой депрессии рынок слияний и поглощений еще долго пребывал в сонном состоянии. Только с середины 60-х годов прошлого века объединительные сделки начали вновь набирать вес. Антимонопольное законодательство к тому времени ограничило не только горизонтальные, но и вертикальные слияния, и большая часть операций была направлена на создание конгломератов, то есть сливались компании из разных сфер бизнеса.

К подобным сделкам все чаще привлекались финансовые компании и инвестиционные банки. В крупных инвестиционных фирмах появились специализированные отделы, занимающиеся исключительно слияниями и поглощениями. Например, в 1975 году была проведена самая крупная на то время сделка: конгломерат Rockwell приобрел производителя машиностроительного оборудования Incom International за $92 млн. Непосредственное участие в операции принял инвестбанк Bear Stearns, комиссионные которого составили 1% от суммы сделки.

Но настоящий расцвет этого бизнеса относится к 80-м годам XX века. В 1980 году президентом США был избран Рональд Рейган, и его политика либерализации налогового законодательства в большой степени способствовала интенсификации объединений. Стимулировал эту практику и рынок "мусорных" облигаций, созданный по многом благодаря энергии Майкла Милкен. С помощью таких облигаций за короткое время можно было нарастить необходимый для поглощения капитал.

В результате в США активизировались так называемые рейдеры - инвесторы, основной целью деятельности которых была покупка недооцененных компаний и их последующая продажа по частям по более высокой цене. Для этого они выпускали "мусорные" облигации, обеспечением которых часто являлась будущая жертва.

Естественно, владельцы намеченных к приобретению компаний отдавать свой бизнес рейдерам не хотели, в связи с чем период 80-х годов ознаменовался расцветом враждебных поглощений. Одним их самых агрессивных рейдеров была компания KKR, созданная финансистами Генри Крейвисом, Джорджем Робертсом и Джеромом Колбергом. В 1984 году они провели миллиардную сделку по покупке и перепродаже производителя кондиционеров Wometco Enterprises - пока еще с согласия акционеров. В дальнейшем команда KKR прославилась недружественными поглощениями. В 1986 году, например, KKR слопала розничную сеть Safeway, отдав $4,8 млрд. Причем поглощение это было дружественным по форме, но враждебным по сути. Акционерам предоставили выбор: либо они продают свои акции, либо компанию все равно купят, но они потерпят убытки.

Апофеозом деятельности KKR стало поглощение крупного конгломерата RJR Nabisco в 1988 году. К тому времени RJR Nabisco входила в число 20 крупнейших компаний США, и никто не думал, что рейдеры могут посягнуть на бизнес такого масштаба. Тем не менее KKR добилась успеха — на все ушло чуть больше месяца и $25 млрд. Предполагалось, что потом можно будет продать компанию по частям в общей сложности на $4 млрд дороже. Около $14 млрд было занято у банков, а остальные деньги собрали, выпустив "мусорные" облигации.

Грандиозная операция принесла KKR прибыль. Акционеры RJR Nabisco тоже остались в выигрыше, получив за свои бумаги на $8 млрд больше, чем они стоили до сделки с KKR. Единственными проигравшими оказались владельцы "мусорных" облигаций. До начала поглощения RJR Nabisco обладала наивысшим рейтингом AAA, но после завершения сделки он скатился до уровня B. Это означало падение стоимости выпущенных под поглощение облигаций на 25%. Сделка с RJR Nabisco до сих пор считается крупнейшим недружественным поглощением с использованием финансового рычага.

Кроме рейдеров ситуацией пользовались инвесторы, покупавшие корпорации "для себя". Например, таким образом Сенфорд Вейл смог встать у руля Citigroup. Началось все в 1986 году с капитала $8 млн. На эти деньги Вейл приобрел акции компьютерной компании Control Data и стал председателем ее совета директоров. В дальнейшем с помощью заемных средств была куплена страховая компания Gulf Insurance. Потом Вейл последовательно приобрел финансовую компанию Primerica, а также Barclays American и Landmark Financial Services. В начале 90-х Сенфорд Вейл прибегнул к тактике покупок за счет прибыли своих компаний. Все аккумулированные средства были потрачены на приобретение 27% Travelers Insurance за $722 млн, а потом и Shearson за $1,2 млрд. В апреле 1998 года Вейл объявил, что его Travelers Group объединяется с Citicorp с последующим созданием Citigroup.

Тратить на покупку собственную прибыль было невыгодно, но другого выхода у Сенфорда Вейла не было. Дело в том, что в конце 80-х годов активность в сфере слияний резко упала. Майкл Милкен попал под суд, а рынок "мусорных" облигаций на какое-то время практически перестал существовать. Одновременно в США фактически закрылся институт рейдеров. Если в 1985 году объем сделок по слиянию составил $200 млрд, а в 1989-м - более $300 млрд, то в 1991 году он уменьшился до $130 млрд.

К прежним масштабам операций рынок смог вернуться только во второй половине 90-х годов. В США в 1996 году объем сделок по слиянию и поглощению составил $800 млрд, а на следующий год достиг рекордных $1,6 трлн. Активизировалась и Европа. В 1997 году объем подобных операций достиг там $650 млрд.

В то время наблюдался сильнейший ажиотаж вокруг высокотехнологичных компаний, и изрядная доля слияний пришлась именно на этот сектор (см. "Деньги" #41 от 18.10.04). Один из ярких примеров - поглощение производителя компьютерного обеспечения Netscape Communication крупнейшей телекоммуникационной компанией America Online за $4,2 млрд. Не дремала и автомобильная промышленность.

В связи с азиатским кризисом, крахом индустрии высоких технологий, а потом и из-за замедления роста мировой экономики рынок слияний немного остыл. Если в 2000 году объем сделок слияния и поглощения оценивался в $3,5 трлн, то в 2001-м - всего в $1,7 трлн. Но в последнее время наблюдается движение к прежним рекордным показателям, причем лидерство принадлежит теперь финансовым компаниям.

Например, в октябре 2003 года Bank of America заявил о покупке FleetBoston Financial. Это была крупнейшая операция года, которую сочли признаком скорого прихода новой волны объединений. Стоимость сделки составила $47 млрд. А уже в январе этого года было объявлено о начале слияния JP Morgan Chase и Bank One. Эта сделка оценивается уже в $130 млрд. Суммарные активы объединенного банка, по мнению экспертов, достигают $1,1 трлн - он второй по этому показателю в США. Выше - с активами в $1,2 трлн - лишь Citigroup.

Экономисты считают, что это только начало новой череды слияний и поглощений. Антимонопольное законодательство в Европе и США сейчас одно из самых жестких в истории, но для слияний есть предпосылки. Во-первых, мировая экономика находится на пороге очередной фазы роста. Во-вторых, за годы ужесточения регулирования и финансовых неурядиц накопилось большое количество отложенных слияний, которые реализуются, как только это станет возможным.

77-летний инвестор не любит, когда его называют «корпоративный рейдер», и считает себя конкурентом Уоррена Баффетта.

Офис Карла Айкана чем-то похож на музей. Вереница трофеев, полученных в ходе десятилетий недружественных поглощений и борьбы за контроль над компаниями, покрывает каждый метр его коридоров, отделанных деревом. Присутствуют модели самолетов компании TWA - поглощения, вписавшего его имя в высшую лигу, игрушечные поезда ACF Industries, которая служила ему «кэш-машиной» на протяжении десятилетий, а также символы, связанные с Motorola, MGM, Texaco и другими корпорациями. За последний год из своего архаичного офиса, находящегося почти на вершине «олдскульного» здания GM Building на Манхэттене, 77-летний Айкан развернул корпоративную войну против 14 компаний - такой натиск сделал этого старика, которому давно прочили уход на пенсию, самым разрушительным персонажем американского бизнеса. По сути, его рука лежит на горле почти каждой крупной корпорации США.

Все это позволяет Айкану решительно… расслабиться. Сегодня он щеголяет белойпрофессорской бородкой, что осталась после недавнего отпуска в Майами. В то же время бизнесмен продал свою 177-футовую яхту, потому что ему надоело тратить на нее свое время. Айкан понял, что счастье для него - это его активность в бизнесе.

«Что еще мне делать? - спрашивает Айкан иронически. - Ходить на скучные званые вечера?». Он отмахивается от этой идеи и откидывается в кресле. Облаченный в блейзер с золотыми пуговицами, Айкан спокойно тянет через соломинку Coca-Cola. «Мы на вершине нашей игры, - говорит он. Никогда не было лучшего времени, чтобы делать то, чем мы занимаемся». Сейчас Forbes оценивает его капитал в $20 млрд, теперь он, а не Джордж Сорос, самый богатый делец с Уолл-стрит. Айкану больше не нужна ничья помощь или одобрение, и это делает его очень и очень опасным.

«Он любит побеждать, и он любит деньги, но деньги для него всего лишь показатель того, кто победил и кто проиграл», - говорит его приятель и миллиардер Леон Блэк, который работал у Айкана инвестиционным банкиром в Drexel Burnham Lambert в 1980-х годах. - Он умный и безжалостный, его не волнует, что думают другие, и, хотя он не всегда прав, я бы никогда не играл против Карла».

За последние четыре года инвестиционные фонды Айкана превзошли индекс S&P 500, получив среднегодовую доходность более 25%. В этом году у него опять удачный старт - активы фондов увеличились на 12% к 13 марта 2013 года. В результате Айкан, капитал которого еще недавно составлял около $9 млрд, быстро удвоил эту сумму.

Что дальше? У Айкана никогда не было такого количества денежных средств. У корпоративной Америки - тоже. И Айкан сейчас очень похож на лису в курятнике, находясь в идеальном положении: он может использовать свой имиджкорпоративного рейдера, чтобы покупать акции компаний, захватывать места в советах директоров и требовать распределения кэша, например, на дивиденды. «Прямо сейчас, - говорит Айкан, размахивая алюминиевой линейкой, как кавалерийской саблей, - ничего не продавая, мы можем выписать чек примерно на $10 млрд». Такие возможности позволяют ему давить на менеджмент компаний с капитализацией до $50 млрд.

Поэтому Dell, третий по величине производитель персональных компьютеров в мире, стал лакомым кусочком для Айкана.

В феврале Майкл Делл, который основал компанию будучи студентом, нашел возможность восстановить контроль Dell и сделать ее частной. Делл вместе с партнером - инвестиционной фирмой Silver Lake - предложил акционерам компании выкупить их акции по цене $13,65 (+25% к рыночной стоимости). Айкан прочитал об этой сделке в газете и быстро скупил акции Dell на $1 млрд, решив, что раз Делл вкладывает такие деньги, значит компания может стоить дороже. В начале марта Айкан предложил акционерам отказаться от сделки по схеме Делла и вместо этого выплатить дивиденды в размере $9 на акцию, используя деньги и новый заем.

В конце марта Айкан, весь месяц обдумывавший более решительную тактику, уведомил специальный комитет совета директоров Dell, что заинтересован в приобретении контрольного пакета акций компании по цене $15. Окончание войны между ним, Майклом Деллом и еще одним претендентом Blackstone Group ожидается в ближайшие недели. Учитывая ставку Айкана, он почти наверняка выиграет в деньгах, даже если потерпит поражение (после публикации статьи в американском Forbes Blackstone Group отказалась от борьбы за Dell, а Айкан согласился не увеличивать своей пакет выше 10%).

Хотя кажется, что он везде, Айкан в действительности редко покидает свой бункер в GM Building. Он нечасто летает, обычно только на собрания акционеров и иногда в офис к юристам. Айкан может делать большие изменения в компаниях прямо с Манхэттена и настаивает на том, что не нуждается в микроменеджменте на местах. Его идеи, как в случае с Dell, часто приходят во время наблюдения за миром с высоты, и если ему что-то интересно, то мир приходит к нему или он просто поднимает телефонную трубку.

Даже когда он появляется на телевидении, например как в словесной битве с инвестором Биллом Акманом, Айкан делает это посредством телефона, а телекомпания показывает на экране его давнее фото (снимок для обложкиForbes - первый выход на публику за шесть лет и впервые в новом образе - с бородой).

На заре своей карьеры Айкан сам бегал на встречи. Единственный ребенок кантора синагоги и школьной учительницы, он пробивал себе дорогу из нью-йоркского района Квинс в Принстон. После вылета из медицинского колледжа и службы в армии Айкан случайно попал на Уолл-стрит, благодаря дяде, который в начале 1960-х помог ему устроиться брокером. Айкан занимался арбитражными сделками и небольшими поглощениями. В 1980-х он был прекрасно подготовлен к тому, чтобы начать зарабатывать серьезные деньги, проходя в газетных заголовках как «мастер враждебных поглощений, вооруженный мусорными облигациями».

Сегодня грубая реакция Айкана на клеймо «корпоративный рейдер» почти комична. В марте легендарный юрист Марти Липтон, изобретатель тактики защиты от недружественных поглощений, опубликовал заметку об «инвесторах-активистах», таких как Айкан. Липтон задался вопросом, не они ли ответственны за значительную часть безработицы в Америке и скромный рост ВВП. «Их действия - лишь форма вымогательства, - пишет Липтон, - их хедж-фонды терзают американские корпорации». Айкан возражает: «Я уважаю Марти, но он страшно неправ».

Айкан теперь описывает свою бизнес-философию как инвестирование в стиле Грэма и склонен сравнивать себя с величайшим практиком этой философии - Уорреном Баффеттом. С 2000 года Icahn Enterprises имела суммарный доход - 840%, а Berkshire Hathaway - 250%. И все же рынки оценивают Баффетта с премией, в то время как компанию Айкана можно купить с дисконтом по отношению к стоимости ее чистых активов. Надо признать, что между двумя миллиардерами мало общего, кроме желания встряхнуть мир в том возрасте, когда большинство их коллег стараются не терять форму с помощью разгадывания кроссвордов. Баффетт ищет неэффективных игроков на рынке, в том числе крупные компании, которые он скупает на предполагаемый период владения ценными бумагами, то есть «навсегда». Идея сделок Айкана проходит через призму провокации и жажды убийства - это две черты, которые остаются неизменными, будь перед ним «рейдер» или «активист».

Например, ему даже не нужно напоминать о Билле Акмане. «Акман недолго бы продержался на улицах Квинса, - говорит Айкан. - Главное различие между мной и Акманом: я знаю, что истинный победитель побеждает изящно. Акман никогда не научится этому». В чем провинился Акман? Все дело в $9 млн, которые 46-летний управляющий хедж-фонда выиграл у Айкана в ходе семилетней судебной войны за небольшой актив под названием Hallwood Realty. «Я большой мальчик. Я боролся с лучшими из игроков, иногда они выигрывали и я поздравлял их, и мы до сих пор друзья, - говорит Айкан. - Но этот парень заказывает статьи о том, как он побил Карла Айкана, и это отвратительно».

Словесный поединок на CNBC, когда Айкан назвал Акмана «школьным плаксой» и «лицемерным» лжецом, был простопубличной поркой молодого соперника. Настоящая война развернулась в декабре, когда Акман объявил об открытии короткой позиции в $1 млрд на акции Herbalife, что резко снизило их стоимость. Айкан тут же купил подешевевшие акции на $600 млн. После этого курс акций вырос, доставляя неудобства Акману. И хотя Айкан утверждает, что покупает акции ради прибыли, он признается, что мучения Акмана делают эту игру более интересной (сам Акман отказался от комментариев для этой статьи). «Он застрял в шорте, 20 млн акций не так просто покрыть», - говорит Айкан.

Шум возле Айкана не помешал ему сохранить в тишине информацию, что он, по сути, стал крупнейшим бенефициаром американской сланцевой революции. Уже несколько десятилетий Айкан владеет крупным парком цистерн, из которых, по его утверждению, можно сделать непрерывную цепочку от Манхэттена до Огайо. Он также контролирует двух производителей цистерн ACF Industries и American Railcar Industries (ARI). Спрос и цены на аренду этих вагонов подскочили вслед за нефтяным и газовым бумом. Например, акции ARI выросли на 75% с марта прошлого года, когда нефтяники бросились скупать цистерны.

Еще одна инвестиция в нефть - CVR Energy, возможно, самая лучшая сделка Айкана. Он зашел в эту нефтеперерабатывающую компанию в январе 2012 году, а к лету владел 82% акций и полностью поменял совет директоров. Благодаря росту загрузки заводов стоимость акций CVR Energy удвоилась, а Айкан заработал $2 млрд.

Следующая энергетическая сделка - производитель природного газа Chesapeake Energy. Первая инвестиция Айкана состоялась в 2010 году. Он потребовал продать часть активов, чтобы снизить задолженность компании. Генеральный директор и основатель Chesapeake Обри МакКлендон согласился, продав пару месторождений за $6 млрд, после чего акции выросли в цене. Но когда Айкан посмотрел в глаза МакКлендону и попросил принять его представителя в совет директоров, тот отказался. «Мы поняли, что продажа месторождений окончена, он никогда больше не будет продавать, - рассказывает Айкан. - И мы избавились от всех акций и заработали $500 млн».

Спустя год миллиардер восстановил свои позиции в Chesapeake. Окруженный обвинениям в инсайдерских сделках и нуждающийся в поддержке, МакКлендон на этот раз впустил в совет директоров Chesapeake одного из главных помощников Айкана. Но уже в январе 2013 МакКлендон объявил о своем уходе, называя причиной «разницу в мировоззрении между советом директоров и мной». Кстати, цена акций с тех пор поднялась. МакКлендон отказался от комментариев, а Айкан добавил лишь: «Я с уважением отношусь к тому, что сделал Обри, но он не из тех, кто умеет снижать затраты». По расчетам Forbes, Айкан заработал еще четверть миллиарда на инвестициях в Chesapeake.

В команду миллиардера входят 20 профессиональных инвестиционных менеджеров и юристов - довольно небольшая группа, учитывая количество денег, которыми она управляет. Зато здесь нет скучных заседаний инвестиционного комитета. Вместо этого - встречи до поздней ночи, на которых Айкан разбирает два или три ключевых аспекта, а также делает множество телефонных звонков. «Необходимо быть понятным и доступным. Это два важных момента для Карла, - говорит Грег Браун, глава Motorola Solutions, которого Айкан будил своими звонками в командировках в Китае. - А еще результаты: если у тебя нет движения вперед, считай, что у тебя проблемы».

Рид Хастингс, генеральный директор Netflix, учится работать с Айканом с прошлой осени, когда тот купил 10% акций компании. После появления миллиардера менеджмент стал разрабатывать тактики защиты от недружественного поглощения. «Этокак начало шахматной партии, - говорит Хастингс. - Я беспокоился на его счет, когда мы не были знакомы, но сейчас, должен признаться, наслаждаюсь его компанией». Айкан отвечает: «Нам нравится Рид Хастингс. Я говорил ему, что если парень заработает мне 800 миллионов баксов, то я не бью его в челюсть».

Тем не менее вся индустрия банкиров и юристов, «наемников наподобие Goldman Sachs», как говорит о них Айкан, бросилась на защиту генеральных директоров и советов директоров от жалящих уколов миллиардера. Учитывая обилие кэша на балансе многих корпораций, «наемники» будут очень заняты, а конфликты будут разгораться один за другим. Например, после того как Айкан установил контроль над CVR Energy, его сотрудники узнали, что Goldman Sachs пытается получить с компании $18,5 млн за проваленную защиту. CVR Energy платить отказалась. Таковы последствия противостояния с парнем, который достаточно безумен, чтобы драться из-за принципа, и достаточно богат, чтобы побеждать.

Пять фактов о рейдере-миллиардере Карле Айкане

На вес золота бывает не только молчание. Но и два сообщения (ровно 49 слов), вовремя написанные в Twitter. "У нас сейчас значительная позиция в Apple. Мы полагаем, что компания в высшей степени недооценена, - написал 13 августа миллиардер Карл Айкан. - Поговорю сегодня с Тимом Куком (главой корпорации Apple. - ред)". Через четыре минуты в следующем твите он сообщал, что разговор состоялся - инвестор убеждал Кука активнее выкупать акции компании.

Эксперты расходятся во мнении о том, что стоит за фразой "значительная позиция". Так, источник агентства Bloomberg говорит, что у Айкана акций Apple более чем на $1 млрд. По мнению The Wall Street Journal, речь о $1,5 млрд. Как бы там ни было, прочитав твиты трейдеры ринулись скупать бумаги компании. За один день они подорожали на 3,8% ($489,57 за акцию - это рекорд за семь месяцев). А 21 августа акции Apple на NASDAQ продавали уже за $502.36.

За пять лет владелец Icahn Enterprises Карл Айкан (26-е место в рейтинге 2013 года журнала Forbes TOP 500/World's Richest Billionaires) увеличил свое состояние на треть - до 20 млрд долларов. Сегодня именно его, а не Джорджа Сороса называют самым богатым дельцом с Уолл-стрит.

Айкан скупает акции компаний, получает места в советах директоров, а затем проводит решения, которые ему выгодны. Только за последний год 77-летний инвестор развернул корпоративную войну против 14 компаний. "Если хотите иметь друга на Уолл-стрит - заведите собаку" - эта фраза миллиардера давно кочует по сборникам афоризмов.

1. Половину оплаты за свое обучение Айкан выиграл в покер. Будущий финансист родился в одном из районов Нью-Йорка в семье учительницы и оперного певца, ставшего кантором синагоги. В школе Айкан увлекался боксом. Однако главным хобби его жизни стал покер. Однажды на пляже в Лонг-Бич он выиграл более тысячи долларов, которых хватило на оплату обучения в Принстонском университете. После окончания гуманитарного факультета он поступил на медицинский, однако два года спустя бросил его и ушел в армию. Вернувшись домой, он снова вспоминает о прежнем увлечении. Очередной покерный выигрыш в четыре тысячи долларов был стартовым капиталом для начинающего 25-летнего брокера.

2. "Мастер враждебных поглощений, вооруженный мусорными облигациями", - так писали об Айкане газеты с конца 1970-х. Его тактика была в том, чтобы, приобретя миноритарную долю, с помощью блефа и психологического давления расчистить себе место в совете директоров. Психика членов правления компаний нередко не выдерживала, и они выкупали у него акции по завышенной цене - при условии, что он избавит их от своего присутствия.

О брокерской компании Айкана заговорили в 1976 году, когда она скупила 25% акций инвесткомпании Highland Capital Corporation. Icahn уже готова бороться за места в совете директоров, но председатель совета Вальтер Шоер дал отступного. Топ-менеджеры выкупили акции.

Почувствовав вкус крови, Айкан через год совершает свой первый рейдерский захват. Собрав контрольный пакет акций производителя кухонных духовок Tappan Co., он становится директором компании. В результате инвестор вынудил совет директоров продать компанию шведской Electrolux, благодаря чему та и проникла на американский рынок. Icahn&Co тогда купила акции по $7,50, через год они взлетели до $20, а шведы заплатили $18.

3. Хватку Айкана почувствовали на себе более 30 крупнейших компаний. За тридцать лет Айкан вместе с другими рейдерами проводил атаки на Trans World Airlines (TWA), Texaco, Phillips Petroleum, Gulf&Western, Viacom, Western Union и другие.

В марте 2008 года миллиардер добился решения о том, что Motorola будет разделена на две компании, причем только одна из них продолжит заниматься изготовлением сотовых телефонов. В том же году инвестор выкупил около 5% акций Yahoo!, после чего на ежегодном собрании акционеров собирался добиться отставки руководства компании. Однако полностью сместить совет директоров компании Айкану не удалось. В результате сделка по продаже Yahoo! компании Microsoft за 44,6 млрд. долларов провалилась.

"Он любит побеждать, и он любит деньги, но деньги для него всего лишь показатель того, кто победил и кто проиграл", - говорит об Айкане миллиардер Леон Блэк.

4. Из афоризмов Айкана можно составить не один сборник. Особенно хорошо ему удается разносить менеджмент корпораций. "Это невероятно, некоторые члены совета директоров тратят $10 тыс. в неделю и совершают дальние поездки на корпоративных самолетах только для того, чтобы побывать на пяти- или четырехчасовом собрании". "За некоторыми исключениями, компаниями США управляют не те люди". Если не знать, что это говорит участник рейтингов миллиардеров, можно было бы заподозрить какого-нибудь левака из Anonymous.

5. Айкан получил награду в номинации Ангел-Хранитель. В то время как оппоненты называют инвестора "палачом компаний" и "рейдером-пираньей", все больше мест в Нью-Йорке носит его имя. В честь миллиардера назвали стадион в Нью-Йорке и несколько стипендиальных программ. Айкан ежегодно жертвует и своей альма-матер - Принстонскому университету.

Благотворитель открыл сеть "айкановских школ" в Бронксе. В них учатся подростки из бедных районов с высоким уровнем преступности. Также он создал Icahn House - гостиницу на 65 номеров для бездомных. Айкан дважды становился Человеком года в США, в том числе в номинации Ангел-Хранитель. Инвестор также стал одним из тех, кто присоединился к "клятве дающего", инициированной Биллом Гейтсом и Уорреном Баффетом. Более полусотни миллиардеров пообещали не менее половины своего состояния жертвовать на благотворительность.

Хедж-фонд Карла Целиана Айкана

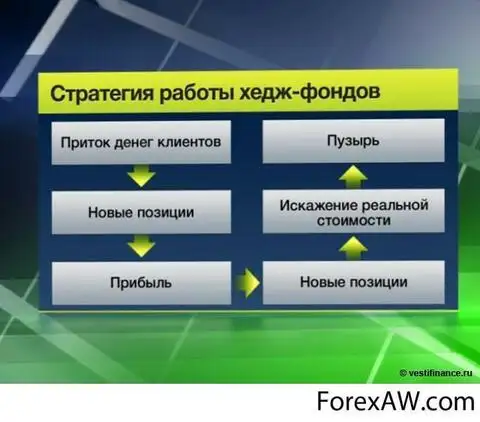

Хедж-фонд в своей основе - это причудливое наименование инвестиционного партнерства. Это союз управляющего фонда, который часто известен как главный партнер, и инвесторов хедж-фонда, иногда называемых партнерами с ограниченной ответственностью. Партнеры с ограниченной ответственностью вносят деньги, а главный партнер управляет им в соответствии со стратегией фонда. Целью хедж-фонда является максимизация доходов инвесторов и исключение риска, отсюда и слово «хедж» (защита, страховка). Если эти цели, кажутся очень похожими на цели взаимных фондов, так и есть, но на этом сходство заканчивается.

Название «хедж-фонд» появилась, потому что целью этих фондов является зарабатывание денег независимо от того, вырос рынок или упал. Это стало возможным, потому что управляющие могут «подстраховать» себя, покупая в лонг или продавая в шорт акции (продажа в шорт является способом зарабатывать деньги, когда цена акции падает).

Основные характеристики хедж-фондов:

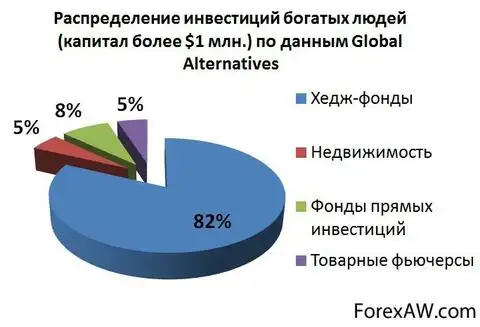

1. Доступность только для «аккредитованных» или профессиональных инвесторов: для инвестирования в хедж-фондах инвесторы должны отвечать определенным требованиям к чистым активам -собственный капитал инвестора должен превышать $1 млн. без учета стоимости его основного жилья.

2. Более широкая область инвестирования: область инвестирования хедж-фонда ограничивается только его инвестиционной декларацией. Хедж-фонд по существу может инвестировать во все - в землю, недвижимость, акции, деривативы, валюту. Взаимные фонды, напротив, должны в основном придерживаться акций или облигаций.

3. Использование финансового плеча: хедж-фонды часто используют заемные средства, чтобы увеличить свою доходность. Как мы видели во время финансового кризиса 2008 года, чрезмерная закредитованность может уничтожать хедж-фонды.

4. Структура комиссий: Вместо того чтобы взимать только коэффициент операционных издержек (expense ratio), хедж-фонды и взимают коэффициент операционных издержек, и получают вознаграждение за результат (performance fee). Общая структура комиссий известна как «два и двадцать»: 2% - комиссия за управление активами, 20% - процент от любой прибыли.

Существуют более специфические характеристики, определяющие хедж-фонды, но поскольку они в основном являются инвестиционными инструментами, которые позволяют инвестировать только богатым людям, то хедж-фонды могут делать практически все, что угодно, при условии, что они заранее раскрывают стратегию инвестору. Широкая область инвестирования может звучать очень рискованно, и порой это может так и быть. Некоторые из самых впечатляющих финансовых неудач касались хедж-фондов. И все таки, эта гибкость, присутствующая у хедж-фондов, привела к тому, что некоторые самые талантливые управляющие денежными средствами получили поразительную долгосрочную доходность.

Хедж-фонд в работе (вымышленный пример). Чтобы лучше понять, что из себя представляют хедж-фонды, и почему они стали так популярны среди инвесторов и финансовых управляющих, давайте «создадим» свой хедж-фонд и посмотрим на его работу в течение одного года. Я назову свой хедж-фонд ООО «Фонд ценных возможностей» (Value Opportunities Fund, LLC). В моем учредительном договоре - юридическом документе, который устанавливает принципы работы фонда - говорится, что я буду получать 25% от любой прибыли свыше 5% за год, и что я могу инвестировать во все и во всем мире.

В фонд вступили десять инвесторов и каждый вложил по $10 млн., так что мой фонд начинает работу со $100 млн. Каждый инвестор заполняет инвестиционное соглашение - по аналогии с формой заявления на открытие счета - и отправляет свой чек непосредственно моему брокеру или администратору фонда, который будет фиксировать инвестиции в бухгалтерских книгах, а затем переводить средства брокеру. Администратор фонда - это бухгалтерская фирма, которая обеспечивает выполнение всей административной работы для инвестиционного фонда. Теперь фонд открыт, и я начинаю управлять деньгами. Как только я нахожу привлекательные возможности, я звоню брокеру и говорю ему что купить на эти $100 млн.

Прошел год, и мой фонд заработал 40%, так что в настоящее время он стоит $140 млн. Теперь, в соответствии с учредительным договором фонда, первые 5% принадлежит инвесторам, а все что свыше, делится между мною (25%) и инвесторами (75%). Таким образом, прирост капитала в размере $40 млн. сначала будет уменьшен на $2 млн., или 5% от $40 млн., и эту сумму получат инвесторы. Те 5% называют «точкой безубыточности» («hurdle» rate), потому что вы должны сначала заработать сумму, соответствующую этой точке, прежде чем получать любое вознаграждение по результатам работы. Оставшиеся $38 млн. делятся в соотношении 25% мне и 75% моим инвесторам.

Исходя из результатов моего первого года работы и условий учредительного договора моего фонда, я заработал $9,5 млн. в качестве вознаграждения за год. Инвесторы получают оставшиеся $28,5 млн. вместе с $2 млн., соответствующими точке безубыточности, что составляет их прирост капитала $30,5 млн. Как можно заметить, бизнес хедж-фондов может быть очень прибыльным. Если бы я управлял $1 млрд., то моя прибыль составила бы $95 млн., а прибыль инвесторов - $305 млн. Конечно, многих управляющих хедж-фондов поливают грязью за получение таких огромных сумм денег. Но это происходит потому, что те, кто показывает в них пальцем - обычно газеты - не упоминают тот факт, что мои инвесторы заработали $305 млн. Когда вы в последний раз вы слышали, чтобы инвестор хедж-фонда жаловался на то, что его управляющему слишком много платят?

Критика вознаграждения - 2 и 20. Из нашего примера вымышленного фонда, ясно, что управляющие хедж-фондов зарабатывают много денег. Но, возможно, чаще всего критикуется самая популярная в мире хедж-фондов схема начисления вознаграждения: ее называют «2 и 20», и в настоящее время она используется большинством хедж-фондов.

Структура начисления вознаграждения «2 и 20» означает, что согласно учредительному договору хедж-фонда управляющий фондом получает 2% от активов и 20% от прибыли каждый год. Как раз эти 2% критикуют, и совсем не трудно понять, почему. Даже если управляющий хедж-фондом теряет деньги, он все равно получает 2% от активов. Управляющий, который контролирует фонд в $1 млрд., может класть в карман $20 млн. в год в качестве вознаграждения, даже не пошевелив пальцем. Но, все же, хуже, когда управляющий фондом кладет себе в карман $20 млн., хотя его фонд теряет деньги. Тогда он должен объяснить инвесторам, почему размер их счета уменьшился, оправдывая полученные $20 млн. Такое трудно продать, и не всем это удается. В приведенном выше вымышленном примере мой фонд не взимает комиссию за управление активами, а вместо этого берет более высокий процент от полученных доходов - 25% вместо 20%. Это дает управляющему хедж-фонда возможность заработать больше денег - не за счет инвесторов фонда, а вместе с ними. К сожалению, структура, когда не взимается комиссия за управление активами, сегодня редко встречается в мире хедж-фондов. Структура «2 и 20» по-прежнему преобладает, хотя многие фонды начинают склоняться к «1 и 20».

Хедж-фонды сегодня и их стратегии. Согласно большинству оценок сегодня функционируют тысячи хедж-фонды, вместе управляя более $1 трлн. Хедж-фонды могут использовать различные стратегии, включая макро-стратегии, стратегии для акций, стратегии относительной стоимости, стратегии для работы с обесценившимся ценным бумагам и активизм. Макро хедж-фонд инвестирует в акции, облигации и валюту, надеясь получить прибыль от изменения макроэкономических показателей, таких как глобальные процентные ставки и экономическая политика стран. Хедж-фонды акций могут быть глобальными или относиться к конкретной стране. Они инвестирует в привлекательные акции, хеджируясь от спадов на фондовых рынках путем продажи в шорт переоцененных акций или фондовых индексов. Хедж-фонды относительной стоимости извлекают преимущества из недооценки цены или неэффективности спрэда. Другие стратегии хедж-фондов работают с агрессивным ростом, доходом, развивающимися рынками, стоимостью и продажей в шорт.

Другая популярная стратегия - это подход «фонд фондов» (fund of funds), когда один хедж-фонд смешивается и сочетается с другими хедж-фондами, и другими пулами инвестиционных инструментов. Это сочетание различных стратегий и классов активов направлено на получение более стабильной долгосрочной доходности от инвестиций, чем у любого из отдельных фондов. Доходность, риск и волатильность можно контролировать с помощью сочетания разных стратегий и фондов.