Финансовая пирамида (Financial Pyramid) - это

Финансовая пирамида - это денежная структура, которая аккумулирует денежные средства путем постоянного привлечения новых инвесторов

Финансовая пирамида: список финансовых пирамид, борьба с финансовыми пирамидами, финансовые пирамиды в интернете, признаки финансовой пирамиды

Структура публикации

- Финансовая пирамида - это, определение

- История возникновения финансовых пирамид

- Развитие финансовых пирамид в Европе

- Развитие финансовых пирамид в США

- Развитие финансовых пирамид в России

- Основные признаки и типы финансовых пирамид

- Структура и признаки финансовой пирамиды

- Типы финансовых пирамид

- Самые крупные финансовые пирамиды в мире

- Финансовая пирамида Бернарда Мэдоффа

- Акционерное общество "МММ"

- Аллен Стэнфорд и его компания Stanford International Bank

- Кадзутсуги Нами и его компания L&G(Япония)

- Ван Чжэндун компания Yingkou Donghua Trading (Китай)

- Самые известные пирамиды в России

- «Властелина»

- «Русский дом Селенга»

- Концерн «Тибет»

- «Хопер-инвест»

- Бизнес-клуб «РуБин» (ЗАО «САН»)

- Современные финансовые пирамиды

- Признаки современных финансовых пирамид

- Новые схемы финансовых афер

- Маскировка финансовых пирамид

- Примеры активных финансовых пирамид в Интернете

- Список действующих финансовых пирамид 2013 года.

- Можно ли заработать на современных финансовых пирамидах?

- Стоит ли участвовать в финансовой пирамиде?

- Как зарабатывать на Хайпах и Финансовых Пирамидах?

- Борьба с финансовыми пирамидами

- Источники и ссылки

Финансовая пирамида - это, определение

Финансовая пирамида (Financial Pyramid) - это такая структура, в которой доход извлекается путем формирования денежных поступлений от привлечения все большего количества инвесторов. Доход распределяется в первую очередь между участниками финансовой пирамиды, которые вступили в нее самыми первыми. Основной чертой финансовой пирамиды является то, что вкладчикам обещается высокая доходность по их вкладам.

Финансовая пирамида — это специфический способ обеспечения дохода за счёт постоянного привлечения денежных средств от новых участников пирамиды. Обычно финансовые пирамиды регистрируются как коммерческие учреждения и привлекают средства для финансирования некоего проекта. Если реальная доходность проекта оказывается ниже обещанных инвесторам доходов или вообще отсутствует, значит часть средств новых инвесторов направляется на выплату дохода. Закономерным итогом такой ситуации является банкротство проекта и убытки последних инвесторов. Практика показывает, что после краха пирамиды удаётся вернуть около 10 — 15 % от собранной на тот момент суммы. Ведь собранные средства не направляются на покупку ликвидных активов, а сразу используются для выплат предыдущим участникам, рекламы и дохода организаторов. Чем дольше функционирует пирамида, тем меньше процент возможного возврата при её ликвидации.

Принципиальным отличием финансовой пирамиды от реального бизнес-проекта является источник выплаты дохода. Если сумма выплат дохода стабильно превышает размер прибавочной стоимости, которую обеспечивает данный бизнес, то данный проект является пирамидой.

Финансовая пирамида - это деятельность по привлечению денежных средств или иного имущества физлиц, при которой выплата дохода осуществляется за счет ранее привлеченных средств при отсутствии организаторов "инвестиционной" или другой законной предпринимательской деятельности.

Финансовая пирамида - это мошенническая схема, в которой выплаты по вкладам старых инвесторов (по обязательствам перед старыми клиентами) производится из средств новых инвесторов. Т.е. прибыль тех, кто пришел раньше, формируется за счет денег тех, кто пришел позже.

Всем известны следствия финансовой пирамиды - обещанная прибыль не получена, организаторы исчезали.

Финансовая пирамида - это структура, которая действует за счет вкладов физических лиц, которые стремятся в короткие сроки получить выгоду и значительные проценты от своих вложений. Стоит заметить, что выплаты процентов таким плательщикам осуществляется не за счет полученной от инвестиций прибыли, а за счет вкладов следующих участников. Таким образом, деньги, вращающиеся в пирамиде, на самом деле ничем не подкреплены, а потому рано или поздно, такая структура не сможет обеспечить выплаты всем участникам, причем не только процентов, но даже непосредственно вкладов. Учитывая это, деятельность таких организаций создает риск значительных потерь для граждан государства, в котором эти пирамиды действуют, в случае, если эти граждане не успеют «вовремя» забрать вложенные средства и возможные проценты.

Финансовые пирамиды - это по сути мошенничество. Создание и активное участие в подобных проектах влечет за собой уголовное наказание в соответствии с законодательством РФ.

Финансовая пирамида - это обман. Мошенники работают по определенной схеме, по которой заманивают в пирамиду, обещая огромный заработок, и заставляют вложить средства. Данные средства уже используются для некоторых выплат участникам, которые первее других вложили средства и как бы требующих прекратить вложения.

Так вот, чтобы вступить в пирамиду, нужно внести вступительный взнос. Задачей данного "уникального способа заработка" является привлечение новых участников, готовых внести денежные средства, и за счет которых вам перепадет определенный процент.

Затем в определенный момент организатор, накопив некоторую сумму, еще и придержав ненадолго выплаты, чтобы сумма стала еще больше, испаряется со всеми деньгами. В результате в прибыли остаются лишь самые верхние слои пирамиды, а участники, пришедшие позже, остаются ни с чем.

История возникновения финансовых пирамид

Развитие финансовых пирамид в Европе

Одну из первых финансовых пирамид построил Джон Ло (родился в 1671 году в столице Шотландии — Эдинбурге). Его «Миссисипская организация» в 1720 году разорила Францию.

«Отец инфляции», «Волшебник кредита», «Необыкновенный банкир» — это заголовки статей о шотландце Джоне Ло. Будучи государственным контролером (т.е. министром) финансов Франции, председателем государственного банка и главой первого в мире открытого акционерного общества, он вошел в историю как изобретатель «финансовой пирамиды».

Шотландец бредил кредитом

Джон Ло родился в 1671 году в столице Шотландии Эдинбурге. Его отец был ювелиром и ростовщиком. Через некоторое время семейство купило небольшое имение. Дела шли неплохо: молодой шотландец имел деньги, хорошую внешность, манеры. В двадцатилетнем возрасте, по словам одного из современников, Ло был уже «весьма хорошо знаком со всеми видами распутства». Он находит Эдинбург слишком провинциальным и перебирается в Лондон.

Здесь Ло общается в основном с собутыльниками и женщинами. Однако заводит также знакомства со многими финансовыми дельцами и ростовщиками. Но жизнь в столице не клеится: шотландец на дуэли убил человека. Суд признал сей поступок убийством и приговорил Джона к смертной казни. Благодаря заступничеству каких-то влиятельных лиц король Вильгельм III помиловал преступника, но родственники убитого не успокоились и инициировали новый процесс. Ло удалось сбежать из тюрьмы. Путь был один — за границу, и он выбрал Голландию.

Ло изучает работу Амстердамского банка — самого крупного и солидного в тогдашней Европе. Пришло сообщение о создании Английского банка. Ах, как хотелось бы Джону там работать, ведь он буквально бредил кредитом. Шотландцу казалось, что кредит обладает магическим действием, свойства его чудесны и безграничны.

Поколесив по Европе (Голландия, Франция, Италия), Ло переезжает в Шотландию, увозя с собой молодую замужнюю женщину Кэтрин Сеньер, англичанку по происхождению. Страна в тисках экономического кризиса: безработица, упадок торговли, массовые банкротства. Одержимый идеей создания банка нового типа, Джон выпускает книжку, изложив в ней свои идеи. Ло полагал, что деньги должны быть не металлическими, а бумажными — их должны выпускать банки в количестве, которое запросит экономика. Давая деньги в долг, полагал Ло, банки тем самым оживляют промышленность, наполняют экономику ресурсами, инициируют создание рабочих мест, развивают торговлю.

Он призывал банкиров печатать побольше банкнот и сразу же пускать их в обращение. Шотландец высказал еще две принципиальные идеи: во-первых, банк должен печатать и выдавать в долг гораздо больше денег, чем имеет сам, во-вторых, такой банк должен быть государственным и проводить в жизнь экономическую политику правительства.

Ло видел преимущества кредита, но не видел его недостатков. Что будет, если в экономике «появится» слишком много денег, не обеспеченных товарами? Что будет, если банки станут выпускать деньги просто для покрытия государственных долгов? Так ведь можно и не работать, а только печатать деньги...

Неудивительно, что шотландский парламент не разделил оптимизма Ло и отверг проект учреждения «нового банка». Джон посылает английскому правительству ходатайство с просьбой простить его за совершенное десять лет назад преступление, но получает отказ. А тут еще одна напасть: Англия и Шотландия готовят акт об унии (объединении), и Ло вынужден снова искать счастье на континенте. Он перебирается в Париж и зарабатывает на жизнь спекуляциями с антиквариатом и драгоценностями. Джон много играет на деньги и часто выигрывает. Неудивительно: шотландец был хладнокровен, расчетлив и чертовски удачлив. О его таланте игрока ходили легенды. Его состояние достигло полутора миллионов ливров — колоссальнейшая по тем временам сумма.

Его час настал.

Но Ло бредил банком. Французская финансовая система давно дышала на ладан: казна пуста, долги огромны, банки бедны, в хозяйстве упадок и застой. Все эти болезни Джон предлагал вылечить с помощью государственного банка, который имел бы право печатать деньги по своему усмотрению.

Его час настал, когда в сентябре 1715 года скончался Людовик XIV. Ло уже несколько лет методично внушал свои идеи герцогу Филиппу Орлеанскому, который, по мнению шотландца, имел шанс стать правителем страны при малолетнем наследнике престола. Джон не ошибся: герцог стал регентом. Новый правитель быстро захватил власть и призвал Ло к себе. Около полугода ушло на то, чтобы преодолеть сопротивление аристократов и многочисленных советников, не доверявших иностранцу. Ло пришлось отказаться от идеи создания государственного банка и согласиться на частный. Впрочем, это было непринципиально: новое учреждение было тесно связано с правительством.

Долгожданное событие состоялось в мае 1716 года. На первых порах банк имел потрясающий успех: при поддержке регента Ло стал контролировать все денежные и кредитные потоки в стране. Банкноты Всеобщего банка, выпуск которых Ло успешно регулировал, довольно быстро внедрялись в обращение и принимались охотнее металлических монет. Кроме того, банк давал ссуды под умеренные проценты, а кредиты сознательно направлял в промышленность и торговлю. Во французской экономике наметилось долгожданное оживление.

Ло не был патриотом Франции, он был патриотом своей идеи. Франция, в отличие от других европейских государств, приняла проект шотландца, и он принял французское подданство, а позже, когда счел нужным, перешел в католическую веру.

Ло пишет письмо регенту: «Но банк — не единственная и не самая большая из моих идей, я создам учреждение, которое поразит Европу изменениями, вызванными им в пользу Франции. Эти изменения будут более значительны, чем те перемены, которые произошли от открытия Индий или введения кредита. Ваше королевское высочество сможет вызволить королевство из печального состояния, в которое оно приведено, и сделать его более могущественным, чем когда-либо, установить порядок в финансах, оживить, поддерживать и развивать сельское хозяйство, промышленность и торговлю». Вскоре стало ясно, что скрывалось за этими туманными обещаниями: в конце 1717 года Ло основал свое второе гигантское предприятие — Компанию Индий. Компания создавалась как акционерное общество и должна была направлять свои ресурсы на освоение принадлежащих Франции колоний вдоль реки Миссисипи.

Внешне, казалось бы, ничего нового: акционерные общества уже несколько десятилетий работали в Англии и Голландии, причем очень успешно. Но Ло пошел дальше: акции распределялись не среди узкой кучки купцов, а среди всех желающих. Говоря современным языком, он создал первое открытое акционерное общество (до этого существовали только закрытые). Акции Компании Индий активно «работали» на фондовой бирже.

Успех нового учреждения рос как на дрожжах: французское правительство предоставило предприятию огромные льготы и привилегии, а в правлении рядом с невозмутимым шотландцем восседал герцог Орлеанский. Примерно в это время банк Ло перешел к государству и стал именоваться Королевским банком. Это была полная победа идей Джона.

Неизменным спутником акционерного дела является ажиотаж и спекуляции вокруг купли-продажи акций. Система Ло возвела этот ажиотаж до невиданных размеров. Джон на собственные деньги купил двести акций по цене 250 ливров за штуку, пообещав, что через шесть месяцев каждая акция будет стоить уже по 500 ливров. И что же? Французы бросились скупать ценные бумаги, и через полгода цена акции превышала номинал уже в несколько раз. Ло положил в карман огромные барыши.

Компания Индий начала колонизацию долины Миссисипи. Ло основал в этих местах город, который в честь регента был назван Новый Орлеан. Но рядовые французы не спешили осваивать колонии, и правительство по просьбе компании ссылало сюда воров, бродяг и проституток.

Ло заботился и о рекламе. Пресса красочно описывала работу Компании Индий, постоянно печатались рассказы о сказочно богатом крае, жители которого якобы с восторгом встречают французов и несут им золото, драгоценные камни и другие богатства в обмен на безделушки. Несколько десятков старых судов, которые имело акционерное общество, с помощью журналистских перьев превратились в огромный флот, везущий в Европу серебро и шелк, пряности и табак.

Хотя компания выплачивала более чем скромные дивиденды, ее акции поднялись в цене до невиданных размеров. Этого Ло только и надо было. Он выпускал все новые и новые акции, продавая их по все более высокой цене. Спрос на акции превышал их выпуск, и, едва объявляли об очередной эмиссии, у дверей компании выстраивались огромнейшие очереди. Жители провинции забрасывали свое хозяйство и стремились в Париж, стояли днем и ночью, под дождем — только бы купить несколько ценных бумаг! В сентябре 1719 года 500-ливровая акция продавалась уже за 5000. Влиятельные и знатные люди в очередях не стояли: они осаждали самого Ло и его помощников. Еще бы: ведь акцию, купленную за пять тысяч ливров, можно было через несколько дней продать на бирже за семь, а то и за восемь тысяч.

Некоторые пытались проникнуть в кабинет Ло через печную трубу; какая-то светская дама приказала кучеру перевернуть коляску около дома шотландца, чтобы таким образом выманить его на улицу и попросить о льготной подписке; секретарь нажил целое состояние на взятках, которые он брал с просителей, дожидавшихся у Джона приема... Мать регента писала в одном из писем: «За Ло бегают так, что у него нет покоя ни днем, ни ночью. Одна герцогиня публично целовала ему руки». Еще более странные вещи творились на бирже. Практически круглосуточно здесь кипела толпа: люди покупали и продавали, приценивались и рассчитывали. Знатные дамы толкались рядом с извозчиками, герцог торговался с лакеем, аббат о чем-то спорил с лавочником... Многие спекулянты брали в банке кредит, покупали на них акции, затем продавали их по более высокой цене, снова брали кредит...

Вскоре 500-ливровые акции поднялись в цене до 10 тысяч, потом до 12, 15, 18. Рост стоимости остановился на 20-тысячной отметке. В разгар бума 10 акций равнялись по цене... 15 центнерам серебра! Правда, металл шел вяло: почти все расчеты осуществлялись в банкнотах. И все это бумажное богатство — акции и банкноты — создал «финансовый чародей» Джон Ло.

Конец подкрался незаметно

В январе 1720 года Ло был назначен государственным контролером финансов. Однако как раз в это время стали ощущаться первые подземные толчки системы. Огромные деньги, которые собирала Компания Индий, вкладывались в облигации государственного займа. Фактически акционерное общество взяло на себя весь государственный долг Франции. Воцарился именно тот порядок, о котором мечтал Ло: долгов нет, кредит процветает, биржа работает, денег много и так далее. Но этот порядок не мог быть долговечным, несмотря на оптимизм шотландца. Наиболее дальновидные купцы и спекулянты избавлялись от банкнот и от акций, приобретая недвижимость, золото и ходовые товары. К сентябрю за бумажные деньги давали лишь четвертую часть их номинала серебром. Ло был вынужден ввести фиксированный курс на акции, печатать еще больше денег, но ничего не помогало: его империя рушилась прямо на глазах. Цены на все товары резко повысились, нависла угроза голода. К ноябрю банкноты перестали быть законным средством платежа.

Но Ло не сдавался. Он отчаянно доказывал свою правоту. Однако тщетно: шотландец чудом спасся от разъяренной толпы и спрятался во дворце регента. Джон исхудал, у него начались припадки.

По Парижу ходило множество анекдотов, куплетов и карикатур, высмеивающих «короля кредита». Герцог Бурбон, наживший, по слухам, 25 миллионов ливров на спекуляциях с акциями и вовремя вложивший их в недвижимость, уверял Ло, что теперь ему ничего не грозит: парижане не убивают тех, над кем смеются. Но Ло так не думал, тем более что французский парламент потребовал его судить и повесить. Филипп понял, что ему необходимо как-то отделаться от своего любимца, дабы успокоить толпу. Регент разрешил Ло тайно покинуть Францию, и тот немедленно выехал в Брюссель. Имущество Джона было конфисковано и направлено на погашение долгов.

Он прожил еще восемь лет. Дочь и жену не выпускали из Франции, а его не впускали туда: с родными бывший банкир так и не увиделся. Поначалу он засыпал регента письмами, в которых подробно все объяснял и обосновывал. Но Филипп в 1723 году умер, и надежды Джона на возвращение рухнули. Последние годы шотландец провел в Венеции, делил свой досуг между игрой, светскими беседами и работами над объемным трактатом «История финансов времен регентства».

Ло опередил свое время минимум на сто лет. Прошли десятилетия, прежде чем появились бумажные деньги, открытые акционерные общества, мощные государственные банки и... «финансовые пирамиды».

В 1880 г. во Франции была основана Всеобщая организация Панамского межокеанского канала. Ее президентом и генеральным директором стал Фердинанд Лессепс. Фирма объявила о выпуске 600 тысяч акций по 500 швейцарских Франков каждая, и открыла на них подписку. При этом подписчик должен был внести лишь четверть стоимости акций, а остальные деньги фирма собиралась потребовать по мере надобности. Акции Панамской организации очень быстро приобрели большую популярность среди депозитеров. Строительство канала (под которое собирались деньги) было начато 1 января 1881 г., а открытие канала первоначально планировалось на 1888 г. В 1882 г. Организация выпустила первый облигационный заем, а последующие годы еще два, но уже третий заем не нашел подписчиков на всю сумму, и организация уступила остаток со снижением цены банковскому синдикату, который эмитировал и размещал ее ценные бумаги. Фирма начала испытывать финансовые трудности, к тому же выяснилось, что при начале строительства не были учтены многие геологические и климатические трудности. В 1885 г. правление фирмы решило поправить ее дела путем выпуска долгосрочного выигрышного кредита.

Предполагалось собрать не менее 600 миллионов швейцарских Франков. Для выпуска такого ссуды требовалось согласие правительства и парламента, которое фирма получила только через три года – в 1888 г. В период с 1885 г. по 1888 г. Организация выпустила еще два обычных кредита, подняв процентную ставку до 10% годовых, чтобы привлечь подписчиков. В апреле 1888 г. был одобрен заем, предельная сумма которого была к тому времени увеличена до 720 миллионов швейцарских Франков. В июне 1888 г. была начата подписка, которая собрала всего 254 миллиона. Министр финансов внес в палату законопроект о льготном режиме погашения долгов Панамской организации, но депутаты проголосовали против. Суд департамента Сена по гражданским делам сначала назначил временных управляющих, а 4 февраля 1889 г. официально объявил о банкротстве и ликвидации Панамской фирмы. Приведенные примеры демонстрируют важные сущностные черты финансовых пирамид, но не счерпывают опыт финансовых пирамид в истории всемирной экономики. Возникали и другие компании, и финансовые системы, являвшиеся финансовыми пирамидами. Из наиболее известных и часто упоминаемых можно назвать Тюльпановую лихорадку (первая половина XVII века Голландия), пирамиду Чарльза Понци (начало XX века США). Тюльпаномания - повальное увлечение луковицами тюльпанов в первой половине XVII века в Голландии, когда они стали самым доходным объектом биржевых спекуляций. Выиграл тот, кто первым одумался.

Развитие финансовых пирамид в США

В США первая «пирамида» была создана Чарльзом Понти (Понци), эмигрантом из Италии.

Чарльз Понци родился 3 марта 1882 года в городе Луга, находящемся недалеко от Равенны (на севере Италии). Этот итальянец стал известен тем, что создал знаменитую «схему Понци», крупную финансовую пирамиду, которых было просто не счесть в России в 90-е годы прошлого века. Правда, разница между «схемой Понци» и российскими пирамидами видна невооруженным взглядом. Все дело в том, что итальянец создал достаточно интересную историю вокруг своей аферы, и логически она выглядела очень стройно. Ни у кого до поры до времени не возникало сомнений, что схема Понци может помочь заработать большие деньги в короткие сроки.

О молодости итальянского мошенника почти ничего не известно. А все что известно вызывает целый ряд вопросов. В своем интервью газете The New York Times Понци рассказывал о своем благородном происхождении, о том, что его семья была достаточно обеспеченной, о том, как в молодости он сорил деньгами, учился в Римском Университете. Якобы в США Чарльз приехал без капитала, так как понял, что денег больше нет, и нужно устраиваться на работу.

В общем, красивая история. Но она выдумана. На допросах Понци рассказывал совсем другие истории, из которых можно предположить, что Чарльз всегда жил небогато, а его единственной мечтой было финансовое благополучие, постоянно толкающее его на небольшие финансовые махинации. Кстати, не без последствий. Чарльз Понци много раз попадал за решетку за свои проделки разной степени тяжести.

Итак, в 1903 годы Понци приезжает в США. Интересно то, что изначально у итальянца были определенные сбережения, но по дороге в Америку он проиграл почти все в карты. В итоге, в США он оказался с капиталом в 2,5 доллара. Английский язык Чарльз выучил достаточно быстро. Да и работу нашел практически моментально. Правда, она была и низкооплачиваемой, и совершенно не заслуживающей уважения – он работал мойщиком посуды в ресторане. Денег даже на то, чтобы снять жилье у Понци не было. А потому спал он прямо на работе. На полу.

Со временем Понци повысили. И он стал официантом. Увы, работу с деньгами этому человеку доверять было нельзя. Понци часто обсчитывал клиентов. За что и поплатился в итоге – его уволили. Тогда Чарльз отправляется искать счастья в Канаду. Увы, склонность этого человека к финансовым махинациям привела его в тюрьму Монреаля. Понци обвинили в подлоге. Тогда молодому мошеннику дали 3 года тюрьмы. А вышел он уже через 20 месяцев. Отпустили за хорошее поведение.

Впрочем, на свободе Понци пробыл всего 10 дней. Именно спустя этот промежуток времени его вновь арестовали. На этот раз за попытку провоза через границу своих соотечественников. Понци снова отправляется в тюрьму. Через 2 года Чарльз освобождается. Дальнейшие несколько лет его жизни покрыты туманом. Можно предположить, что за это время с ним просто не случалось ничего интересного. Интересное началось в 1919 году, когда дело дошло до «схемы Понци».

В 1919 у Чарльза Понци появилась бизнес-идея. Он решил, что может заняться выпуском международного журнала. Недолго думая, Понци отправляет письмо в одну испанскую компанию, чтобы узнать подробности о сотрудничестве на ниве журнального бизнеса. В ответ Чарльз получил письмо, в котором были вложены международные обменные купоны. На почте любой человек мог обменять эти купоны на марки, и отправить письмо обратно. Но самое интересное заключалось в том, что в Испании на 1 купон можно было получить одну марку, а в США целых 6. Похожая ситуация обстояла и с другими европейскими странами. Понци достаточно быстро понял, что на этом можно сыграть.

Итак, суть «схемы Понци» заключается в том, что он предлагал людям зарабатывать на простом арбитраже. Понятие арбитраж может быть вам не знакомо, так что попробую подробнее пояснить его. Арбитраж – это покупка и продажа товара в разных географических плоскостях. Например, представьте себе такую ситуацию, что одна компания покупает зерно в Англии, чтобы в это же время продать его во Франции (пример гипотетический). При этом торговый агент этой компании во Франции находит покупателя в этой стране на 10 тонн зерна, после чего звонит в английское представительство компании, и требует, чтобы там приобрели 10 тонн зерна. Вся соль данной схемы в разнице цен. В данном случае компания покупает 10 тонн зерна в Англии дешевле, чем потом продает во Франции. На этой разнице он и зарабатывает.

В случае со схемой Понци итальянский махинатор собирался зарабатывать на международных купонах примерно таким же образом. Благо обменные курсы способствовали этому. Увы, была явная проблем – обменных купонов было не так много, чтобы удовлетворить будущий спрос на услуги компании Понци. Но сам Чарльз об этом совершенно не думал. В конце концов, он и не собирался заниматься арбитражам. Его целью было создание простой финансовой пирамиды, когда деньги последующих вкладчиков выплачиваются предыдущим. Итак, в этом же году Чарльз Понци занимает у знакомого мебельщика Дэниелса 200 долларов. На эти деньги он снимает офис, приобретает стол и два стула (легенда гласит, что на оставшиеся деньги он отобедал). Затем регистрирует компанию, где и является на тот момент единственным работником.

Предложение Понци оказалось неожиданным для многих жителей Бостона – он предлагал вложиться в его бумаги, и получить всего за 45 дней 150% от вложенной суммы. Т.е. если человек вкладывал 100 долларов, то через 45 дней он мог рассчитывать на получение 150 долларов, а через 90 – на целых 200. При этом ситуация с Понци разительно отличалась от того, что творилось в России в 90-е годы. Итальянец подробно рассказывал о том, как собирается зарабатывать, посвящая людей в свою идею с арбитражем.

И люди повелись. К Понци пошли толпами. Чиновники, полицейские, простые граждане. Интерес к своему предприятию Чарльз подогревал еще и заказными статьями в прессе. А люди бежали по той простой причине, что все (независимо от национальности) хотят статья богатыми в кратчайшие сроки. Понци становился все известнее. Ему верили, первые вкладчики действительно получили свои деньги, а интервью у Понци брали даже такие газеты, как The New York Times. В общем, дело пошло.

Уже к весне 1920 года в компании работало 30 человек, а оперативным управлением занималась 18-летняя Люси Мартелли. Сам Понци отошел от прямого участия в деятельности компании. Кроме того, в это время был открыт депозитарный счет компании Чарльза Понци в Hannover Trust Company. Именно через нее проходили почти все деньги Понци. Многие полагают, что в HTC все знали об этой схеме, и даже помогали ее проворачивать.

В мае 1920 года Чарльз осуществляет свою мечту – приобретает огромный дом за 35 тысяч долларов. В особняке (а это был именно он) было 22 комнаты, а располагался он в банкирском районе квартала Лексингтон. Но долго радоваться не пришлось. Ведь уже через пару месяцев «схема Понци» была раскрыта.

Это произошло в середине лета 1920 года. Тогда «старый приятель» Понци Дэниелс, наблюдавший за восхождением итальянца подал на него в суд. Он полагал, что Понци должен ему половину всей своей прибыли, согласно их договору (да, речь идет о займе тех 400 долларов). По закону штата Массачусетс на время судебного разбирательства все счета Понци были заморожены (сейчас такого ужасного закона в этом штате уже нет). Как вы понимаете, для финансовой пирамиды заморозка счетов – это тяжелейший удар! Но это было только начало. Уже скоро правительство затеяло аудиторскую проверку компании Понци. Чарльз под напором прокурора штата остановил прием денег. Вкладчики посыпали к дверям Понци, чтобы забрать свои деньги. Кому-то удалось это сделать (по некоторым подсчетам примерно 1000 человек), а кому-то, увы, нет.

Как бы то ни было, но аудиторская проверка раскрыла мошенническую схему итальянца, который не занимался тем, чем планировал (да и не мог, так как в обращении не находилось должного количества купонов для покрытия всей суммы). Компания Понци была обыкновенной пирамидой, где деньги просто распределялись. У нее не было никакой прибыли. Деньги от новых участников просто шли к старым вкладчикам.

Итог всей этой авантюры: из 10 миллионов долларов полученных Чарльзом Понци он сумел вернуть вкладчикам только 8. Остальное ушло, видимо, на зарплату его сотрудников и себя любимого. За свою махинацию итальянец получил всего 5 лет тюрьмы.

После выхода Чарльз не начал новую жизнь. Он продолжал создавать новые махинации. Правда, по своему масштабу они не доходили даже до одной сотой от «схемы Понци». Все это были мелкие делишки, за которые в итоге в 1934 году его депортировали на Родину. В Италии Чарльз долго не пробыл. Приближалась мировая война, и он отправился искать счастья в Бразилию. Там он и умер в 1949 году. Капитал великого финансового мошенника составил всего 75 долларов, которых хватило на одни только похороны.

Однако на этом история финансовых пирамид не закончилась. Спустя семьдесят лет и две революции, уже в Российской Федерации идея финансовой пирамиды нашла благодатную почву для возрождения.

Развитие финансовых пирамид в России

В 90-е годы прошлого века финансовые пирамиды пришли в Россию. Самой нашумевшей и массовой пирамидальной компанией стало АО «МММ».

«МММ» — российское акционерное общество, ставшее впоследствии финансовой пирамидой, от деятельности которой пострадали миллионы людей. Основатели компании: Сергей Мавроди, его брат Вячеслав Мавроди и будущая жена брата — Мария Муравьева. Руководитель — Сергей Мавроди. Названием компании стала аббревиатура начальных букв фамилий её основателей.

В 1989 году АО «МММ» зарегистрировалось в Ленинском исполкоме Москвы как кооператив и начало свою деятельность с торговли импортной оргтехникой (преимущественно бытовой и вычислительной). В конце 1991 года успехи первых коммерческих организаций в России привели к переориентации деятельности предприятия. С начала 1992 компания стала специализироваться на сборе денег под высокие проценты — до 1000% годовых. Широкую известность «МММ» получило благодаря массированной рекламной кампании в СМИ.

Как легальное коммерческое объединение «МММ» было зарегистрировано 20 октября 1992 года Хамовническим филиалом Московской регистрационной палаты по юридическому адресу: 109435, г. Москва, ул. Пироговская, д. 21. Создатель предприятия С. Мавроди сразу организовал по всей стране сеть пунктов продажи акций и билетов «МММ».

Многие физические лица и фирмы начали хранить сбережения в акциях компании, хотя они никогда не пускались в свободное обращение. Граждане должны были понимать, что их продаёт и покупает само «МММ». При реализации сертификатов акций и билетов компании их стоимость для граждан устанавливалась произвольно, на условиях так называемых самокотировок (сведений о росте стоимости акций компании), которые опубликовывались в СМИ. При этом финансовые документы, подтверждающие стоимость приобретения подобных «ценных бумаг», вкладчикам не выдавались.

В начале 1994 компания поставила цену свыше 1 к 10, то есть свыше 1000 % дохода со своих акций. При этом число её вкладчиков, по разным данным, достигало от 2 до 5 миллионов человек. «МММ» никогда не обещала процентных выплат, но, тем не менее, многие думали, что акции обеспечены доходом кооператива, что на них существует устойчивый спрос, а вследствие спроса увеличивалась цена. Чтобы получить деньги, приходилось стоять в очереди от трёх суток до недели. Анализ уже тогда показывал, что, начиная с 1 февраля 1994 года, практически все действия структур «МММ» проходили с нарушением существующего тогда законодательства. Но своим „партнёрам“ компания обещала к концу года стабилизировать свои акции и превратить их в средство твердого накопления.

Несколько случаев возникновения скоротечной паники вокруг «МММ» наблюдались уже на протяжении всей первой половины 1994 года, однако они не сопровождались и тем более не предварялись широкой PR-кампанией в СМИ.

Однако в середине июля 1994 года возникла принципиально иная ситуация. Обстановка в самом МММ была спокойной. Сворачивания деятельности изнутри, по инициативе самой компании, не предусматривалось. Вскоре на телевидении неожиданно стала разворачиваться активная кампания, сопровождающаяся угрожающими заявлениями должностных лиц (прежде всего, из налоговых органов и Министерства финансов). Незадолго до этого у Мавроди возникли проблемы с налоговой полицией, и начавшаяся “анти-пропаганда” совершенно четко воспринималась в «МММ» как подготовка крупномасштабного наступления на фирму со стороны государства.

Летом 1994 в «МММ» действительно разразился кризис. Выплаты денег продолжались до 27 июля, когда вышел указ о снижении стоимости акций в 127 раз. Вкладчики были возмущены, и на рынке бумаг компании началась паника. Глава «МММ» очень кстати обвинил в падении своих акций Правительство.

В августе 1994 Мавроди был арестован по обвинению в неуплате налогов, однако он сразу объявил о своем намерении баллотироваться в Государственную Думу и начал свою предвыборную кампанию в Мытищах. Во время её проведения Мавроди выпускал билеты с номиналом 20 рублей и бесплатно раздавал их своим избирателям. После своего избрания в Госдуму в октябре того же года он вышел на свободу. В 1995 году Мавроди был лишён депутатской неприкосновенности, а в 1997 году уехал за границу, оставив собственных вкладчиков собираться в новые и новые комитеты в поддержку или против деятельности фирмы.

В 1998 году Генеральная прокуратура РФ возобновила проведение уголовных дел в отношении Мавроди, добавив обвинения в мошенничестве. Находясь в розыске, Мавроди вместе со своей двоюродной сестрой Оксаной Павлюченко открывает новую финансовую пирамиду в Интернете — Stock Generation. Жертвами мошенника на этот раз стали 275 тысяч пользователей из США, Великобритании и Прибалтики.

АООТ «МММ» было признано банкротом 22 сентября 1997 года; 22 июля 1998 года его конкурсным управляющим был назначен Константин Глодев. Реестр кредиторов АО состоял из 4512 человек, общий объём их требований — 712,8 миллионов рублей. Вице-президент «МММ» после скандального крушения пирамиды организовал так называемую систему «добровольных взаимных пожертвований». Ему удалось частично погасить долги «МММ» и полностью свернуть бизнес.

4 августа 1994 пирамида окончательно рухнула: курс акций упал в 100 раз, и её руководство прекратило расчеты со своими вкладчиками. В этот день сотрудники московского управления налоговой инспекции при помощи ОМОНа штурмом взяли центральный офис «МММ» на Варшавском шоссе, 26 провели там обыск и объявили, что в ходе своей проверки вскрыли «грубые нарушения налогового законодательства», предписав взыскать в бюджет 49,9 миллиардов рублей. Поначалу «МММ» пыталось нормализовать ситуацию и продолжало выплаты. Однако меры по искусственному повышению стоимости акций не принесли ожидаемого эффекта, поскольку руководитель фирмы Сергей Мавроди был уже за решёткой в следственном изоляторе по обвинению в неуплате налогов. Возле центрального офиса «МММ» собрались вкладчики, обеспокоенные падением курса акций компании, и потребовали от сотрудников налоговой службы либо прекратить “самоуправство”, либо вернуть их накопления. Когда разорившиеся инвесторы получили отказ, начались массовые волнения. Они попытались занять здание главного офиса «МММ» в надежде вернуть вклад, но было уже поздно: вся финансовая документация и счета компании были изъяты государственными финансовыми надзорными органами. Утверждают, что денежные накопления с чёрного хода вывезли семнадцать машин. Уже 19 августа 1994 четыре тысячи обманутых вкладчиков пришли к Белому дому и потребовали освободить Сергея Мавроди, арестованного ранее по подозрению в мошенничестве. Акция была санкционирована, но несколько человек во избежание беспорядков всё равно задержали.

26 августа 1994 года Фонд общественного мнения провёл Всероссийский опрос городского и сельского населения, задав гражданам два вопроса, касающихся деятельности компании «МММ». На вопрос: „В истории с акциями МММ руководство АО «МММ» — это пострадавшая сторона или мошенники?“ более половины опрошенных посчитали руководство компании мошенниками (56%), причём предприниматели чаще респондентов других групп называли АО «МММ» пострадавшей стороной (20%), а из-за скандала с АО «МММ» каждый пятый стал хуже относиться к рыночным реформам в России (29%).

31 января 2003 года Сергей Мавроди арестован на съёмной квартире в Москве. Арест основателя финансовой пирамиды возродил угасшие надежды обманутых вкладчиков на хотя бы частичную компенсацию утраченного. Как сообщил заместитель министра внутренних дел, начальник Следственного комитета генерал-майор юстиции Виталий Мозяков, только в феврале 2003 года в ведомство поступило около четырех тысяч заявлений от бывших вкладчиков. По прогнозам генерала, число заявителей может возрасти до 100-150 тысяч человек. Но когда дело поступит в суд хотя бы начальной инстанции, он сказать не может. Затруднения вызвала процедура признания заявителей потерпевшими. «Пока в Следственный комитет обратились лишь 131 человек, а поступившие ранее более 45 тысяч заявлений были рассмотрены в предыдущие годы», — сообщил Виктор Ващенко, начальник отдела СК, который занимается расследованием дела Мавроди.

Основное уголовное дело — по обвинению в мошенничестве — Следственный комитет при МВД РФ возбудил ещё в 1995 году. По данным следствия, являясь создателем и руководителем объединения «МММ», АОЗТ «МММ-Фонд», «Банк МММ», чековый инвестиционный фонд «МММ-Инвест», Мавроди в 1993—1995 годах путём мошенничества завладел чужим имуществом. По разным оценкам, пострадавшими от деятельности ОАО «МММ» считаются более 40 тысяч человек, а нанесённый ею ущерб оценивается приблизительно в 110 миллионов долларов США. Точнее оценить сумму ущерба крайне сложно, так как котировки бумаг всё время менялись. Пока же срок содержания Сергея Мавроди под стражей продлён до 31 августа.

28 апреля 2007 года Мавроди признан виновным в мошенничестве и осуждён на 4 года 6 месяцев тюремного заключения (из которых на момент объявления судебного приговора он отсидел более 4 лет) и штраф в 10 тысяч рублей. Согласно статье 159 Уголовного кодекса РФ, ему грозило до 6 лет лишения свободы. Сергей Мавроди вышел на свободу 22 мая 2007 года.

В ходе предварительного следствия потерпевшими признаны 10 тысяч 454 человек, однако по оценкам экспертов, число обманутых вкладчиков составляет около 10 миллионов. По приблизительным подсчетам, на этой афере Сергею и Вячеславу Мавроди удалось заработать около 3 миллиардов рублей.

После краха «МММ» около 50 инвесторов, потеряв все свои сбережения, совершили самоубийство.

Основные признаки и типы финансовых пирамид

Структура и признаки финансовой пирамиды

Структура финансовой пирамиды, казалось бы, может служить достаточным признаком того, что это именно пирамида, а не финансовое предприятие. Ведь налицо отсутствие у пирамид каких-либо средств управления капиталом, а также штата, который призван обеспечивать это управление: аналитиков, трейдеров, брокеров и других участников финансового рынка. В то же время, по структуре финансовой пирамиды нельзя определить (в большинстве случаев), что это не настоящее предприятие, так как крупные пирамиды имеют и большой штат, и дорогие офисы, и специальных людей, которые занимаются «промыванием мозгов», то есть «втирают» инвесторам, какое это перспективное предприятие и как на нем можно хорошо заработать.

Таким образом, структура финансовой пирамиды состоит из ее организаторов, штата сотрудников, и более ничего в ней нет, но внешнее впечатление может быть совсем иным. Каким же образом можно определить, что это финансовая пирамида, если внешне ее структура ничем не отличается от настоящего предприятия, несмотря на то, что она не является таковым ?

Прежде всего, основным и самым явным признаков финансовой пирамиды является ее необоснованно высокая доходность. То есть, если инвесторам предлагаются нереально привлекательные инвестиционные планы – например, 50 или 100 % годовых, то это, скорее всего, пирамида.

Вторым признаком финансовой пирамиды является непрозрачность бизнеса для инвесторов. Если банки, например, не раскрывают подробно источники своих прибылей, то это, в принципе, и не нужно им – инвесторы и так знают, за счет чего банки получают прибыль, ведь их активная финансовая деятельность налицо. А такому инвестору, как бабушка-пенсионерка (в этом нет ничего смешного : )), и вовсе незачем знать, с чего зарабатывает банк, в который она помещает свой капитал – ей это просто неинтересно, так как ее привлекают только проценты по депозитам. Чем больше проценты – тем лучше (наверное, поэтому среди обманутых вкладчиков много пенсионеров – чаще всего они не интересуются деятельностью предприятия, в которое инвестируют средства).

Да и вообще, большая часть инвесторов этим не интересуется, ограничиваясь общими фразами, которые изложены в рекламном проспекте, а также тем, что вкручивают досужие сотрудники пирамиды. Таким образом, создатели финансовых пирамид обычно не говорят, куда идут средства инвесторов, обычно лишь ограничиваясь тем, что «играют на форекс» или «торгуют акциями». При этом часто проценты по депозитам (очень высокие) бывают фиксированными, что при таком раскладе невозможно.

Те же банки платят фиксированный процент, потому что могут позволить себе это – процент этот низкий, и если что, они обыкновенно не остаются в убытке, а диапазон оборота средств в них широк: от низкорискового (кредитование) до высокорискового (валютный рынок). Между тем, ПИФы, которые обычно занимаются среднерисковыми инвестициями (фондовым рынком и фьючерсами), доходность по которым намного выше (при благоприятной ситуации), не имеют фиксированных процентов.

Деятельность финансовой пирамиды скрыта, и если инвестор пожелает узнать о ней подробнее, то сразу же заметит – ему будут «парить мозги», но реального ничего не предъявят. Непрозрачность – один из главных признаков финансовой пирамиды. Между тем, многие путают прозрачность предприятия с внешним впечатлением о его прозрачности, которое может быть очень сильным. Более того, создателям многих финансовых пирамид удается «охмурить» не только мелких частных вкладчиков, которые редко что-нибудь понимают во всем этом, но и крупных инвесторов, включая и юридических лиц.

Таким образом, техника «отъема денег» у финансовых пирамид развита очень высоко. Еще иногда признаком финансовой пирамиды может служить то, что бизнес, которым якобы владеет предприятие, сомнителен, так как находится неизвестно где. Например: вы инвестируете в предприятие «Норильский Никель» (покупаете его акции). Вы знаете, что это предприятие существует, у него есть реальные заводы, реальная продукция, ее выпускают абсолютно настоящие рабочие и инженеры. Продукцию развозят автомобили, управляемые настоящими живыми водителями, и в главном офисе каждое утро моет пол ничуть не придуманная уборщица : ) Надеюсь, суть понятна.

В случае же с финансовой пирамиды вы не видите реальной деятельности, только внешние признаки: офисы, сотрудники, больше ничего. Источники же прибыли тщательно замаскировываются. Теме, не менее, несмотря на то, что признаки финансовых пирамид известны, много людей все равно становятся их участниками – и из-за умелой дезинформации, и из-за нежелания разобраться, во что же они вкладывают свои деньги.

Типы финансовых пирамид

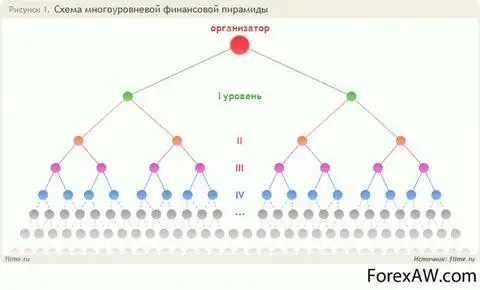

1. Многоуровневые финансовые пирамиды.

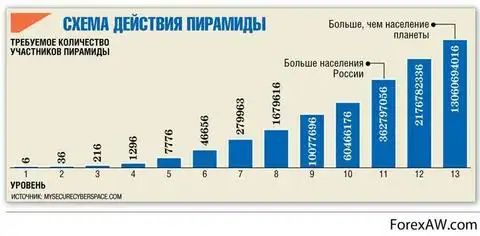

Основной принцип работы данной пирамиды такого типа заключается в том, что для того что бы новый участник мог попасть в структуру пирамиды – необходимо совершить первоначальный денежный взнос. Такой взнос впоследствии распределяется между человеком, который его привёл в эту систему, и другими участниками пирамиды, которые вступили раньше него.

А для того что бы новый участник имел возможность заработать деньги с этой пирамиды – ему необходимо будет «завлечь» новых людей вступить в финансовую пирамиду. И если всё пойдёт «как надо!», то те денежные средства, которые были внесены новыми людьми, участниками пирамиды, будут распределяться между вкладчиком, который пригласил новых людей, и другими, более ранними вкладчиками.

Данный принцип работы пирамиды такого типа, напоминает шар из снега, который движется вперёд и при этом растёт в размере.

В каждой финансовой пирамиде, есть чётко регламентированные правила для её участников, а именно:

- число участников, которые должны не только прийти в систему, но и заплатить тот минимальный уровень первоначального взноса, который регламентирован самой системой финансовой пирамиды;

- уровень первоначального взноса;

Далее давайте рассмотрим пример. По «регламенту», вкладчику, нужно пригласить 5 человек, а минимальный уровень первоначального взноса составляет 50 долларов. Так вот, если всё пойдёт «как надо!», то те денежные средства в пропорции 50 на 50%, которые были внесены новыми людьми, участниками пирамиды, будут распределяться между вкладчиком, который пригласил новых людей, и другими, более ранними вкладчиками. В конечном итоге, в общий денежный «сейф» у нас попадёт 125 долларов от 5 новых участников, и 375 долларов от тех 15 человек, которые впоследствии будут «завлечены» этим новым вкладчиком.

Такая схема высокого дохода впечатляет воображение! Но для того что бы она работала – ей постоянно нужно давать новых участников (вкладчиков). Иначе не откуда будет брать денежные средства.

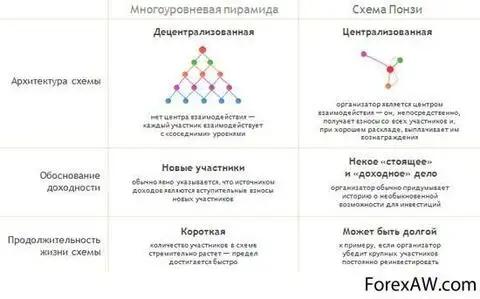

2. Схема пирамид по типу Чарльза Понци.

Данный тип пирамид, назван в честь легендарного Чарльза Понци, о котором упоминалось выше.

По данному типу пирамиды, для всех желающих, было выдвинуто предложение инвестировать свои собственные денежные средства, с целью получения «гарантированного», высокого дохода. Не было необходимости в том, что бы новые, вступившие в финансовую пирамиду участники, приводили новых вкладчиков, так как в этом случае срабатывало «сарафанное радио». Суть этого «радио» заключалась в том, что первые вкладчики на самом деле получали свой первый, гарантированный, высокий доход, который выплачивался организаторами из их собственного бюджета.

После первых выплат – начали с большой скоростью, расходиться слухи о том, что фирма платит, а это в свою очередь увеличило количество желающих вкладывать свои денежные средства в эту финансовую пирамиду. И как раз за счёт прихода новых участников, производились денежные выплаты пришедшим ранее вкладчикам. Но в финале, каждый инвестор хочет получить свой процент прибыли, а количество новых, приходящих вкладчиков рано или поздно сократиться, то организатору данной пирамиды, ничего не остаётся, как закрыть такую «контору» и забрать с собой все ранее полученные вклады.

Принципиальные отличия многоуровневой пирамиды от схемы Понци хорошо иллюстрирует следующая схема:

Так как в большинстве законодательств “игра в мешок” причисляется к мошенничеству и является незаконной, организаторы финансовых пирамид идут на разные ухищрения, чтобы представить своё детище в безобидном свете. Они придумывают различные атрибуты для маскировки сути пирамиды и придания ей видимости “серьезного” дела. Например, это может быть торговля какой-то продукцией или услугами под видом законных схем сетевого маркетинга.

Самые крупные финансовые пирамиды в мире

Самые крупные финансовые пирамиды мира

Рейтинг самых крупных финансовых пирамид в мире, составлен по общему ущербу принесенному вкладчикам.

Финансовая пирамида Бернарда Мэдоффа

1 место. Финансовая пирамида Бернарда Мэдоффа компания Madoff Investment Securities (США).

Три миллиона пострадавших с общим убытком в 50 миллиардов долларов. 1960-2008 г.г. в виде пирамиды просуществовала минимум 16 лет, что удивительно для проекта подобного рода. Многие инвесторы за этот период сумели заработать целые состояния, но когда пирамида достигла дна, миллионы вкладчиков остались ни с чем.

Через десять лет довольно успешной работы фирмы Медофф привлек в компанию всю свою семью. Со временем банки и хедж-фонды начали вкладывать свои финансы в компанию Медоффа. Позже инвестиции могли внести и частные лица, получая на этом хорошие дивиденды. Деньги по процентам выплачивались, за счет вновь пришедших инвесторов и компания Madoff Investment Securities превратилась в классическую пирамиду или схему Понци, как называют ее в США. Видя то, что на фирме Бернарда Медоффа работает вся его семья, включая брата и племянников, у вкладчиков не возникало ни малейшего сомнения в его честности.

Крах произошел в 2008 году из-за кризиса. Новые инвесторы перестали вкладывать деньги в компанию, что повлекло за собой не возможность выплаты процентов предыдущим вкладчикам.

Бернарду Медоффу суд присудил 150 лет тюремного заключения.

Интерес к делу Мэдоффа огромен – его финансовая пирамида затронула весь мир. 65 миллиардов долларов ущерба, больше трёх миллионов пострадавших и один подсудимый – таков итог многолетней деятельности нью-йоркского финансиста. Его грандиозный проект называют «пирамидой века» и «самым выдающимся мошенничеством за всю историю Wall Street».

До Мэдоффа так в суд провожали Бритни Спирс и Пэрис Хилтон: армия телекамер у подъезда пентхауса за 7 миллионов долларов, вертолетный флот в воздухе. Махинатор века правила шоу принял: выглядел безукоризненно, из дома вышел раньше на два с половиной часа, якобы надеясь пройти незамеченным, и поехал признаваться в содеянном на нарочито скромном корейском внедорожнике.

Он признал все 11 обвинений, в число которых входят такие, как мошенничество, отмывание денег, лжесвидетельство.

«Я благодарен за возможность публично высказаться о собственных преступных действиях, за которые мне очень стыдно. Когда я начинал эту мошенническую схему, то знал, что моя деятельность неправильная и даже преступная», – сказал Бернард Мэдофф.

Он признал, что отдавал себе отчёт в том, что его компания не сможет просуществовать долго, однако остановиться оказалось очень трудно. «Проходили годы, но я знал, что когда-нибудь меня арестуют. Я с болью признаю, что глубоко оскорбил многих людей, среди которых – члены моей семьи, ближайшие друзья, партнеры по бизнесу и тысячи клиентов, доверившие мне свои средства», – заявил он.

Арестованные счета фонда Мэдоффа почти пусты, и едва ли пострадавшим удастся вернуть свои деньги. Сам аферист приговора будет дожидаться в тюрьме. На сей раз в освобождении под залог было отказано, несмотря на то, что до последнего времени Мэдофф находился под домашним арестом. Частичная свобода стоила ему 10 миллионов долларов залога. На счетах у жены – еще 60 миллионов. Полиция также перехватила несколько посылок с драгоценностями, которые Мэдофф пытался отправить родственникам.

В свои 70 он, скорее всего, получит лет 20 тюрьмы вместо 150, на которых настаивает прокурор.

Бернард «Берни» Лоуренс Мэдофф родился 29 апреля 1938 года в небогатой еврейской семье в Нью-Йорке. Берни, как его называют друзья, учился в школе Far Rockaway High School, которая на протяжении десятилетий выпускала известных ученых, спортсменов и политиков. Он получал хорошие оценки, но выдающимся учеником не был – по крайней мере, он не получил ни одной награды за успехи в каком-либо предмете. Как говорят его бывшие одноклассники, Мэдофф предпочитал плавание другим занятиям в школе. Его тренер предоставил ему первую работу – спасателя на пляже Atlantic на Лонг-Айленде.

Свое образование будущий миллиардер продолжил в университете. Получив в 1960 году диплом политолога, Мэдофф организовал собственный бизнес по торговле акциями, открыв компанию Bernard L. Madoff Investment Securities. Деятельность эта приносила стабильный, но небольшой доход.

В 1971 году была создана биржа NASDAQ, которую возглавил Мэдофф. Он также стал одним из главных игроков на новой площадке, начав зарабатывать сотни тысяч, а со временем и миллионы долларов в год. Вместе с этим Мэдофф стал заводить чрезвычайно полезные знакомства в Вашингтоне – он превратился в очень влиятельного человека, одного из руководителей Ассоциации фондовой индустрии США, и многие политики стремились подружиться с ним, а позже и доверить ему свои деньги.

Компания Bernard L. Madoff Investment Securities почти всё время своего существования была семейным делом – брат Бернарда Мэдоффа Питер стал работать в ней с начала 1970-х. Получив высшее образование, в компанию пришли и сыновья её основателя – Эндрю и Марк. Но никто из них не подозревал, что помимо брокерской деятельности Бернард Мэдофф занимался еще и непосредственным управлением средствами клиентов. Точнее, делал вид, что занимался.

По собственному признанию Мэдоффа, в 1990-х он начал принимать в свое распоряжение деньги крупных бизнесменов и организаций. Дивиденды он обещал скромные, но это никого не огорчало, наоборот, успокаивало – клиенты Мэдоффа верили, что никто не пытается втянуть их в финансовую пирамиду. На самом деле Мэдофф просто складывал деньги своих клиентов на банковский счет, с которого, если требовалось, выплачивал дивиденды.

Комната в пять квадратных метров, шкаф, кровать и откидной столик – в таких условиях бывшему миллиардеру предстоит дожидаться приговора, который огласят 16 июня. Правда, с Манхэттена ему уезжать не придется – следственный изолятор расположен в самом центре респектабельного района, в двух кварталах от пентхауса Мэдоффа.

Его новые «апартаменты» не превышают размеры чулана, стены сделаны из шлакоблоков, а пол выложен потертым линолеумом. По прибытии в тюрьму заключенные проходят различные физические и психологические тесты. Затем им выдается тюремная униформа коричневого цвета. После этого охрана сопровождает арестантов в камеру, оборудованную раковиной, туалетом и двухъярусными нарами.

Мэдофф любил стейки за 45 долларов и терпеливо ждал свой стол в ресторане «Ист Хэмптон Стейк Хаус» неподалеку от загородного дома за 9 миллионов. Тюремной еды ждать не придется – её принесут в 6:30, 11:30 и 5 вечера. Прогулки и баскетбол в клетке на крыше тюрьмы заменят гольф на собственном поле и педикюр за 50 долларов в Пальм Бич.

В течение дня заключенные могут смотреть телевизор, играть в настольный теннис, изучать свои дела в юридической библиотеке или исполнять добровольные функции уборщиков.

С женой, с которой Мэдофф прожил 45 лет, он будет видеться только на свиданиях. Обсуждать жизнь придется теперь с соседом по камере и адвокатом.

Возить Мэдоффа теперь будут на тюремном автобусе, а в гараже его бывшего дома появятся свободные места: Range Rover, Cadillac, три автомобиля Mercedes (два лимузина и спортивный внедорожник) и Lexus вернут автодилерам. Вырученные деньги – обманутым инвесторам. Две яхты и два самолета тоже продадут. За одну из яхт – 17-метровое антикварное судно «Бык» – власти Флориды рассчитывают выручить более двух миллионов долларов. Обе конфискованные яхты – в отличном состоянии. Даже в последнее время в их содержание вкладывались приличные суммы.

Общая стоимость имущества 70-летнего афериста и его жены составляет более 800 миллионов долларов. Мэдофф владел апартаментами на Манхэттене (стоимостью в 7 миллионов долларов), домами в Палм Бич (штат Флорида) и во Франции.

Федеральный обвинитель по делу Мэдоффа намерен отсудить активы и недвижимость его супруги. Правительство США считает, что Рут Мэдофф не может продолжать пользоваться своим многомиллиардным капиталом и жить в престижной квартире, поскольку не заработала эти средства собственными усилиями.

Продадут также столовое серебро и старинное пианино, принадлежавшие Мэдоффу. И хотя стоимость двух последних существенно ниже стоимости домов и яхт, всё же это значительные суммы – 65 тысяч и 39 тысяч долларов соответственно.

Жена Мэдоффа может лишиться драгоценностей на $2,6 миллиона. Ликвидаторы фонда Madoff Securities намерены также продать два сезонных билета Бернарда Мэдоффа на игры бейсбольной команды New York Mets. Стоимость этих билетов, считающихся лучшими на стадионе New York Mets, составляет 80 тысяч долларов.

Между тем жертвам финансовой пирамиды Бернарда Мэдоффа на днях неожиданным способом предложили хоть немного забыть о потерянных миллионах. Известный нью-йоркский ресторан приглашает всех их к себе на бесплатный ужин, состоящий из трех блюд. Гости могут выбрать любое блюдо из меню, в том числе филе палтуса под сливочным соусом, тушеный кусок свинины «Оссо буко» или жареный на гриле филе миньон. Для получения бесплатного ужина в дорогом итальянском ресторане Nino’s 208 на Манхэттене необходимо лишь показать любой документ, подтверждающий статус пострадавшего от крупнейшей в истории финансовой аферы.

Хозяин ресторана Нино Селимай, заведение которого находится лишь в четырех кварталах от офиса печально известной компании Бернарда Мэдоффа, говорит, что он решил провести эту акцию, так как хорошо знает, что значит потерять все свои деньги.

Схему, известную как финансовая пирамида (когда деньги новых клиентов используются для выплаты прибыли прежним), в США называют «схемой Понци» – в честь Чарльза Понци, итальянского иммигранта в США, придумавшего, как извлекать деньги из воздуха.

«Всё это – одна большая ложь…»

Отличительная черта аферы Мэдоффа – коэффициент интеллекта пострадавших от неё. Как могли столько умных людей поддаться на явный обман и поверить неправдоподобным россказням?

Схема пирамиды Мэдоффа традиционная, как у МММ: проценты тем, кто приносил деньги раньше, выплачивались деньгами последующих вкладчиков. Компания Madoff Securities работала по этой схеме по меньшей мере 20 лет и считалась одним из самых надежных и прибыльных инвестиционных фондов США.

Мэдофф обещал инвесторам вложить их деньги в акции, опционы и другие ценные бумаги «крупных, хорошо известных корпораций». Однако подавляющая часть полученных таким образом средств инвесторов была использована им для «периодического погашения акций» другим пайщикам. На деле же никаких акций и в природе не существовало, хотя клиенты Мэдоффа регулярно получали липовые месячные отчеты, свидетельствовавшие о якобы бурной инвестиционной деятельности его фирмы.

Мэдофф лично беседовал со всеми своими будущими клиентами, приглашая их в престижные загородные клубы, причем многим во вложении в свой фонд отказывал. У нью-йоркской компании была репутация фирмы, клиенты которой могут рассчитывать на внимательное, почти родственное отношение со стороны управляющих. Семья Мэдофф также активно занималась благотворительностью. Всё это заставляло клиентов чувствовать себя не просто инвесторами, а членами закрытого элитного клуба.

Деньги текли к нему постоянно. Возможно, если бы не финансовый кризис, компания продолжала бы работать и дальше, но в какой-то момент слишком многие вкладчики решили забрать из фонда свои деньги. 10 декабря прошлого года Бернард Мэдофф встретился со своими сыновьями и рассказал им, что компания, которой он управлял единолично, прогорела и у него не осталось никаких средств для выплаты своим клиентам. Только $200–300 миллионов, которые он хотел потратить на новогодние бонусы сотрудникам, перед тем как сдаться властям. «Всё это – одна большая ложь, проще говоря, гигантская схема Понци»,– сказал он.

На следующий день Эндрю и Марк сообщили о незаконной деятельности отца одновременно ФБР и Федеральной комиссии по ценным бумагам и биржам. 11 декабря Мэдофф был арестован по подозрению в растрате 50 миллиардов долларов. При задержании он заявил, что «его поведению нет разумного объяснения» и что он «отдавал инвесторам деньги, которых на самом деле не было»

Это самая продолжительная пирамида в мире, и кто знает, если бы не кризис, сколько еще, она могла бы просуществовать. Как и положено, во всех пирамидальных схемах, посадили только одного человека, ее основателя, хотя обвинялись и его сыновья, один сын, из-за этого, покончил жизнь самоубийством. А банкиры, которые видели, что это не совсем честная схема, и нажились на этом, естественно не пострадали.

Акционерное общество "МММ"

2 место. Всем нам хорошо известная «МММ» и ее основатель Сергей Мавроди (Россия).

Очень крупная пирамида по количеству обманутых вкладчиков10-15 млн. человек. Но скромнее в финансовом выражении, сумма ущерба оценочно до 8 млрд. $. Существовала в 1992-1997 г.г. Отсидел 4,5 года. И не успокоился, создал интернет-пирамиду «МММ-2011». Насколько я понимаю, рейтинг скоро придется обновлять. Потому что, в новом проекте Мавроди, пострадает не меньшее число граждан, а даже больше! Всего по данным самого сайта sergey-mavrodi.com, на сегодняшний день в МММ-2011 уже зарегистрировано более 20 миллионов человек. Более подробно о данной пирамиде написано выше.

Аллен Стэнфорд и его компания Stanford International Bank

3 место. Аллен Стэнфорд глава и основатель компании Stanford International Bank (США), 1993-2009 г.г.

Американский миллиардер, с 1993 года являлся единоличным владельцем и главой компании Stanford Financial Group, которая к 2008 году управляла активами в размере около 50 миллиардов долларов. Обладатель двойного гражданства США и островного государства Антигуа и Барбуда. Также был известен своей благотворительной деятельностью и тем, что жертвовал миллионы долларов на проведение соревнований по крикету. В феврале 2009 года выяснилось, что его компания занималась мошенничеством, причем сумма убытков ее клиентов составила примерно 8 миллиардов долларов. В марте 2012 года был признан судом виновным в организации финансовой пирамиды. В июне 2012 года приговорен к 110 годам тюрьмы.

Роберт Аллен Стэнфорд (Robert Allen Stanford) родился 24 марта 1950 года в городе Мухэа (Mexia) штат Техас. Его дед, Лодис Стэнфорд (Lodis Stanford), во время Великой депрессии в США создал свою страховую фирму, которой потом руководил вместе с отцом Аллена - Джеймсом Стэнфордом (James Stanford). В 2000 году Стэнфорд нанял специалистов по генеалогии, которые подготовили подробный отчет о его предках, в котором, в частности, было сказано, что он имеет кровное родство с Лилендом Стэнфордом (Leland Stanford), железнодорожным магнатом и основателем Стэнфордского университета. В свою очередь, потомки Лиленда Стэнфорда заявляли, что ничего не знают о родстве с бизнесменом.

Окончив школу в Форт-Уэрте, в 1970 году Стэнфорд поступил в Бэйлорский университет (Baylor University) в Вако, штат Техас. Окончил его в 1974 году со степенью бакалавра по финансам, решил создать свой бизнес и открыл в Вако спортивный зал, однако в 1983 году разорился, объявил о своем банкротстве и переехал к родственникам во Флориду, где занялся торговлей недвижимостью. Затем Стэнфорд вернулся к отцу, чья фирма в то время уже занималась широкопрофильной инвестиционной деятельностью. Вместе с отцом Стэнфорд занимался скупкой недвижимости в Хьюстоне и Остине, которая подешевела после нефтяного кризиса. Спустя несколько лет, когда рынок начал восстанавливаться, они удачно смогли продать приобретенную недвижимость. В 1986 году Стэнфорд решил перенести бизнес в офшорную зону, на Карибские острова, и перебрался в островное государство Антигуа и Барбуда, где основал собственный банк Guardian International Bank, впоследствии переименованный в Stanford International Bank.

В 1993 году Джеймс Стэнфорд вышел на пенсию, оставшись почетным председателем совета директоров компании Stanford Financial Group (SFG). Аллен выкупил долю отца и остался единоличным владельцем и руководителем финансовой компании. Банковский бизнес Стэнфорда в Антигуа и Барбуда привлекал инвесторов, поскольку инвестиции компании приносили на два процента больше, нежели казначейские обязательства США. В 2008 году под контролем финансовой империи Стэнфорда находились активы, стоимостью более 50 миллиардов долларов, его клиентами были физические лица и компаний из 136 стран мира.

В 1999 году Стэнфорд получил гражданство Антигуа и Барбуда. Он занимался крупными инвестициями в экономику островного государства, был создателем фонда размером в 2 миллиарда долларов, нацеленного на развитие страны, трудоустройство местного населения и помощь одиноким матерям. Он приобрел Национальный банк Антигуа и Барбуда, а также создал газету Antigua Sun и первую авиакомпанию на острове. В 2006 году Стэнфорд стал первым американцем, получившим рыцарство и звание кавалера Почетного ордена Антигуа и Барбуда. Стэнфорд был известен своей благотворительной деятельностью, жертвовал деньги на исследования в области детской медицины. Особое внимание Стэнфорд уделял спорту, в особенности, крикету, его даже называли "спасителем" этого спорта: с 2002 по 2008 год он пожертвовал более 50 миллионов фунтов стерлингов на развитие крикета на Карибских островах и был спонсором Ассоциации крикета Англии и Уэльса.

В 2008 году состояние Стэнфорда оценивалось в 2,2 миллиарда долларов, позволив ему занять 205-е место в рейтинге самых богатых граждан США. В 2008 году журнал World Finance назвал Стэнфорда человеком года.

После проведенной в начале февраля 2009 года проверки деятельности SFG комиссия по ценным бумагам и биржам США (SEC) обвинила компанию в создании мошеннической инвестиционной схемы: Стэнфорд и его помощники продавали клиентам депозитарные сертификаты и другие инвестиционные инструменты, обещая высокую доходность - более 10 процентов годовых. Вопреки заявлениям самого Стэнфорда, они не прошли процедуру страхования американского Федерального бюро по страхованию депозитов (FDIC). Выяснилось, что уже в 2000 году реальные убытки клиентов SFG составляли от 2 до 10 процентов годовых, а сама компания ни разу не проходила аудит в крупных аудиторских фирмах. Общая сумма убытков клиентов компании составила около 8 миллиардов долларов. Также в прессе появились сведения о том, что Стэнфорду будет предъявлено обвинение в создании финансовой пирамиды, то есть в последние годы компания могла работать по "схеме Понци": дивиденды предыдущим вкладчикам выплачивались за счет поступлений от новых инвесторов. Известия о проблемах Stanford International Bank привели к тому, что его клиенты начали забирать деньги со своих депозитов, однако счета SFG в США были заморожены, а сама компания была переведена под временное управление. Кроме того, Налоговый суд США признал Стэнфорда виновным в уклонении от уплаты налогов на сумму более 200 миллионов долларов, а Федеральное бюро расследований США (ФБР) стало подозревать его в связях с мексиканской наркомафией, деньги которой, предположительно, отмывались в банках его финансовой группы.

После начала скандала Стэнфорд попытался покинуть США на частном самолете, однако компания-авиаперевозчик отказалась принимать к оплате его кредитную карту. В итоге Стэнфорд был вынужден сдать властям свой загранпаспорт. Санкция на его арест была выдана лишь 18 июня 2009 года, вскоре Стэнфорд предстал перед судом, который выдвинул против него обвинения, максимальный срок наказания за которые мог достигать 250 лет.

В ноябре 2009 года стало известно, что национальный комитет по наградам Антигуа и Барбуда (National Honors Committee) лишил Стэнфорда рыцарского титула в связи с тем, что его деловая репутация могла повредить государству.

В марте 2012 года суд в Хьюстоне признал Стэнфорда виновным по 13 пунктам обвинения из 14, включая мошенничество, преступный сговор, отмывание денег и препятствование правосудию. В июне 2012 года он был приговорен к 110 годам тюрьмы.

Кадзутсуги Нами и его компания L&G(Япония)

4 место. Кадзутсуги Нами компания L&G(Япония). L & G удалось собрать 128 500 000 000 иен ($ 1,43 млрд). Пострадало 37 тысяч доверчивых инвесторов. 18 марта 2010 г., Токийский окружной суд приговорил президента крупнейшей финансовой пирамиды Японии 76-летнего Кадзутсуги Нами к 18 годам лишения свободы.

С 2000 года компания начала собирать деньги инвесторов под 36% .Те кто, вложил более 10 тысяч долларов, каждые три месяца мог получать дивиденды в размере $ 900. Компания пообещала сделать все человечество миллионерами благодаря своей системе и благополучно функционировала до 2007 года, затем прекратила выдачу дивидендов, и пополнение счетов, и не вернула вклады. Во время ареста руководителей на счетах компании было только 300 млн. иен ($ 3 миллионов).

По одним данным, компания собрала у 50 тыс. вкладчиков в общей сложности более 220 млрд иен, по другим -- речь идет только о 120 млрд иен. Аферисты обещали им 36% годовых дивидендов. Сам предприниматель свою вину отрицает, заявляя, что мошенничеством не занимался, а бизнес был разрушен в результате действий следственных органов.

Официально компания занималась торговлей постельным бельем и продукцией для здоровья. При этом она создала свою собственную виртуальную валюту -- «волшебные иены», которые перечислялись на мобильные телефоны клиентов. На эти «деньги» потребители приобретали матрацы, продукты питания, одежду и украшения, в том числе в интернет-магазинах.

Клиенты, приводившие новых вкладчиков, получали премии. В целях поддержания имиджа компания создала «исследовательский институт» Akari Laboratory, получивший официальное свидетельство некоммерческой организации. На праздниках, организованных ей, выступали известные музыканты и ученые.

Первый тревожный сигнал поступил еще в 2007 году, когда компания объявила, что дивиденды инвесторам будут выплачены не реальными деньгами, а виртуальными. Затем последовали увольнения сотрудников, обыски полиции в офисе предпринимателя.

По данным японской газеты Yomiuri, в прошлом Нами уже был замешан в подобного рода схемах. В конце 1970-х он был осужден за мошенничество. Предприниматель тогда продавал камни, которые, как он утверждал, очищали водопроводную воду и превращали ее в природную.

Ван Чжэндун компания Yingkou Donghua Trading (Китай)

5. место. Ван Чжэндун компания Yingkou Donghua Trading (Китай). Он мошенническим путем выманил у физических лиц, инвестировавших в его бизнес 3 миллиарда юаней (417,11 миллиона долларов). Действовала 2002-2005 г.г. пострадало более чем 10 тысяч человек. Обещалось от 35% до 60% прибыли.

По данным следствия, с 2002 по 2005 годы инвесторами компании Ван Чжэньдуна стали не менее 10 тысяч легковерных китайцев. По соглашению с "производителями" одни сделали инвестиции в "производство", другие принялись сами разводить муравьев у себя на дворах. Однако выплата дивидендов скоро закончилась, а муравьи продолжали размножаться с необыкновенной быстротой. "Обманутые вкладчики" решились на массовые акции протеста, а один из инвесторов от глубокого отчаяния покончил с собой. Как сообщает ИТАР-ТАСС, большую часть денег инвесторов Ван Чжэньдун и его подельники потратили на покупку предметов роскоши или предоставляли их в долг под ростовщические проценты.

Бизнесмен был арестован в июне 2005 года. Суд приговорил Ван Чжэньдуна к смертной казни, а его 15 сообщников к тюремному заключению сроком от пяти до десяти лет. Имущество Ван Чжэндуна, согласно приговору, было конфисковано и пошло на оплату долгов вкладчикам.

Самые известные пирамиды в России

В целом, по некоторым оценкам, в 1990‑х годах в России функционировали около 1,8 тысячи финансовых пирамид, по результатам деятельности которых было возбуждено более 900 уголовных дел. До суда дошли лишь 20 дел, наказание понесли девять человек, что несомненно должно пробудить в нас чувство естественной осторожности, ведь безнаказанность и беспомощность властей значительно обостряют наглость дельцов.

Самой крупной финансовой пирамидой в России несомненно является Объединение МММ. Более подробно о данной финансовой пирамиде написано выше - в разделе: "История возникновения финансовых пирамид", поэтому остановимся на других крупнейших финансовых пирамидах России.

Успех «МММ» вызвал появление около 1700 других финансовых пирамид, таких, как «Хопёр-Инвест», «Властилина», «Телемаркет», «Гермес-финанс», «Тибет», «Русская недвижимость», «Росич».

«Властелина»

Фирма под названием ”Властелина”, действующая по принципу финансовой пирамиды, просуществовала менее года. Это еще один печальный пример наивности и чрезмерной доверчивости наших граждан. Учредительницей фирмы была Валентина Ивановна Соловьева.

Она предлагала своим вкладчикам приобретать машины, квартиры и даже целые особняки по невероятно низкой стоимости. Уже к концу своей деятельности она стала принимать депозитные вклады, обещая по ним большие проценты. В итоге обманутыми оказались более 26тыс. вкладчиков, против мошенницы были поданы иски на общую сумму 604 764 686 000 рублей, в общем же есть основание говорить о сумме в 4трлн. рублей. Валентина Ивановна родилась на Сахалине в 1951 году, куда ее мать приехала в поисках лучшей доли. Дочь оставила школу, не окончив и 9-го класса. Познакомившись с молодым человеком, она вышла за него замуж и укатила с мужем в Москву. Супруги сняли квартиру в подмосковном поселке Ивантеево, родили двоих детей, и жили вполне счастливо. В тот период Валентина работала кассиром в небольшой парикмахерской. В 1991 году Валентина Ивановна второй раз выходит замуж и берет фамилию мужа Соловьева.

Вместе с мужем в Люберцах они открывают семейную фирму ”Дозатор’’, специализирующуюся на торгово-посреднических операциях, но не проходит и года, как семья переезжает в Подольск. Там с руководством подольского электромеханического завода Валентина Ивановна заключает договор о посредничестве в сбыте производимых заводом товаров: стиральных машин, холодильников и т.д. Через несколько месяцев, переманив с завода к себе несколько руководящих сотрудников, она открывает фирму ”Властелина”. Это было в декабре 1993 года, именно тогда все и началось. Соловьева предложила сотрудникам завода сдать ей по 3,9млн.рублей для того, чтобы через неделю получить новенький Москвич, который тогда стоил 8млн.рублей. И она выполнила свои обещания. Счастливчики, сэкономившие более половины стоимости машины, рассказывали об этом своим друзьям и знакомым. Слухи об этом распространялись очень быстро, вскоре достигли Москвы, а затем прошлись по всей России.

В фирму начали стекаться деньги все новых и новых вкладчиков. Росли и сроки получения машин, сначала это был месяц, потом два, три, полгода… Кроме автомобилей Валентина Ивановна начала предлагать квартиры, и даже особняки. Обещая дешевое жилье, только с работников электромеханического завода она собрала более 20млн.долларов. Еще через некоторое время аферистка стала принимать депозитные вклады, обещая по ним огромные проценты, но при условии минимального вклада 50млн.рублей. Ее империя разрасталась.

Деньги текли не только со всей России, была охвачена Украина, Беларусь и даже Казахстан. Зная, что пирамида все равно когда-нибудь рухнет, Соловьева наложила свои лапы как на властные структуры, так и на правоохранительные органы, к чьей помощи она собиралась прибегнуть во время преследования. Также велась обработка представителей шоу-бизнеса. Ее вкладчиками были Алла Пугачева, Филипп Киркоров, Надежда Бабкина, Евгений Петросян, Иосиф Кобзон и другие. Чтобы произвести благоприятное впечатление, Валентина Ивановна стала заниматься благотворительностью. Приобрела новые купола для местной церкви. Отправила группу подольских школьников за свой счет в поездку в Германию.

Восстановила местный музей. В сентябре 1994 года работа финансовой пирамиды начала давать сбои. Сначала это почувствовали вкладчики, для которых наступило время получать машину, квартиру или обещанный денежный навар. Людей старались успокоить, уговорить, что это трудности временные, и скоро все наладится. Также с ними перезаключались договора, в которых оговаривалась отсрочка, и обещанные суммы удваивались. Народ соглашался, поскольку другого выбора у него было. Но не все были осведомлены о текущем состоянии фирмы, а потому деньги от наивных вкладчиков продолжали поступать. Фирма работала следующим образом: с утра принимались средства от новых вкладчиков, Соловьева все подсчитывала, часть денег она присваивала себе, а часть после обеда выдавалась особо настойчивым вкладчикам. Также деньги были возвращены чиновникам и высокопоставленным сотрудникам правоохранительных органов. В начале октября 1994 г. сотрудники налоговой службы, давно присматривающиеся к подозрительной фирме, в результате осады, наконец, получили доступ к ее документации. Увидев документы, налоговики ужаснулись. То что они имеют дело с финансовой пирамидой, было очевидным. Бухгалтерия практически не велась, точного реестра вкладчиков тоже не было. Соловьева не видела в этом особой необходимости, пирамида все равно должна была рухнуть. 7 октября 1994 года на Соловьеву было заведено уголовное дело. Но она вместе с семьей ударилась в бега. Ее задержали только в июле 1995 года. На допросах мошенница либо молчала, либо лгала, пытаясь ввести следствие в заблуждение. В ходе следственной деятельности выяснилось, что фирмой “Властелина” не производилось никакой коммерческой деятельности. Деньги, полученные от новых вкладчиков, ни в какие прибыльные проекты не вкладывались, а, наоборот, частично использовались для погашения обязательств перед другими вкладчиками, тем, кто вошел в пирамиду раньше, остальная же часть оседала в кармане мошенницы. Следствие и суд длились около 5 лет. В 1999 году Соловьеву осудили на 7 лет с конфискацией имущества. Но собственное имущество Соловьевой было оценено лишь на 18млн.рублей. Куда же делись миллиарды, отнятые мошенническим путем у вкладчиков, до сих пор остается загадкой. В октябре 2000 года Валентина Соловьева за примерное поведение досрочно была отпущена на свободу. И она снова занялась привычным ей бизнесом. В этот раз это была новая компания “Интерлайн”. От имени компании Соловьева опять принялась предлагать автомобили за меньшую цену. Но от обиженных покупателей снова поступило заявление в прокуратуру. На этот раз Соловьева выкрутилась, поскольку все документы были оформлены на ее подругу. В 2005 году она организовала “Российский купеческий фонд”, где, чтобы получить автомобиль, нужно было заплатить некую сумму и привести еще 2 человек, также готовых заплатить. Но данная организация просуществовала недолго, в результате оперативных действий Соловьева вновь была арестована и приговорена к 4 годам лишения свободы.

«Русский дом Селенга»

Эта организация стала первой крупной финансовой пирамидой на развалинах Советского союза. Потом у Русского дома «Селенга» было много подражателей, которые даже превзошли его по количеству обманутых вкладчиков и объёмам средств, полученных незаконно (например, Хопёр Инвест). Однако первопроходцами были именно Сергей Гузин и Александр Саламатин – организаторы этой финансовой пирамиды.