Транш (Tranche) - это

многозначительное экономическое понятие, которое может значить специальную кредитную линию в банковской структуре, или предоставление помощи МВФ определенной стране на условиях выполнения определенных экономических или политических требований, или часть эмиссии ценных бумаг и денежных средств

Значение термина "транш", транш кредитной линии банковской организации, транш финансовой помощи МВФ, транш серии эмиссии ценных бумаг и денежных средств,производные понятия транша, траншевое финансирование, траншевое обязательство, история термина "транш", виды транша, процесс получения транша, открытие траншевой кредитной линии, договор о предоставлении траншей, условия предоставления транша, условия получения транша от МВФ, объем транша финансовой помощи от МВФ, инструменты траншевого кредитования, последствия получения траншевой помощи, транши МВФ Российской Федерации, транши МВФ странам СНГ

Структура публикации

- Транш - это, определение

- Значения термина "транш"

- Транш, как часть кредита банковской организации

- Транш, как часть пакета финансовой помощи МВФ

- Часть эмиссии ценных бумаг и денежных средств

- Производные понятия транша

- Траншевое финансирование

- Траншевое обязательство

- История происхождения термина "транш"

- Что такое транш по кредиту (кредитной линии)?

- Виды транша в зависимости от типа кредитной линии

- Транш по возобновляемой кредитной линии

- Транш по невозобновляемой кредитной линии

- Особенности траншевого финансирования по кредиту

- Процесс получения транша в рамках кредитной линии

- Порядок открытия траншевой кредитной линии

- Договор о предоставлении траншей по кредитной линии

- Условия предоставления каждого отдельного транша

- Преимущества получения транша в рамках крединой линии

- Влияние траншей на кривую кредитной задолженности

- Особенности траншевого финансирования в строительстве

- Транш, как основной способ помощи от МВФ

- Условия получения кредитных траншей МВФ

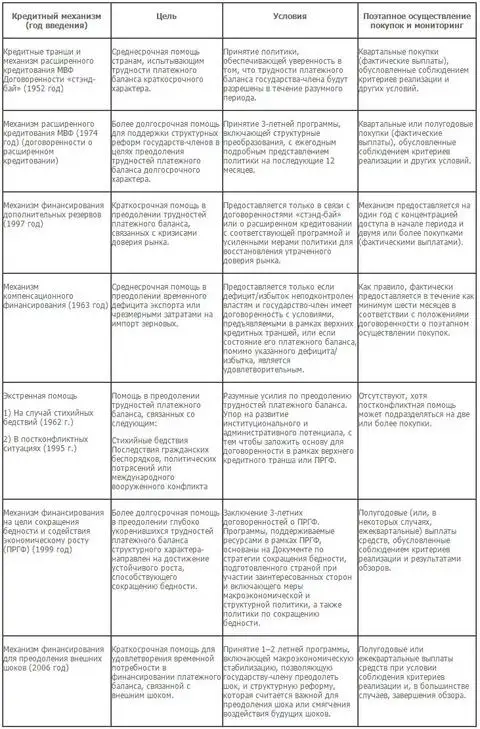

- Траншевое нельготное кредитование

- Траншевый кредит по системе "стенд-бай"

- Гибкая траншевая кредитная линия

- Траншевая линия превентивной поддержки

- Механизм расширенного траншевого кредитования

- Ускоренное траншевое финансирование

- Траншевое льготное кредитование

- Расширенный траншевый кредитный механизм

- Кредитный траншевый механизм "стенд-бай"

- Механизм траншевого ускоренного кредитования

- Объем траншей финансовой помощи МВФ

- Процесс получения кредита МВФ в виде траншей

- Анализ потребности страны в транше от МВФ

- Выбор инструментов траншевого кредитования

- Случаи увеличения объема траншевых средств МВФ

- Источники получения средств для траншей МВФ

- Результаты получения траншевой помощи от МВФ

- Разрушение экономики Югославии траншами от МВФ

- Следствия траншей помощи МВФ для экономики Руанды

- Экономический подъем Юж.Кореи после помощи МВФ

- Гражданская война в Сомали из-за траншей МВФ

- Рост экономики Индии на траншах финансовой помощи

- Губительная приватизация в Мексике в обмен на транши

- Эволюция России от заемщика в доноры помощи МВФ

- Стабилизация экономики Великобритании траншами МВФ

- Этнические столкновения в Индонезии из-за траншей

- Попытка разрушить экономику Бразилии траншами МВФ

- Поднятие экономики Филиппин благодаря траншам МВФ

- Шоковая терапия в Перу и Эквадоре в обмен на транши

- Результаты траншевой политики МВФ в Аргентине

- Российская Федерация в качестве донора траншей МВФ

- Транши, которые получала Российская Федерация от МВФ

- Транш по Международной программе помощи (1992 г.)

- Токийский пакет траншей финансовой помощи (1993 г.)

- Финансирование системных преобразований (1993 г.)

- Полный траншевый кредит по "стенд-бай" (1994 г.)

- Расширенное траншевое финансирование РФ (1996 г.)

- Стабилизационный траншевый кредит МВФ (1998 г.)

- Последний транш МВФ России в 1999 году (1999 г.)

- Дело о пропавшем транше МВФ в 4,8 млрд.долл. в РФ (1998 г.)

- Хронология событий пропажи транша МВФ

- Расследование дела о пропавшем транше МВФ для РФ

- Развитие скандала вокруг пропажи 4,8 млрд. транша

- Выводы экспертов о том, куда делся транш МВФ

- Интервью директора МВФ об "украденном транше"

- Транши, которые получали страны СНГ от МВФ

- Азербайджан (всего траншей на сумму 476 млн.долл.)

- Армения (всего траншей на сумму 282 млн.долл.)

- Белоруссия (всего траншей на сумму 494 млн.долл.)

- Грузия (всего траншей на сумму 443 млн.долл.)

- Казахстан (всего траншей на сумму 1077 млн.долл.)

- Киргизия (всего траншей на сумму 313 млн.долл.)

- Латвия (всего траншей на сумму 310 млн.долл.)

- Литва (всего траншей на сумму 391 млн.долл.)

- Молдавия (всего траншей на сумму 458 млн.долл.)

- Таджикистан (всего траншей на сумму 176 млн.долл.)

- Узбекистан (всего траншей на сумму 333 млн.долл.)

- Украина (всего траншей на сумму 5950 млн.долл.)

- Эстония (всего траншей на сумму 154 млн.долл.)

- Понятие серии траншей ценных бумаг и денежных средств

- Характеристики транша ценных бумаг одного вида

- Виды траншей ценных бумаг и денежных средств

- Последовательные транши серии ценных бумаг

- Транши ценных бумаг с плановой амортизацией

- Транши серии облигаций с целевой амортизацией

- Транши с плавающей и обратной плавающей ставками

- Количественные показатели транша ценных бумаг

- Распределение рисков при помощи траншей облигаций

- Особенности эмиссии облигаций, размещаемых траншами

- Источники и ссылки

- Источники текстов, картинок и видео

- Ссылки на интернет-сервисы

- Ссылки на прикладные программы

- Создатель статьи

Транш - это, определение

Транш - это часть денежных средств или ценных бумаг. Чаще всего понятие транша используется для обозначения финансовой помощи от МВФ какой-то стране за выполнение определенных финансовых или политических условий. Мировое сообщество часто поддает критике транши МВФ, потому что условия их предоставления разрушили экономики уже многих стран. Также, понятие транша используется в банковской сфере и значит часть кредитной линии, которая выплачивается по требованию предприятия, но только после погашения предыдущего транша. Причем проценты по кредиту платятся только за полученные транши, а не за всю открытую кредитную линию. Еще, понятие транша может использоваться в отношении эмиссии ценных бумаг или денежных средств.

Транш - это часть ценных бумаг данного выпуска, размещаемая в рамках объёма данного выпуска в любую дату в течение периода обращения ценных бумаг данного выпуска, не совпадающую с датой первого размещения.

Транш - это выпуск ценных бумаг, серия, доля облигационного займа, выходящего отдельными выпусками; или доля займа, кредита, передаваемая заемщику одноразово, в виде одной порции.

Транш - это передача денежных средств или ценных бумаг по договору финансирования. Транши, как правило, привязаны к определенному договору, составленному двумя или больше лицами. Транши характеризуются различными сроками, датами передачи ценных бумаг, рисками, а также рядом других условий, составляемых в индивидуальном порядке.

Транш - это иностранные и отечественные инвестиции. Например, к траншу можно отнести заранее спланированный кредит по индивидуально составленной кредитной линейке. Допустим, кредитор выдает не полную сумму кредита сразу же, моментально, а частями, то есть, траншами. Следовательно, за использование кредитных средств процентные ставки будут начисляться не равномерно. Такая схема взаимодействия несет в себе выгоду как для потенциального заемщика, так и для организации-кредитора. Заемщику придется переплачивать меньше денег по процентным ставкам, а финансовые организации сводят риски к минимально возможному уровню.

Транш - это доля кредита, предоставляемая на разных условиях через определенный промежуток времени в течение срока действия кредитного соглашения. Например, кредит Международного валютного фонда, как правило делится на четыре транша, по 25% каждый. Использование первого транша осуществляется в форме предоставления валютного кредита немедленно после заключения кредитного соглашения. Каждый последующий транш выдается, если выполнены условия предоставления предыдущего. В практике международного кредитования (т.н. проектное финансирование) механизм кредитных траншей применяется кредитором для контроля с помощью специальных целевых ориентиров за использование кредитов заемщиком.

Транш - это выпуск, серия, часть облигационного займа, рассчитанного на улучшение рыночной конъюнктуры в ближайшем будущем или предназначенного для размещения на ссудных рынках разных стран. При этом условия займа одинаковы для всех траншей.

Транш, что это - это серия, доля облигационного займа, выпускаемого отдельными выпусками.

Транш, что это - это одна из нескольких групп взаимосвязанных ценных бумаг, эмитированных в одно и то же время. Разные транши одной эмиссии имеют различные характеристики риска, доходности и/или срока погашения.

Транш, что это - это часть эмиссии (ЭМИССИЯ) ценных бумаг; или этап или доля в серии выплат займа.

Транш, что это такое - это часть или частичный платеж крупной суммы денег. В случае траншевого финансирования новая компания последовательно получает на заранее согласованных условиях суммы денег, причем поступление денег часто обусловливается прогрессом компании и ее способностью достичь намеченных в бизнес-плане целей.

Транш, что это такое - это серия, доля облигационного займа, выпускаемого отдельными выпусками; или часть предоставляемых МВФ крупных кредитов сроком до 5 лет в виде 4 долей (траншей) всего кредита.

Транш, где - это серия или часть облигационного займа, как правило, международного, выпускаемого сериями, либо с расчетом на улучшение рыночной конъюнктуры в будущем, либо для размещения займа на ссудных рынках разных стран.

Транш, где - это доля платежной суммы, часть платежа, облигационного займа или международного кредита, подлежащая единовременной выплате.

Транш, где это - это определённая доля от общего платежа; часть платёжной суммы; или отдельный выпуск, серия, доля облигационного займа.

Значения термина "транш"

Заимствовано во французском языке в конце ХХ века. Спектр значений - финансовый. В самом общем смысле транш - часть денежного потока. В более узком смысле можно выделить три значения этого понятия: часть кредита, часть пакета финансовых активов, одна из нескольких групп взаимосвязанных ценных бумаг. Все эти значения отражают истоки слова. Они - во французском слове tranche - часть, ломоть, кусок от trancher - резать, разрезать, отрубать. Одна из версий - в народной латыни (Vulgar Latin) - trinicare делить на три части, от trini - тройной, троекратный.

Транш, как часть кредита банковской организации

В банковской сфере под траншем подразумевается специальная кредитная линия, согласно условиям которой компания, запрашивающая кредит, получает денежные средства определенными долями по мере выплаты предыдущей части займа. Кредитный транш позволяет снизить риски банку по невыплате кредита, а заемщик в свою очередь не обязан выплачивать проценты по всему объему кредита (в отдельных случаях банковское учреждение может налагать на невостребованный объем кредита определенный процент с целью стимулирования заемщика использования всего лимита).

Такой способ кредитования довольно часто применяется в строительной сфере, когда компания-застройщик заключает договор с банком с целью инвестирования денежных средств в свой проект, предполагающий возведение целого комплекса зданий. В таком случае этапом погашения кредитного транша может выступать возведение и сдача строительного объекта, затем получение нового транша на строительство следующего здания. Транш - часть кредита, полученная отдельно, но в рамках одного кредитного соглашения или одной кредитной линии. Это часть выступает как доля платежной суммы при выдаче кредита или погашении долговых инструментов.

Транш, как часть пакета финансовой помощи МВФ

В международной экономике транш может предоставляться МВФ определенной стране на условиях выполнения определенных экономических или политических требований. Как правило, кредитная линия формируется из нескольких равных частей и выдается государству в том случае, если предыдущие требования были выполнены. Отказываясь выполнять требования МФВ, страна рискует остаться без финансирования, что может еще более усугубить экономику государства, так как, в основном, такие шаги предпринимаются в период кризиса. Транш - часть пакета финансовых активов. Этот пакет может включать как базовые инструменты рынка капиталов - акции или облигации, так и производные ценные бумаги - деривативы. И те и другие предназначены для продажи.

Часть эмиссии ценных бумаг и денежных средств

Для того, чтобы понять, что такое транш во внутренней экономике, необходимо знать определение эмиссии финансовых средств - это выпуск денежных купюр в свободный оборот. Таким образом, выпуск купюр нового года того же достоинства так же можно называется траншем. Транш - одна из нескольких групп взаимосвязанных ценных бумаг. Они эмитированы в одно и то же время. Они имеют различные характеристики риска, доходности, времени погашения.

Производные понятия транша

В разговорах между людьми или в средствах массовой информации можно услышать или увидеть не понятные слова. Мало известным обычному человеку является и слово транш.

Слово транш является словом иностранного происхождения. Произошло от французского словаtranchee, которое дословнопереводится на русский язык, как часть, кусок. Используется это слово в основном в финансово - экономических оборотах. И означает транш часть платежа или часть платежной суммы. Траншем может называться и любая доля выдаваемого кредита в виде одной суммы и доля облигационного займа, который разделен в несколько выпусков. Если обратиться к экономическим словарям, то траншем именуются одна или несколько групп ценных бумaг, которые взаимосвязаны между собой.

К примеру, в СМИ можно увидеть, что МФВ предоставила кредит, и первый транш кредита уже выделен. Это означает, что первую часть (долю) кредита та или иная страна получила. Как правило, МВФ выдает крупные кредиты сроком на пять лет и разделен данный кредит именно на доли (транши). Данные транши выдаются не обязательно равными суммами. Из этого следует вывод, что транш это часть определенной суммы или доля облигационного займа. Хотя можно употреблять данное слово не обязательно в отношении денег и ценных бумаг. Ведь долей или частью может быть что угодно.

Траншевое финансирование

Как показывает мировая практика, постадийное финансирование венчурных проектов в соответствии с анализом проекта на протяжении всего инновационного цикла является наиболее адекватным подходом. При этом финансирование таких проектов осуществляется не единовременно, а в виде траншей по стадиям развития инновационного проекта. Таким образом, финансирование носит дробный, прерывистый, скачкообразный характер и обладает свойством дискретности.

Дискретность финансирования венчурных инвестиционных проектов представляет собой принцип осуществления процесса финансирования, при котором предоставление финансовых ресурсов осуществляется неравномерно в различных временных периодах в соответствии со стадиями инновационного цикла. При этом переход от одной стадии развития венчурного проекта на другую, более развитую, осуществляется скачкообразно и происходит в точке принятия решения о необходимости дальнейшего финансирования проекта. Венчурные проекты предусматривают дискретное осуществление расходов и получение доходов инвестором, т.е. дискретные денежные потоки в определенные интервалы времени, которые определяются стадиями инновационного цикла и развития проектов.

Помимо прочего, высокие риски и динамичность экономической среды требуют создания системы постоянного контроля и сопровождения венчурного проекта инвестором, оценки его рисков и эффективности реализации проекта и, соответственно, потребности в финансировании на каждой стадии проекта. Преодолеть недостатки традиционных техник оценки позволяет более совершенный метод оценки стоимости венчурных инвестиционных проектов - метод реальных опционов (РО, Real Options Valuation). Данный метод свободен от недостатков традиционных техник оценки и является более гибким и практически применимым с учетом особенностей венчурного финансирования способом оценки инвестиционных проектов и принятия управленческих решений о целесообразности продолжения дискретного финансирования.

Применение метода РО целесообразно, в первую очередь, для наукоемких высокотехнологичных инновационных проектов, подверженных высокой степени неопределенности, финансовый результат которых во многом определяется принимаемыми инвестором решениями. Зачастую убыточные при оценке традиционным DCF-методом проекты становятся целесообразными при оценке методом реальных опционов.

Анализ возможностей практического применения метода реальных опционов для оценки инновационных проектов и обоснования эффективной стратегии постадийного финансирования венчурных инвестиционных проектов выявил целесообразность применения двух основных опционных моделей: модель Блэка-Шоулза (Black-Scholes options pricing model, BSOPM), биномиальная модель (Binomial options pricing model, BOPM). Биномиальная модель основана на построении бинарного древа решений и переборе сценариев на основании вероятности оптимистичного и пессимистичного развития событий для определения стоимости реального опциона.

Объединяя преимущества метода постадийного дискретного финансирования венчурного проекта в соответствии с анализом проекта в точках контроля на протяжении всего инновационного цикла, метода древа решений и биномиальной модели оценки опционов Кокса-Росса-Рубинштейна, автором предложен метод, позволяющий повысить эффективность финансирования отобранных в портфель венчурного фонда инвестиционных проектов, метод дискретного финансированиявенчурных проектов. Предложенный нами метод является действенным практически применимым инструментом эффективного финансирования венчурных проектов в виде траншей по стадиям развития проекта с принятием решения о целесообразности последующего финансирования перспективных проектов в контрольных точках.

Метод дискретного финансирования венчурных проектов предполагает неравномерный характер организации финансирования, так как общий объем финансовых ресурсов, направленных на финансирование проекта, дробится и осуществляется в виде траншей в зависимости от степени его развития на каждой стадии инновационного цикла. В то же время, метод дискретного финансирования предполагает непрерывное сопровождение проекта инвестором и мониторинг его показателей. Для чего в каждой точке времени инвестору необходимо проводить промежуточную оценку уровня риска, эффективности реализации венчурных проектов, а также потребности в финансировании.

Дискретное финансирование венчурных инвестиционных проектов представляет собой интегрированную систему управления активами и обязательствами инвестора, предусматривающую сопровождение инвестором венчурного проекта и непрерывный мониторинг его показателей в каждой точке времени, на основании чего осуществляется неравномерное (траншевое) финансирование проекта в зависимости от стадии развития проекта. Такая система управления основана на непрерывном сопровождении проекта, мониторинге его развития путем определения уровня риска, оценки эффективности его реализации и изменения потребности в финансировании в каждой точке времени, с одной стороны. В то же время дискретное финансирование учитывает неравномерность его организации, когда финансирование осуществляется в виде траншей по стадиям развития проекта на основании данных показателей непрерывного мониторинга.

Причем шаги алгоритма дискретного финансирования венчурных проектов циклически повторяются на каждой стадии развития проекта в ходе непрерывного мониторинга его деятельности инвестором в постинвестиционный период. Процесс дискретного финансирования базируется на циклическом процессе непрерывного мониторинга эффективности в каждой точке развития проекта во времени. При этом финансирование венчурного проекта носит неравномерный характер и осуществляется постадийно в виде траншей.

Подобный подход призван обеспечить успешное развитие инновационных проектов, а также «выхода» венчурного фонда, что является первостепенной основой возобновления венчурного процесса и стимуляцией инновационного развития экономики страны.

Траншевое обязательство

Траншевое обязательство представляет собой обеспечение кредита, полученного по кредитной линии в банке. В качестве обеспечения по кредитным линиям Банк принимает:

- залог недвижимости, основных средств клиента, товарно-материальных запасов, имущественных прав;

- залог ликвидных ценных бумаг российских и иностранных эмитентов;

- гарантии (поручительства) надежных банков или платежеспособных предприятий;

- долговые обязательства контрагентов заемщика и другие активы.

Сумма обеспечения должна покрывать размер основного долга по кредиту, причитающихся Банку процентов, а также возможные расходы Банка, связанные с принудительной реализацией залога.

История происхождения термина "транш"

В последнее время нашу страну заполонили десятки, если не сотни малопонятных слов и выражений. Одним из таких понятий стал термин "Транш". Как понятно по смыслу, оно является заимствованным из иностранного языка, точнее из французского. "Tranche" можно перевести на русский, как кусок, часть чего либо. Применяется подобное понятие в экономическо-финансовых оборотах. "Транш" в новоязе означает некую часть большей суммы, часть платежа. Так же "Траншем" принято называть долю облигационного займа разделенного на несколько частей либо кредита выдаваемого одной суммой.

Если мы откроем современный экономический словарь, то обнаружим, что "Траншем" в нем будет называться одна либо несколько групп ценных бумаг, которые находятся в одном пакете, взаимосвязаны между собой. Впервые про "Транши" наши граждане узнали в середине 90-х годов, когда команда воров под предводительством Чубайса и Гайдара настолько разворовала страну, что ей потребовались внешние займы. Многие вспоминают, как ждали обещанные МВФ миллиарды долларов, надеясь, что закроют долги по зарплате и можно будет накормить детей досыта.

Слава богу, мы расплатились с кабальными кредитами МВФ и можем вздохнуть свободно. Когда говорят, что какая либо страна получила "Транш" от МВФ, то это означает, что оговоренной заранее суммы достигло Центрального Банка. "Транши" могут переводить не обязательно одинаковыми частями. Из вышеописанного можно сделать вывод, что "Транш" является долей облигационного займа либо частью определенной суммы. Данное слово может обозначать не только в денежную сумму и ценные бумаги,но и часть и долю чего угодно.

Что такое транш по кредиту (кредитной линии)?

Знаете ли вы что такое транш по кредиту? Слово «транш» с французского переводится как «кусок», «серия». Сумма кредита может выдаваться вся сразу, а может частями. Так вот, транш - это когда банк выдает следующую долю денег через некоторый период времени в соответствии с условиями подписанного договора.

В основном такую форму выплаты кредитов использует Международный валютный фонд. После заключения договора МВФ выдает только 25% суммы. Если страна-должник соблюдает все требования, то в установленное время сможет получить следующие 25%, и так далее, пока не получит всю предназначенную ей сумму. При этом проценты насчитываются только за реально полученные деньги. То есть, в случае если у должника отпадает потребность в следующей части кредита, он не вынужден платить за всю оговоренную сумму. Надеемся, теперь вам понятно, что такое транш по кредиту и вам не придётся искать этот термин в справочниках по экономике.

Виды транша в зависимости от типа кредитной линии

Кредитная линия - это предоставленное компании право однократно или периодически использовать заемные средства в банке. Такая услуга имеет ряд ограничений: воспользоваться средствами можно лишь в рамках согласованного лимита и только на протяжении определенного срока. Условия открытия кредитной линии будут зависеть от финансового состояния заемщика и будут прописаны в кредитном договоре.

Данный вид кредитования позволяет предпринимателям не изымать денежные средства из оборота, а ликвидировать финансовые разрывы за счет обращения к открытым лимитам кредитования. Кредитная линия позволяет самостоятельно определять платежный календарь и тем самым сокращать процентные расходы. Получение суммы (в рамках кредитного лимита) может осуществляться как сразу и в полном объеме, так и по мере необходимости и частями - в зависимости от вида кредитной линии.

Транш по возобновляемой кредитной линии

Возобновляемая кредитная линия (с лимитом задолженности) подразумевает предоставление денежных средств частями (траншами) в пределах установленного срока и лимита кредитования (лимита задолженности). Погашение осуществляется в любое время в течение периода кредитования. При этом непогашенная сумма основного долга не может превышать установленный лимит задолженности. Погашенная заемщиком часть кредита увеличивает лимит задолженности.

При возобновляемой кредитной линии - сумма всех траншей может превышать сумму открытой кредитной линии за счет погашения предыдущих траншей. При возобновляемой - погашение одного транша увеличивает лимит доступных средств, и можно брать снова и снова (в рамках кредитного лимита и в пределах определенного периода). Есть только ограничение по срокам возврата каждого транша (обычно не более 3 месяцев).

Пример использования возобновляемой кредитной линии. Лимит задолженности установлен на уровне 1 млн рублей. Заемщик взял первый транш - в размере 700 тыс. рублей - после чего ему доступно 300 тыс. рублей (1 млн рублей - 700 тыс. рублей). Позже он погасил часть долга - 500 тыс. рублей - и теперь ему доступно 800 тыс. рублей (1 млн рублей - 700 тыс. рублей + 500 тыс. рублей). То есть заемщик может брать сколько угодно раз, с одним лишь условием - в каждый определенный момент времени его задолженность не должна превышать установленного лимита.

Однако банк может брать комиссию за неиспользованную задолженность (в нашем примере после первого транша будет начислена комиссия на сумму 300 тыс. рублей). Так банк стимулирует заемщика выбрать всю сумму задолженности как можно скорее. Также при возобновляемой кредитной линии устанавливает срока для возврата каждого транша. И если кредитная линия открыта на 1 год, это не означает, что транш может быть не погашен на протяжение этого периода. Срок его возврата, как правило, не превышает 3 месяцев.

Транш по невозобновляемой кредитной линии

Невозобновляемая кредитная линия (с лимитом выдачи) подразумевает предоставление заемных средств частями (траншами) в пределах установленного срока и лимита кредитования (лимита выдачи). При этом заемщик может воспользоваться кредитными средствами в удобные для него сроки в порядке, предусмотренном кредитным договором. Погашение части кредита не увеличивает лимита выдачи. То есть при невозобновляемой кредитной линии сумма всех траншей не может превышает суммы открытой кредитной линии. Другими словами, при невозобновляемой кредитной линии заемщик может брать транш (или несколько), не превышающий лимита, а после погашения - линия закрывается.

Пример использования невозобновляемой кредитной линии. Компании-заемщику установлен кредитный лимит при в размере 1 млн рублей. Он взял три транша: первый - в размере 500 тыс. рублей, второй - через месяц в размере 200 тыс. рублей, третий - еще через месяц в размере 300 тыс. рублей. После последнего транша клиент достиг лимита и может только погашать кредитную линию. Даже если клиент погасить половину задолжености - 500 тыс. рублей - он не сможет больше воспользоваться кредитной линией, так как ранее уже достиг лимита выдачи.

Особенности траншевого финансирования по кредиту

Классическая форма потребительского кредитования в России с использованием платежных карт - овердрафт. Овердрафт (англ. overdraft - "перерасход") это особая форма предоставления краткосрочного кредита клиенту банка в случае, когда величина платежа превышает остаток средств на счете клиента. В этом случае банк списывает средства со счета клиента в полном объеме, то есть автоматически предоставляет клиенту кредит на сумму, превышающую остаток средств. Право пользования овердрафтом предоставляется по договору, в котором устанавливается максимальная сумма овердрафта - лимит (определяется расчетным путем), условия предоставления кредита по овердрафту, порядок его погашения. На погашение задолженности направляются все суммы, которые зачисляются на текущий счет клиента, поэтому объем кредита изменяется по мере поступления средств.

Однако у данной формы кредитования есть свои особенности. Помимо того, что существуют банки, которые отходят от «общепринятого овердрафта» и не восстанавливают лимит кредитования до момента полного погашения задолженности, есть два основных недостатка свойственных всем овердрафтным договорам с платежными картами:

- жестко фиксированные сроки погашения всей или части задолженности независимо от конкретных сделок;

- невозможность дифференцировать условия кредитования в зависимости от параметров конкретных сделок.

Существуют банковские продукты, которые позволяют решить вышеописанные проблемы, однако пока они предоставляются только юридическим лицам и имеют свои особенности - траншевые кредитные линии. Суть данных банковских продуктов состоит в следующем:

- между банком и клиентом заключается кредитный договор, в котором не согласовываются общая сумма и основные условия кредитования;

- кредитования, а также Договор Залога, который обеспечивает возврат кредита;

- кредиты предоставляются клиенту траншами на основании отдельных соглашений (договоров), которые заключаются между клиентом и банком. В этих договорах, которые заключаются отдельно для каждого транша, определяются: сумма кредита (транша), процентная ставка, срок погашения (при необходимости);

- кредитование осуществляется в пределах общей суммы, согласованной сторонами в кредитном договоре.

Переведя принципы траншевого кредитования юридических лиц на овердрафты по платежным картам можно получить весьма привлекательный и удобный кредитный продукт. Основным препятствием на пути массового развития которого остается высокая сложность автоматизации данной схемы кредитования, т.к. каждая покупка по кредитной карте - это отдельный транш, требующий отдельного учета.

Процесс получения транша в рамках кредитной линии

Кредитная линия - один из видов займа, который отличается от классического кредита тем, что средства выдаются клиенту не единой суммой, а частями (так называемыми траншами). Таким образом, транш - это кредит, выданный в рамках утвержденной кредитной линии. Существуют такие понятия, как лимит задолженности и лимит выдачи. Под лимитом задолженности понимают максимально допустимую сумму задолженности по всем действующим траншам. А лимит выдачи - это общая сумма средств, которую клиент может получить в банке в рамках данной кредитной линии.

Открытие кредитной линии - отличное решение для фирм, предприятий, у которых периодически возникает необходимость в пополнении оборотных средств без длительного рассмотрения заявки в банке. Обычно такой вид кредита оформляют производственные и торговые компании. Кредитная линия позволяет "сгладить" проявление сезонности в бизнесе, создать наиболее выгодные условия для деятельности. Она пригодится и для сферы услуг, если периодически возникает необходимость пополнения расходных материалов (т.е. отмечается циклическая потребность в привлечении средств извне).

Следует обратить внимание, что для приобретения, например, недвижимости, транспорта кредитная линия не подойдет, так как клиента интересует вся сумма займа сразу, и в дальнейшем не будет необходимости привлекать новые транши. В таком случае выгоднее оформить классический кредит. А вот для строительства кредитная линия пригодится: периодически возникают потребности в привлечении определенных средств на конкретные виды работ. Брать сразу всю сумму не выгодно, так как придется выплачивать проценты и за ту часть денег, которыми клиент временно не пользуется.

Порядок открытия траншевой кредитной линии

Порядок открытия кредитной линии:

- чтобы открыть в банке кредитную линию, заемщик обращается в отделение, где подает заявление;

- финансовое учреждение проводит тщательную проверку потенциального клиента, оценивает целесообразность выдачи займа. В первую очередь, банк определяет стабильность финансового состояния фирмы, платежеспособность заемщика, возможность эффективного освоения средств и вероятность своевременного погашения займа;

- обычно кредитная линия подразумевает предоставление заемщиком залога в виде недвижимости или оборотных средств предприятия. От оценочной стоимости залогового имущества будет зависеть лимит кредитной линии;

- на основании проведенного финансово-экономического анализа и оценки ликвидности залога принимается решение о выдаче кредита или об отказе. При получении положительного решения подписывается генеральный договор (собственно, договор об открытии кредитной линии), договор о предоставлении транша (если заемщик планирует сразу же взять часть заемных средств) и договор залога;

- после подписания всех документов клиент может получить деньги в кассе или на расчетный счет.

Договор о предоставлении траншей по кредитной линии

В генеральном договоре о предоставлении кредитной линии (рамочное соглашение) указывается информация, касающаяся соглашения в целом, а не конкретного транша. Так, оговаривается:

- лимит кредитной линии;

- ее вид (возобновляемая или невозобновляемая);

- срок действия договора (обычно 1-2 года);

- обеспечение;

- комиссия за открытие кредитной линии.

Условия предоставления каждого отдельного транша

В каждом отдельном транше указываются конкретные условия предоставления необходимой суммы: сумма транша, проценты за пользование средствами, сроки предоставления транша, целевое использование займа, возможность досрочного погашения. Следует понимать, что сроки транша не могут превышать период действия кредитной линии.

Преимущества получения транша в рамках крединой линии

Чем же кредитный транш в рамках кредитной линии отличается от обычного кредита? Для того, чтобы получить очередной кредит в банке, заемщику следует каждый раз обращаться в учреждение с заявлением. Ему предстоит пройти финансово-экономический анализ и ждать решение по своему вопросу. Кредитная линия значительно упрощает процедуру получения займа. Клиент один раз подвергается оценке платежеспособности, после чего может обращаться в отделение банка за траншами в рамках утвержденной кредитной линии.

Также неоспоримым преимуществом этого вида кредита является возможность поэтапного использования средств. Фирма выбирает кредитный лимит по мере возникновения потребности в денежных средствах, причем проценты за пользование займом начисляются только на фактически выбранную сумму. Это позволяет экономить на расходах.

Влияние траншей на кривую кредитной задолженности

График задолженности предприятия перед банком в случае кредита имеет вид нисходящей кривой. Самая высокая точка - это момент выдачи кредита. Далее по мере гашения в соответствии с графиком гашения кредита, задолженность снижается - кривая движется вниз. Самая низшая точка графика - дата возврата кредита, дата последнего платежа. После этого последнего погашения задолженность будет равна нулю. В случае кредита гашение должно происходить четко по установленному графику.

В случае с кредитной линией денежные средства могут выдаваться частями. Эти части кредита называют траншами. Например, в случае кредита нам выдают 10000000 рублей единовременно, а в случае кредитной линии мы можем получить эту сумму частями. Например, первую часть (транш) 8000000 сейчас, а второй транш - 2000000 через три месяца. Как видно на рисунке, кривая задолженности будет иметь вид извилистой кривой, которая то поднимается вверх, то опускается вниз. Если кривая поднялась вверх - это значит была выдача очередного транша, если опустилась вниз - было гашение. Кредитные линии могут невозобновляемые (с лимитом выдачи). Сумму такой кредитной линии можно получать несколькими частями, но не более определенного лимита. Другими словами, сумма всех выданных траншей (частей кредита) не должна превышать лимит выдачи.

Например, наши 10000000 рублей мы можем получить так, как нам удобно, в любой комбинации. Скажем, сначала получить 5000000, через месяц 2000000 и еще через два месяца оставшиеся 3000000. Говоря на языке финансистов, здесь у нас есть три транша: 1 - 5000000, 2 - 2000000, 3 - 3000000. Сумма этих траншей (5000000+2000000+3000000=10000000) не должна превышать 10000000. После того, как мы получили (на языке финансистов выбрали) все 10000000, мы можем только погашать данную кредитную линию. Рис. 3. График задолженности в случае кредитной линииБрать какие-то другие суммы, сверх выданных нам 10000000, мы уже не можем в рамках этой кредитной линии с лимитом выдачи. Даже если мы погасим половину суммы кредитной линии и наша задолженность будет 5000000, мы все-равно не сможем взять по этой линии ни копейки, потому что у нас есть лимит выдачи 10000000, который нами уже был выбран.

В случае с кредитной линией с лимитом задолженности мы можем сколько угодно брать заемные средства и погашать их только лишь с одним условием - в любой момент времени наша задолженность перед банком по данной кредитной линии не должна превышать определенный лимит - лимит задолженности. Например, нам открыли ту же кредитную линию 10000000, но уже с лимитом задолженности. В этом случае мы можем взять сначала 8000000, потом погасить 2000000, потом взять 4000000, потом снова погасить и т.д. Единственное условие - наша задолженность перед банком не должна быть больше, чем 10000000.

Можно еще добавить, что очень часто банки берут комиссию с неиспользованной задолженности. Например, если кредитная линия открыта на 10000000, а мы взяли пока только 6000000. Мы можем взять еще 4000000. Эта сумма - 4000000 - это и будет неиспользованная задолженность. На эту сумму банк может начислять комиссию, как правило небольшую (0,1-0,3% годовых). Таким образом банк стимулирует заемщика как можно скорее выбрать всю сумму кредитной линии. Про комиссию за неиспользованную задолженность обязательно упоминают в договоре об открытии кредитной линии. Подводя итог, кредит - это единовременная выдача заемных средств, кредитная линия - выдача частями (траншами).

Особенности траншевого финансирования в строительстве

Российские банки точно не знают, как подойти к кредитованию строящихся индивидуальных жилых домов (ИЖС). Об этом в интервью РИА Новости рассказал заместитель президента-председателя правления ВТБ24 Анатолий Печатников. «Мы хотим сделать продукт, который будет востребован рынком. Глупо выходить на рынок, если по квартирам ипотечная ставка составляет 12%, а по ИЖС вы предложите 18%. К сожалению, сегодня даже ставка в 13-14% не вписывается в экономику этих сделок», - пояснил Печатников.

Дело в том, что юридическое оформление ипотеки на объект ИЖС требует залога двух объектов - земельного участка и дома. Это удорожает процедуру заключения сделки, при этом качество оформления титульных документов на землю оставляет желать лучшего. По его словам, россияне отдают предпочтение монолитным, кирпичным или деревянным домам, на строительство которых уходит более одного года. А объекты, которые строятся год и более, предполагают траншевое финансирование. «Между тем, каждый транш - это проверка целевого использования средств, новая оценка объекта и подтверждение утилизации предыдущих средств. То есть мы выходим на кредитную процедуру, сопоставимую с кредитованием крупного застройщика, который строит многоэтажный дом на 200 квартир. По затратам для банка это одно и тоже, но в многоэтажный дом банк вкладывает 200 миллионов рублей и может себе позволить нести такие затраты, а в ИЖС речь обычно идет о 2 миллионах рублей», - отмечает Печатников.

Поэтому, по его мнению, ипотечная ставка в ИЖС должна быть существенно выше 12% годовых. Так что банкир уверен, что сейчас имеет смысл или кредитовать быстровозводимые дома, или выдавать «квазинецелевые» кредиты под залог другой недвижимости заемщика.

Транш, как основной способ помощи от МВФ

Международный валютный фонд (МВФ) - специализированное агентство ООН, учрежден на мировой валютно-финансовой конференции в Бреттон-Вудсе (США, штат Нью-Гэмпшир) в июле 1944г., на которой ее участники приняли статьи соглашения МВФ, исполняющие роль его устава. Практическую деятельность фонд начал в мае 1946 г.- в него вошли 39 стран. СССР принял участие в Бреттон-Вудской конференции, но в связи с началом холодной войны статьи соглашения МВФ ратифицированы не были. По той же причине в 50-60-х г. из МВФ вышли Польша, Чехословакия и Куба.

Во время «перестройки» «Большой семеркой» было принято решение: Европейский союз координирует оказание помощи странам Восточной Европе, а непосредственно МВФ - СССР (затем - России и странам СНГ). 1 июня 1992 г. Россией были подписаны статьи соглашения МВФ, и она официально стала участницей этой организацией. На сегодняшний день в состав МВФ входят 185 стран, почти все страны - члены ООН кроме Кубы, Северной Кореи, Андорры, Лихтенштейна, Монако, Науру и Тувалу.

Цель МВФ регулирование валютно-кредитных отношений государств-членов и оказания им помощи при дефиците платежного баланса путем предоставления кратко- и среднесрочных кредитов в иностранной валюте. Высший руководящий орган МВФ - Совет управляющих, в котором каждая страна-член представлена управляющим и его заместителем. Все управляющие собираются один раз в год на Ежегодные совещания МВФ и Всемирного банка.

Политику МВФ контролирует Международный валютно-финансовый комитет (МВФК), 24 членами которого являются министры финансов или управляющие центральных банков стран и групп стран, представленных в Исполнительном совете. Исполнительный совет МВФ отвечает за большинство решений, состоит из 24 исполнительных директоров. Россию представляют Можин А.В. и Лушин А.. Своих директоров назначают восемь стран с наибольшими квотами в Фонде - США, Япония, Германия, Франция, Великобритания, Китай, Россия и Саудовская Аравия. Остальные 176 государств-членов организованы в 16 групп, каждая из которых выбирает одного Исполнительного директора.

Исполнительный совет выбирает на пятилетний срок директора-распорядителя. По договоренности между странами - учредителями Фонда, директор-распорядитель должен быть представитель одной из европейских стран, а директором Всемирного банка гражданин США. В штате МВФ примерно 2700 сотрудников, штаб-квартира фонда расположена в Вашингтоне. Фонд имеет представительства более чем в 80 странах мира, том числе в России.

МВФ получает доход от процентов и сборов по кредитам и использует доход для покрытия издержек финансирования, оплаты административных расходов и накопления страховых остатков. В 2007 финансовом году доход был на 111 млн. СДР ниже расходов. Чистый дефицит доходов в основном отражает существенное сокращение непогашенных кредитов МВФ, с пикового уровня 70 млрд. СДР в сентябре 2003 года до 7,3 млрд. СДР на конец 2007 финансового года и вследствие низкого спроса на новые кредиты МВФ, а также досрочного погашения кредитов некоторыми государствами-членами в последние годы.

Рекордные по объему заимствования по линии МВФ - $120 млрд., пришлись на 1997-1999 гг. Крупнейшими получателями финансовой помощи в этот период стали страны, наиболее пострадавшие от финансовых кризисов: Ю.Корея, Индонезия, Бразилия, а также Россия.

При вступлении в МВФ каждое государство-член выплачивает взнос по подписке, называемый «квотой». Страны выплачивают 25% в счет своей квоты в виде резервных активов, т.н. СДР, или основной валюты (доллар США, евро, японская иена, фунт стерлингов). В случае необходимости для целей кредитования МВФ может запросить у государства-члена остальную часть, подлежащую выплате в собственной валюте. Размер квот пересматривается каждые 5 лет. Общая сумма взносов государств-членов образует уставный капитал МВФ, который используется для оказания временной помощи странам, испытывающим финансовые трудности.

Квота рассчитывается на основании данных об объеме ВВП страны, а также исходя из имеющихся золотовалютных резервов государств и определяет сумму, которую оно может заимствовать у МВФ, и его правo голоса. Общая сумма квот в МВФ эквивалентна 217,4 млрд. СДР. Наибольшая квота у США 37,149 млрд. СДР или 371 743 (16,77%) голосов, у России 5, 945 млрд. СДР или 59 704 (2,69%) голосов. Однако новый директор-распорядитель Стросс-Канн, не поддержанный Россией при назначении, предлагает снизить квоту России до 1,7-1,8% и перевести ее влияние на уровень стран Персидского залива, Таиланда и Аргентины. В совокупности Соединенные Штаты и страны Евросоюза обладают на сегодня 50% всей квоты при голосовании в МВФ и фактически могут провести любое решение вне зависимости от мнения других стран, вместе взятых, поэтому снижение квоты России, по большому счету, не имеет практического значения.

Одна из важнейших обязанностей МВФ заключается в предоставлении кредитов государствам-членам, сталкивающимся с фактическими или потенциальными трудностями в области платежного баланса. Эта финансовая помощь помогает странам, стремящимся пополнить свои международные резервы, стабилизировать свои валюты, продолжать оплачивать импорт и восстановить условия для активного экономического роста одновременно с принятием мер по исправлению первоначальных проблем. В отличие от банков развития МВФ не предоставляет кредиты на конкретные проекты.

Условия получения кредитных траншей МВФ

Государство-член может обратиться за финансовой помощью МВФ, если у него есть потребность (фактическая или потенциальная) в финансировании платежного баланса, то есть оно не может найти достаточного финансирования на доступных условиях для покрытия чистых международных платежей (например, по импорту, для погашения внешнего долга) при сохранении достаточных резервов на будущее. Кредит от МВФ обеспечивает резервные возможности, облегчающие проведение мер стабилизации и реформы, которые страна должна осуществить для исправления проблемы платежного баланса и восстановления условий для активного экономического роста.

Со временем МВФ разработал различные кредитные инструменты, которые были адаптированы для преодоления конкретных ситуаций разных государств-членов. Страны с низкими доходами могут заимствовать средства по льготным процентным ставкам через расширенный кредитный механизм (ЕКФ), кредитный механизм «стэнд-бай» (СКФ) и механизм ускоренного кредитования (РКФ). По льготным кредитам до конца 2014 года применяются нулевые процентные ставки.

Траншевое нельготное кредитование

Нельготные кредиты предоставляются в основном через договоренности о кредите «стэнд-бай» (СБА), гибкую кредитную линию (ГКЛ), превентивную линию для предоставления ликвидности (ЛПЛ) и механизм расширенного кредитования (который используется в основном для среднесрочных и более долгосрочных нужд). МВФ также может предоставлять экстренную помощь всем своим государствам-членам, имеющим острые потребности в урегулировании своих платежных балансов, используя инструмент для ускоренного финансирования (РФИ). В случае всех нельготных механизмов действует процентная ставка МВФ, связанная с рыночной.

Она именуется «ставкой сборов», и по крупным займам (свыше определенных лимитов) взимается дополнительный сбор. Ставка сборов основана на процентной ставке по СДР, которая пересматривается еженедельно для учета изменений в краткосрочных ставках на основных международных денежных рынках. Сумма, которую страна может занять у МВФ - известна как лимит доступа, - меняется в зависимости от вида кредита, но обычно она является кратной квоте страны в МВФ. В исключительных обстоятельствах этот лимит может быть превышен. Договоренность о кредите «стэнд-бай», гибкая кредитная линия и механизм расширенного кредитования не имеют заранее установленного верхнего предела доступа.

Траншевый кредит по системе "стенд-бай"

В исторической перспективе основная часть нельготной помощи МВФ предоставляется через СБА. СБА предназначены для помощи странам в преодолении краткосрочных проблем с платежным балансом. Цели программ предусматривают решение этих проблем, а выплаты средств обусловлены достижением этих целей («предъявляемые условия»). Срок действия СБА составляет обычно 12-24 месяцев, кредит погашается в течение 3,25-5 лет с момента фактического предоставления. Кредиты СБА могут предоставляться в порядке предосторожности (когда страны предпочитают не использовать утвержденные кредиты, но сохраняют возможность сделать это при ухудшении ситуации). СБА предусматривает гибкость в отношении этапов, в соответствующих случаях с концентрацией предоставляемых средств на начальном этапе.

Гибкая траншевая кредитная линия

ГКЛ предназначена для стран с очень хорошими основными экономическими показателями, обоснованной экономической политикой и успешным опытом проведения политики. Договоренности о ГКЛ утверждаются по просьбе соответствующих государств-членов для стран, отвечающих заранее установленным критериям доступа. Срок действия ГКЛ составляет один или два года с промежуточным обзором соответствия критериям после одного года. Доступ определяется с учетом конкретной ситуации, на него не распространяются лимиты доступа, средства могут предоставляться сразу одним платежом, а не поэтапно.

Фактическое предоставление средств в рамках ГКЛ не обусловлено реализацией конкретных договоренностей относительно экономической политики, как в случае СБА, поскольку страны, отвечающие условиям ГКЛ, продемонстрировали положительные результаты в реализации надлежащих мер макроэкономической политики. Существует возможность использовать кредитную линию в момент ее утверждения или считать ее превентивной. Сроки погашения ГКЛ являются такими же, как и в рамках СБА.

Траншевая линия превентивной поддержки

ЛПЛ предназначена для стран с прочными основными экономическими показателями, обоснованной экономической политикой и успешным опытом проведения такой политики. В странах, соответствующих критериям ЛПЛ, могут присутствовать умеренные факторы уязвимости, и эти страны могут не отвечать стандартам соответствия критериям ГКЛ, но они не требуют значительных корректировок в экономической политике, которые обычно связаны с СБА.

ЛПЛ сочетает квалификационные критерии (аналогично ГКЛ) и целенаправленные условия, которые призваны уменьшить остающиеся факторы уязвимости. Продолжительность договоренности ЛПЛ составляет шесть месяцев или от одного до двух лет. Доступ по шестимесячным договоренностям ЛПЛ ограничивается 250 процентами квоты в обычный период, но этот лимит может увеличиваться до 500 процентов квоты в исключительных обстоятельствах, когда потребность в финансировании платежного баланса вызвана экзогенными шоками, в том числе усилением стресса на региональном или глобальном уровне.

Для договоренностей ЛПЛ сроком от одного до двух лет годовой доступ установлен в 500 процентов квоты, и для всех договоренностей ЛПЛ в общей сложности может достигать 1000 процентов квоты. Страна может получить средства по кредитной линии или рассматривать ее в качестве превентивного механизма. Сроки погашения ЛПЛ являются такими же, как и в рамках СБА.

Механизм расширенного траншевого кредитования

Этот механизм был создан в 1974 году для содействия странам в преодолении среднесрочных и более долгосрочных проблем, связанных с платежным балансом, вызванных обширными искажениями, которые требуют фундаментальных экономических реформ. Его использование существенно расширилось в период недавнего кризиса ввиду структурного характера проблем платежного баланса некоторых государств-членов. Как правило, срок договоренностей в рамках ЕФФ больше, чем при СБА, обычно он не превышает 3 лет в момент утверждения.

Однако допускается также максимальный срок до 4 лет, обусловленный наличием потребности в финансировании платежного баланса, выходящей за рамки трехлетнего периода, продолжительным характером корректировки, необходимой для восстановления макроэкономической стабильности, и наличием достаточных гарантий относительно возможности и желания государства-члена провести глубокие и последовательные структурные реформы. Срок погашения: 4,5-10 лет со дня фактического предоставления средств.

Ускоренное траншевое финансирование

РФИ был введен взамен прежних механизмов экстренной помощи и расширения их сферы действия. РФИ обеспечивает быструю финансовую помощь при ограниченном предъявлении условий для всех государств-членов, столкнувшимися с острыми потребностями в урегулировании платежного баланса. Доступ в рамках РФИ ограничивается годовым лимитом в 50 процентов квоты и общим лимитом доступа в 100 процентов квоты. По экстренным кредитам действуют те же условия, что и по ГКЛ, ЛПЛ и СБА, сроки погашения составляют 3,25-5 лет.

Траншевое льготное кредитование

Новые льготные механизмы для стран с низкими доходами вступили в силу в январе 2010 года в рамках Трастового фонда на цели сокращения бедности и содействия экономическому росту (ПРГТ) и являются частью более широкой реформы с целью придать большую гибкость оказываемой Фондом финансовой поддержке и обеспечить ее большее соответствие различным потребностям стран с низкими доходами (в апреле 2013 года эти механизмы для СНД были доработаны для повышения адресности и гибкости поддержки, оказываемой Фондом). Лимиты и нормы доступа были увеличены приблизительно вдвое относительно докризисных уровней.

Условия финансирования стали более льготными, а процентная ставка пересматривается каждые два года (до конца 2014 года она равна нулю). Все механизмы предназначены для поддержания собственных программ стран, нацеленных на достижение устойчивой макроэкономической позиции в соответствии с задачей обеспечения прочного и долгосрочного сокращения бедности и экономического роста.

Расширенный траншевый кредитный механизм

Расширенный кредитный механизм (ЕКФ) заменил механизм финансирования на цели сокращения бедности и содействия экономическому росту (ПРГФ) в качестве главного инструмента Фонда для оказания среднесрочной поддержки странам с низкими доходами, испытывающим длительные трудности с урегулированием платежного баланса. Финансирование в рамках ЕКФ в настоящее время осуществляется под нулевую процентную ставку, с льготным периодом в 5½ года и полным сроком погашения в 10 лет.

Кредитный траншевый механизм "стенд-бай"

Кредитный механизм «стэнд-бай» (СКФ) используется для оказания финансовой поддержки странам с низкими доходами, которые испытывают краткосрочные трудности с урегулированием платежного баланса. СКФ заменил компонент высокого доступа механизм финансирования для преодоления внешних шоков (ЕСФ) и может использоваться в широком диапазоне обстоятельств, в том числе в качестве меры предосторожности. Финансирование в рамках СКФ в настоящее время осуществляется под нулевую процентную ставку, с льготным периодом в 4 года и полным сроком погашения в 8 лет.

Механизм траншевого ускоренного кредитования

Механизм ускоренного кредитования (РКФ) обеспечивает быструю финансовую помощь при ограниченном предъявлении условий и предназначен для стран с низкими доходами, столкнувшимися со срочными потребностями для урегулирования платежного баланса. Введение РКФ упорядочивает чрезвычайную помощь Фонда странам с низкими доходами, и он может гибко использоваться в широком диапазоне обстоятельств. Финансирование в рамках РКФ в настоящее время осуществляется под нулевую процентную ставку, с льготным периодом в 5,5 года и полным сроком погашения в 10 лет.

Объем траншей финансовой помощи МВФ

Объем кредитов, предоставленных МВФ, с течением времени претерпевал значительные колебания. Как за нефтяным шоком 1970-х годов, так и за долговым кризисом 1980-х годов последовало резкое увеличение кредитов МВФ. В 1990-х годах процесс перехода в Центральной и Восточной Европе и кризисы в странах с формирующимся рынком привели к новым всплескам спроса на ресурсы МВФ. Глубокие кризисы в Латинской Америке и Турции поддерживали высокий спрос на ресурсы МВФ в 2000-х годах. Кредитование МВФ вновь стало увеличиваться в конце 2008 года после мирового финансового кризиса.

Процесс получения кредита МВФ в виде траншей

По получении просьбы государства-члена ресурсы МВФ обычно предоставляются в рамках «договоренности о кредитовании», которая в зависимости от применяемого инструмента кредитования может предусматривать конкретные меры экономической политики и действия, которые страна соглашается осуществить для решения своей проблемы с платежным балансом. Программа экономической политики, лежащая в основе договоренности, разрабатывается страной на основе консультаций с МВФ и в большинстве случаев представляется Исполнительному совету Фонда в «Письме о намерениях».

Как только Совет утверждает договоренность, ресурсы МВФ обычно выделяются долями поэтапно по мере реализации программы. Некоторые договоренности обеспечивают странам с высокими экономическими показателями единовременный немедленный доступ к финансовым ресурсам МВФ и, следовательно, не требуют согласования требований в отношении мер экономической политики.

Анализ потребности страны в транше от МВФ

В 2009 году МВФ расширил поддержку, оказываемую странам с низкими доходами с учетом меняющегося характера экономических условий в этих странах и их возросшей уязвимости из-за воздействия мирового экономического кризиса. МВФ пересмотрел свои инструменты кредитования, главным образом для более непосредственного удовлетворения потребностей стран в краткосрочной и чрезвычайной поддержке.

В период 2009-2013 годов обязательства по льготному кредитованию составили примерно 10 млрд долларов. Проценты по нулевой ставке относятся ко всем льготным кредитам в период по конец 2014 года. Фонд принял стратегию поддержки льготного кредитования в размере приблизительно 2 млрд долл. в год в долгосрочной перспективе, которая частично финансирутся взносами, связанными с распределением прибыли от продажи золота.

Многие страны с низкими доходами (СНД) добились значительных успехов в достижении макроэкономической стабильности. В 1990-е годы перед подавляющим большинством стран с низкими доходами стояли давние экономические проблемы, которые требовали радикальных долгосрочных изменений в экономической политике, часто сопровождавшихся облегчением бремени задолженности или ее списанием. В настоящее же время повышается степень открытости и интеграции экономики многих из этих стран в мировую экономику. Многие СНД выходят на международные рынки капитала, привлекают иностранные инвестиции и развивают собственные частные финансовые сектора.

Выбор инструментов траншевого кредитования

Для усиления гибкости своей финансовой поддержки с учетом разнообразия стран с низкими доходами, МВФ создал Трастовый фонд на цели сокращения бедности и содействия экономическому росту, включающий три новых механизма кредитования, которые все имеют весьма льготные условия. Этими механизмами, которые вступили в силу в январе 2010 года, а затем усовершенствованы в апреле 2013 года, с тем чтобы повысить гибкость поддержки Фонда и улучшить ее адаптацию к условиям стран, являются следующие:

- расширенный кредитный механизм (ЕСФ): обеспечивает длительное участие МВФ в средне- и долгосрочной перспективе в случае затянувшихся проблем платежного баланса; предлагает большую, чем прежде, гибкость в отношении продления программ, сроков структурных реформ и требований к официальному документу о стратегии сокращения бедности;

- кредитный механизм стенд-бай (ССФ): предоставляет гибкую поддержку странам с низкими доходами, имеющим потребности в краткосрочном финансировании и корректировке, вызванные внутренними или внешними шоками или сбоями в реализации политики; предназначен для стран, которые не испытывают хронических проблем финансирования платежного баланса, но время от времени могут нуждаться в помощи; может использоваться на превентивной основе для подстраховки;

- механизм ускоренного кредитования (РСФ): предоставляет быструю финансовую поддержку в виде единой авансовой выплаты странам с низкими доходами, имеющим срочные потребности в финансировании, и предлагает последующие выплаты для стран в постконфликтных или иных уязвимых ситуациях; обеспечивает гибкую помощь без предъявляемых условий на основе программ, когда использование двух других механизмов не требуется (ввиду ограниченного характера потребностей) или невозможно (в силу институциональных ограничений или ограничений потенциала заемщика).

Все эти механизмы предоставляют финансирование, соответствующие различным потребностям СНД и на льготных условиях. Странам с низкими доходами прощаются в порядке исключения до конца 2014 года включительно все процентные платежи, причитающиеся МВФ в рамках его инструментов льготного кредитования. Для получения рекомендаций по экономической политике и сигналов страны могут обращаться за нефинансовой поддержкой в рамках инструмента для поддержки экономической политики (ПСИ), который:

- оказывает поддержку странам с низкими доходами в условиях макроэкономической стабильности и потому не нуждающимся в финансовой помощи МВФ;

- может предоставить ускоренный доступ к ССФ в случае последующих потребностей в финансировании.

Случаи увеличения объема траншевых средств МВФ

Ввиду растущих финансовых потребностей стран с низкими доходами в период мирового финансового кризиса обязательства МВФ по льготному кредитованию значительно возросли, с 1,2 млрд долларов в 2008 году до 3,8 млрд долларов в 2009 году и в среднем 1,6 млрд долларов в год в 2010-2013 годах. Кроме того, более 18 млрд долларов из 250 млрд долларов распределения специальных прав заимствования (СДР) МВФ получили страны с низкими доходами. Эти страны могут пользоваться ими, учитывая СДР как дополнительные активы в своих резервах или продавая свои СДР за твердую валюту, чтобы удовлетворить свои потребности в урегулировании платежного баланса.

В 2010 году МВФ также создал Трастовый фонд для облегчения бремени задолженности после катастроф, который позволяет МВФ подключаться к международным действиям по облегчению бремени долга для очень бедных стран, которые пострадали от самых катастрофических стихийных бедствий. В июле 2010 года этот дало Фонду возможность ликвидировать всю остававшуюся непогашенной задолженность Гаити перед МВФ после разрушительного землетрясения.

В сентябре 2012 года Исполнительный совет утвердил частичное распределение общих резервов Фонда, связанных с прибылью от продажи золота, как часть стратегии обеспечения устойчивости ПРГТ в долгосрочной перспективе. Ожидается, что данная стратегия будет надежно действовать при самых разных сценариях спроса - в краткосрочной, среднесрочной и долгосрочной перспективе, - и она основана на трех компонентах: базовом пакете в размере приблизительно 1,25 млрд СДР (примерно 2 млрд долл.) годового кредитного потенциала; условных мерах - включая двусторонние усилия по привлечению ресурсов и приостановку на ограниченный период возмещения на Счет общих ресурсов МВФ административных расходов ПРГТ - которые могут быть приведены в действие, если в течение продолжительного периода времени средние потребности в финансировании значительно превышают базовый пакет; и ожидании, что все изменения в механизмах для СНД будут разрабатываться в соответствии с принципом самоподдерживающегося финансирования.

Источники получения средств для траншей МВФ

При вступлении страны в члены МВФ для нее устанавливается первоначальная квота в том же диапазоне, что и квоты существующих государств-членов, которые в целом сопоставимы с ней по масштабам и характеристикам экономики. МВФ использует формулу расчета квот для содействия оценке относительного положения государства-члена в организации.

Действующая формула расчета квот представляет собой средневзвешенное значение ВВП (с весом 50 процентов), открытости (30 процентов), экономической изменчивости (15 процентов) и международных резервов (5 процентов). Для этой цели ВВП измеряется с помощью составного показателя ВВП на основе рыночных обменных курсов (с весом 60 процентов) и на основе обменных курсов по паритету покупательной способности (40 процентов). Эта формула также включает «коэффициент сжатия», уменьшающий дисперсию расчетных долей квот между государствами-членами.

Квоты выражаются в специальных правах заимствования (СДР), расчетной единице МВФ. Крупнейшим государством-членом МВФ являются США, квота которых в настоящее время составляет 42,1 млрд СДР (приблизительно 65 млрд долл. США), а наименьшим по размеру - Тувалу, с квотой 1,8 млн СДР (приблизительно 2,78 млн долл. США). Квота государства-члена определяет финансовые и организационные отношения с МВФ, в том числе:

- взносы (доля квоты). Взнос государства-члена по квоте определяет максимальную сумму финансовых ресурсов, которую государство-член обязано предоставить МВФ. Государства-члены должны вносить свой взнос в полном объеме при вступлении в Фонд: до 25 процентов должно быть внесено в СДР или широко принимаемых валютах (таких как доллар США, евро, иена или фунт стерлингов), остальное в собственной валюте государства-члена;

- число голосов (доля голосов). Квота в значительной мере определяет право голоса государства-члена в решениях МВФ. Голоса каждого государства-члена МВФ состоят из базовых голосов плюс один дополнительный голос за каждые 100 000 СДР квоты. Реформа 2008 года зафиксировала число базовых голосов на уровне 5,502 процента от общего числа голосов. Текущее число базовых голосов почти втрое превышает число таких голосов до реализации реформ 2008 год;

- доступ к финансированию. Сумма финансирования, которую государство-член может получить от МВФ (его лимит доступа), определяется на основе его квоты. Например, в рамках договоренностей о кредитах «стэнд-бай» и о расширенном кредитовании, государство-член может заимствовать до 200 процентов своей квоты ежегодно и до 600 процентов нарастающим итогом. Вместе с тем, в исключительных случаях размеры доступа могут быть увеличены.

Совет управляющих МВФ проводит общий пересмотр квот через регулярные промежутки времени (обычно раз в пять лет). Любые изменения квот должны утверждаться большинством в 85 процентов от общего числа голосов, и квота государства-члена не может быть изменена без его согласия. При общем пересмотре квот решается два главных вопроса: общий размер увеличения и его распределение между государствами-членами.

Что касается первого вопроса, общий пересмотр квот позволяет МВФ оценить адекватность квот как относительно потребности государств-членов в финансировании платежного баланса, так и с точки зрения его собственной способности удовлетворить эти потребности. По второму вопросу, общий пересмотр позволяет увеличить квоты государств-членов с учетом изменения их относительного положения в мировой экономике. Специальные увеличения вне общих пересмотров производятся нечасто, но увеличения квот для 54 государств-членов, утвержденные в рамках реформы 2008 года, представляют собой недавний пример.

Пятнадцатого декабря 2010 года Совет управляющих, высший орган, принимающий решения в Фонде, завершил 14-й Общий пересмотр квот, который предусматривал пакет далеко идущих реформ квот и управления Фонда. После утверждения пакета реформ государствами-членами (он включает поправку к Статьям соглашения, требующую принятия тремя пятыми государств-членов МВФ, обладающими 85 процентами общего числа голосов) и его реализации он приведет к беспрецедентному 100-процентному увеличению совокупных квот и существенному перебалансированию долей квот. Это обеспечит более точное отражение меняющихся относительных весов государств-членов МВФ в мировой экономике.

Этот пакет реформ опирается на предыдущие реформы, которые были приняты в 2008 году и вступили в силу 3 марта 2011 года. Они позволили укрепить представительство стран с динамично развивающейся экономикой, многие из которых относятся к категории стран с формирующимся рынком, путем специальных увеличений квот 54 государств-членов. Они также расширили право голоса и участие стран с низкими доходами благодаря увеличению числа базовых голосов почти в три раза. Развивая реформы 2008 года, 14-й Общий пересмотр квот обеспечит следующее:

- будет увеличен вдвое общий размер квот с приблизительно 238,5 млрд СДР до приблизительно 477 млрд СДР (около 737 млрд долл. США по текущим обменным курсам);

- будет перераспределено более 6 процентов долей квот от государств-членов с чрезмерным представительством государствам-членам с недостаточным представительством;

- будет перераспределено более 6 процентов долей квот динамично растущим странам с формирующимся рынком и развивающимся странам;

- будут существенно реструктуризованы доли квот. Китай станет третьим по размеру квоты государством-членом МВФ, и четыре страны с формирующимся рынком и развивающиеся страны (Бразилия, Индия, Китай и Россия) войдут в число 10 крупнейших акционеров Фонда;

- будут сохранены доли квоты и голосов беднейших государств-членов. Эта группа стран определяется как страны, которые отвечают критериям Tрастового фонда на цели сокращения бедности и содействия экономическому росту (ПРГТ) и чей доход на душу населения в 2008 году был меньше 1135 долл. США (порогового уровня, установленного Международной ассоциацией развития) или двукратного размера этой суммы в случае малых стран.

Комплексный пересмотр действующей формулы расчета квот, был завершен в январе 2013 года, когда Исполнительный совет представил свой доклад Совету управляющих. Результаты этого пересмотра послужат основой для принятия Исполнительным советом решения о новой формуле расчета квот в ходе его работы над Пятнадцатым общим пересмотром квот. Совет управляющих установил срок завершения 15-го Общего пересмотра квот на январь 2015 года.

Результаты получения траншевой помощи от МВФ

МВФ (как и Всемирный банк) часто критикуют различные учёные и политики. Причин находится много, но чаще всего упоминают проамериканский характер действий и неэффективность его рекомендаций для выхода из кризисных ситуаций.

Нужно учитывать, что голоса при принятии решений о действиях Фонда распределяются пропорционально взносам. Для одобрения решений Фонда необходимо 85 % голосов. США обладают около 17 % всех голосов. Этого недостаточно для самостоятельного принятия решения, но позволяет блокировать любое решение Фонда. Сенат США может принять законопроект, запрещающий Международному валютному фонду выполнять определённые действия, например, выделять кредиты странам. Как указывает китайский экономист профессор Ши Цзяньсюнь, перераспределение квот отнюдь не изменяет базовые рамки организации и соотношение сил в ней, доля США остаётся прежней, они обладают правом вето: «Соединенные Штаты, как и раньше, руководят порядком МВФ».

МВФ предоставляет займы с выдвижением ряда требований - свобода передвижения капиталов, приватизация (в том числе естественных монополий - железнодорожный транспорт и коммунальные услуги), минимизация или даже ликвидация правительственных расходов на социальные программы - на образование, здравоохранение, удешевление жилья, общественный транспорт и т. п.; отказ от защиты окружающей среды; сокращение зарплат, ограничение прав трудящихся; усиление налогового давления на бедных и т. п.

По утверждению Мишеля Чосудовского: Спонсируемые МВФ программы с тех пор последовательно продолжали уничтожение индустриального сектора и постепенно демонтировали югославское государство «всеобщего благоденствия». Соглашения о реструктуризации увеличили внешний долг и обеспечили мандат для девальвации югославской валюты, что сильно ударило по уровню жизни югославов. Этот начальный раунд реструктуризации заложил её основы. В течение 1980-х годов МВФ периодически прописывал дальнейшие дозы своей горькой «экономической терапии», тогда как югославская экономика медленно впадала в кому. Промышленное производство докатилось до 10-процентного падения к 1990 году - со всеми предсказуемыми социальными последствиями.

Разрушение экономики Югославии траншами от МВФ

Действия МВФ разрушили экономику многих стран мира, например Югославии. Югославия была первой страной «восточного блока», которая начала перестраивать свою экономику по рецептам МВФ (еще с 1980 г.). Именно МВФ потребовал от югославского руководства отказаться от «социалистических планов» выравниванияэкономического развития всех регионов страны, что лишило традиционно отсталое Косово огромных государственных дотаций и дало возможность ходжаистской тогда Албании использовать недовольство местного населения «новой экономической политикой» для создания в Косове албанского сталинистского подполья. Первый косовский кризис был в 1981 г., когда сталинистское подполье развязало террор против неалбанского населения и спровоцировало уличные столкновения. Было убито 30 человек, 20 тысяч сербов, черногорцев и евреев бежало из Косова.

К 1984-му югославская госбезопасность разгромила 3 подпольные сталинистские «компартии» в Косове и плюс подпольную ходжаистскую организацию «Путь к свободе». Всё это обошлось югославской казне в сумму, равную 70% займов, полученных от МВФ. Еще почти 25% ушли на оплату услуг экспертов МВФ! Кончилось тем, что в 1986 г. МВФ установил над экономикой Югославии полный контроль. Отказ от «выравнивания» вызвал теперь уже недовольство в Сербии, так как закреплял отставание этой республики от Хорватии и Словении, наиболее промышленно развитых.

Так МВФ возродил в Югославии сербский национализм (с которым Тито - хорват по национальности - боролся безжалостно, вплоть до выселения сербов из других республик). И именно по рекомендации МВФ Милошевич ответил на новый всплеск насилия в Косове в 1989-1990 гг. принятием поправок к конституции, которые урезали права автономных краев по сравнению с республиками: без этого оказалось просто невозможно проводить экономическую политику МВФ - руководство Косова прямо заявляло, что такая политика противоречит югославской конституции.

По требованию МВФ югославское руководство приняло закон о приватизации. Но когда эксперты МВФ вникли в этот закон, они пришли в ярость: закон предусматривал создание в Югославии «народного капитализма», в соответствии с которым иностранный капитал мог рассчитывать только на 10 % акций любого приватизированного предприятия, основным владельцем акций становились трудовые коллективы и, кроме того, приватизация проводилась на сугубо добровольной основе (принудительно можно было приватизировать только предприятия-банкроты). Поэтому МВФ отказался от дальнейшей «работы с Югославией», и был взят курс на развал федерации. Это привело к гражданской войне, в которой погибло 600 тыс. человек, и к распаду единой Югославии.

При этом 80 % югославских капиталов, естественно, бежало из воюющей страны в западные банки (из них 70 % - в банки США). В Сербии, однако, у власти оставалась Социалистическая партия, которая и заставила Милошевича принять именно такой закон о приватизации. Поэтому понадобилась еще одна война - якобы из-за Косова, - в результате которой промышленность Сербии была уничтожена американскими бомбардировками, а правительство Милошевича пало. Новое правительство отменило прежний закон о приватизации, открыв таким образом Сербию для западного, в том числе американского, капитала.

Следствия траншей помощи МВФ для экономики Руанды

Еще более разрушительными были действия МВФ в Руанде. Руанда долгое время считалась удачной моделью развития сельского хозяйства. Однако в конце 80-х страна пережила два климатически неблагоприятных года, что вызвало жестокие неурожаи. Под урожай кофе 1989 г. Руанда получила у МВФ грандиозный заем, однако в 1989 г. на мировом рынке произошел обвал цен на кофе. Новые займы МВФ предоставил Руанде только при условии отказа страны от политики продовольственного самообеспечения и отказа от государственной поддержки фермерских хозяйств (поскольку это - «не рыночная политика»), а также при условии девальвации руандийского франка.

Все это вызвало галопирующую инфляцию и крах реальных доходов населения. При этом эксперты из МВФ прекрасно знали, что каждый раз, когда в Руанде начинается экономический кризис, в стране вспыхивает гражданская война. Руанда населена в основном двумя этническими группами: автохтонными земледельцами хуту (около 90 %) и пришедшими с севера в XVI-XVII вв. скотоводами тутси (менее 10 %). Тутси покорили хуту и создали в Руанде феодальную монархию. На протяжении столетий тутси жесточайшим террором поддерживали свою власть в стране.

Поэтому хуту испытывают к тутси врожденную ненависть. После достижения Руандой независимости каждый экономический кризис в стране кончался либо тем, что хуту резали тутси, либо тем, что тутси резали хуту. Естественно, в 1990-1991 гг. все повторилось. Профессиональные воины-тутси устроили грандиозную резню хуту, но поскольку хуту было гораздо больше, тутси проиграли и сотнями тысяч бежали в соседние страны. За полгода погибло 1,5 млн человек! Все накопленное национальное богатство было уничтожено, все денежные запасы Руанды перетекли в западные банки. Экономика страны была разрушена.

По требованию МВФ новое правительство Руанды разогнало сберегательно-кредитные кооперативы в стране (как «социалистические»), что повлекло за собой массовое разорение фермеров, и заморозило закупочные цены на кофе на уровне кризисного 1989 г. (хотя стоимость жизни в Руанде чрезвычайно выросла, и цена на кофе на мировых рынках также заметной возросла). В результате фермеры массами разорялись (только в 1992 г. они от отчаяния вырубили 300 тыс. кофейных деревьев), а их земли скупали ТНК. Внешний долг Руанды за эти годы вырос со 150,3 млн долларов США до 804,3 млн! Сегодня Руанда - страна, не имеющая никаких перспектив и работающая исключительно на то, чтобы платить проценты по долгам.

Экономический подъем Юж.Кореи после помощи МВФ

Финансовый кризис, разразившийся в Азии в середине 1997 года, остался позади, и в странах наблюдается сильный подъем экономики. Это восстановление роста произошло не спонтанно, а явилось результатом последовательного проведения в жизнь экономической политики в затронутых кризисом странах, а также крупномасштабной финансовой поддержки со стороны международного сообщества, особенно по финансируемым МВФ программам для Индонезии, Кореи и Таиланда. Экономическое оживление также ощущается в Малайзии и на Филиппинах.