Центральный банк России (ЦБ РФ) - это

главный орган кредитно-банковской системы в Российской Федерации, представляющий собой первый, высший уровень иерархической банковской системы в России

Определение Центрального банка России, история его создания и развития, правовой статус и организационная структура ЦБ РФ, цели и функции, анализ деятельности, денежно-кредитная политика Банка России, денежные знаки и имущественные права ЦБ России

Структура публикации

- Центральный банк России - это, определение

- Центробанк России - филиал ФРС?

- История создания и развития Центрального банка России

- Государственный банк Российской Империи (1860 - 1917 годы)

- История Государственного банка СССР (1917 - 1990 годы)

- Создание ЦБ РФ (с 1990 года по настоящее время)

- Правовой статус Центрального банка Российской Федерации

- Центральный банк России как государственный орган

- Центральный банк России как юридическое лицо

- Организационная структура Центрального банка РФ

- Структурные подразделения ЦБ РФ

- Совет директоров Банка России

- Территориальные учреждения Центрального банка

- Расчетно-кассовый центр Банка России

- Полевые учреждения Банка России

- Российское объединение инкассации

- Аудиторы Центрального банка РФ

- Руководители Центрального банка РФ

- Матюхин Георгий Гаврилович - 1990-1992 годы

- Геращенко Виктор Владимирович - 92-94 и 98-02 годы

- Парамонова Татьяна Владимировна - 1994-1995 годы

- Хандруев Александр Андреевич - 1995 год

- Дубинин Сергей Константинович - 1995-1998 годы

- Игнатьев Сергей Михайлович - 2002-2013 годы

- Набиуллина Эльвира Сахипзадовна - с 2013 года по н/в

- Цели и функции Банка России

- Цели Банка России

- Функции Банка России

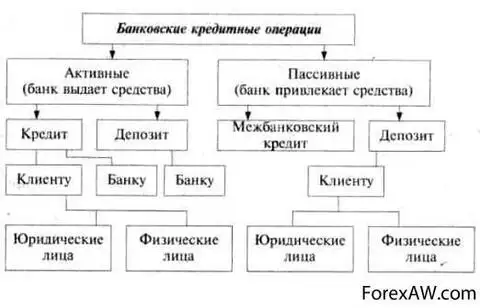

- Операции Банка России

- Деятельность ЦБ РФ по развитию банковской системы

- Анализ формирования и развития банковской системы

- Анализ развития системы банковского надзора в России

- Совершенствование деятельности Центрального банка

- Денежно-кредитная политика Центрального банка России

- Статистика банковской деятельности ЦБ РФ

- Имущественные права Банка России

- Источники и ссылки

Центральный банк России - это, определение

Центральный банк России - это высший орган банковской системы в России, состоящей из двух иерархических уровней - коммерческих банков и Банка России. Он является координирующим государственным органом, контролирующим деятелность кредитных организаций, обеспечивающим устойчивость и надежность национальной валюты России - рубля. Кроме этого в его функции входит развитие и укрепление банковской системы, а также обеспечение эффективного и бесперебойного функционирования платежной системы государства.

Центральный банк Российской Федерации (Банк России) - это верхний уровень двухуровневой банковской системы в Российской Федерации, которая состоит из Банка России и коммерческих банков (и других кредитных организаций). Банк России контролирует деятельность кредитных организаций, выдаёт и отзывает у них лицензии на осуществление банковских операций, а уже кредитные организации работают с прочими юридическими и физическими лицами.

Центральный банк России - это государственное кредитное учреждение, наделенное функциями эмиссии денег и регулирования всей кредитно-банковской системы, а также основное звено национальной кредитно-банковской системы. Главная функция центрального банка - эмиссия национальных денег и обеспечение устойчивости их покупательной способности.

Банк России (Центральный банк Российской Федерации) - это особый публично-правовой институт, основные цели деятельности которого - защита и обеспечение устойчивости рубля; развитие и укрепление банковской системы; обеспечение эффективного и бесперебойного функционирования платежной системы. Среди функций ЦБ - надзор за деятельностью кредитных организаций и банковских групп; проведение денежно-кредитной политики; управление золотовалютными резервами Банка России; выдача, приостановка и отзыв лицензий на осуществление банковских операций; организация и осуществление валютного регулирования и контроля.

Центральный банк Российской Федерации (Банк России) - это главный банк первого уровня, главный эмиссионный, денежно-кредитный институт Российской Федерации, разрабатывающий и реализующий совместно с Правительством России единую государственную кредитно-денежную политику и наделённый особыми полномочиями, в частности, правом эмиссии денежных знаков и регулирования деятельности коммерческих банков. Банк России, выполняя роль главного координирующего и регулирующего органа всей кредитной системы страны, выступает органом экономического управления. Банк России контролирует деятельность кредитных организаций, выдаёт и отзывает у них лицензии на осуществление банковских операций, а уже кредитные организации работают с прочими юридическими и физическими лицами.

Центральный банк России - это единственный орган государства, наделенный специальной компетенцией в сфере управления банковской системой.

Центральный банк России (Банк России, Центробанк, ЦБ РФ) - это главный государственный эмиссионный банк Российской Федерации. Функции Центрального банка жизненно важны для экономики, именно этой структурой устанавливается и контролируется денежно-кредитная политика России, поэтому ЦБ наделен рядом особых полномочий и монопольно выполняет роль центрального регулирующего органа, который имеет право, как выдавать, так и отзывать государственные лицензии у коммерческих банков и прочих кредитных организаций. Одной из важнейших задач Банка считаетя определение ставки рефинансирования. Помимо этого, главная финансово-кредитная структура выполняет и множество других функций, о которых речь пойдет ниже.

Центробанк России - филиал ФРС?

История создания и развития Центрального банка России

Официальная история Центрального банка России начинается с 1917 года. Между тем нельзя обойти вниманием дореволючионный период, предшествовавший образованию СССР. И именно с этого периода мы и начнем наш исторический экскурс в прошлое этого государственного института.

Государственный банк Российской Империи (1860 - 1917 годы)

Государственный банк - центральный банк в дореволюционной России - был учрежден в 1860 г. в соответствии с указом Александра II на основе реорганизации Государственного коммерческого банка. Одновременно с учреждением Государственного банка императором был утвержден его Устав.

Согласно Уставу 1860 года Государственный банк был создан для «оживления торговых оборотов» и «упрочения денежной кредитной системы». Но основную часть ресурсов банка на первом этапе его развития поглощало прямое и косвенное финансирование казны, а также операции по ликвидации дореформенных государственных банков. Помимо этого Государственный банк выполнял функции, относившиеся к аппарату Министерства финансов, - проводил выкупную операцию и вел делопроизводство по ней, а также поддерживал Государственный дворянский земельный и Крестьянский поземельный банки. В качестве органа экономической политики правительства Государственный банк принимал активное участие в создании банковской системы России. При его поддержке создавались акционерные банки и общества взаимного кредита.

Операции Государственного банка как банка краткосрочного коммерческого кредита должны были заключаться в учёте векселей и других срочных правительственных и общественных процентных бумаг и иностранных тратт, покупке и продаже золота и серебра, получении платежей по векселям и другим срочным денежным документам в счет доверителей, приеме вкладов, производстве ссуд (кроме ипотечных), покупке государственных бумаг за свой счет.

По Уставу Государственный банк был подведомственным Министерству финансов и находился под наблюдением Совета государственных кредитных установлений. Принципиальные вопросы по Государственному банку решались и оформлялись через Особенную канцелярию по кредитной части. «Непосредственным главным начальником» Государственного банка являлся Министр финансов.

Управление всеми операциями и делами банка и наблюдение за их производством возлагалось на Правление банка, которое состояло из Управляющего (председатель), его товарища (заместитель), шести директоров и трех депутатов от Совета государственных кредитных установлений.

При Правлении Госбанка функционировал Учетный и ссудный комитет, который состоял из Управляющего банком, его товарища, двух директоров банка и четырех членов от купечества. Председателем комитета являлся Управляющий банком. Члены Учетного и ссудного комитета от купечества избирались на два года из купцов первой и второй гильдий, торговавших в Санкт-Петербурге. В их обязанности входила оценка поступавших для учёта векселей, оценка товаров для предоставления подтоварных ссуд и выяснение кредитоспособности клиентов.

Большую часть своих ресурсов в 1860-70-х гг. Государственный банк вкладывал в государственные и гарантированные ценные бумаги. Кроме того, он выдавал краткосрочные и долгосрочные ссуды Государственному казначейству. К 1879 г. долг Казначейства Государственному банку составил 478,9 млн рублей. Погашение долга, начавшееся в 1881 г., закончилось в 1901 году.

В целях «упрочения денежной кредитной системы» Государственный банк осуществлял покупку и продажу тратт. Кроме того, в 1862-1863 гг. проводил размен кредитных билетов на звонкую монету. План проведения разменной операции был подготовлен Товарищем управляющего Государственным банком Е.И. Ламанским.

Операция, начавшаяся 1 мая 1862 г., предполагала размен кредитных билетов по курсу 570 коп. за золотой полуимпериал или 110,5 коп. за 1 руб. серебром. В последующем предполагалось установить обмен по курсу 100 коп. кредитными балетами за 1 руб. звонкой монетой.

С 1886 г. после завершения ликвидации дореформенных кредитных учреждений Государственный банк стал интенсивно субсидировать два государственных банка - Крестьянский поземельный и Дворянский банк. Средства для своих операций эти банки получали в результате выпуска закладных листов. Убытки, которые возникали при их реализации, оплачивал за счет казны Государственный банк.

Россия вступила на путь капиталистического развития значительно позднее многих западных стран и проходила его в более сжатые сроки. Процесс утверждения капитализма как господствующей социально-экономической системы проходил в конце XIXначале XX века. В это время Министром финансов был крупнейший государственный деятель России рубежа XIX-XX вв. С.Ю. Витте.

Главное внимание С. Ю. Витте уделял укреплению финансов, развитию промышленности и железнодорожного транспорта. Свою деятельность на министерском посту он начал с реформы Государственного банка: 6 июня 1894 г. был принят новый Устав. Основным направлением деятельности Государственного банка после его принятия должно было стать интенсивное кредитование торговли и промышленности, в особенности сельскохозяйственной. Основной капитал банка был увеличен до 50 млн руб., резервный - до 5 млн рублей.

Все изменения в Уставе были направлены на создание условий для широкого развития промышленных предприятий на основе общей покровительственной политики и специального финансирования их средствами Казны и Государственного банка. Задачей Государственного банка вместо «оживления торговых оборотов» стало «облегчение денежных оборотов и содействие посредством краткосрочного кредита отечественной торговле, промышленности и сельскому хозяйству». Кроме того, он как и раньше должен был содействовать «упрочению денежной и кредитной системы».

Уставом 1894 г. учётная операция была распространена на векселя, выданные на торгово-промышленные цели, при этом до 12 месяцев увеличивался их срок. Ссуда одному промышленному предприятию могла достигать 500 тыс. руб. и выдаваться на срок до двух лет. Государственному банку было предоставлено право выдавать ссуды под соло-векселя, обеспеченные залогом недвижимого имущества, закладом сельскохозяйственного и фабрично-заводского инвентаря, поручительством, а также обеспечением, определенным Министром финансов. Был введен новый вид ссуд - ссуды через посредников (земства, частные банки, общества и товарищества на началах взаимности, артели, транспортные учреждения, частных лиц). Операция эта была связана, с одной стороны, с новой железнодорожной политикой, а с другой - предназначалась для выдачи ссуд мелким землевладельцам и арендаторам, крестьянам, кустарям и ремесленникам на оборотные средства и на приобретение инвентаря.

Отменялось всякое нормирование операций с ценными бумагами, которое Уставом 1860 г. ограничивалось размером собственного капитала банка. Увеличился срок ссуд под залог ценных бумаг. Если по Уставу 1860 г. они не могли превышать 6 месяцев, то по новому Уставу их предельный срок мог составлять 9 месяцев. Новый Устав внес изменения в организацию управления Банком. Государственный банк был выведен из-под надзора Совета государственных кредитных установлений и поставлен под надзор Государственного контроля.

Общее управление Государственным банком возлагалось на Совет, который заменил Правление, и Управляющего банком. В состав Совета входили директор Особенной канцелярии по кредитной части, член от Государственного Контроля, товарищи управляющего Банком, Управляющий Санкт-Петербургской конторой Банка, члены от Министерства финансов (их число не ограничивалось), один член от дворянства и один - от купечества. Председателем Совета Государственного банка был его Управляющий.

Рост коммерческих операций в Государственном банке, начавшийся за год до принятия нового Устава, был кратковременным. Он закончился в 1896 году. В течение этого периода почти в три раза возросла учётная операция. Произошло, правда в меньших размерах, увеличение специальных текущих счетов и ссуд под процентные бумаги. Почти в три раза возросли товарные ссуды сельским хозяевам (на те же сроки 9,2 млн руб. и 29,8 млн руб.) и почти в два раза увеличились ссуды промышленным предприятиям (на те же сроки - 8,8 млн и 16,7 млн руб.).

Через год после окончания экономического кризиса 1900 года и последовавшей за ним депрессии началась Русско-японская война, а затем революция 1905-1907 годов. Это было тяжелейшее испытание для созданной менее 10 лет назад денежной системы. Выдержав общеэкономический кризис и войну, финансовая система оказалась слишком подорванной, чтобы выдержать еще и революцию. В 1906 г. система золотого монометаллизма стояла на пороге краха. Массовые политические митинги и забастовки конца 1905 г., в которых принимали участие и служащие Государственного банка, стали причиной отъезда из Санкт-Петербурга французских банкиров, прибывших туда для переговоров об очередном займе.

Усиленный переучёт Государственным банком векселей частных банков, являвшийся в 1905-1906 гг. мерой борьбы с кризисом, в последующие годы стал одним из основных направлений деятельности Банка. Государственный банк начал превращаться из банка краткосрочного коммерческого кредита в «банк банков». Общая задолженность частных банков Государственному банку с 37,3 млн руб. на начало 1910 г. выросла за два года до 342,3 млн рублей.

В это время Государственный банк был одним из самых крупных и влиятельных европейских кредитных учреждений. Его баланс с 1905 по 1914 г. увеличился почти в два раза. Источником средств для его операций были выпуски кредитных билетов и средства казны. Вклады и текущие счета частных лиц и учреждений оставались на уровне 1903 г. и составляли в среднем 250 млн рублей. Эмиссия кредитных билетов в течение этих лет дала Банку 810,9 млн руб., средства казны - 600 млн рублей. На покупку золота и иностранной валюты у Государственного банка уходило 7/8 эмиссии. Оставшуюся часть эмиссии и средства казны он через посредство коммерческих банков направлял на кредитование промышленности и торговли.

Накануне первой мировой войны, 27 июля 1914 г., был отменен размен банкнот на золото и в пять раз - с 300 млн руб. до 1,5 млрд руб. - увеличен лимит на эмиссию необеспеченных золотом банкнот. До Февральской революции эмиссионное право Государственного банка расширялось еще четыре раза. Его лимит был доведен до 8,4 млрд рублей.

С 1 июля 1914 г. по 1 марта 1917 г. количество кредитных билетов в обращении возросло с 1 633 млн руб. до 9 950 млн рублей. Они покрывались имевшимся в наличии у Государственного банка золотом на 1 476 млн руб. и золотом за границей на 2 141 млн рублей. Остальная сумма кредитных билетов была выпущена в порядке учёта краткосрочных обязательств казначейства. На 1 марта 1917 г. учёт краткосрочных обязательств составил 7 882 млн рублей.

Финансирование войны Государственный банк осуществлял путем выдачи кредитов коммерческим банкам, предприятиям и учреждениям под облигации долгосрочных займов и краткосрочные обязательства казначейства. На 1 марта 1914 г. ссуды под государственные ценные бумаги составляли 580 млн руб. против 129 млн руб. на 1 июля 1914 года.

Военные расходы России с начала первой мировой войны до Февральской революции составили 28 035 млн рублей. Дефицит государственного бюджета в 1916 г. достиг 13 767 млн руб., а его покрытие на 29 % происходило за счет эмиссии бумажных денег.

Интенсивная работа печатного станка и одновременное сокращение производства и переориентация его на выполнение военных расходов вызвали быстрый рост цен. Если в 1915 г. цены выросли всего на 30 %, то в 1916 г. рост составил уже 100 %. В стране началась инфляция. К Февральской революции рубль на внутреннем рынке обесценился почти в 4 раза, и его покупательная сила составила 26-27 довоенных копеек. Это свидетельствовало о том, что накануне Февральской революции денежное обращение было уже достаточно сильно дезорганизовано. Придя к власти, бывшие лидеры IV Государственной думы столкнулись с теми же экономическими трудностями, что и царский Совет министров. И также не справились с ними.

Продолжавшаяся война поглощала все больше средств. Дефицит госбюджета в 1917 г. достиг 22 568 млн рублей. Способы его покрытия были традиционными: увеличение налогообложения, внутренние и внешние займы, эмиссия бумажных денег. За период с марта по ноябрь 1917 г. Временному правительству за счет налогов удалось получить 1 158,3 млн рублей. Выпущенный им «Займ свободы» дал 3 700 млн рублей. Эти средства пошли на выполнение обычных расходных статей госбюджета. Военные же расходы, составившие за 1917 г. 22 561 млн руб., были покрыты за счет эмиссии бумажных денег. Лимит банкнотной эмиссии Временное правительство увеличило в пять раз, доведя его до 16,5 млрд рублей.

В результате за 8 месяцев нахождения у власти Временное правительство выпустило в обращение примерно такое же количество денежных знаков, какое было эмитировано за 2,5 предшествовавших года войны. Эмиссия кредитных билетов за этот период составила 6 412,4 млн руб., разменных марок - 95,8 млн руб. и разменных казначейских знаков - 38,9 млн рублей. Такой значительный выпуск сказался на ускорении обесценения денег, что вынудило правительство прибегнуть к эмитированию кредитных билетов крупного достоинства - 250 рублей и 1 000 рублей. С августа начался выпуск казначейских знаков достоинством в 20 и 40 рублей.

Несмотря на крупную эмиссию, денег в обращении все время не хватало. Рост цен и, следовательно, увеличение денежного выражения товарной массы, тезаврация крупных купюр состоятельными слоями города и особенно деревни, вызывали недостаток денег в обращении и диспропорции в покупюрном составе денежной массы.

В августе и сентябре «денежный голод» приобрел характер кризиса в связи с сезонным расширением товарооборота. С целью ликвидации этого кризиса Временное правительство допустило в обращение в качестве законного платежного средства ряд ценных бумаг и начало выпуск денежных знаков упрощенного типа - марок-денег.

Недостаток в обращении денежных знаков особенно мелких и средних купюр привел к тому, что кроме общегосударственных денежных знаков в некоторых городах и губерниях появились свои средства обращения. Подобные эмиссии означали, что при Временном правительстве начался процесс распада единой денежной системы страны, усиливавший общую дезорганизацию и способствовавший дальнейшему усилению инфляции.

За время нахождения у власти Временного правительства в обращение было выпущено бумажных денег на 9,5 млрд рублей. В результате общая сумма бумажных денег, находившихся в обращении на 1 ноября 1917 г. составила 19 575,7 млн рублей. Причем особенно большая эмиссия - 1 116,3 млн руб. - была осуществлена Временным правительством в марте 1917 г., сразу же после прихода к власти. В итоге сумма непокрытых золотом кредитных билетов возросла с 6,5 до 16,5 млрд рублей. Кредитные билеты, находившиеся в обращении, оказались покрыты золотом только на 5,5 %.

Рост денежной массы в обращении сопровождался быстрым увеличением товарных цен: при Временном правительстве они выросли в 4 раза. К 1 ноября 1917 г. покупательная стоимость довоенного рубля равнялась 6-7 копейкам.

На 23 октября 1917 г. задолженность Казначейства Государственному банку по учёту краткосрочных обязательств составила 15 507 млн руб. против 7 882 млн руб. на 1 марта 1917 года.

История Государственного банка СССР (1917 - 1990 годы)

Историю создания Центрального банка Российской Федерации следует начать с образования первого в мире социалистического государства. Именно тогда, сразу после Октябрьской революции, и началась история советского государственного банка. Согласно Декрету о национализации Банков от 27.12.1917 года, банковское дело объявлялось государственной монополией, а различные банковские учреждения присоединялись к государственному банку, который спустя месяц стал называться Народным банком Российской республики, а позднее - Народным Банком РСФСР. В результате национализации были конфискованы акционерные капиталы частных банков, которые стали государственной собственностью, ыли ликвидированы ипотечные банки и кредитные учреждения, обслуживающие среднюю и мелкую городскую буржуазию, и запрещены операции с ценными бумагами. Основной задачей Банка была эмиссия бумажных денег. С осени 1918 года Народный банк стал финансировать народное хозяйство.

В 1921 году банк получил название Государственного Банка РСФСР и с этого времени перешел в непосредственное подчинение Народному комитету финансов. Госбанку РСФСР, а с 1923 года - Госбанку СССР было дано монопольное право на проведение операций с валютой и валютными ценностями, а в результате предоставления ему права выпуска в обращение червонцев (банковских билетов в 1923 году) Госбанк превратился в эмиссионный центр. В условиях проведения новой экономической политики постановлениями ВЦИК и СНК соответственно от 3 и 10 октября 1921 г. банк был восстановлен под названием Государственный банк РСФСР. Он начал свои операции 16 ноября 1921 года. В 1923 г. Государственный банк РСФСР был преобразован в Государственный банк СССР.

Согласно Положению о Государственном банке РСФСР, принятому ВЦИК 13 октября 1921 г., он являлся хозяйственной организацией, созданной "с целью способствовать кредитом и прочими банковыми операциями развитию промышленности, сельского хозяйства и товарооборота, а также с целью концентрации денежных оборотов и проведения других мер, направленных к установлению правильного денежного обращения". Он имел право предоставлять кредиты промышленным и торговым предприятиям различных форм собственности, а также сельским хозяйствам и кустарям только "при условии обеспеченности их и экономической целесообразности". Госбанк находился в составе Наркомата финансов и подчинялся непосредственно Наркому финансов.

В 1922 г. и 1923 г. были проведены две деноминации, укрупнившие номинал совзнака - бумажного денежного знака, выпускавшегося в то время Наркомфином для покрытия бюджетного дефицита. Во время первой деноминации в обращение были выпущены денежные знаки, которые обменивались в соотношении один рубль выпуска 1922 г. на 10 тыс. руб. денежных знаков всех образцов, официально ходивших в то время в стране; во время второй деноминации денежные знаки образца 1923 г. обменивались на денежные знаки 1922 г. в соотношении 1:100.

11 октября 1922 г. Государственному банку было предоставлено право выпуска в обращение червонцев - банковских билетов, и он превратился в эмиссионный центр. С началом эмиссии червонцев началась денежная реформа, в результате которой была прекращена галопирующая послевоенная инфляция.

В течение 1922-24 гг. в обращении одновременно находились совзнак и червонец. Червонец был бумажным денежным знаком, основанным на золоте. Он приравнивался к 7,74232 г чистого золота, т.е. к царской монете достоинством 10 рублей. С 1923 г. осуществлялась чеканка золотых червонцев, которые в основном использовались во внешней торговле.

В марте 1924 г. денежная реформа была завершена. Рубль нового образца, который являлся разменным средством при червонце и был равен 1/10 червонца, обменивался на 50 тыс. рублей совзнаками 1923 г. или на 50 млн. руб. денежных знаков более ранних образцов.

В период НЭПа практиковались такие виды банковского кредита, как учет векселей, ссуды до востребования со специальных текущих счетов, обеспеченных векселями, а также срочные ссуды под залог векселей. В дополнение к этим кредитам банк спустя три года после своего создания стал осуществлять прямое целевое кредитование. В октябре 1924 г. был впервые составлен сводный кредитный план Госбанка по всем конторам.

В результате проведенной в 1925 г. реформы кассового устройства Государственного казначейства произошло объединение денежной наличности Госбанка и Наркомфина.

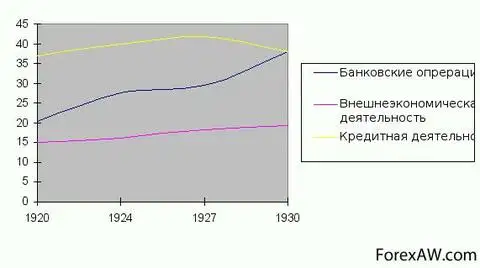

Во второй половине 20-х годов функции и направления деятельности Госбанка коренным образом изменились. Это было связано в основном с ускоренными темпами проведения индустриализации, которые требовали крупных вливаний в тяжелую промышленность в течение короткого времени.

Проведение индустриализации в СССР традиционными путями, т.е. за счет накопления денежных средств внутри страны и внешних займов, было невозможно. У населения необходимые накопления отсутствовали, а займы не могли быть осуществлены ни по экономическим (мировой экономический кризис), ни по политическим причинам. В результате индустриализация в стране проводилась за счет эмиссионного финансирования. Поиск способа, который позволил бы государству в наиболее простой форме перераспределять денежные средства между секторами экономики, продолжался в течение всего периода свертывания НЭПа.

В июне 1927 г. в связи с усилением регламентации движения краткосрочных капиталов на Госбанк была возложена обязанность непосредственного оперативного руководства всей кредитной системой при сохранении общего регулирования ее деятельности за Наркоматом финансов. Госбанк должен был наблюдать за деятельностью остальных кредитных учреждений в соответствии с правительственными директивами в области кредитной политики. Спецбанки должны были хранить свободные средства и кредитоваться только в Госбанке, которому предоставлялось право участвовать в их советах и ревизионных органах. Кроме того, Госбанк должен был увеличить свою долю в акционерных капиталах спецбанков.

В феврале 1928 г. в связи с реорганизацией банковской системы в Госбанке начал сосредоточиваться основной объем операций по краткосрочному кредитованию. При этом в его ведение перешла большая часть филиалов акционерных банков, которые стали играть вспомогательную роль в кредитовании хозяйства. Операции по долгосрочному кредитованию осуществлялись в основном в специально созданном Банке долгосрочного кредитования промышленности и электрохозяйства (БДК), Центральном банке коммунального хозяйства и жилищного строительства (Цекомбанке) и отчасти в Центральном сельскохозяйственном банке (ЦСХбанке).

В августе 1928 г. на Госбанк была возложена обязанность кассового исполнения госбюджета, что позволило сосредоточить в нем кассовые операции социалистического хозяйства.

В июне 1929 г. был принят первый Устав Госбанка, согласно которому банк являлся органом регулирования денежного обращения и краткосрочного кредитования в соответствии с общим планом развития народного хозяйства СССР.

В январе 1930 г. в связи с ликвидацией взаимного коммерческого кредита все операции по прямому краткосрочному кредитованию стали осуществляться в Госбанке. Все спецбанки превратились в банки долгосрочных вложений, а сеть их отделений была ликвидирована. Свои операции спецбанки должны были осуществлять через филиалы Госбанка.

В июне 1931 г. было проведено разделение оборотных средств предприятий на собственные и заемные и определены основные принципы краткосрочного банковского кредита. Наделение предприятий собственными оборотными средствами дало возможность установить объекты банковского кредитования. Краткосрочный кредит госпредприятиям стал предоставляться только на потребности, связанные с финансированием ценностей в пути, авансированием сезонных запасов производства, накоплением сезонных запасов сырья, топлива, производственных и вспомогательных материалов, временным увеличением вложений в незавершенное производство, сезонным накоплением готовых изделий и товаров, а также на другие временные нужды, связанные с процессом производства и обращения товаров.

В мае 1932 г. были окончательно разграничены функции между Госбанком и банками долгосрочных вложений (Промбанком, Сельхозбанком, Всекобанком и Цекомбанком). В результате кредитной реформы деятельность Госбанка окончательно утратила коммерческий характер, и сформировались основные функции Госбанка советского типа - плановое кредитование хозяйства, организация денежного обращения и расчетов, кассовое исполнение государственного бюджета и осуществление международных расчетов. Одновременно сложилась структура кредитной системы, просуществовавшая с небольшими модификациями 55 лет.

В дальнейшем совершенствование деятельности Госбанка сводилось к внедрению новых форм планового кредитования хозяйства и банковских расчетов, а также методов контроля за расходованием средств на выплату заработной платы (80% налично-денежного оборота) и сбором торговой выручки.

В феврале 1930 г. в связи с отменой операций по продаже частным лицам золота и иностранной валюты на червонцы по твердому курсу и изъятием советской валюты из оборота иностранных бирж при Правлении Госбанка была организована котировальная комиссия для установления курсов иностранных валют.

В 1933 г. Госбанк провел ряд мероприятий по ускорению расчетов, улучшению учета, совершенствованию организации документооборота и усилению внутрибанковского контроля. Была перестроена номенклатура статей баланса Госбанка: они стали группироваться по ведомственному признаку, что сделало баланс сопоставимым с кредитным планом. Был также осуществлен переход к децентрализованной квитовке межфилиальных оборотов при сохранении общего контроля в центре.

В 1939 г. Госбанк начал осуществление инкассации наличных денег. Во время Великой Отечественной войны 1941-45 гг. Госбанк для покрытия дефицита госбюджета производил эмиссию наличных денег, в результате чего денежная масса за это время возросла в 4 раза. С целью нормализации денежного обращения в 1947 г. была проведена денежная реформа ликвидационного типа, в ходе которой был осуществлен обмен наличных денег старого образца на новый в соотношении 10:1, переоценены денежные вклады в сберегательных кассах и проведена конверсия всех выпущенных государственных займов (кроме займа 1947 г.).

В марте 1950 г. было установлено золотое содержание рубля в размере 0,222168 г чистого золота. В декабре 1949 г. был принят второй Устав Госбанка. В апреле 1959 г. в связи с реорганизацией кредитной системы Госбанку была передана часть операций Сельхозбанка, Цекомбанка и коммунальных банков. C 1960 г. Госбанк начал составлять планы кредитования долгосрочных вложений. В мае 1961 г. была проведена деноминация и девальвация рубля. Новые денежные знаки были обменены на старые в соотношении 1:10. Одновременно золотое содержание рубля было увеличено всего в 4 раза и составило 0,987412 г чистого золота.

В октябре 1960 г. был принят третий Устав Госбанка, а с 1963 г. в ведение Госбанка были переданы государственные трудовые сберегательные кассы. В 1965-69 гг. в ходе проведения хозяйственной реформы в деятельности Госбанка произошли изменения, связанные с кредитованием и расчетами, с планированием и регулированием денежного обращения, финансированием капиталовложений и организацией сберегательного дела. Основными видами кредитования промышленности стали кредитование по обороту материальных ценностей и затрат на заработную плату и по простым ссудным счетам.

В июле 1987 г. в связи с реорганизацией кредитной системы, в результате которой были образованы новые спецбанки (Внешэкономбанк СССР, Промстройбанк СССР, Жилсоцбанк СССР и Сбербанк СССР), Госбанк стал выполнять функции главного банка страны. На него возлагалась разработка сводного кредитного плана и планов распределения ресурсов и кредитных вложений по всем банкам.

С марта 1989 г. в связи с переходом спецбанков на полный хозяйственный расчет и самофинансирование на Госбанк была возложена обязанность доводить до них контрольные цифры по объему кредитных ресурсов, размеру привлеченных средств населения, объему поступлений и платежей в иностранной валюте по банковским операциям.

В январе 1990 г. Госбанку был передан Сберегательный банк СССР. 13 июля 1990 г. на базе Российского республиканского банка Госбанка СССР был создан подотчетный Верховному Совету РСФСР Государственный банк РСФСР. 2 декабря 1990 г. Верховным Советом РСФСР был принят Закон о Центральном банке РСФСР (Банке России), согласно которому Банк России являлся юридическим лицом, главным банком РСФСР и был подотчетен Верховному Совету РСФСР. В законе были определены функции банка в области организации денежного обращения, денежно-кредитного регулирования, внешнеэкономической деятельности и регулирования деятельности акционерных и кооперативных банков.

В декабре 1990 г. были приняты Законы "О Государственном банке СССР" и "О банках и банковской деятельности". В соответствии с ними Госбанк СССР вместе с учреждаемыми в это время на базе республиканских контор банка национальными банками должен был создать единую систему центральных банков, основанную на общей денежной единице (рубле) и выполняющую функции резервной системы. В июне 1991 г. был утвержден Устав Центрального банка РСФСР (Банка России), подотчетного Верховному Совету РСФСР. Период с июля 1990 г. до декабря 1991 г. был временем противостояния Российского государственного банка и Госбанка СССР.

В ноябре 1991 г. в связи с образованием Содружества Независимых Государств и упразднением союзных структур ВС РСФСР объявил Центральный банк РСФСР единственным на территории РСФСР органом государственного денежно-кредитного и валютного регулирования экономики республики. На него были возложены функции Госбанка СССР по эмиссии и определению курса рубля. ЦБ РСФСР предписывалось до 1 января 1992 г. принять в свое полное хозяйственное ведение и управление материально-техническую базу и иные ресурсы Госбанка СССР, сеть его учреждений, предприятий и организаций.

20 декабря 1991 г. Государственный банк СССР был упразднен и все его активы и пассивы, а также имущество на территории РСФСР переданы Центральному банку РСФСР (Банку России).

Создание ЦБ РФ (с 1990 года по настоящее время)

Центральный банк Российской Федерации (Банк России) был учрежден 13 июля 1990 г. на базе Российского республиканского банка Госбанка СССР. Подотчетный Верховному Совету РСФСР, он первоначально назывался Государственный банк РСФСР.

2 декабря 1990 г. Верховным Советом РСФСР был принят Закон о Центральном банке РСФСР (Банке России), согласно которому Банк России являлся юридическим лицом, главным банком РСФСР и был подотчетен Верховному Совету РСФСР. В законе были определены функции банка в области организации денежного обращения, денежно-кредитного регулирования, внешнеэкономической деятельности и регулирования деятельности акционерных и кооперативных банков.

В июне 1991 г. был утвержден Устав Центрального банка РСФСР (Банка России), подотчетного Верховному Совету РСФСР.

В ноябре 1991 г. в связи с образованием Содружества Независимых Государств и упразднением союзных структур ВС РСФСР объявил Центральный банк РСФСР единственным на территории РСФСР органом государственного денежно-кредитного и валютного регулирования экономики республики. На него возлагались функции Госбанка СССР по эмиссии и определению курса рубля. ЦБ РСФСР предписывалось до 1 января 1992 г. принять в свое полное хозяйственное ведение и управление материально-техническую базу и иные ресурсы Госбанка СССР, сеть его учреждений, предприятий и организаций.

20 декабря 1991 г. Государственный банк СССР был упразднен и все его активы и пассивы, а также имущество на территории РСФСР были переданы Центральному банку РСФСР (Банку России). Несколько месяцев спустя банк стал называться Центральным банком Российской Федерации (Банком России).

В течение 1991-1992 гг. под руководством Банка России в стране на основе коммерциализации филиалов спецбанков была создана широкая сеть коммерческих банков. После упразднения Госбанка СССР была изменена система счетов, создана сеть расчетно-кассовых центров (РКЦ) Центрального банка и началась их компьютеризация. Банк России начал осуществлять куплю-продажу иностранной валюты на организованном им валютном рынке, устанавливать и публиковать официальные котировки иностранных валют по отношению к рублю.

С декабря 1992 г. начался процесс передачи Банком России функций кассового исполнения государственного бюджета вновь созданному Федеральному Казначейству.

Свои функции, определенные Конституцией Российской Федерации (ст. 75) и Законом "О Центральном банке Российской Федерации (Банке России)" (ст. 22), банк осуществляет независимо от федеральных органов государственной власти, органов государственной власти субъектов федерации и органов местного самоуправления.

В 1992-1995 гг. в порядке поддержания стабильности банковской системы Банк России создал систему надзора и инспектирования коммерческих банков, а также систему валютного регулирования и валютного контроля. В качестве агента Министерства финансов Банк России организовал рынок государственных ценных бумаг (ГКО) и стал принимать участие в функционировании.

С 1995 г. Банк России прекратил использование прямых кредитов для финансирования дефицита федерального бюджета и перестал предоставлять целевые централизованные кредиты отраслям экономики.

С целью преодоления последствий финансового кризиса 1998 г. Банк России проводил политику реструктуризации банковской системы, направленную на улучшение работы коммерческих банков и повышение их ликвидности. В установленных законодательством рамках с рынка банковских услуг были выведены несостоятельные банки. Большое значение для восстановления банковской деятельности в послекризисный период имело также создание Агентства по реструктуризации кредитных организаций (АРКО) и Межведомственного координационного комитета содействия развитию банковского дела в России (МКК). В результате эффективных действий Банка России, АРКО и МКК банковский сектор экономики в середине 2001 г. в основном преодолел последствия кризиса.

Денежно-кредитная политика Банка России была ориентирована на поддержание финансовой стабильности и формирование предпосылок, обеспечивающих устойчивость экономического роста страны. Банк России гибко реагировал на изменение реального спроса на деньги, способствовал поддержанию растущей динамики экономики, снижению процентных ставок, инфляционных ожиданий и темпов инфляции. Это привело к некоторому укреплению реального валютного курса рубля и стабильности финансовых рынков.

В результате взвешенной денежно-кредитной политики и политики валютного курса, проводимой Банком России, увеличились золотовалютные резервы Российской Федерации, нет резких колебаний обменного курса.

Деятельность Банка России в области развития платежной системы была направлена на повышение ее надежности и эффективности для обеспечения стабильности финансового сектора и экономики страны. С целью повышения информационной прозрачности в функционировании платежной системы Банком России была введена отчетность кредитных организаций и территориальных учреждений Банка по платежам, которая учитывала международный опыт, методологию и практику наблюдения за платежными системами.

В 2003 г. Банк России приступил к реализации проекта по усовершенствованию банковского надзора и пруденциальной отчетности за счет внедрения системы международных стандартов (МСФО).

Предусматривается реализация комплекса мер, включая обеспечение достоверного учета и отчетности кредитных организаций, повышения требований к содержанию, объему и периодичности публикуемой информации, реализации в учете и отчетности подходов, признанных передовой международной практикой. Кроме того, будет раскрыта информации о реальных владельцах кредитных организаций, контроль за их финансовым состоянием, а также повышение требований к должностным лицам кредитной организации и их деловой репутации.

Повышенное внимание Банк России уделяет ряду проблем. Одна из них связана с тем, что в последнее время все более важную роль начинают играть специфические риски, связанные с динамикой цен на отдельные финансовые активы и конъюнктурой рынка недвижимости. К высокой концентрации рисков у ряда банков приводит практика кредитования связанных сторон. В связи с этим совершенствование Банком России методов банковского регулирования и надзора идет в направлении развития содержательного (риск-ориентированного) банковского надзора.

Еще одна проблема, которой Банк России уделяет повышенное внимание, — это фиктивная капитализация банков.

С целью противодействия использованию банками разного рода схем для искусственного завышения или занижения значения обязательных нормативов в 2004 г. Банк России принял ряд документов в том числе Положение "О порядке формирования кредитными организациями резервов на возможные потери" и Инструкцию "Об обязательных нормативах банков".

В связи с расширением круга кредитных организаций, предоставляющих населению ипотечные кредиты, Банк России в 2003 г. издал Указание "О проведении единовременного обследования по ипотечному кредитованию", в котором был определен порядок составления и предоставления сведений о предоставленных кредитными организациями ипотечных жилищных кредитах.

С принятием Федерального закона "Об ипотечных ценных бумагах" кредитные организации, обеспечивающие соблюдение требований по защите интересов инвесторов, получили законодательно закрепленную возможность рефинансировать свои требования по ипотечным кредитам за счет выпуска указанных ценных бумаг.

В 2004 г. на основании Федерального закона "О Центральном банке Российской Федерации (Банке России)" и Федерального закона "Об ипотечных ценных бумагах" Банк России издал Инструкцию "Об обязательных нормативах кредитных организаций, осуществляющих эмиссию облигаций с ипотечным покрытием", в которой установил особенности расчета и значений обязательных нормативов, величину и методику определения дополнительных обязательных нормативов кредитных организаций, осуществляющих эмиссию облигаций с ипотечным покрытием.

В декабре 2003 г. был принят Федеральный закон "О страховании вкладов физических лиц в банках Российской Федерации". В нем были определены правовые, финансовые и организационные основы функционирования системы обязательного страхования вкладов физических лиц в банках Российской Федерации, а также компетенция, порядок образования и деятельности организации, осуществляющей функции по обязательному страхованию вкладов, порядок выплаты возмещения по вкладам.

В настоящее время в системе страхования вкладов участвует подавляющее большинство банков. В них сосредоточено почти 100 процентов всех вкладов физических лиц, размещенных в банковских учреждениях Российской Федерации.

В апреле 2005 г. Правительством Российской Федерации и Центральным банком Российской Федерации была принята "Стратегия развития банковского сектора Российской Федерации на период до 2008 года".

В соответствии с этим документом основной целью развития банковского сектора на среднесрочную перспективу (2005-2008 гг.) является повышение его устойчивости и эффективности функционирования.

Основными задачами развития банковского сектора являются:

- усиление защиты интересов вкладчиков и других кредиторов банков;

- повышение эффективности осуществляемой банковским сектором деятельности по аккумулированию денежных средств населения и организаций и их трансформации в кредиты и инвестиции;

- повышение конкурентоспособности российских кредитных организаций;

- предотвращение использования кредитных организаций для осуществления недобросовестной коммерческой деятельности и в противоправных целях (прежде всего таких, как финансирование терроризма и легализация доходов, полученных преступным путем);

- развитие конкурентной среды и обеспечение транспарентности в деятельности кредитных организаций;

- укрепление доверия к российскому банковскому сектору со стороны инвесторов, кредиторов и вкладчиков.

Реформирование банковского сектора будет способствовать реализации программы социально-экономического развития Российской Федерации на среднесрочную перспективу (2005-2008 гг.), прежде всего преодолению сырьевой направленности российской экономики за счет ее ускоренной диверсификации и реализации конкурентных преимуществ. На следующем этапе (2009-2015 гг.) Правительство Российской Федерации и Банк России будут считать приоритетной задачу эффективного позиционирования российского банковского сектора на международных финансовых рынках.

Правовой статус Центрального банка Российской Федерации

Банк России - экономически самостоятельное учреждение, осуществляет свои расходы за счёт собственных доходов. Банк России является юридическим лицом, уставной капитал и имущество которого являются федеральной собственностью. Подотчётен Государственной думе Федерального Собрания Российской Федерации, которая назначает его Председателя, по представлению Президента Российской Федерации.

Банк России осуществляет полномочия по владению, использованию и распоряжению золотовалютными резервами и другим имуществом. Государство не отвечает по обязательствам Банка России, а Банк России - по обязательствам государства, вследствие чего государство может объявить дефолт по собственным обязательствам даже при наличии большого количества золотовалютных резервов, или процветать, даже при их отсутствии.

Банк России – это единственный орган государства, наделенный специальной компетенцией в сфере управления банковской системой. С юридической точки зрения Банк России обладает особой правосубъектностью по сравнению с другими юридическими лицами российского права. Особая правосубъектность связана с двойственной природой, присущей всем национальным банкам в государствах с рыночным типом экономики. С одной стороны, в экономической системе национальный банк выступает в роли властного органа, осуществляющего от лица государства экономическую политику, посредством только ему присущих инструментов и методов, с другой стороны, - в роли обычного субъекта коммерческой деятельности. Таким образом Банк России является как объектом, так и субъектом государственного управления.

Центральный банк России как государственный орган

Статус, цели деятельности, функции и полномочия Банка России определяются Конституцией РФ, Федеральным законом "О Центральном банке Российской Федерации (Банке России)" (далее - Закон о Банке России) и другими федеральными законами.

Конституция РФ содержит некоторые положения, касающиеся банковской системы. Так, она устанавливает, что финансовое, валютное и кредитное регулирование, федеральные банки находятся в ведении Российской Федерации (ст. 71). В связи с этим законодательное регулирование банковской деятельности может осуществляться только органами государственной власти Российской Федерации. Правовые акты органов власти субъектов Федерации по вопросам банковской деятельности не подлежат применению, как противоречащие Конституции.

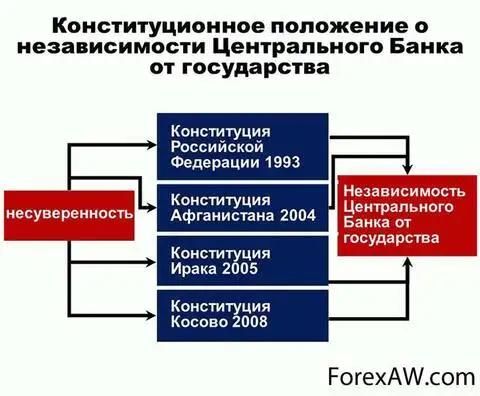

Конституция РФ определяет также основные задачи Банка России и его правовой статус. Функции и полномочия, предусмотренные Конституцией РФ и Законом о Банке России, Банк России осуществляет независимо от других федеральных органов государственной власти, органов государственной власти субъектов РФ и органов местного самоуправления (ст. 1 Закона о Банке России).

В Конституции РФ заложен главный принцип деятельности любого центрального банка - принцип его независимости. Независимый центральный банк - это орган, способный оперативно и без учета сиюминутной политической конъюнктуры реагировать на сигналы финансового рынка, относящегося к числу важнейших сегментов экономики государства. Это один из основополагающих принципов построения верхнего уровня банковской системы рыночного типа. Вместе с тем следует подчеркнуть, что независимость центрального банка не означает его полной бесконтрольности. Решению вопроса о необходимой степени независимости центральных банков, которая позволяла бы им эффективно выполнять свои функции, посвящено большое количество научных исследований ученых многих стран мира.

Говоря о независимости любого центрального банка, следует иметь в виду, что цели деятельности, задачи и функции этих банков реализуются в совершенно конкретной сфере - сфере защиты и обеспечения устойчивости национальной валюты, развития и укрепления банковской системы, обеспечения эффективного и бесперебойного функционирования платежной системы. Субъекты государственного управления могут наделять центральные банки и другими полномочиями в каждой конкретной стране.

Независимость любого центрального банка предопределяется рядом объективных факторов, в числе которых хотелось бы выделить его финансовую, функциональную и кадровую автономии. Финансовая автономия предполагает наличие у центрального банка собственного имущества и самостоятельного (внебюджетного) финансирования. Под функциональной автономией понимается осуществление банком своих функций самостоятельно, без вмешательства государственных органов и иных организаций. И наконец, кадровая автономия означает личную независимость руководящих лиц центрального банка и особый порядок их назначения. Следует подчеркнуть, что для обеспечения независимости центрального банка необходимо одновременное наличие всех указанных факторов.

Независимость центральных банков во многих странах мира объясняется тем, что именно эти банки отвечают перед всем населением страны за стабильность национальной финансовой системы. Это довольно точно пояснил во время одной из дискуссий академик РАН В.В. Ивантер: "Если бы ЦБ управлял только деньгами Правительства, то он должен был бы зависеть от Правительства. Но он еще управляет деньгами бизнес-сообщества и, кроме того, деньгами населения. Эта ситуация и вызывает необходимость быть независимым от власти, потому что я не уверен, что мои интересы всегда совпадают с интересами министра финансов, а интересы бизнес-сообщества совпадают с моими интересами. В этом смысле есть основания быть ЦБ независимым от власти".

Как уже упоминалось, указанные критерии независимости центрального банка нашли отражение в Конституции РФ и в определенной мере - в Законе о Банке России.

Казалось бы, достаточные для определения особого конституционного статуса Банка России принципы, изложенные как в Конституции РФ, так и в Законе о Банке России, являются общепризнанными. В действительности же правовых проблем возникает достаточно много.

Главная из них касается статуса Банка России и состоит в ответе на вопрос о том, является ли Банк России органом государственной власти. Данная проблема возникла из неоднозначного толкования ст. 75 Конституции РФ. Упомянутая статья гласит, что "защита и обеспечение устойчивости рубля - основная функция Центрального банка Российской Федерации, которую он осуществляет независимо от других органов государственной власти".

Приведенная формулировка и вводит в заблуждение: получается, что Банк России стоит в ряду органов государственной власти, являясь одним из них (другим) и действуя независимо. Данная правовая "ловушка" могла бы иметь далеко идущие последствия - Банк России был бы фактически лишен независимости и поставлен в один ряд с федеральными органами исполнительной власти как одна из ветвей государственной власти.

Однако ст. 10 Конституции РФ устанавливает, что государственная власть в Российской Федерации осуществляется на основе разделения на законодательную, исполнительную и судебную. Кроме того, федеральные органы государственной власти исчерпывающим образом перечислены в ч. 1 ст. 11 Конституции РФ, определяющей, что государственную власть в Российской Федерации осуществляет Президент Российской Федерации, Федеральное Собрание Российской Федерации (Совет Федерации и Государственная Дума), Правительство Российской Федерации, суды Российской Федерации.

Как следует из текста ст. 11 Конституции РФ, Банк России не включен в общую структуру органов, осуществляющих государственную власть. Принцип независимости Банка России как бы исключает его из системы разделенных ветвей власти, поскольку разделение властей (как классическая правовая формула) предполагает особый механизм "сдержек и противовесов", не допускающий какую-либо независимость одних органов государственной власти от других.

Статус Банка России закреплен в гл. 3 Конституции РФ, то есть в той части, которая посвящена федеративному устройству Российской Федерации. Следовательно, даже по этому признаку Конституция фактически выводит Банк России из общей системы органов власти, тем самым подчеркивая особую природу его статуса и независимость от других органов государственной власти.

Таким образом, Банк России в соответствии с Конституцией РФ не включается в понятие "органы государственной власти" и является самостоятельным субъектом, не входящим ни в одну из ветвей государственной власти.

Исчерпывающий правовой анализ приведенных статей Конституции по существу снимает вопрос о том, является ли Банк России органом государственной власти, оставляя все же некую неясность в отношении статуса Банка России. Статус этот в итоге был определен Конституционным Судом РФ.

В Определении от 14.12.2000 №268-О судебный орган конституционного контроля наиболее всесторонне исследовал вопросы, связанные с конституционными полномочиями Банка России.

Обратим внимание прежде всего на те положения документа, в которых Конституционный Суд высказывает свою позицию по вопросу о конституционно-правовом статусе Банка России. Так, в п. 2 Определения указано: "Статус Центрального банка Российской Федерации установлен Конституцией Российской Федерации, в ст. 75 которой определены его исключительное право на осуществление денежной эмиссии (ч. 1) и в качестве основной функции - защита и обеспечение устойчивости рубля (ч. 2). Данные полномочия по своей правовой природе относятся к функциям государственной власти, поскольку их реализация предполагает применение мер государственного принуждения... Нормотворческие полномочия Банка России предполагают его исключительные права и обязанности по установлению обязательных для органов государственной власти, всех юридических и физических лиц правил поведения по вопросам, отнесенным к его компетенции и требующим правового регулирования".

Основываясь на этой позиции Конституционного Суда РФ, можно с уверенностью констатировать, что:

- Банк России является органом государства, образуемым в соответствии с Конституцией, и имеет самостоятельный конституционный статус;

- Банк России не входит в систему ни одной из ветвей государственной власти;

- Банк России осуществляет особые по своей правовой природе функции государственной власти;

- Банк России осуществляет эти функции в пределах, определенных Конституцией РФ, Законом о Банке России;

- реализация этих функций предполагает применение мер государственного принуждения;

- другие органы государственной власти (любого уровня) не могут вмешиваться в осуществление конституционных функций Банка России;

- Банк России является постоянно действующим органом и его деятельность не может быть приостановлена или прекращена до изменения самой Конституции;

- Банк России осуществляет нормотворческие полномочия, также относящиеся по своей правовой природе к функциям государственной власти, поскольку нормативные акты Банка России обязательны для органов государственной власти, юридических и физических лиц;

- акты Банка России обжалуются в порядке, предусмотренном для обжалования решений и действий органов государственной власти.

Центральный банк России как юридическое лицо

Интересной правовой проблемой является деятельность Банка России в качестве юридического лица. Как в редакции Закона о Банке России 1995 г., так и в редакции того же Закона 2002 г. Банк России определен в качестве юридического лица. Конкретно указано, что "Банк России является юридическим лицом..., имеет печать с изображением Государственного герба Российской Федерации и со своим наименованием. Местонахождение центральных органов Банка России - город Москва" (ст. 1 Закона о Банке России). Дискуссия, развернувшаяся в период работы над последней редакцией Закона о Банке России в Государственной Думе, наглядно выявила непонимание особого конституционного статуса Банка России в системе органов государства.

В частности, поскольку в Законе о Банке России (ст. 1) не определялась его организационно-правовая форма как юридического лица и не указывалось право на закрепленное за ним имущество, было предложено придать Банку России статус учреждения, владеющего федеральным имуществом на праве оперативного управления. При этом сохранялся принцип подотчетности Банка России Государственной Думе.

В результате один из конституционных органов мог быть превращен в учреждение (наиболее зависимая от собственника форма существования юридического лица - ст. 120 ГК РФ), полностью подведомственное парламенту (учреждение финансируется собственником полностью или частично, создается и ликвидируется собственником). При этом с правовой точки зрения ни о каком принципе независимости Банка России не могло быть и речи. Желание установить организационно-правовую форму деятельности Банка России и определить права на закрепленное за ним имущество в рамках существующих форм юридических лиц явилось результатом следующих умозаключений.

В соответствии с требованиями Гражданского кодекса Российской Федерации (далее - ГК РФ) все юридические лица должны существовать в определенных только этим Кодексом организационно-правовых формах, исчерпывающий перечень которых дан в Кодексе. Поскольку Банк России является юридическим лицом и относится к федеральным органам исполнительной (не законодательной и не судебной) власти, то и существовать он должен как любое министерство (ведомство) в форме государственного учреждения.

Утверждалось также, что любое юридическое лицо имеет свое наименование, содержащее указание на его организационно-правовую форму (ст. 54 ГК РФ). Данная правовая конструкция, однако, не выдерживала никакой критики по следующим основаниям:

- Банк России является органом, созданным в соответствии с Конституцией РФ, и в отличие от всех видов юридических лиц индивидуально в ней поименован;

- Банк России не может быть ликвидирован иначе, чем путем внесения поправок в Конституцию;

- ГК РФ определяет исчерпывающий перечень форм юридических лиц применительно только к коммерческим организациям (ст. 50 ГК РФ), то есть к тем, целью которых является извлечение прибыли в качестве основной деятельности;

- Банк России не имеет целью своей деятельности получение прибыли (ст. 3 Закона о Банке России);

- Закон о Банке России не требует определения организационно-правовой формы Банка России, указывая лишь на наличие своего наименования (ст. 1 Закона о Банке России).

Таким образом, Банк России, являясь органом с особым конституционным статусом, исходя именно из этой правовой конструкции, одновременно является юридическим лицом, организационно-правовая форма которого не предусмотрена ГК РФ и определяется непосредственно Законом о Банке России. При этом Закон о Банке России и ГК РФ - равные по своей юридической силе нормативно-правовые акты, что и отражено в ст. 76 Конституции РФ.

Что касается статуса имущества Банка России, то оно определено в качестве федеральной собственности, в отношении которой Банк России осуществляет полномочия по владению, пользованию и распоряжению, то есть фактически реализует полномочия собственника, что лишь подтверждает принцип независимости Банка России, закрепленный в Конституции РФ.

Ключевым элементом правового статуса Центрального банка Российской Федерации является принцип независимости, который проявляется прежде всего в том, что Банк России выступает как особый публично-правовой институт, обладающий исключительным правом денежной эмиссии и организации денежного обращения. Он не является органом государственной власти, вместе с тем его полномочия по своей правовой природе относятся к функциям государственной власти, поскольку их реализация предполагает применение мер государственного принуждения. Функции и полномочия, предусмотренные Конституцией Российской Федерации и Федеральным законом "О Центральном банке Российской Федерации (Банке России)", Банк России осуществляет независимо от федеральных органов государственной власти, органов государственной власти субъектов Российской Федерации и органов местного самоуправления. Независимость статуса Банка России отражена в статье 75 Конституции Российской Федерации, а также в статьях 1 и 2 Федерального закона "О Центральном банке Российской Федерации (Банке России)".

Нормотворческие полномочия Банка России предполагают его исключительные права по изданию нормативных актов, обязательных для федеральных органов государственной власти, органов государственной власти субъектов Российской Федерации и органов местного самоуправления, всех юридических и физических лиц, по вопросам, отнесенным к его компетенции Федеральным законом "О Центральном банке Российской Федерации (Банке России)" и иными федеральными законами. Банк России в соответствии с Конституцией Российской Федерации не обладает правом законодательной инициативы, однако его участие в законодательном процессе, помимо издания собственных правовых актов, обеспечивается также и тем, что проекты федеральных законов, а также нормативных правовых актов федеральных органов исполнительной власти, касающиеся выполнения Банком России своих функций, должны направляться за заключением в Банк России.

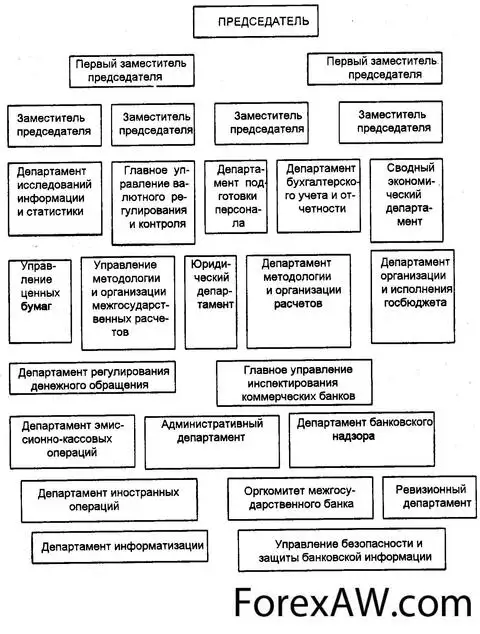

Организационная структура Центрального банка РФ

Организационная структура Банка России - это единая вертикальная система управления ЦБ РФ. В нее входят центральный аппарат, территориальные учреждения, расчетно-кассовые центры, вычислительные центры, полевые учреждения, учебные заведения, подразделения безопасности, Российское объединение инкассации и другие организации, которые необходимы для осуществления деятельности Центробанка.

Центральный аппарат ЦБ состоит из 27 подразделений, управлений и департаментов.

Территориальные учреждения - это обособленные подразделения Банка России, выполняющие часть его функций на территории субъекта Российской Федерации.

Расчетно-кассовые центры (РКЦ) - это структурные подразделения, действующие в составе территориального учреждения ЦБ РФ и осуществляющие банковские операции с денежными средствами.

Полевые учреждения Банка России - это воинские учреждения, которые руководствуются в своей деятельности воинскими уставами, а также положением о полевых учреждениях ЦБ, утверждаемым совместно Центробанком и Министерством обороны РФ.

Вычислительные центры ЦБ - это подразделения Центробанка РФ, занимающиеся информационно-вычислительным обслуживанием управлений Банка России.

Российское объединение инкассации - это крупнейшая в России инкассаторская организация, созданная согласно закону о ЦБ как самостоятельное юридическое лицо. Осуществляет инкассацию для подразделений Банка России, но также оказывает услуги на коммерческой основе для организаций.

Всего в структуре Центрального банка России работает около 70 тыс. человек. Для сравнения: общая численность сотрудников АвтоВАЗа в 2011 году составила 65 тыс.

Структурные подразделения ЦБ РФ

В настоящее время в Центральном банке Российской Федерации функционируют следующие структурные подразделения:

- сводный экономический департамент;

- департамент исследований и информации;

- департамент наличного денежного обращения;

- департамент регулирования, управления и мониторинга платежной системы Банка России;

- департамент регулирования расчетов;

- департамент бухгалтерского учета и отчетности;

- департамент лицензирования деятельности и финансового оздоровления кредитных организаций;

- департамент банковского регулирования и надзора;

- главная инспекция кредитных организаций;

- департамент операций на финансовых рынках;

- департамент обеспечения и контроля операций на финансовых рынках;

- департамент финансового мониторинга и валютного контроля;

- департамент платежного баланса;

- юридический департамент;

- департамент полевых учреждений;

- департамент кадровой политики и обеспечения работы с персоналом;

- финансовый департамент;

- департамент внутреннего аудита и ревизий;

- департамент международных финансово-экономических отношений;

- департамент внешних и общественных связей;

- главное управление недвижимости Банка России;

- главное управление экспертизы и планирования капитальных затрат Банка России;

- главное управление безопасности и защиты информации.

Совет директоров Банка России

Совет директоров Банка России - это постоянно действующий коллегиальный орган Центрального банка. Члены совета директоров работают в Банке России на постоянной основе. При этом совет собирается на совместное заседание не реже одного раза в месяц. Проводит такие заседания председатель ЦБ.

Функции совета директоров определены Федеральным законом от 10 июля 2002 года № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)». Среди них:

- во взаимодействии с правительством РФ подготовка проекта и окончательного документа основных направлений единой государственной денежно-кредитной политики для рассмотрения Национальным банковским советом, а также обеспечение их выполнения;

- утверждение годовой финансовой отчетности Банка России, рассмотрение заключения аудиторов и Счетной палаты РФ по результатам проверки счетов и операций ЦБ, подготовка этих документов для Национального банковского совета и Государственной думы;

- утверждение отчета о деятельности Банка России, подготовка анализа состояния российской экономики;

- рассмотрение и представление на утверждение в Национальный банковский совет предстоящих расходов ЦБ на очередной год с расчетами и обоснованиями;

- определение формы и размера оплаты труда сотрудников Банка России, включая председателя, его заместителей, а также самих членов совета директоров;

- принятие решений по ряду ключевых вопросов в рамках функций ЦБ: об изменении процентных ставок, об определении лимитов операций на открытом рынке, о применении прямых количественных ограничений, о выпуске банкнот и монеты нового образца и изъятии из обращения старого, о порядке формирования резервов кредитными организациями, об осуществлении выплат Банка России по вкладам физических лиц в признанных банкротами банках, не участвующих в системе обязательного страхования вкладов, о размещении облигаций Банка России и др.;

- внесение в Государственную думу предложения об изменении величины уставного капитала Банка России;

- утверждение порядка работы совета директоров;

- представление в Национальный банковский совет для назначения кандидатуру главного аудитора Банка России;

- утверждение структуры ЦБ, положения о его структурных подразделениях и учреждениях, уставы организаций Банка России, порядок назначения руководителей структурных подразделений и организаций Центробанка;

- определение в соответствии с федеральными законами условия допуска иностранного капитала в банковскую систему Российской Федерации;

- утверждение перечня должностей служащих Банка России;

- определение правил проведения операций для банковской системы, правил бухгалтерского учета и отчетности для кредитных организаций;

- подготовка и представление на утверждение в Национальный банковский совет предложений по текущей деятельности Банка России. К таким вопросам относятся правила бухгалтерского учета и отчетности ЦБ, формирование провизии Банка России, порядок распределения прибыли, остающейся в распоряжении Центробанка, подготовка отчета о его расходах на содержание служащих, капитальные вложения и прочие административно-хозяйственные нужды и др.;

- утверждение решения о выпуске (дополнительном выпуске) облигаций Банка России;

- выполнение других функций в соответствии с действующим законодательством.

В соответствии с законом «О Центральном банке Российской Федерации (Банке России)» (статья 15) в совет директоров Банка России входят председатель ЦБ и 12 членов совета директоров, которые назначаются Государственной думой на четырехлетний срок по представлению председателя ЦБ, согласованному с президентом РФ. При этом члены совета директоров не могут быть депутатами Государственной думы или других законодательных (представительных) органов власти, членами Совета Федерации, государственными служащими, а также членами правительства.

Кроме того, им запрещено состоять в политических партиях, занимать должности в общественно-политических и религиозных организациях, а также работать по совместительству, в том числе в других кредитных организациях, приобретать ценные бумаги, по которым может быть получен доход, если это способно привести к конфликту интересов.

На осень 2013 года в совете директоров Банка России состоят:

- Эльвира Набиуллина - председатель ЦБ РФ (глава совета);

- Георгий Лунтовский - первый заместитель председателя ЦБ РФ;

- Ксения Юдаева - первый заместитель председателя ЦБ РФ;

- Алексей Симановский - еще один первый заместитель председателя ЦБ РФ;

- Сергей Швецов - первый заместитель-руководитель Службы по финансовым рынкам;

- Владимир Чистюхин - первый заместитель руководителя Службы по финансовым рынкам;

- Надежда Иванова - заместитель председателя - директор сводного экономического департамента;

- Дмитрий Скобелкин - заместитель председателя;

- Михаил Сухов - заместитель председателя;

- Сергей Игнатьев - советник председателя Банка России;

- Алексей Плякин - начальник Московского главного территориального управления ЦБ;

- Надежда Савинская - начальник Главного управления ЦБ по Санкт-Петербургу.

Территориальные учреждения Центрального банка

Территориальные учреждения Центрального банка - это обособленные подразделения Банка России, осуществляющие часть его функций на территории субъекта Российской Федерации. Теручреждения входят в единую централизованную структуру ЦБ и не являются самостоятельными юридическими лицами. Их деятельность регулируется положением ЦБ РФ от 29 июля 1998 года № 46-П «О территориальных учреждениях Банка России». Согласно этого положения они не могут принимать нормативные акты, а также давать гарантии и поручительства, вексельные и другие обязательства.

Теручреждение Банка России наделяется полномочиями:

- в области денежно-кредитного регулирования;

- в сфере организации денежного обращения и расчетов;

- в области обслуживания счетов.

А теперь рассмотрим их подробнее. В области денежно-кредитного регулирования полномочия были следующими:

- заключает кредитные договоры, рефинансирует банки и осуществляет прием средств в депозит Банка России;

- контролирует выполнение кредитными организациями обязательных резервных требований и производит их регулирование, проводит проверки, применяет меры воздействия за нарушение установленного порядка депонирования;

- по решению кредитного комитета Банка России организует работу по приобретению государственных долговых обязательств и контролирует своевременное их погашение;

- взаимодействует с кредитными организациями региона, а также с их ассоциациями и союзами, разъясняет им порядок применения нормативных актов ЦБ, рассматривает предложения и запросы кредитных организаций по вопросам денежно-кредитного регулирования;

В сфере организации денежного обращения и расчетов следующими;

- прогнозирует, организует и регулирует денежное обращение в регионе;

- организует межбанковские расчеты, а также кассовое обслуживание кредитных организаций, осуществляет контроль за соблюдением ими установленного порядка ведения кассовых операций;

- контролирует качество денежных знаков, находящихся в обращении, организует работу по проведению в РКЦ территориального учреждения экспертизы платежеспособности дензнаков и изъятию из обращения ветхих и поврежденных банкнот и дефектной монеты;

- участвует в разработке регионального баланса денежных доходов и расходов населения, оценивает их объем и структуру на основе кассовых оборотов, прогнозирует прирост денежных средств граждан.

В области обслуживания счетов по учету доходов и средств федерального бюджета, бюджетов субъектов Российской Федерации, местных бюджетов и государственных внебюджетных фондов полномочия такие:

- осуществляет контроль за обслуживанием РКЦ территориального учреждения счетов по учету бюджетных средств, за своевременным и правильным составлением РКЦ и кредитными организациями отчетности по кассовому исполнению федерального бюджета;

- оказывает соответствующим государственным органам содействие при реализации ими своих функций в сфере организации, осуществления и контроля за исполнением бюджетов всех уровней и бюджетов государственных внебюджетных фондов;

- организует и осуществляет контроль за правильностью совершения операций по счетам федерального бюджета в период завершения бюджетного года;

- осуществляет контроль за правильностью и своевременностью перечисления поступивших по региону доходов федерального бюджета на финансирование расходов регионального бюджета, осуществляемых органами Федерального казначейства, а также за перечислением средств с транзитных счетов государственных внебюджетных фондов на их основные счета.

Кроме того, территориальные учреждения Банка России, которых на осень 2011 года в России насчитывается 79, наделены рядом функций по регулированию, надзору и осуществлению проверок деятельности кредитных организаций, в том числе на рынке ценных бумаг, участвуют в их санировании и ликвидации, занимаются валютным контролем. Они также принимают участие в информатизации банковской деятельности, в обеспечении безопасности и защиты информации, взаимодействуют со средствами массовой информации и общественностью.

Расчетно-кассовый центр Банка России

Расчетно-кассовый центр (РКЦ) Банка России - это структурное подразделение, действующее в составе территориального учреждения ЦБ РФ и осуществляющее банковские операции с денежными средствами.

РКЦ создаются по решению совета директоров Банка России. Руководитель расчетно-кассового центра действует от имени ЦБ РФ по доверенности, выданной руководителем территориального учреждения.

На РКЦ возложены следующие функции:

- проведение расчетов между кредитными организациями и филиалами;

- кассовое обслуживание кредитных организаций;

- хранение наличных денег и других ценностей, совершение операций с ними и обеспечение их сохранности;

- обеспечение учета и контроля осуществления расчетных операций и выверки взаимных расчетов через корреспондентские счета (субсчета), открываемые кредитным организациям;

- обеспечение учета и контроля осуществления кассовых операций через корреспондентские счета (субсчета), открываемые кредитным организациям;

- расчетно-кассовое обслуживание представительных и исполнительных органов государственной власти, органов местного самоуправления, их учреждений и организаций, счетов бюджетов всех уровней и органов федерального казначейства Министерства финансов РФ, государственных внебюджетных фондов, воинских частей, военнослужащих, служащих Банка России, а также иных лиц в случаях, предусмотренных федеральными законами;

- обслуживание клиентов, не являющихся кредитными организациями, в регионах, где отсутствуют кредитные организации;

- обеспечение защиты ценностей, банковских документов и банковской информации от несанкционированного доступа;

- разработка и представление в территориальное учреждение Банка России прогноза эмиссионного результата на предстоящий квартал в целом по обслуживаемой территории;

- установление предельных остатков денежной наличности в операционных кассах кредитных организаций (филиалов), других юридических лиц и осуществление оперативного контроля за их соблюдением в соответствии с действующим порядком;

- осуществление контроля за достоверностью отчетности о кассовых оборотах, составляемой кредитными организациями;

- составление на основании данных кредитных организаций календаря выдач денег на оплату труда и представление его в территориальное учреждение Банка России;

- проверка в кредитных организациях работы по соблюдению порядка ведения кассовых операций по обслуживаемым клиентам;

- регулирование обязательных резервов, депонируемых в Банке России, осуществление контроля за своевременностью и полнотой перечисления обязательных резервов, проверка достоверности расчетов обязательных резервов;

- участие в реализации функциональных задач территориального учреждения Банка России, таких как предоставление банкам кредитов ЦБ, проведение инспекционных проверок кредитных организаций.

На осень 2011 года расчетно-кассовые центры открыты во всех регионах РФ: действует более 569 РКЦ, из которых 79 считаются головными.

Полевые учреждения Банка России

Полевые учреждения Банка России – это специализированные структурные подразделения Центрального банка, которые являются воинскими учреждениями. Руководствуются в своей деятельности уставами и положением о полевых учреждениях Банка России, утверждаемым совместным решением ЦБ РФ и Министерства обороны.

Система полевых учреждений служит для того, чтобы сделать расчеты Минобороны независимыми от системы коммерческих банков, а также для сохранения государственной тайны.

Впервые воинские банковские учреждения появились в России в годы русско-турецкой войны (1877-1878 годы) в форме полевых касс. В новейшей истории их создание датируется 1937 годом - как структурных подразделений Госбанка СССР.

Полевые учреждения реализуют следующие функции:

- проведение расчетов между Министерством обороны и предприятиями и организациями различных отраслей экономики за вооружение, военную технику, разного рода имущество, продукцию и услуги;

- обслуживание бюджета Министерства обороны, выделение воинским частям, учреждениям и организациям средств по смете Минобороны, проведение операций с этими средствами;