Лизинг (Leasing) - это

финансовый инструмент долгосрочной аренды имущества с правом последующего его выкупа, финансовая услуга по модернизации основных фондов предприятием предприятием без привлечения собственных ресурсов, способ оптимизации налогообложения предприятия

Понятие лизинга, история появления лизинга в России и мире, предмет лизинга, участники и схема лизинговой операции, виды лизинга, типовой договор лизинга, налогообложение и амортизация предмета лизинга, преимущества и недостатки лизинга, правовое регулирование лизинговых операций

Структура публикации

- Лизинг - это, определение

- Общее понятие лизинга

- Этимология слова лизинг

- Мировая история лизинга

- Возникновение и развитие лизинга

- Международные лизинговые операции

- Понятие лизинга в Российской Федерации

- Предмет лизинговой операции

- Участники лизинговой операции

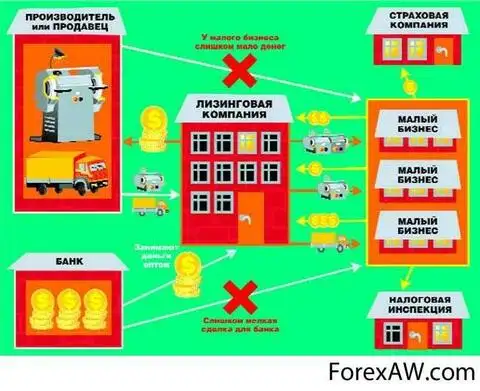

- Схема проведения лизинга

- Классификация видов лизинга

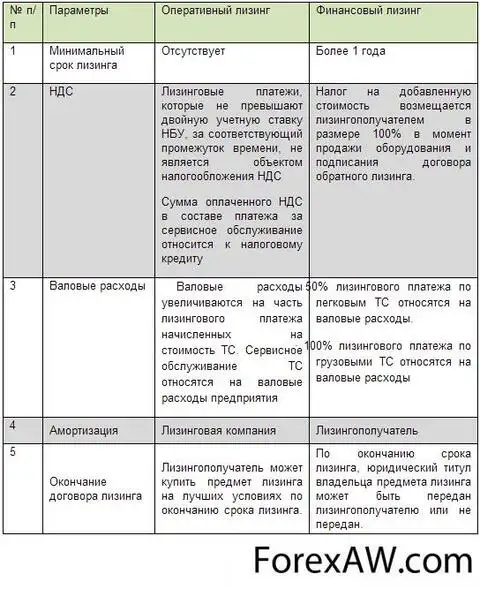

- Финансовый лизинг

- Оперативный лизинг

- Возвратный лизинг

- Сублизинг

- Левередж лизинг

- Другие виды лизинга

- Свойства лизинговой операции

- Типовой договор лизинга

- Удорожание предмета лизинга

- Расчет лизинговых платежей

- Завершение лизинговых отношений

- Преимущества и недостатки лизинга

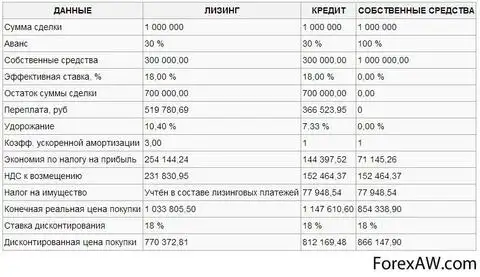

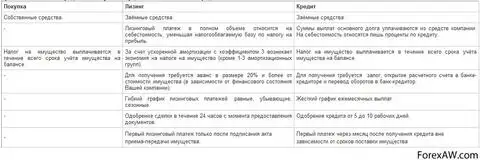

- Что лучше лизинг или кредит?

- Правовое регулирование лизинга

- Налогообложение лизинга

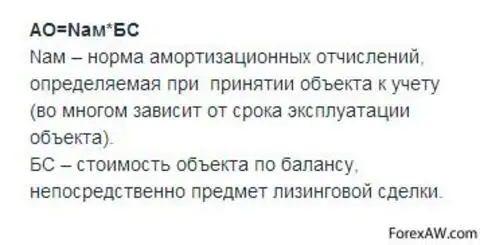

- Амортизация предмета лизинга

- Источники и ссылки

- Источники текстов, картинок и видео

- Источники интернет-сервисов

- Ссылки на прикладные программы

- Создатель статьи

Лизинг - это, определение

Лизинг - это одна из форм аренды, с правом получения предмета аренды по нулевой цене в конце срока договора. История мирового лизинга насчитывает более двух тысяч лет. В Российской Федерации операции лизинга стали активно развиваться в 1998 году и с тех пор стали основными конкурентам кредитным операциям. Предметом лизинга чаще всего становятся машины, оборудование или дорогостоящая техника. Самыми распространенными видами лизинга являются оперативный и финансовый лизинги. Лизинг особенно выгоден в тех случаях, когда предприниматель уже нуждается в новом оборудовании, но не готов потратить на него крупную сумму. Также операция лизинга выгодна с точки зрения налогообложения.

Лизинг - это вид финансовых услуг, форма кредитования при приобретении основных фондов предприятиями или очень дорогих товаров физическими лицами. Лизингодатель обязуется приобрести в собственность определённое лизингополучателем имущество у указанного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование. Чаще всего это осуществляется для предпринимательских целей, однако с 1 января 2011 года в России это не обязательно. В мировой практике широко распространён потребительский лизинг. Договор может предусматривать, что выбор продавца и приобретаемого имущества делает лизингодатель. Лизингополучатель может изначально являтьсясобственником имущества.

Лизинг - это долгосрочная аренда имущества с последующим правом выкупа. Законодательство разных стран по-разному рассматривает налоговые последствия лизинга. В России лизинг позволяет применять ускоренную амортизацию, возможно перераспределение сроков уплаты НДС.

Лизинг - это совокупность экономических и правовых отношений, возникающих в связи с реализацией договора лизинга, в том числе приобретением предмета лизинга (статья 2 Закона о лизинге).

Лизинг - это вид инвестиционной деятельности, при котором лизингодатель (лизинговая компания) приобретает у поставщика оборудование (предмет лизинга) и затем сдает его в аренду за определенную плату, на определенный срок и на определённых условиях лизингополучателю (клиенту) с последующим переходом права собственности лизингополучателю.

Лизинг - это инвестиционный инструмент, позволяющий предприятию, не отвлекая собственные ресурсы, произвести модернизацию основных фондов и получить новое, современное высокотехнологичное оборудование.

Лизинг, что это - это способ финансирования, при котором получение средств на развитие совмещается с оптимизацией налогообложения предприятия.

Лизинг, что это - это уникальный инвестиционный инструмент, который способствует повышению конкурентоспособности промышленности, напрямую стимулирует процесс замещения импортной продукции качественными отечественными аналогами, повышению занятости населения, росту доходов частного бизнеса и государства.

Лизинг, что это - это операция по специальному приобретению имущества в собственность и последующей сдачей его во временное владение и пользование на срок, приближающийся по продолжительности к сроку эксплуатации и амортизации всей стоимости или большей части стоимости имущества. В течение срока договора лизингодатель за счётлизинговых платежей возвращает себе всю стоимость имущества и получает прибыль от финансовой сделки. В общем, финансовый лизинг можно рассматривать как форму долгосрочного кредитования.

Лизинг, что это такое - это одна из форм кредита, при которой происходит передача объекта собственности в долгосрочную аренду с последующим правом выкупа и возврата. Если придерживаться большей строгости в понятиях, то следует упомянуть следующее определение лизинга.

Лизинг, где - это совокупность экономических и правовых отношений, в соответствии с которой лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование с правом последующего выкупа. Договором лизинга может быть предусмотрено, что выбор продавца и приобретаемого имущества осуществляется лизингодателем.

Лизинг, где это - это эффективный способ замены отслужившего свой срок оборудования, доступный для предприятий реального сектора экономики). Это также позволяет предприятию-лизингополучателю полностью соответствовать всем современным требованиям, как оборудованием, так и качеством производимой продукции (или оказываемых услуг). Имея современное оборудование компания-лизингополучатель имеет возможность планировать свой бизнес на несколько лет вперед, снизив основные риски.

Общее понятие лизинга

Сегодня все большее распространение получает банковская операция, именуемая "лизингом". Что же такое "лизинг"? Чем он лучше и чем хуже обычного кредита? Чем выгоден лизинг банку или кредитной организации (лизингодателю), чем выгоден для предприятия (клиента). Насколько он доступен и на кого рассчитан? Что собственно можно получить в лизинг? Как происходит лизинговая сделка? На эти и некоторые другие вопросы я постараюсь относительно кратко ответить в данной статье.

Начать, пожалуй, стоит с определения. Итак, лизингом называется одна из форм кредита, при которой происходит передача объекта собственности в долгосрочную аренду с последующим правом выкупа и возврата. Если придерживаться большей строгости в понятиях, то следует упомянуть следующее определение лизинга.

Лизинг - это совокупность экономических и правовых отношений, в соответствии с которой лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование с правом последующего выкупа. Договором лизинга может быть предусмотрено, что выбор продавца и приобретаемого имущества осуществляется лизингодателем.

Итак, некоторые коммерческие банки осуществляют операции, получившие название лизинга. Лизинг предполагает, что банк (лизингодатель) приобретает оборудование, которое он сдает в аренду своему клиенту с последующим правом выкупа арендуемого оборудования. Сегодня эта сфера банковских нетрадиционных операций развивается очень активно, существуют сотни кредитных организаций, предоставляющих своим клиентам - коммерческим организациям, услуги по лизингу того или иного оборудования. (Как правило, лизингом чаще пользуются юридические лица). Нельзя не отметить, что сейчас нередко можно встретить ситуацию, когда лизинг выделяется из общей массы различных банковских операций в отдельное подразделение.

Кредитные организации чаще всего предоставляют услуги финансовой аренды (лизинга) через специально созданные для этого стопроцентные "дочки" - лизинговые компании, поэтому зачастую первая часть названия лизинговой компании совпадает с названием кредитной организации-учредителя. (Примеры: ПромСвязьЛизинг, Авангард-лизинг; Петроконсалт Лизинговая компания; КМБ-лизинг; Агропром Лизинг и т.п.) Лизинг содержит в себе элементы кредита, аренды и поставки. Сегодня можно сказать, что лизинг- это уже не просто одна из банковских операций, но отдельный специализированный вид бизнеса. (Именно по этой причине часто и создаются отдельные лизинговые компании, т.к. банкам порой по ряду причин просто не выгодно самостоятельно осуществлять операции лизинга).

Этимология слова лизинг

Слово «лизинг» заимствовано из английского языка. В основу английского «leasing», в свою очередь, легло «lease», что означает - «аренда». Изначально слово «leasing» в английском языке определило отношения, берущие начало от аренды, но отличные от нее. Слово «лизинг» активно используется в России уже более 10 лет.

Слово лизинг является русской транскрипцией английского термина «lease», переводимого на русский язык как «аренда». В начале девяностых годов в нашей стране начали использоваться финансовые институты, ранее не известные ни нашей экономике, ни праву. Одним из них является финансовая аренда. Желание выделить новый вид аренды привело к возникновению термина «лизинг». Некоторые авторы не соглашаются с такой терминологией и предлагают использовать термин «финансовый лизинг», однако в нашем законодательстве последнее понятие имеет специальное значение, а исследуемый вид отношений именуется финансовая аренда (лизинг).

Мировая история лизинга

История арендных отношений насчитывает более 4 тысяч лет. Она богата и разнообразна, как и история самого человечества. Однако к нашему удивлению основы арендных отношений тех лет имеют очень много общего с тем, что на первый взгляд кажется нам сегодня новшеством. Мы предлагаем вам сделать небольшой обзор эволюции этой сферы отношений и проследить ключевые этапы ее развития.

Возникновение и развитие лизинга

Принято считать, что все экономико-правовые отношения, связанные с лизингом, относятся к новому или новейшему периоду истории хозяйственных взаимосвязей. Однако это не так. Документы свидетельствуют, что аренда (лизинг) известна человеку с незапамятных времен.

Действительно, идея лизинга далеко не нова, хотя термина “лизинг” (lease) как такового еще не было. Раскрытие сущности лизинговой сделки восходит к далеким временам Аристотеля (384/383-322 г. г. до н. э.). Именно ему принадлежит название одного из трактатов в “Риторике”: “Богатство состоит в пользовании, а не в праве собственности”. Иными словами, не обязательно для получения дохода иметь в собственности какое-либо имущество, достаточно лишь иметь право пользоваться им и в результате этого получать доход.

Арендные (лизинговые) сделки были известны и во времена, много предшествовавшие IV веку до н. э., то есть годам, когда жил Аристотель. Они заключались, как отмечают П. Балтус и Б. Майджер в книге "Школа европейского лизинга”, еще в древнем государстве Шумер и датируются примерно 2000 годом до н. э. Так, глиняные таблички, обнаруженные в шумерском городе Ур, содержат сведения об аренде сельскохозяйственных орудий, земли, водных источников, волов и других животных. Однако древние документы не ограничивают сферу арендной практики государством Шумер, и не исключено, что аренда существовала и в более древние времена, хотя пока до нас не дошло никаких сведений об этом.

Английский историк Т. Кларк обнаружил несколько положений о лизинге в Законах Хаммурапи, принятых между 1775-1750 годами до н. э. Группа статей, касающихся собственности, - самая большая в судебнике Хаммурапи. Статьи обстоятельно и скурпулезно рассматривали все случаи аренды и нормы арендной платы, условия залога имущества. Другие древние цивилизации, включая греков, римлян, египтян, считали аренду привлекательным, доступным и порой единственно возможным способом приобретения оборудования, земли и домашнего скота.

Древние финикийцы, прослывшие отличными моряками и торговцами, практиковали аренду судов, которая по своей экономико-правовой сути очень схожа с классической формой современного лизинга оборудования. Римскому праву также был известен комплекс имущественных отношений, связанных с владением вещью без права собственности. Эти отношения отражались как в договорном, так и в вещном праве. Император Юстиниан I (483-565 г. г.), осуществивший кодификацию римского права, отразил лизинговые отношения в известных Институциях.

Лизинг в древности не был ограничен арендой каких-либо конкретных типов собственности. Фактически из истории известно, что арендовались не только различные типы сельскохозяйственной техники и ремесленного оборудования, но даже военная техника. Первое документальное упоминание о практически проведенной лизинговой сделке относится к 1066 году, когда Вильгельм Завоеватель арендовал у нормандских судовладельцев корабли для вторжения на Британские острова.

В средневековье арендная деятельность была несколько ограничена. В аренду сдавались в основном сельскохозяйственные орудия и лошади. Однако время от времени происходили события, порождавшие уникальные формы и предметы аренды. Так, в 1248 году была зарегистрирована лизинговая сделка, в соответствии с которой рыцарь Бонфис Манганелла Гаэта арендовал доспехи для участия в Седьмом Крестовом походе. Затем он выплачивал за них арендную плату, которая в конечном итоге значительно превысила первоначальную стоимость амуниции.

В 1572 году в Великобритании был принят законодательный акт, разрешающий использовать только действительный, а не мнимый лизинг, то есть законными признавались арендные договоры, подписываемые на разумных основаниях, так как к тому времени участились сделки, имеющие целью сокрытие истинного положения вещей - кто собственник, кто владелец. Использовалось это как средство скрытой передачи собственности, то есть для введения в заблуждение кредиторов. Таким образом, оригинальная идея разделения владения и собственности и возможности извлекать выгоду из владения известна праву с древнейших времен.

В начале XX века в Великобритании в связи с развитием промышленности, увеличением производства различных видов оборудования возросло количество товаров, сдаваемых в лизинг. Особую роль в этом сыграло развитие железнодорожного транспорта и каменноугольной промышленности. В США также обозначился спрос на финансирование аренды различных видов техники и оборудования. Первый зарегистрированный арендный договор персональной собственности появился в США в начале XVIII века, когда члены гильдии получили по нему в аренду лошадей, фургоны и коляски. В дальнейшем рост лизинговой активности определялся, как и в Великобритании, развитием железнодорожного транспорта.

Развитие экономических отношений предопределило заинтересованность производителей техники и оборудования в получении необходимого финансирования изготовления своей продукции. Это обстоятельство, в свою очередь, вызвало в США в начале XX века волну нового вида кредитования - кредита, выплачиваемого по частям. Изготовители и продавцы считали, что они смогут продать больше, если наряду с необходимым оборудованием предложат более привлекательный для клиента план - график выплат. Отсюда берет начало практика лизингового финансирования, обеспечиваемого продавцами - данный вид лизинговых отношений остается до настоящего времени важнейшим инструментом поставок по лизингу.

Первое известное употребление термина “лизинг” (об этом пишет австрийский исследователь В. Хойер в своей книге “Как делать бизнес в Европе”) относится к 1877 году, когда телефонная компания “Белл” приняла решение не продавать свои телефонные аппараты, а сдавать их в аренду, то есть устанавливать оборудование в доме или офисе клиента только на основе арендной платы. Эта операция оказала сильное воздействие не только на развитие связи. Во время второй мировой войны правительство США активно использовало так называемые контракты с фиксированной рентабельностью (cost - plus contracts).

Это обеспечивало еще один важный стимул для развития арендного бизнеса, так как в большинстве контрактов правительственным подрядчикам позволялось устанавливать определенный уровень доходности по отношению к издержкам. В это же время стал быстро наращивать масштабы лизинговый бизнес, связанный с транспортными средствами. В 30-е годы Генри Форд эффективно использовал аренду для расширения сбыта своих автомобилей. Однако «законным отцом» автомобильного лизингового бизнеса считается Золли Фрэнк - торговый агент из Чикаго, который в начале 40-х годов первым предложил долгосрочную аренду автомобилей.

В России с понятием “лизинг” познакомились во время второй мировой войны, когда в 1941 - 1945 годах по land - lease осуществлялись поставки американской техники. Однако настоящая революция в арендных отношениях произошла в Америке в начале 50-х годов нашего столетия. В аренду стали массово сдаваться средства производства: технологическое оборудование, машины и механизмы, суда, самолеты и т.д. Правительство США, оценив это явление, оперативно разработало и реализовало государственную программу его стимулирования.

Первым акционерным обществом, для которого лизинговые операции стали основным видом деятельности, является созданная в 1952 году в Сан-Франциско известная американская компания “United States Leasing Corporation”. Основал компанию Генри Шонфельд. Первоначально он создал компанию для одной конкретной лизинговой сделки, но затем понял, что лизинговой бизнес может стать очень перспективным, и в результате на свет появилась “United States Leasing Corporation”.

Коммерческие банки США начали принимать участие в лизинговых операциях в начале 60-х годов. Расширению лизингового бизнеса способствовало принятое в 1971 году решение Совета управляющих Федеральной резервной системы, позволившее банкам учреждать дочерние фирмы для сдачи в аренду оборудования, а затем и недвижимости. 1982 год стал знаменательным для лизинга авиационной техники. В этот год корпорация Мак-Доннела Дугласа сумела за счет новой финансовой политики с помощью лизинга завоевать рынок для самолета ДС-9-80 в конкуренции с Боингом-727. Предложенная Дугласом концепция была названа “fly before buy” (“летать, прежде чем покупать»).

Международные лизинговые операции

Введение в экономический лексикон термина "лизинг" (от англ. to lease - брать и сдавать имущество во временное пользование) связывают с операциями телефонной компании "Белл", руководство которой в 1877 г. приняло решение не продавать свои телефонные аппараты, а сдавать в аренду. Однако первое общество, для которого лизинговые операции стали основой его деятельности, было создано только в 1952 г. в Сан-Франциско американской компанией "United States Leasing Corporation"1, и таким образом, США стали родиной нового бизнеса, и в частности банковского.

В начале 60-х годов американские предприниматели "перевезли" лизинг через океан в Европу, где первая лизинговая компания - "Deutsche lising GMbH" появилась в 1962 году в Дюссельдорфе. К середине 60-х годов лизинговые операции в США составляли 1 млрд. дол., а к концу 80-х годов они превысили 110 млрд. дол.2, т.е. за четверть века увеличились более чем в сто раз. Столь стремительный рост операций по аренде вызван определенными преимуществами, получаемыми партнерами по лизинговой сделке. В настоящий период в странах с рыночной экономикой лизинговые операции для хозяйствующего субъекта становятся преимущественными при техническом перевооружении производства.

В 80- е гг. в США приобрел распространение лизинг авиационной техники. В эти годы корпорация Мак-Доннела Дугласа сумела за счет новой финансовой политики с помощью лизинга завоевать рынок для своей модели самолета в конкуренции с Боингом. Предложенная Дугласом концепция была названа " Fly before buy" ("летать, прежде чем покупать"). В Западной Европе первые финансово-лизинговые общества появились в конце 50 - начале 60-х годов.

В Англии первопроходцем современного лизингового бизнеса стала компания "Mercantile Leasing Corporation", упрежденная в 1960 г. Однако развитие лизинговых операций сдерживалось неопределенностью их статуса с позиций гражданского, торгового и налогового законодательства. Лишь после того как в налоговом законодательстве нашло отражение правовое закрепление статуса лизинговых договоров, их рост начинает характеризоваться высокими темпами. С начала 60-х годов лизинговый бизнес получил свое развитие на Азиатском континенте.

В настоящее время основная часть мирового рынка лизинговых услуг сосредоточена в треугольнике "США - Западная Европа - Япония". В Западной Европе лизингодателями выступают преимущественно специализированные лизинговые компании, которые в 75-80% случаев контролируются банками или считаются их дочерними обществами. Для Японии характерным является расширение лизинговой операции от финансирования услуг до предоставления "пакета услуг", включающего комбинации купли-продажи, лизинга и займов. Эти услуги получили название комплексного лизинга.

Понятие лизинга в Российской Федерации

В России лизинг применялся до начала 90-х гг. в сравнительно небольших масштабах и лишь в международной торговле. Лизинг рассматривался советскими внешнеторговыми организациями прежде всего как одна из форм приобретения или реализации такого оборудования, как крупногабаритные универсальные и другие дорогостоящие станки, поточные линии, дорожно-строительное, кузнечно-прессовое, энергетические оборудование, а также ремонтные мастерские, самолета, морские суда, автомашины, ЭВМ и т.д., с использованием специальной (формы) кредита.1 Разновидностью лизинговой операции, активно применявшейся Минморфлотом СССР, являлся наем морского судна без экипажа.

Начало активного развития лизинговых операций на отечественном внутреннем рынке можно определить 1990 г., в связи с переводом предприятий на арендные формы хозяйствования. Заметным явлением в становлении начальных правил применения лизинга стали Основы законодательства СССР и союзных республик об аренде от 23 ноября 1989 г. и письмо Госбанка СССР от 16 февраля 1990 г. № 270 "0 плане счетов бухгалтерского учета ", в котором был представлен порядок отражения лизинга в бухгалтерском учете. Развитие сети коммерческих банков способствовало внедрению лизинговых операций в банковскую практику.

Правительство России приняло ряд постановлений, способствующих развитию лизинговых операций. Указ Президента РФ от 17 сентября 1994 г. № 1929 " О развитии финансового лизинга в инвестиционной деятельности " определил приоритеты развития лизинга. Во исполнение этого Указа Правительство РФ приняло Постановление № 633 "0 развитии лизинга в инвестиционной деятельности ". Этим Постановлением утверждено Временное положение о лизинге. В развитие Постановления утверждены методические рекомендации по расчету лизинговых платежей, примерный договор о финансовом лизинге движимого имущества с полной амортизацией, типовой устав акционерной лизинговой компании.

Затем был принят федеральный закон от 29 октября 1998 N 164-ФЗ "О лизинге". Также была принята федеральная программа развития лизинга в РФ на 1996-2000 гг., целью которой является создание благоприятных правовых, экономических, организационных и методических условий для развития лизинга, включая создание нормативно- правовой базы, совершенствование налогообложения, внедрение типовых методических документов по лизинговым операциям, введение лицензирования лизинговых компаний, организацию Фонда содействия развитию лизинга в РФ и т.п. Сегодня в XXI веке лизинг является одним из самых эффективных способов приобретения дорогостоящих основных средств, обновления существующих основных фондов. В развитых странах на долю операций лизинга приходится до 30-40% реальных инвестиций в экономику.

Актуальность развития лизинга в РФ, включая формирование лизингового рынка, обусловлена, прежде всего, неблагоприятным состоянием парка оборудования: значительный удельный вес морально устаревшего оборудования, низкая эффективность его использования, нет обеспеченности запасными частями и т. д. На современном этапе имеется потребность в модернизации предприятий, поднятии уровня их технического перевооружения, создании новых рабочих мест. Вследствие применения лизинговых схем для технического оснащения предприятий произойдет увеличение производственных мощностей субъектов хозяйствования, выпуска ими качественной конкурентоспособной продукции, увеличение прибыли и налоговых поступлений в бюджеты различных уровней.

Переход к рыночной экономике поставил в настоящее время перед производственными предприятиями различных отраслей промышленности ряд проблем, главной из которых является следующая: как утвердиться в условиях возрастающей конкуренции, сокращения доли рынка, сложностей поиска партнеров и ограниченности финансовых ресурсов. Однако, несмотря на существующие финансовые и технические проблемы, иностранные поставщики промышленного оборудования и различных видов техники проявляют значительный интерес к рынку. Основным видом деятельности таких компаний является импорт оборудования и техники в РФ. Для минимизации рисков при осуществлении таких сделок целесообразно применять современные прогрессивные финансовые технологии в общем, и лизинг, в частности.

Так как лизинговые операции являются действенным и реальным капиталосберегающим способом финансирования производства, на сегодняшний день лизинг - самый перспективный финансовый инструмент, способный эффективно развивать производство, активизировать инвестиционный процесс в стране. Таким образом, нынешняя экономическая ситуация в РФ, по мнению экспертов, благоприятствует лизингу. Форма лизинга примиряет противоречия между предприятием, у которого нет средств на модернизацию, и инвестором, который неохотно предоставит этому предприятию финансовые средства, так как не имеет достаточных гарантий их возврата.

Предмет лизинговой операции

Что же можно получить в лизинг? Любое движимое и недвижимое имущество, которое может использоваться для предпринимательской деятельности. К примеру, здания, спецтехника, оборудование, транспорт, самолеты, средства связи. Однако, недвижимость оформить в лизинг достаточно трудно, поскольку минимальный срок ее амортизации составляет 10-12 лет, в то время, как финансовая аренда обычно не превышает 5-6 лет. Особенной популярностью сегодня пользуется лизинг автомобилей: зачастую они даже оформляются на компанию, а реально передаются в пользование сотрудникам. Предметом лизинга не могут быть земельные участки и другие природные объекты, а также имущество, которое федеральными законами запрещено для свободного обращения. (К примеру, оружие).

Предметом лизинга являются любые непотребляемые вещи, в том числе предприятия, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество. Предметом лизинга не могут быть земельные участки и другие природные объекты, а также имущество, которое федеральными законами запрещено для свободного обращения или для которого установлен особый порядок обращения.

Земельные участки не могут быть самостоятельным предметом договора лизинга. Содержащийся в ст. 666 Гражданского кодекса Российской Федерации и ст. 3 Федерального закона «О финансовой аренде (лизинге)» запрет не распространяется на случаи, когда предметом лизинга служат здание (сооружение), предприятие, иной имущественный комплекс (постановления Президиума Высшего Арбитражного Суда Российской Федерации от 16.09.2008 No. 4904/08 и 8215/08).

Предмет лизинга, переданный во временное владение и пользование лизингополучателю, является собственностью лизингодателя. Предмет лизинга, переданный лизингополучателю по договору финансового лизинга, учитывается на балансе лизингодателя или лизингополучателя по соглашению сторон.

Участники лизинговой операции

Теперь можно выделить основных участников лизинговой операции. Это:

- лизингополучатель (клиент, как правило, ЮЛ) - физическое или юридическое лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и пользование в соответствии с договором лизинга. Собственно с него то все и начинается;

- лизингодатель (коммерческий банк или иная кредитная небанковская организация и т.п.) - физическое или юридическое лицо, которое за счет привлеченных и (или) собственных средств приобретает в ходе реализации договора лизинга в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определенную плату, на определенный срок и на определенных условиях во временное владение и пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга. Как уже было отмечено выше, в качестве лизингодателя может выступать коммерческий банк, кредитная небанковская организация, лизинговая компания. В принципе, лизингодателем может быть и юридическое и физическое лицо;

- поставщик (продавец оборудования: пром. предприятие, риэлтерская компания, авто-производитель или дилер и т.п.) - физическое или юридическое лицо, которое в соответствии с договором купли - продажи с лизингодателем продает лизингодателю в обусловленный срок имущество, являющееся предметом лизинга. Продавец обязан передать предмет лизинга лизингодателю или лизингополучателю в соответствии с условиями договора купли - продажи. Продавец может одновременно выступать в качестве лизингополучателя в пределах одного лизингового правоотношения. Любой из субъектов лизинга может быть резидентом Российской Федерации или нерезидентом Российской Федерации;

- страховщик (в принципе, любая страховая компания) - страховая компания, которая, как правило, является партнером лизингодателя или лизингополучателя. Она участвует в сделке лизинга, осуществляя страхование имущественных, транспортных и прочих видов рисков, связанных с предметом лизинга и/или сделкой лизинга. Функцией страховщика в лизинговой операции является составление страхового договора при заключении сделки между лизингополучателем и лизингодателем. В отличие от других участников не обязателен при заключении лизинговой сделки. Он привлекается лишь в определенных схемах, когда требуется страхование сделки.

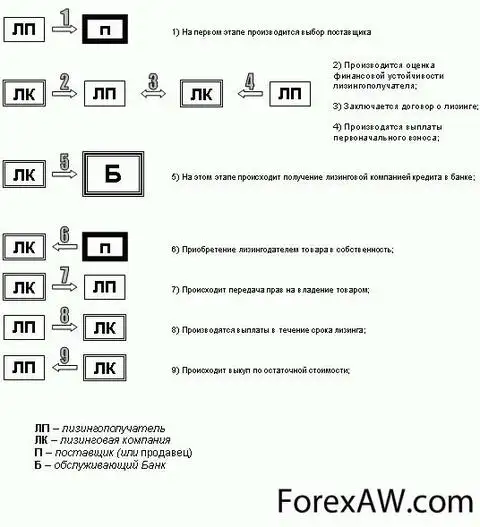

Схема проведения лизинга

Как же проходит лизинговая сделка. Предположим, что некая компания уже выбрала для себя подходящую организацию, предоставляющую услуги лизинга. Тогда, начинается все, как правило, с обычного телефонного звонка потенциального лизингополучателя в лизинговую компанию. Затем происходит непосредственная встреча представителей лизинговой компании (лизингодателя) с представителями компании-лизингополучателя или самим лизингополучателем.

Во время встречи стороны получают информацию друг о друге, а также обсуждают нюансы предполагаемой сделки. В случае, когда обе стороны этой встречи готовы приступить к началу реализации проекта, фирме будет предложена к заполнению заявка на лизинг, после чего также потребуется некоторый список документов, необходимых для рассмотрения заявки. После чего проводится тщательный анализ предоставленной информации.

Обычно, обработка подобных сведений занимает около 10 дней. Иногда чуть меньше, иногда чуть больше в зависимости от конкретных условий. После принятия кредитной организацией (лизингодателем) положительного решения по заявке фирмы, происходит этап, на котором составляются и подписываются все необходимые договоры, заключаемые между лизингодателем, лизингополучателем, поставщиком (продавцом) и если требуется страховщиком. После заключения соответствующего договора между лизингодателем и лизингополучателем (фирмой) лизингодатель приобретает в собственность непосредственно предмет лизинга, указанный клиентом (фирмой) у поставщика (продавца), также определенного клиентом.

В договоре купли-продажи предмета лизинга, заключаемого между лизингодателем и поставщиком (продавцом), фиксируются обязанности поставщика (продавца) в определенные сроки поставить оборудование (предмет лизинга), его стоимость и порядок расчетов, качество и комплектность, обязательства по доставке и монтажу, если не указывается иного. Далее происходит доставка предмета лизинга либо прямо клиенту, либо сначала лизингодателю в зависимости от договоренности. Предварительно, если это требуется, возможно страхование его от полного комплекса имущественных рисков.

С момента передачи оборудования (предмета лизинга) клиенту на него возлагается ответственность за сохранность, надлежащие условия хранения и поддержания оборудования в рабочем состоянии. (Если не указываются иные условия). На протяжении срока действия договора лизинга право собственности на предмет лизинга остается за лизингодателем, а компания-клиент использует оборудование в своих целях, ежемесячно (или ежеквартально) выплачивая при этом установленные договором лизинга платежи. В случае неосуществления выплат в соответствии с определенным в договоре графиком лизинговых платежей лизингодатель имеет право изъять оборудование, принадлежащее ему на праве собственности, и реализовать его на вторичном рынке.

Если же клиент осуществляет лизинговые платежи в соответствии с графиком и полностью выплачивает сумму договора, право собственности на оборудование переходит к нему. Все доходы и прибыль, полученные клиентом в ходе использования оборудования, являются собственностью клиента. Этапы проведения лизинговой сделки:

- лизингополучатель самостоятельно определяет поставщика предмета лизинга (или выбирает из списка партнеров лизинговой компании) и условия сделки (цены, сроки поставки, комплектность);

- лизингополучатель подает заявку и полный пакет документов в лизинговую компанию. Форма заявки и перечень документов представлены на сайте компании;

- лизинговая компания рассматривает документы и принимает решение о финансировании;

- заключается договор между лизинговой компанией и лизингополучателем;

- лизинговая компания приобретает предмет финансовой аренды (например, оборудование, автотранспорт, недвижимость) и страхует его от всех имущественных рисков в страховой компании;

- предмет лизинга передается лизингополучателю во владение и пользование на срок, установленный договором лизинга;

- лизингополучатель выплачивает лизинговые платежи в течение установленного договором срока;

- после исполнения обязательств по договору к лизингополучателю переходит право собственности на предмет лизинга.

Классификация видов лизинга

Успех использования лизинга во многом зависит от понимания специфических особенностей, вызванных большим разнообразием видов и форм проведения лизинговых операций. К основным двум видам лизинга относятся финансовый и оперативный. Фактическим критерием их разделения служат сроки действия лизингового договора (или срока использования имущества) и объемы обязательств лизингодателя.

Финансовый лизинг - это договор лизинга, при котором лизингополучатель по своему заказу получает в платное пользование от лизингодателя объект лизинга на срок не менее срока, за который амортизируется 60 % стоимости объекта лизинга, определенной в день заключения договора. Оперативный лизинг - это договор лизинга, при котором лизингополучатель по своему заказу получает в платное пользование от лизингодателя объект лизинга на срок не менее срока, за который амортизируется 90 % стоимости объекта лизинга, определенной в день заключения договора.

Или другими словами, это арендные отношения, при которых расходы лизингодателя, связанные с приобретением и содержанием сдаваемых в аренду предметов, не покрываются арендными платежами в течение одного лизингового контракта. Определения действующего Закона, однако, дают возможность отнести договоры со сроком действия 60-89 % от срока полной амортизации объекта лизингак договорам как финансового, так и оперативного лизинга.

В международной практике уже давно применяют рекомендации для лизинговых операций (IAS 17) Комитета по международным стандартам бухгалтерского учета, согласно которым при наличии хотя бы одного из четырех признаков договор должен быть признан договором финансового лизинга: лизинговое имущество передается по истечении срока действия договора лизингополучателю; лизингополучатель имеет опцион на приобретение имущества по справедливой цене; срок лизинга совпадает с полезным сроком службы лизингового имущества; величина минимальных лизинговых платежей больше или равна стоимости имущества.

При отсутствии всех этих признаков договор классифицируется как договор оперативного лизинга. Таким образом, по сути, разделение на финансовый и оперативный лизинг должно производиться по следующему критерию: возможность перехода объекта лизинга в собственность лизингополучателя или выкупа его лизингополучателем по остаточной стоимости при финансовом лизинге; необходимость возврата объекта лизинга лизингодателю при оперативном лизинге. Этот критерий определяет разные стратегии осуществления оперативного и финансового лизинга как со стороны лизингодателя, так и лизингополучателя.

Разнообразные формы лизинга, выделяемые при классификациях по разным признакам, по сути, могут быть отнесены или к оперативному, или к финансовому лизингу. Классификация форм лизинга по наиболее существенным (с нашей точки зрения) практическим аспектам лизинговой операции приведена ниже.

По форме организации и технике проведения:

- прямой лизинг - это лизинг, при котором собственник имущества (производитель, поставщик) самостоятельно, без посредника сдает объект в лизинг;

- обратный лизинг - это договор лизинга, который предусматривает приобретение лизингодателем имущества у собственника и передачу этого имущества ему в лизинг. Является разновидностью двустороннего лизингового договора и одной из форм прямого лизинга. Суть взаимоотношений, складывающихся при этом виде лизинга, заключается в следующем: предприятие - собственник оборудования продает последнее лизинговой компании и одновременно заключает договор долгосрочной аренды своей бывшей собственности на условиях лизинга. Обратный лизингприменяется в случаях, когда собственник объекта договора испытывает острую потребность в денежных средствах и с помощью этого вида лизинга хочет улучшить свое финансовое состояние;

- лизинг поставщику отличается от обратного тем, что поставщик, хотя и выступает в качестве продавца и арендатора одновременно, однако не является пользователем имущества, которое он обязательно передает в сублизинг третьему лицу;

- сублизинг - это сделка, по которой Лизингополучатель сдает имущество в лизинг третьему лицу. При этом лизинговая сделка между двумя первыми партнерами остается в силе. (т.е. Лизингополучатель по договору сублизинга передает другим лизингополучателям при согласии Лизингодателя имущество, являющееся объектом лизинга). По действующему законодательству в Украине - запрещен. (по-видимому, как возможный источник разных “цепочечных” комбинаций);

- паевой лизинг- это осуществление лизинга при участии субъектов лизингана основании заключения многостороннего договора и привлечения одного или нескольких кредиторов, которые принимают участие в осуществлении лизинга, инвестируя свои денежные средства. При этом сумма инвестированных кредиторами средств не может составлять более 80 % стоимости приобретенного для лизингаимущества;

- посреднический лизинг, когда имущество в лизинг передает не поставщик, а финансовый посредник, в качестве которого выступает лизинговая компания.

По объему обслуживания:

- чистый лизинг, при котором все затраты по обслуживанию имущества берет на себя лизингополучатель;

- полный лизинг, при котором лизингодатель берет на себя все затраты по обслуживанию объекта договора (систему технического обслуживания, ремонта, страхования, подготовки квалифицированного персонала, поставки необходимого сырья, рекламу, маркетинг, налог на имущество и т.д.);

- частичный лизинг (с частичным набором услуг) предусматривает согласованное распределение функций по техническому обслуживанию объекта лизинга между сторонами договора;

- генеральный лизинг дает возможность, при постоянном и проверенном сотрудничестве лизингополучателя с лизинговой компанией, заключить общий договор на предоставление лизинговой линии, после чего лизингополучатель может по необходимости брать дополнительное оборудование без заключения новых договоров;

- внутренний лизинг, при котором все участники договора представляют одну страну;

- внешний или международный - договор лизинга , осуществляемый субъектами лизинга, которые находятся под юрисдикцией разных государств, или в случае если имущество либо платежи пересекают государственные границы. (осуществляется в соответствии с законодательством Украины, международными договорами, в которых принимает участие Украина, и договорами, заключенными субъектами лизинга). В свою очередь внешний лизингподразделяется на: импортный, когда зарубежной стороной является лизингодатель; экспортный, когда зарубежной стороной является лизингополучатель;

- международный транзитный лизинг имеет место в тех случаях, когда лизингодатель одной страны берет кредит или приобретает оборудование в другой стране и передает его лизингополучателю, который находится в третьей стране.

По использованию налоговых льгот:

- фиктивный лизинг - имеет спекулятивный характер и рассчитан на получение прибыли за счет действующих в стране льгот (по налогообложению имущества, прибыли, НДС, ускоренной амортизации и т.п.);

- действительный лизинг в правовом отношении должен соответствовать действующему законодательству и экономическому содержанию лизинговой формы предпринимательской деятельности.

По характеру лизинговых платежей:

- денежный лизинг имеет место в случае, когда все платежи осуществляются в денежной форме;

- компенсационный лизинг предусматривает платежи в форме поставок товаров, которые предоставляют друг другу лизингодатель и лизингополучатель;

- смешанный лизинг предусматривает смешанные денежные и компенсационные платежи.

Финансовый лизинг

Финансовый лизинг - относительно новый для России вид инвестиционной деятельности. Потенциальные возможности этого финансового механизма по оценке экспертов российского правительства и зарубежных специалистов очень велики. Суть финансового лизинга заключается в инвестировании временно свободных или привлеченных финансовых средств, когда лизингодатель приобретает в собственность обусловленное договором купли-продажи имущество у определенного продавца и предоставляет это имущество в соответствии с договором лизинга лизингополучателю за плату во временное владение и пользование.

Финансовый лизинг представляет собой лизинг имущества с полной выплатой стоимости имущества и характеризуется тем, что срок, на который передается имущество во временное пользование, приближается по продолжительности к сроку эксплуатации и амортизации всей или большей части стоимости имущества. В течение срока договора лизингодатель за счет лизинговых платежей возвращает себе всю стоимость имущества и получает прибыль от лизинговой сделки.

При финансовом лизинге, как правило, обязанность по техническому обслуживанию и страхованию ложится на лизингополучателя. Этот вид лизинга является наиболее распространенным и содержит в себе множество различных форм, которые получили самостоятельное название.

Понятие «Финансовый лизинг» в нашей стране закреплено на законодательном уровне в Гражданском кодексе РФ, часть вторая, глава 34, параграф 6, статьи 665 "Договор финансовой аренды" статья 666 "Предмет договора финансовой аренды" статья 667 "Уведомление продавца о сдаче имущества в аренду" статья 668 "Передача арендатору предмета договора финансовой аренды" статья 669 "Переход к арендатору риска случайной гибели или случайной порчи имущества" статья 670 "Ответственность продавца" - на нормативном уровне в Федеральном законе РФ от 29.10.98 г. № 164-ФЗ "О финансовой аренде (лизинге)".

Финансовый лизинг характеризуется следующими основными чертами: лизингодатель закупает имущество для последующей передачи его в лизинг не на свой страх и риск, а по указанию лизингополучателя, кроме лизингодателя и лизингополучателя в сделке участвует третья сторона - продавец объекта сделки, продолжительным периодом лизингового договора, соизмеримым со сроком амортизации или превышающим его, невозможность завершения договора и перехода права собственности до выплаты лизингополучателем полной суммы. Основные положения финансового лизинга:

- лизингополучатель имеет право использовать лизинговое имущество только на условиях, предусмотренных в договоре;

- с момента поставки лизингового имущества лизингополучателю к нему переходит право предъявления претензий продавцу в отношении качества, комплектности, сроков поставки имущества и в других случаях ненадлежащего выполнения договора купли-продажи, заключенного между продавцом и лизингодателем. Однако в случае, если выбор имущества осуществлялся лизингодателем по поручению лизингополучателя, то ответственность за качество лизингового имущества, как правило, несет лизингодатель;

- лизингополучатель обеспечивает сохранность лизингового имущества, его страхование, несет все расходы по содержанию лизингового имущества в рабочем состоянии, техническому обслуживанию и ремонту, если иное не предусмотрено договором лизинга;

- основной обязанностью лизингополучателя является своевременная выплата лизингодателю лизинговых платежей. За неуплату или несвоевременную выплату лизинговых платежей в договоре должны быть предусмотрены штрафные санкции.

Договор о лизинге может быть досрочно расторгнут, если одной из сторон были нарушены его условия. Осуществление финансовой аренды (лизинга) предпринимателями возможно при наличии совместных корреспондирующих обязательств. Такие обязательства могут возникнуть только из договора финансовой аренды (лизинга), который является юридическим фактом для возникновения лизинговых правоотношений. Поэтому, основой в лизинговых правоотношениях является именно договор финансовой аренды (лизинга), который устанавливает, изменяет или прекращает права и обязанности сторон, участвующих в лизинговой операции.

Оперативный лизинг

Оперативный (операционный, эксплуатационный) лизинг - один из видов аренды, при котором лизинговая компания передает имущество (оборудование, спецсредства, транспортные средства и т.д.), принадлежащее ей по праву собственности, на определенный срок и на определенных условиях во временное пользование лизингополучателю. По истечении срока договора оперативного лизинга и при условии полной оплаты установленной договором аренды, предмет лизинга возвращается собственнику. В течение всего срока амортизации объекта лизинга, он может передаваться в аренду неоднократно.

Договор оперативного лизинга заключается на срок меньший нормативного срока службы объекта аренды. То есть лизингодатель не рассчитывает возместить стоимость передаваемого в пользование лизингополучателю имущества за счет платежей от одного договора. Однако размеры платежей по договору оперативного лизинга выше, чем при финансовой аренде, так как арендодатель в данном случае несет дополнительные риски.

Обязанности по страхованию, ремонту, техобслуживанию предмета аренды в полном объеме берет на себя лизинговая компания. Все риски по утрате, порче или гибели имущества также лежат на арендодателе. Лизингополучатель имеет право расторгнуть договор аренды в том случае, если имущество в силу каких-либо обстоятельств выйдет из строя или окажется непригодным к эксплуатации. После того, как срок действия договора оперативного лизинга подойдет к концу, арендатор может вернуть имущество лизингодателю, заключить новый договор, поменять объект лизинга на другой или стать собственником (выкупить имущество).

Популярность оперативного лизинга объясняется тем, что при этой форме аренды срок эксплуатации техники оказывается значительно короче фактического срока амортизации имущества. Для лизингополучателя это выгодно, так как он имеет право вернуть арендодателю оборудование или технику досрочно, не выкупая ее по остаточной стоимости, как при финансовом лизинге. То есть лизингополучатель может взять новую технику, не приобретая в собственность старую. Такая особенность оперативного лизинга позволяет повышать производительность бизнеса за счет регулярного обновления основных фондов. Кроме того, на условиях оперативного лизинга лизингополучатель может арендовать технику под конкретные подрядные работы и на очень непродолжительное время.

Оперативный лизинг распространяется не на все виды техники, оборудования и спецсредств. И дело даже не в законодательных запретах, а в обычной целесообразности. К примеру, оперативный лизинг не выгоден, если в качестве объекта аренды выступает сложное оборудование, которое нуждается в дорогостоящем монтаже и демонтаже. Затраты и риски, связанные с транспортировкой, установкой и эксплуатацией такого имущества могут нивелировать все выгоды лизингополучателя и лизинговой компании.

Применение оперативного лизинга как финансового механизма целесообразно в том случае, когда объект сделки может быть отдан в аренду повторно или реализован на вторичном рынке. Наиболее распространенные сферы применения этого вида лизинга - формирование автопарков предприятий, оснащение спецтехникой строительных компаний и т.д. Очевидны преимущества лизинга при выполнении разовых контрактов, согласно которым необходимо использовать специфическую технику, при сезонных сельскохозяйственных работах и т.д.

Возвратный лизинг

Возвратный лизинг - вид лизинговой сделки. При такой операции лизингополучатель одновременно выступает и продавцом лизингового имущества. Проще говоря, организация продает свое имущество (производственное оборудование, недвижимость, спецтехнику или транспорт) лизинговой компании и одновременно заключает с ней договор, по условиям которого получает это же имущество в аренду.

При оформлении договора возвратного лизинга организация вносит аванс из собственных средств лизингодателю, обычно в размере 30% от стоимости предмета лизинга. Право собственности на имущество переходит к лизингодателю на весь срок действия договора. В течение этого времени лизингополучатель выплачивает лизинговой компании ежемесячные платежи. По окончании договора имущество вновь переходит в собственность организации. Такая схема лизинговой сделки позволяет организации:

- снять с баланса актив, но при этом продолжать его использовать, поскольку смена собственника происходит только документально;

- отнести лизинговые платежи в статью затрат и снизить тем самым налогооблагаемую базу по налогу на прибыль;

- потратить полученные деньги от продажи имущества по своему усмотрению (на увеличение оборотных средств или покрытие их недостатка, на модернизацию производства или закупку нового оборудования и т. д.).

Как правило, возвратный лизинг рассчитан на длительный срок. В среднем договоры заключаются на срок от года до пяти лет, в зависимости от типа имущества и степени его износа. К примеру, чем дороже имущество, тем дольше будет срок действия договора лизинга. Стоит отметить, что при таком виде лизинговой сделки в случае нарушения условий договора лизингодатель имеет право его расторгнуть, а имущество оставить себе.

Возвратный лизинг организации часто используют для оптимизации налогообложения. Однако, в свою очередь, налоговые органы тщательно проверяют сделки такого рода, особенно если ее участниками являются взаимосвязанные компании. Если в ходе проверки налоговики признают, что сделка заключена только с целью уменьшения налогооблагаемой базы лизингополучателя, то ему могут отказать в налоговых вычетах и возмещении НДС или, если они были уже получены, потребовать от него их компенсации с учетом штрафов и пеней. Поэтому организации перед тем, как заключить договор возвратного лизинга, необходимо тщательно подготовить его экономическое обоснование.

Сублизинг

Сублизинг - это форма финансовой аренды, при которой арендатор (лизингополучатель) имеет право передавать лизинговое имущество третьему лицу во временное пользование за плату и на срок, определенный договором. Объект лизинговой сделки не закупается лизингодателем специально для передачи его сублизингополучателю. Лизингополучатель передает сублизингополучателю право пользования и владения объектом договора, но не право распоряжаться им.

Нужно отметить, что сделки сублизинга сегодня заключаются относительно редко, однако в некоторых случаях этот вид финансовой аренды является практически идеальным вариантом, который позволяет защищать интересы обеих сторон лизингового договора. Так, сублизинг незаменим, если финансовое положение лизингополучателя, бравшего, к примеру, оборудование или грузовики в лизинг, ухудшилось, вследствие чего он не может выполнять свои обязательства по договору. В случае расторжения сделки получатель лизинга также должен компенсировать лизинговой компании все понесенные ею убытки.

К примеру, лизингодатель может потребовать досрочной уплаты всех лизинговых платежей, который лизингополучатель обязан выплатить по условиям договора. Сублизинг - это единственный приемлемый выход из такого положения. Основной нюанс, к которому необходимо отнестись крайне внимательно - юридическая форма лизингового договора и соответствующего ему договора субаренды (сублизинга). Во всех лизинговых договорах обычно четко прописывается порядок действий, которые должен предпринять лизингополучатель в случае, если он планирует передать лизинговое имущество в сублизинг.

Как правило, в договорах обозначается один из трех вариантов: простое уведомление лизингодателя о намерении лизингополучателя передать имущество в аренду третьему лицу; согласование кандидатуры сублизингополучателя; подписание трехстороннего договора (лизингодатель, лизингополучатель и сублизингополучатель). Выбор одного из трех вариантов зависит не только от внутренней политики лизингодателя, но и от его договоренностей с другими организациями. Так, к примеру, некоторые банки, финансирующие лизинговые компании, накладывают ограничения на сублизинг.

Кроме того, многое зависит от страховщиков. Некоторые страховые организации с передачей лизингового имущества в сублизинг автоматически изменяют категорию риска и существенно поднимают тарифы по страхованию. Естественно, при существенном росте тарифов компания-лизингодатель также вынуждена делать перерасчет обязательных лизинговых платежей в пользу их увеличения. Если страховую компанию не предупредить о факте передачи лизингового имущества в сублизинг, то при наступлении страхового случая она имеет полное право отказать в выплате.

В самом простом варианте договор сублизинга является точной копией исходного лизингового договора, а это значит, что лизингополучатель, вместе со своими правами временного владения, а также пользования имуществом, которые дает ему лизинг транспорта или оборудования, передает сублизингополучателю все свои риски и обязательства. Но при определенных обстоятельствах права и обязанности сторонам целесообразнее разделять между собой. К примеру, если оборудование числится на балансе предприятия лизингополучателя, передавать ее на баланс сублизингополучателя чаще всего не имеет смысла, особенно, если последний находится на общей системе налогообложения, а лизингополучатель на упрощенной.

Левередж лизинг

Объектом левередж-лизинга чаще всего является дорогостоящее оборудование для таких организаций, как предприятия коммунального обслуживания, парки грузовых автомобилей, подвижных железнодорожных составов, кораблей и пр. Также интересными являются условия, на которых арендодатель берет ссуду для приобретения имущества: как правило, ссуда берется арендодателем при условии возможности обращения заимодавцами взыскания только на то имущество, которое будет благодаря предоставленной ссуде приобретено арендодателем. Такие отношения арендодателя и заимодавцев оформляются, как правило, договором залога на указанное имущество в пользу заимодавцев.

При этом обычно заимодавцы получают право на часть лизинговых платежей, осуществляемых арендатором. Основной риск по сделке несут кредиторы ‑ банки, страховые компании, инвестиционные фонды или другие финансовые учреждения, а обеспечением возврата ссуды служат только лизинговые платежи и сдаваемое в лизинг имущество. Одной из основных проблем, возникающих при заключении сделок по левередж-лизингу, является наличие большого количества участников такой сделки. Иными словами, сложно сделать так, чтобы механизм, предусмотренный договором, заработал.

На Западе, где более 85% всех крупных лизинговых сделок построены на основе левередж-лизинга, данная проблема решается путем применения годами отработанных типовых договоров, в которые гораздо проще внести поправки, согласованные сторонами, нежели разработать принципиально новый договор. В России такого рода отношения появились относительно недавно, поэтому соответствующая практика на данный момент отсутствует. Как правило, при заключении соглашений левередж-лизинга сторонами применяются договоры, зачастую представляющие собой переводы их типовых зарубежных форм с соответствующими поправками, адаптирующими их содержание к российским условиям.

Таким образом, можно говорить о позитивном восприятии зарубежного опыта, что позволяет российским организациям, работающим в области лизинговых сделок, достаточно быстро адаптироваться к новым видам отношений. Стоит также отметить, что в силу неоспоримого удобства такой формы финансирования, возможности приобретения дорогостоящего оборудования для стран, где рынок капитала не развит настолько, чтобы какая-либо кредитная организация или лизинговая компания обладала капиталом, необходимым для приобретения указанного оборудования, можно с достаточной степенью уверенности говорить о перспективности развития данного вида лизинга в России.

С точки зрения права, данная разновидность финансового лизинга изначально не имеет никаких особых признаков, и в правоотношении сохраняются все те же три стороны: продавец, арендодатель и арендатор. Тот факт, что источником финансирования фактически являются кредиторы арендодателя, на права и обязанности сторон договор лизинга влияния не оказывает. Конечно, арендодатель может переуступить своё право на получение лизинговых платежей своим кредиторам, но к данным отношениям уже будут применяться положения о цессии.

Аналогично обстоит дело с оформлением залога имущества по договору лизинга, так как обеспечением исполнения арендодателем обязательства по возврату кредита и уплате процентов может быть любое имущество, в том числе и сданное в лизинг. Данные правоотношения регулируются нормами о залоге, а также положением Гражданского кодекса о том, что переход права собственности на сданное в аренду имущество к другому лицу не является основанием для изменения или расторжения договора аренды.

Другие виды лизинга

Револьверный (возобновляемый) лизинг заключается в том, что у пользователя есть право по окончании срока продлить договор, сменив при этом объект лизинга в зависимости от износа с зачетом соответствующих расходов. Количество объектов и сроки их использования заранее не оговариваются. Генеральный лизинг включает в себя дополнительное право арендатора дополнять список арендуемого имущества без заключения новых контрактов.

“Мокрый лизинг” - обязательства арендодателя по ремонту, техобслуживанию машин, оборудования, по уплате налогов, страхованию и др. Лизинг с полным набором услуг - “мокрый лизинг” + маркетинг, организация поставок сырья и проч., то есть участие в оперативно-коммерческой работе арендатора. Внутренний лизинг. При осуществлении внутреннего лизинга лизингодатель, лизингополучатель и продавец (поставщик) являются резидентами Российской Федерации. Внутренний лизинг регулируется законодательством Российской Федерации.

Международный лизинг. При осуществлении международного лизинга лизингодатель или лизингополучатель является нерезидентом Российской Федерации. Если лизингодателем является резидент Российской Федерации, то есть предмет лизинга находится в собственности резидента Российской Федерации, договор международного лизинга регулируется законодательством Российской Федерации.

Если лизингодателем является нерезидент Российской Федерации, то есть предмет лизинга находится в собственности нерезидента Российской Федерации, то договор международного лизинга регулируется федеральными законами в области внешнеэкономической деятельности. Долгосрочный лизинг - лизинг, осуществляемый в течение трех и более лет. Среднесрочный лизинг - лизинг, осуществляемый в течение от полутора до трех лет. Краткосрочный лизинг - лизинг, осуществляемый в течение менее полутора лет.

Свойства лизинговой операции

Несмотря на все преимущества, любое предприятие, прежде чем заключить сделку по лизингу, должно тщательно проанализировать его выгодность с экономической точки зрения. к основным свойсвам лизинговой операции относятся:

- лизинг не предполагает единовременное привлечение крупных сумм собственных средств для закупки предмета лизинга;

- лизинговые платежи распределяются наиболее удобным способом для лизингополучателя и соответствуют срокам, когда компания уже начала получать прибыль от использования предмета лизинга, и он уже окупается;

- лизинг позволяет экономить денежные средства за счет налоговых преференций (налог на прибыль, зачет НДС, налог на имущество);

- лизинг является единственным способом применить ускоренную амортизацию с коэффициентом до 3. За счет этого балансовая стоимость имущества уменьшается в 3 раза быстрее и как следствие уменьшается сумма налога на имущество;

- график погашения задолженности (график лизинговых платежей) отличается гибкостью. Лизингополучатель не производит выплат до ввода предмета лизинга в эксплуатацию;

- предмет лизинга может учитываться либо на балансе лизингодателя, либо на балансе лизингополучателя. Если балансодержателем является лизинговая компания, то лизингополучатель получает возможность улучшить структуру своего баланса, за счет учета предмета лизинга на забалансовых счетах (кредит или прямая закупка этого не позволяют сделать);

- также, если предмет лизинга находится, на балансе лизинговой компании, у лизингополучателя отсутствует необходимость переоценки основных фондов (в части предмета лизинга);

- по окончании срока лизингового договора, лизингополучатель имеет возможность получить предмет лизинга по нулевой стоимости;

- договор лизинга составляется, как правило, на 2-3 года, что примерно соответствует сроку окупаемости предмета лизинга. В случае если предметом лизинга является оборудование с большим сроком окупаемости, то договор лизинга может быть заключен и на 5-6 лет. Не все кредитные организации готовы к таким срокам;

- получение финансирования через лизинг, значительно проще и намного реже требуется залоговое обеспечение. Так как лизинговая компания будет являться собственником имущества до окончания срока лизинга;

- из-за своей простоты, доступности и эффективности лизинг позволяет лизингополучателям поддерживать фонд средств производства в соответствии с современными требованиями рынка, что дает значительные конкурентные преимущества.

Типовой договор лизинга

Что такое договор лизинга автомобиля (автотранспорта), недвижимости, оборудования и как его заключить? Институт лизинга для украинского правового поля сравнительно молодой и поэтому не может похвастаться зрелостью в аспекте договорных взаимоотношений. В связи с этим хотелось бы обратить внимание на моменты, которым, зачастую, не придается столь важного значения при заключении разных видов договоров, но которые могут повлиять на ход разрешения противоречий в лизинговых правоотношениях.

Передавая то или иное имущество в лизинг, принципиально важным является идентификация данного имущества. Если передается автомобиль, его отличительным признаком является номер кузова (шасси), для самолета - бортовой номер. В отношении зданий и сооружений таким признаком выступает адрес, площадь, технические характеристики, указанные в паспорте. А когда речь идет об оборудовании, случаются упущения и впоследствии невозможно идентифицировать объект, который был передан в лизинг. Например, выполнение судебного решения, которым обязано ответчика вернуть имущество, может крайне усложниться в силу отсутствия признаков, определяющих конкретное имущество. Аналогичная проблема подстерегает при наложении ареста и установлении запрета на отчуждение имущества.

Если определены и указаны соответствующие данные об имуществе, которое лизингодатель обязуется передать лизингополучателю, необходимо помнить о следующем. Согласно ст. 1 Закона, по договору финансового лизинга, лизингодатель обязуется приобрести в собственность вещь у продавца (поставщика) согласно установленным лизингополучателем спецификаций и условий и передать ее в пользование лизингополучателю на определенный срок не менее одного года за установленную плату.

Как правило, в договорах предусматривается срок передачи вещи в пользование лизингополучателю. Данный срок, на первый взгляд, кажется незначительным моментом, но его выполнение может предопределить всю дальнейшую судьбу лизинговых платежей и стать камнем преткновения. В связи с чем, лизингодателю следует неукоснительно придерживаться выполнения данного обязательства, поскольку в соответствии с ч. 3 ст. 538 Гражданского кодекса, в случае невыполнения одной из сторон своего обязательства или при наличии очевидных оснований считать, что она не выполнит свое обязательство в установленный срок, другая сторона имеет право остановить выполнение своего обязательства, отказаться от его выполнения частично или в полном объеме.

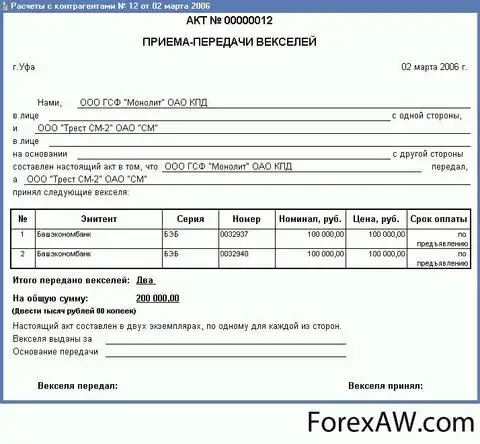

Кроме того, необходимо помнить, что передача имущества по договору лизинга оформляется актом приема-передачи по аналогии с арендными правоотношениями. Поскольку данный акт является неотъемлемой частью договора финансового лизинга, подписывать его должно лицо, уполномоченное от имени общества заключать договоры. Соответственно, подписывающее акт и другие приложения к договору, являющиеся его неотъемлемыми частями, лицо должно быть надлежащим образом уполномочено - в договоре должны быть детально описаны все документы (и к договору приобщены их копии), подтверждающие такие полномочия подписантов.

Сторонам договора следует соблюдать данные формальности и проверять документы, подтверждающие соответствующие полномочия (устав, положение, доверенность). В противном случае, договор и дополнительные соглашения к нему, а так же приложения могут быть признаны недействительными, а факт передачи имущества может быть не доказан, что повлечет за собой проблемы с возвратом имущества и оплатой лизинговых платежей. Такое же правило распространяется на отношения по договору страхования и договору хранения предмета лизинга.

Договор финансового лизинга - это форма финансово-правовых отношений, которая включает сосуществование трех видов правоотношений: поставки, аренды и купли-продажи. Такая специфика обосновывает стремление участников данных правоотношений застраховать себя от наступления неблагоприятных финансовых последствий, связанных с инфляционными процессами и заложить в условия договора возможность корректирования его цены.

Договор финансовой аренды (лизинга) заключается с целью удовлетворения потребности лизингополучателя за счет средств лизингодателя и получения последним дохода. Права и обязанности сторон договора возникают в результате двух сделок: аренды и купли-продажи. Арендатор определяет имущество, которое будет предметом договора аренды, и его продавца. Имущество передается не только в пользование, но и во владение. Типы договора лизинга: долгосрочный - срок более 3 лет, среднесрочный - срок от 1,5 до 3 лет, краткосрочный - срок до 1,5 лет.

Виды договора лизинга: финансовый - предмет договора выбирает лизингополучатель, а покупает его лизингодатель, по истечении срока договора предмет лизинга переходит в собственность лизингополучателя; оперативный - предмет договора при его покупке выбирает лизингодатель, право собственности у лизингополучателя не возникает, уступка им своих прав третьему лицу не допускается; возвратный - собственник имущества продает его лизинговой компании на условии, что последняя будет сдавать его в аренду только ему.

Сторонами в договоре являются: лизингодатель (арендодатель), лизингополучатель (арендатор) и продавец (поставщик) имущества. Лизингодатель и лизингополучатель выступают в отношениях с продавцом как солидарные кредиторы. Предметом договора являются движимые и недвижимые непотребляемые вещи, кроме земельных участков и природных объектов. Цена договора - сумма, включающая возмещение затрат, произведенных лизингодателем в связи с приобретением предмета лизинга, и доход лизингодателя. Форма договора может быть только письменной, а в его названии определяется форма (внутренний или международный), тип и вид договора.

Особенности ответственности: взыскание денежных сумм и изъятие предмета лизинга происходят в бесспорном порядке, предусмотренном законом или договором; риск за несоответствие предмета договора целям его использования несет сторона, выбравшая его при покупке; риск случайной гибели или порчи предмета лизинга лежит на лизингополучателе с момента получения его им. Лизингодатель имеет право расторгнуть договор, если: условия пользования предметом лизинга не соответствуют условиям договора; лизингополучатель осуществляет сублизинг без его согласия; лизингополучатель ухудшает потребительские свойства предмета лизинга; лизингополучатель более двух раз подряд пропустил сроки платежа арендной платы.

Лизингополучатель имеет право расторгнуть договор, если: предмет лизинга не был передан ему своевременно лизингодателем; лизингодатель не производит ремонта имущества в установленный договором срок. Лизингополучатель не имеет права расторгнуть договор купли-продажи предмета лизинга без согласия лизингодателя. Расторжение договора лизинга возможно по соглашению сторон, а также по решению суда.

Удорожание предмета лизинга

Вместо процентной ставки за пользование деньгами лизинговой компании в лизинге используется понятие удорожания объекта лизинга. Удорожание вычисляется в процентах от первоначальной стоимости объекта лизинга, если бы оно приобреталось сразу за счет средств покупателя. В разных лизинговых программах можно встретить указание Удорожания объекта лизинга в год или за весь период лизинга. Возникновение такой формы выражения стоимости пользования лизингом иногда связывают с удобством учета.

Т.к. лизинг в подавляющем большинстве используется юридическими лицами, то лицу принимающему решения гораздо легче сравнить сумму которую нужно будет потратить на приобретение объекта лизинга и сумму которую можно заработать с помощью приобретаемого объекта лизинга в течении срока действия лизингового договора. Удорожание объекта лизинга зависит от многих параметров, некоторые из них доступны для выбора лизингополучателю, а некоторые зависят, например, от размера процентной ставки по кредитованию объекта лизинга, лизинговой компанией, в банке и нормой прибыли установленной в данной конкретной лизинговой компании.

Основным параметром, влияющим на конечную сумму удорожания объекта лизинга, безусловно, является первоначальный взнос, который готов сделать лизингополучатель. Чем выше первоначальный взнос, тем меньше общая сумма удорожания объекта лизинга. Еще один параметр, на который может повлиять лизингополучатель - это выбор у кого на балансе будет стоять приобретаемый объект лизинга, у себя на предприятии или же на балансе лизинговой компании.

Если объект лизинга будет учитываться на балансе лизинговой компании, то лизингополучатель имеет возможность экономии, например, в случае лизинга автотранспорта нет необходимости создавать автохозяйство, как того требует законодательство для некоторых крупных регионов, таких как Москва, Московская Область, Санкт-Петербург и Ленинградская Область. Однако в этом случае налоги будет платить лизинговая компания, что приведет к увеличению суммы ежемесячных лизинговых платежей и в конечном итоге к увеличению общей сумы удорожания объекта лизинга. Если же объект лизинга будет учитываться на балансе лизингополучателя, то это снизит общую сумму Удорожания объекта лизинга, но повлечет дополнительные расходы самого лизингополучателя.

Лизингополучатель, так же может выбрать для себя одну из схем лизинговых платежей. При равных ежемесячных лизинговых платежах сумма переплаты будет выше, чем при уменьшаемых. Стоит отметить, что в некоторых случаях сумма удорожания может быть равна нулю. Это возможно в тех случаях, когда конкретный производитель или поставщик предмета лизинга дает скидку при покупке этого объекта в размере равном удорожанию этого объекта при его покупке по полной стоимости в данной лизинговой компании.

Исследуя далее проблемные особенности, следует обратить внимание на то, что при осуществлении взаиморасчетов важной деталью выступает условие о порядке перечисления платежей. В случае, когда договором предусмотрено, что лизингополучатель обязан осуществлять платеж на основании счета, выставленного лизингодателем, необходимо помнить, что основанием для оплаты выступает именно счет. И на случай обращения в суд с иском о взыскании задолженности, лизингополучателю нужно будет доказать, что счета были направлены лизингополучателю в порядке, предусмотренном договором, и, как следствие, возникла обязанность по оплате.

В российской практике принято указывать в договоре лизинга удорожание предмета лизинга (ставку удорожания). Обычно ставка удорожания рассматривается как годовые проценты и рассчитывается как разница в процентах между суммой всех платежей по лизинговому договору и стоимостью предмета лизинга, приведённая к годовой ставке с учётом срока договора лизинга. Использование ставки удорожания в рекламных материалах может ввести лизингополучателей в заблуждение относительно реальной стоимости привлекаемого через лизинг внешнего финансирования в сопоставлении с тем, сколько стоил бы банковский кредит при аналогичных суммах займа и графике погашения.

Пример: предмет лизинга стоит 1 000 000 рублей. Договор на 5 лет. Удорожание 12 % за год (соответствует практике в 2007-2008 годах). При условии окончательного погашения стоимости имущества 1 000 000 рублей в конце лизингового договора, это означает, что общая сумма платежей по лизинговому договору на 5 лет составит 590 000 (за вычетом выкупной стоимости, как правило 1 % - в нашем случае 10 000).

Как правило, первый (авансовый) платёж составляет 30 %, в нашем случае 300 000 руб. Реальные дополнительные ресурсы, которые предоставляет лизингодатель, составляют 700 000 рублей. Через 5 лет лизингополучатель в общей сумме дополнительно к первому платежу выплатит лизингодателю 1 300 000 руб. (700 000 руб. основной суммы плюс удорожание 600 000 руб.)

Эффективная стоимость финансирования (с учётом сложных процентов) значительно выше - в месяц она составляет около 2,308 %, что при сложных процентах формирует около 31,5 % годовых. Таким образом, декларированная в данном примере ставка удорожания 12 % является аналогом привлечения внешнего финансирования под 31,5 % годовых на условиях ежемесячных выплат и уплаты процентов на остаток долга. Если договор лизинга предусматривает начисление процентов (удорожания) только на оставшуюся часть долга за вычетом уже произведённых платежей (авансы, задатки и др.), это приближает показатель ставки удорожания к эффективной стоимости финансирования.

Расчет лизинговых платежей

Одним из наиболее сложных элементов проектирования лизинговой сделки и подготовки договора лизинга является определение суммы лизинговых платежей. Этот этап работы чрезвычайно важен как для лизингодателя, так и для лизингополучателя, поскольку в зависимости от его результата будет формироваться конечная стоимость лизинговых услуг. Расчет экономически обоснованного размера платежей, обеспечивающего лизингодателю определенный уровень доходности, а лизингополучателю - приемлемый в конкретных условиях уровень затрат, является одним из основных этапов в проектировании лизинговой сделки.

В свою очередь лизингополучателю важно разобраться в методике расчета лизинговых платежей, составе учитываемых элементов платежа и в дальнейшем контролировать лизингодателя в обоснованности проведения соответствующих расчетов. В соответствии с статьей закона о финлизинге лизинговые платежи могут включать: сумму, которая возмещает часть стоимости предмета лизинга; платеж как вознаграждение лизингодателю за полученное в лизинг имущество; компенсацию процентов по кредиту; другие расходы лизингодателя, которые непосредственно связаны с выполнением договора лизинга. На практике лизинговый платеж содержит такие элементы:

- стоимость предмета лизинга (ее часть);

- расходы лизингодателя по транспортировке, установлению, монтажу предмета лизинга;

- расходы на таможенное оформление (пошлина, таможенные сборы и другие расходы);

- расходы на регистрацию предмета лизинга, а также другие расходы на приобретение и передачу предмета лизинга;

- проценты за привлеченный кредит в случае приобретения за счет кредитных средств;

- расходы на получение лизингодателем гарантий и поручительства третьих лиц;

- вознаграждение лизингодателю (она формируется в процентах от стоимости предмета лизинга);

- возмещение страховых платежей при условии, что страхование предмета лизинга по договору возлагается на лизингодателя; 9) налог с владельцев транспортных средств, что платится лизингодателем за собственные транспортные средства, которые передаются в лизинг;

- плата за услуги аудита (анализ финансового состояния лизингополучателя).

Период выплаты лизингового платежа: ежегодно, ежеквартально, ежемесячно, еженедельно, в определенные договором конкретные числа месяца. Форма лизинговых платежей: денежная, компенсационная (осуществляется продукцией, услугами), смешанная. Размер лизинговых платежей: лизинговые платежи равными долями, уменьшающиеся лизинговые платежи, увеличивающиеся лизинговые платежи. Метод начисления лизинговых платежей:

- фиксированная сумма: общая сумма лизинговых платежей начисляется равными долями на протяжении всего срока действия договора;

- минимальный платеж: общая сумма лизинговых платежей включает амортизацию, оплату используемых лизингодателем кредитных средств, комиссию, оплату дополнительных (вспомогательных) услуг со стороны лизингодателя и т.д.;

- авансовый метод: на первом этапе происходит выплата лизингодателю лизингополучателем денежной суммы в виде аванса, которая впоследствии при расчете лизинговых платежей вычитается из их общей суммы.

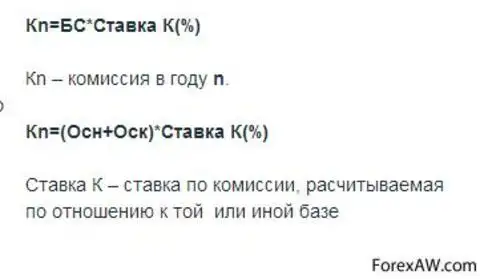

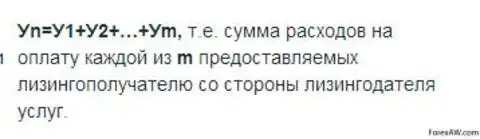

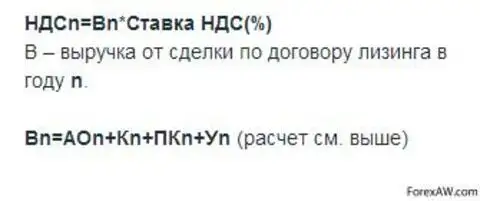

Состав и порядок расчета лизингового платежа:

Таким образом, суммируя все выше описанные расчетные величины, мы получаем общую сумму лизинговых платежей, которые в дальнейшем распределяем в зависимости от определенных договором лизинга периодов оплаты. Рассмотрим пример расчета лизинговых платежей.